Η υπόθεση της GameStop μονοπωλεί το ενδιαφέρον της παγκόσμιας επενδυτικής κοινότητας αλλά τι πραγματικά συνέβη;

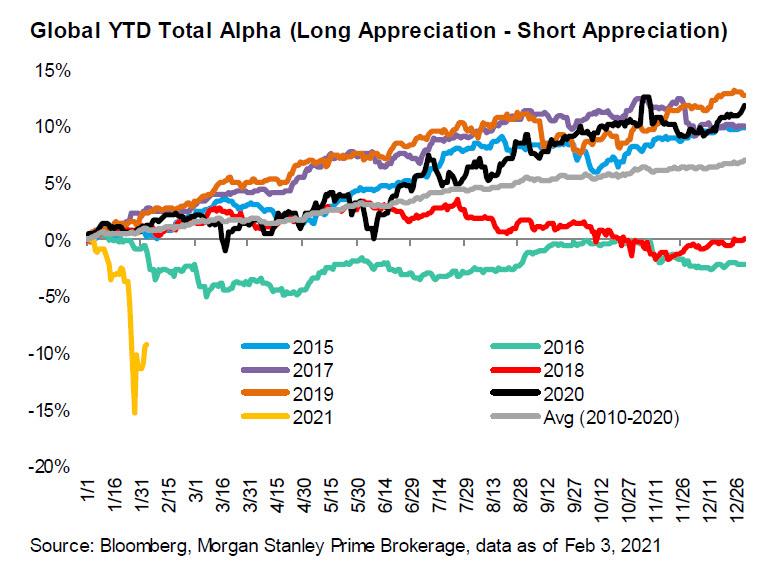

Το συμπέρασμα με βάση την αμερικανική επενδυτική τράπεζα Goldman Sachs είναι ότι οι μικροεπενδυτές και ορισμένα hedge funds έδωσαν σημασία στην τιμή της μετοχής και όχι στην αποτίμηση και το σοκ και δέος ξεκίνησε.

Όταν πρόσφατα οι αγορές είδαν να δημιουργούνται δύο στρατόπεδα, από την μια οι μικρομέτοχοι των πλατφορμών για συναλλαγές reddit και Robinhood που αγόραζαν μανιωδώς μετοχές εταιριών όπως η GameStop που δραστηριοποιείται στα ηλεκτρονικά παιχνίδια απέναντι στα hedge funds που σόρταραν την μετοχή της εταιρίας, οδηγώντας στην κατάρρευση της Melvin Capital – ενός short hedge fund – το ενδιαφέρον εκτοξεύτηκε.

Οι μικροί εναντίον των ισχυρών hedge funds και όλα αυτά εν μέσω καταστροφής αρχικά για τα hedge funds και από την άλλη καταστροφής των μικρομετόχων που είδαν την μετοχή της GameStop να υποχωρεί σχεδόν από τα 400 δολάρια στα 63 δολάρια.

Όλα αυτά ήρθαν να μας αποδείξουν ότι οι αγορές δεν λειτουργούν σωστά, υπάρχει πρόβλημα στο σύστημα.

Απαιτήθηκε η άμεση παρέμβαση των ρυθμιστικών αρχών / DTCC που ανάγκασε την Robinhood να κλείσει τις συναλλαγές, ήταν αυτός ο καταλύτης ώστε να αλλάξουν όλα στην υπόθεση GameStop.

Τώρα, μετά το χάος που προκλήθηκε, η Goldman Sachs αναφέρει ότι η τιμή ο μηχανισμός διαμόρφωσης της τιμής - και η ίδια η θεμελιώδης επενδυτική διαδικασία - κατέρρευσαν όταν εκατομμύρια μικροεπενδυτές και μικρομέτοχοι (και ελάχιστοι έξυπνοι επενδυτές αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου) οργανώθηκαν επικεντρωνόμενοι στην μετοχή της GameStop, που αποτελεί ιστορικό σημείο αναφοράς πλέον αποσύνδεσης μεταξύ τιμής και αξίας.

Η Goldman Sachs και ο Oscar Wilde

Ο Ιρλανδός θεατρικός συγγραφέας Oscar Wilde, έγραψε μια τέλεια περιγραφή της κοινωνικής ψυχολογίας που καθρεφτίζεται στην περίπτωση της GameStop.

Στην Lady Windermere, ένας χαρακτήρας ρωτά, «Τι είναι κυνικός;» και κάποιος απαντάει «ένας άνθρωπος που ξέρει την τιμή των πάντων και την αξία του τίποτα»

Ο διάλογος συνεχίζεται και τι είναι συναισθηματικός άνθρωπος και η απάντηση είναι αυτός που βλέπει μια παράλογη αξία σε όλα, και δεν γνωρίζει την τιμή αγοράς ενός πράγματος».

Περιττό να πούμε, πολλοί κυνικοί και συναισθηματικοί άνθρωποι απελευθερώθηκαν και έδρασαν τις τελευταίες δύο εβδομάδες.

Κατά την Goldman Sachs κάθε συμμετέχων στη χρηματοοικονομική αγορά γνωρίζει την πρόσφατη ακολουθία γεγονότων.

Μια εξαιρετικά υψηλή επενδυτική θέση σε λίγες μετοχές μικρής κεφαλαιοποίησης, όπως της γνωστής πλέον GameStop (GME), πήρε τρομερή ώθηση από μια ομάδα μικρών επενδυτών εμπνευσμένων από τα κοινωνικά μέσα.

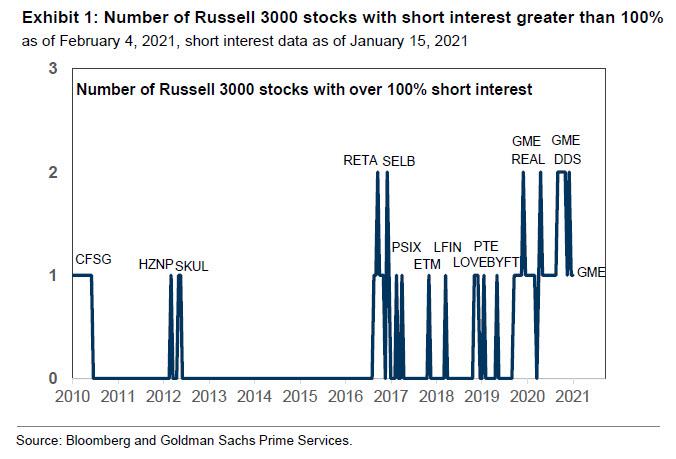

Απέναντι σε αυτούς ορισμένα hedge funds τα οποία έχοντας short θέσεις υποχρεώθηκαν να τις κλείσουν καθώς οι δανεισμένες μετοχές για short είχαν φθάσει να ξεπερνούν τον συνολικό αριθμό των μετοχών που βρίσκονταν σε κυκλοφορία.

Η κατάσταση άλλαξε δραματικά όταν η Robinhood η πλατφόρμα επενδύσεων που χρειάζεται μόνο 1 δολάριο για συναλλαγή δέχθηκε συστάσεις προκειμένου να ικανοποιήσει τις ελάχιστες κεφαλαιακές απαιτήσεις της Depository Trust & Clearing Corp.

Η Robinhood υποχρεώθηκε να κλείσει τις συναλλαγές και τότε αφυπνίστηκαν άλλα short και η μετοχή της GameStop κατέρρευσε.

Δεν ήταν η πρώτη φορά

Αυτό που συνέβη δεν ήταν η πρώτη φορά.

Τον Σεπτέμβριο του 2008 όταν ο κόσμος υπέστη ένα μεγάλο σοκ, μια παρόμοια κατάσταση εκτυλίχθηκε με την μετοχή της Γερμανικής Volkswagen την πιο πολύτιμη εταιρεία του κόσμου ... αλλά μόνο για λίγες ώρες.

Αυτή τη φορά η κατάσταση ήταν διαφορετική γιατί σε αντίθεση με τότε, η τρέχουσα κατάσταση συνέβη σε ένα πλαίσιο όπου σχεδόν όλοι αναγκάστηκαν να επανεκτιμήσουν τη βασική αρχή και τις αρχές των κεφαλαιαγορών.

Οι επιπτώσεις στην αγορά από τις μεταβολές των τιμών των μετοχών είναι πολύ σημαντικές και εντελώς ασήμαντες ταυτόχρονα.

Αναλύοντας αυτόν τον ισχυρισμό, η Goldman υποστηρίζει ότι αυτό που συνέβη ήταν μια σύγκρουση μεταξύ τιμή και αποτίμησης, η τιμή καθορίζεται από την κερδοσκοπία και η αποτίμηση από την αξία της εταιρίας με βάση μοντέλα ανάλυσης.

Τον τελευταίο μήνα, έχουν πραγματοποιηθεί ανοδικές αναθεωρήσεις εκτιμήσεων για τα κέρδη ανά μετοχή του 2021 για πλήθος εταιριών και κλάδων.

Ωστόσο η άτακτη ακολουθία γεγονότων έχει επιπτώσεις στη δομή της αγοράς και στον τρόπο με τον οποίο εποπτεύεται.

Η Επιτροπή Χρηματοοικονομικών Υπηρεσιών έχει προγραμματίσει ακροάσεις στις 18 Φεβρουαρίου 2021 για να διερευνήσει την πρόσφατη αστάθεια της αγοράς.

Ποιος θα είναι ο τίτλος;

«Το παιχνίδι σταμάτησε;

Ποιος κερδίζει και ποιος χάνει όταν συγκρούονται οι μικρομέτοχοι, τα μέσα κοινωνικής δικτύωσης και τα funds»

Τα θέματα που ενδέχεται να αντιμετωπιστούν περιλαμβάνουν την κεφαλαιακή επάρκεια των επενδυτικών πλατφορμών, την απόρριψη των παραγγελιών συναλλαγών πελατών, τον διακανονισμό συναλλαγών, τους μηχανισμούς τιμής, την βραχυπρόθεσμη κάλυψη που βασίζεται στη ρευστότητα, και το gameplay των μικροεπενδυτών.

Ορισμένα στοιχεία

1)Για περισσότερο από ένα χρόνο, το μικρό ενδιαφέρον για την GameStop υπερέβη το 100% των μετοχών της εταιρείας και έφτασε το 140% τον Ιανουάριο 2021, μια «κατάσταση που είναι εξαιρετικά ασυνήθιστη», διότι τα τελευταία 10 χρόνια, η Goldman έχει ανακαλύψει μόνο 15 περιπτώσεις όπου οι συναλλαγές ξεπέρασαν το 100% των συνολικών μετοχών μιας εταιρείας.

2)Το τι συνέβη στην GameStop μάλλον εξηγείται σε μια ανάλυση του 1892.

«Όλο το επεισόδιο με την GameStop αφορούσε την τιμή και σε καμία περίπτωση την αποτίμηση.

Τα κοινωνικά μέσα εστίασαν στην τιμή αλλά όχι στην αποτίμηση. Σχεδόν ποτέ δεν διαβάσαμε ένα σχόλιο σχετικά με την αποτίμηση, καθώς τότε θα διαπιστωνόταν ότι η σχέση κέρδους προς χρηματιστηριακή τιμή θα ήταν απλά αστρονομική.

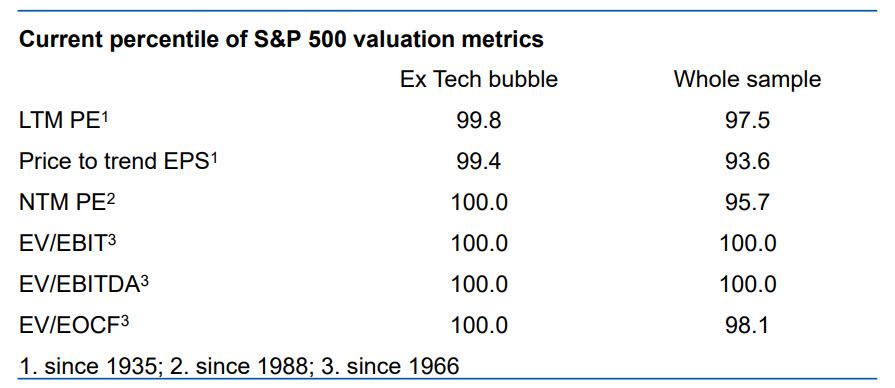

Ωστόσο και η Goldman Sachs αναγνωρίζει ότι η FED με το πλασματικό χρήμα έχει συμβάλλει στην αποσύνδεση των τιμών και των αποτιμήσεων.

Μόνο με αυτό τον τρόπο δικαιολογείται π.χ. ο δείκτης S&P 500 να φθάσει στις 4.300 μονάδες.

Η περίπτωση της GameStop είναι χαρακτηριστική....

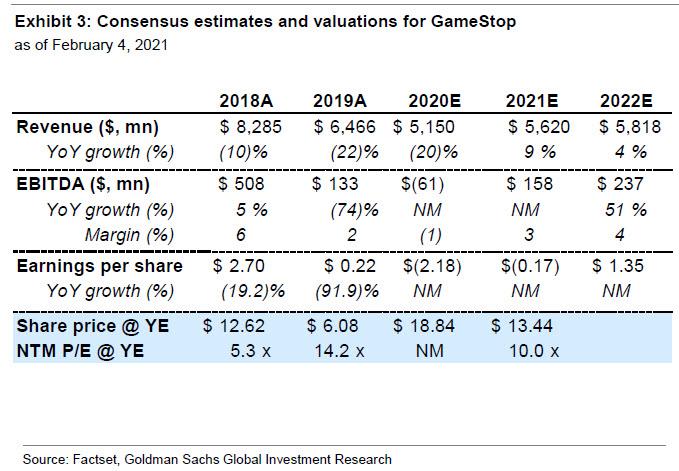

Κατά την διάρκεια του 2018 η μετοχή της GameStop βρισκόταν σε μέσους όρους στα 13,50 δολάρια.

Η μετοχή έπεσε στη συνέχεια απότομα και μεταξύ των μέσων του 2019 και των μέσων του 2020 η μετοχή είχε υποχωρήσει στα 5 δολάρια.

Ένα ράλι στο δ΄ τρίμηνο του 2020 ώθησε τις μετοχές στα 19 δολάρια.

Η έκρηξη στην τιμή της μετοχής από τις αρχές του 2021 ήταν εκπληκτική.

Στις 13 Ιανουαρίου η μετοχή της GameStop έφτασε τα 30 δολάρια, την επόμενη μέρα αυξήθηκε στα 40 δολάρια και είχε φτάσει τα 65 δολάρια στις 22 Ιανουαρίου.

Η εξέλιξη κατά τη διάρκεια των πέντε ημερών από τις 25 έως τις 29 Ιανουαρίου ήταν επική: 77 δολάρια, 148 δολάρια, 348 δολάρια και η μετοχή έκλεισε το μήνα στα 325 δολάρια, αύξηση 1.600% από την αρχή του έτους.

Ωστόσο, αυτή την εβδομάδα οι μετοχές έχουν υποχωρήσει κατά 80% στα 64 δολάρια.

Η αξία του τίποτα....

Πολύ πριν από την πανδημία, τα έσοδα της GameStop μειώθηκαν κατά 22% από το 2018 έως το 2019, ακολουθούμενη από μια επιπλέον μείωση 20% το 2020.

Η πτώση των κερδών ήταν ακόμη πιο δραματική.

Το 2019 - πριν από την πανδημία – τα κέρδη ανά μετοχή μειώθηκαν κατά 92%.

Το 2020, σημείωσε ζημιά (- 2,18 δολάρια ανά μτοχή) και οι αναλυτές αναμένουν απώλεια το 2021 (- 0,17 δολάρια ανά μετοχή) και αναμένεται να επιστρέψει στα κέρδη από το 2022.

Η περίπτωση της GameStop απέδειξε ότι οι επενδυτές δεν έβλεπαν την αποτίμηση αλλά μόνο την τιμή θα μπορούσε να φθάσει στα 500 δολάρια.

Ο παραλογισμός των αποτιμήσεων

Ο παραλογισμός της αύξησης της τιμής της μετοχής της GameStop τον Ιανουάριο 2021 γίνεται άμεσα εμφανής όταν εξεταστεί με όρους αποτίμησης.

Η σχέση χρηματιστηριακής τιμής προς κέρδη (P / E) με ορίζοντα το 2022 αυξήθηκε από 14 φορές στο τέλος του 2020 σε πάνω από 250 φορές στην κορυφή στις 27 Ιανουαρίου, πριν υποχωρήσει στις 42 φορές της τρέχουσας περιόδου.

Για την Tesla π.χ. όπου υπάρχουν πολλές αναφορές για φούσκα, προβλέπεται αύξηση των κερδών ανά μετοχή μεταξύ 2020 και 2022, η μετοχή διαπραγματεύεται με συντελεστή 140 φορές, όταν ο δείκτης S&P 500 διαπραγματεύεται στα 20 φορές τα κέρδη ανά μετοχή των εκτιμώμενων κερδών του 2022 ή 196 δολάρια.

Σε μια αγορά όπου σχεδόν όλες οι αποτιμήσεις είναι στο 100% και όπου η διαχωριστική γραμμή μεταξύ τιμής και αξίας είναι σχεδόν αδύνατη στις περισσότερες "σοβαρές" εταιρείες που διαπραγματεύονται 100 φορές ή ακόμη και 1000 φορές μελλοντικά κέρδη, το μόνο που έκαναν οι μικρομέτοχοι της GameStop ήταν να σταματήσουν να προσποιούνται αποσυνδέοντας την τιμή από την αποτίμηση.

www.bankingnews.gr

Σχόλια αναγνωστών