Σήμα για άμεση επιστροφή στο μονοπάτι της δημοσιονομικής λιτότητας δίνει με πρόσφατο ενημερωτικό της σημείωμα η ολλανδική ING, αναφέροντας ότι ναι μεν το προφίλ του ελληνικού χρέους είναι ελκυστικό, με λήξεις που φτάνουν περίπου τα 18 έτη, ωστόσο η βιωσιμότητά του θα εξαρτηθεί πρώτον από τον βαθμό απορρόφησης του σοκ που θα προκαλέσει η αύξηση των επιτοκίων της ΕΚΤ (ένα δείγμα του είδαμε πρόσφατα), δεύτερον από την επίτευξη σταθερών και βιώσιμων ρυθμών ανάπτυξης παρά το δύσκολο μακροοικονομικό περιβάλλον και, τρίτον, από την επιστροφή της οικονομίας σε πρωτογενή πλεονάσματα εντός της επόμενης τριετίας…

Ειδικότερα, όπως επισημαίνει η ING, η προσαρμογή σε ό,τι αφορά τα επιτόκια στην Ευρωζώνη έχει πάρα πολλές προεκτάσεις.

Η πιο σοβαρή είναι η ανησυχία για τη βιωσιμότητα του χρέους ειδικά των υπερχρεωμένων χωρών της περιφέρειας, ενώ η απότομη άνοδο στις αποδόσεις μαζί με άλλους βασικούς γεωπολιτικούς παράγοντες απειλούν τις οικονομίες της Γηραιάς Ηπείρου με στασιμοπληθωρισμό ή ακόμα και με ύφεση.

Πληθωρισμός

Η αύξηση του πληθωρισμού, που ξεκίνησε το 2021, επιδεινώθηκε από τον πόλεμο στην Ουκρανία, με τις ανατιμήσεις να εκτείνονται πολύ πέρα από τον ενεργειακό τομέα.

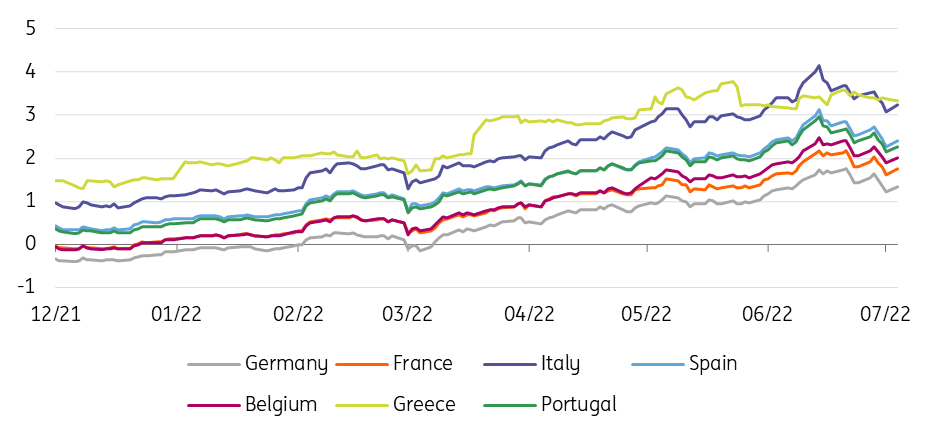

Η απόφαση της Ευρωπαϊκής Κεντρικής Τράπεζας να επιταχύνει την πορεία εξομάλυνσης, σταματώντας τις καθαρές αγορές ομολόγων σε όλα της τα προγράμματά της και αυξάνοντας τα επιτόκια προκάλεσε απότομη αύξηση στις αποδόσεις του δημόσιου χρέους, ιδιαίτερα στις υπερχρεωμένες χώρες.

Από τις αρχές Δεκεμβρίου 2021, η απόδοση του 10ετούς bund αυξήθηκε κατά 190 μ.β, ενώ τα ιταλικά ομόλογα έχουν αυξηθεί περίπου 265 μ.β. - Το spread επί του παρόντος κυμαίνεται γύρω στις 200 μ.β.

(Η απόφαση της ΕΚΤ να επιταχύνει το τέλος των καθαρών αγορών στο πλαίσιο του Προγράμματος Αγοράς Περιουσιακών Στοιχείων άσκησε πίεση στα spreads των υπερχρεωμένων χωρών.)

Όπως φαίνεται, η εποχή της πλήρους χρηματοδότησης των ελλειμμάτων από την ΕΚΤ πέρασε.

Ωστόσο, σύμφωνα με την ING, η προσωρινή επανεπένδυση των διαθεσίμων ομολόγων που λήγουν στο πλαίσιο του APP και η ευέλικτη επανεπένδυση ομολόγων που λήγουν στο πλαίσιο του Πανδημικού Προγράμματος Έκτακτης Αγοράς θα βοηθήσουν σαφώς τη μετάβαση προς την ιδιωτική χρηματοδότηση.

Η διεύρυνση των spreads σε ένα περιβάλλον ανοδικών επιτοκίων δεν προκαλεί έκπληξη: καθώς τα βασικά επιτόκια αυξάνονται, οι επενδυτές κρατικών ομολόγων ενδέχεται να μεταβούν από τα ομόλογα της Περιφέρειας στο ασφαλές καταφύγιο της Γερμανίας, στα οποία θα απολαμβάνουν την ίδια απόδοση με καλύτερο πιστωτικό προφίλ.

Είναι,λοιπόν, δικαιολογημένες οι ανησυχίες; διερωτάται ο ολλανδικός οίκος.

Για να απαντήσει σε αυτό το ερώτημα, η ING προσπάθησε να «τεστάρει» κάποιες χώρες, όπως η Ελλάδα, που είναι περισσότερο εκτεθειμένες στον κίνδυνο.

Βραχυπρόθεσμη και μεσομακροπρόθεσμη βιωσιμότητα

Κοινό χαρακτηριστικό των χωρών που εξετάστηκαν είναι η σχετικά μακρόχρονες λήξεις σε ό,τι αφορά τους τίτλους χρέους που έχουν εκδώσει, που κυμαίνεται από τα 7,1 έτη για την Ιταλία και τη Γερμανία έως τα 18,2 έτη για την Ελλάδα.

Όσο μεγαλύτερη είναι η μέση διάρκεια, τόσο περισσότερος χρόνος θα χρειαστεί για να ξεπεραστεί το επιτοκιακό σοκ και, κατά συνέπεια, το μέσο κόστος του χρέους.

Έτερος παράγοντας που βοηθά προσωρινά στη διασφάλιση της βιωσιμότητας του χρέους βραχυπρόθεσμα είναι ο πληθωρισμός, εφόσον η αγορά υποτιμά τις προοπτικές για την αύξηση των τιμών.

Ο πληθωρισμός (στο βαθμό που αντανακλάται στον αποπληθωριστή του ΑΕΠ) δρα τόσο μέσω της δημοσιονομικής οπισθέλκουσας όσο και μέσω του λεγόμενου φόρου πληθωρισμού, ο οποίος μειώνει την πραγματική αξία του μη αναπροσαρμοσμένου χρέους.

Παρόλο που οι κυβερνήσεις ξοδεύουν περισσότερα για να βοηθήσουν τα νοικοκυριά και τις επιχειρήσεις να αντεπεξέλθουν, για παράδειγμα, τους λογαριασμούς ενέργειας, τα υψηλότερα φορολογικά έσοδα ως αποτέλεσμα του υψηλότερου πληθωρισμού, τουλάχιστον βραχυπρόθεσμα, αντισταθμίζουν το αυξημένο επιτοκιακό κόστος που προκύπτει για τη μετακύλιση του χρέους που λήγει, βελτιώνοντας τους δημόσιους λογαριασμούς.

Χτύπημα 420 δισ. ευρώ

Τα σενάρια που επεξεργάστηκε η ING προϋποθέτούν επίμονες διαταραχές στις αποδόσεις των ομολόγων, με τη μέση όμως ληκτότητα να είναι αρκετά μεγάλη.

Πράγματι, στο βασικό της σενάριο (μέτρια τάση ανάπτυξης, πληθωρισμό κοντά στο μεσοπρόθεσμο στόχο της ΕΚΤ, η μηδενικά αλλά μέτρια spread ομολόγων και δημοσιονομικές προσπάθειες για τη μείωση των πρωτογενών ελλειμμάτων), καμία χώρα δεν βρίσκεται στην επικίνδυνη ζώνη.

Στο δυσμενές όμως σενάριο, βάσει του οποίου τα spreads είναι διπλάσια σε σχέση με το βασικό σενάριο, η διαφορά του ελληνικού δεκαετούς από το γερμανικό bund θα ξεπεράσει τις 300 μονάδες βάσης - βραχυπρόθεσμα (2022) δε, τα spreads διαμορφώνονται σε ακόμη υψηλότερα επίπεδα.

Σημειώνεται πως σε αυτό το σενάριο η πρόσθετη επιβάρυνση από τόκους για τη ζώνη του ευρώ θα αγγίξει -μεταξύ 2022 και 2030- τα 420 δισεκατομμύρια ευρώ.

Στην περίπτωση αυτή, η τροχιά του δείκτη χρέους για τη ζώνη του ευρώ συνολικά θα παραμείνει σε πτωτική πορεία, ωστόσο οι καταστάσεις θα ποικίλλουν.

Η ανάπτυξη είναι καθοριστική για την Ελλάδα...

Στο μεταξύ, υψηλούς ρυθμούς ανάπτυξης, της τάξης του 4,2%, περιμένει η ING για την ελληνική οικονομία φέτος.

Οι αναθεωρημένες εκτιμήσεις του οίκου μιλούν επίσης για ανάπτυξη 1,7% το 2023 και 2,3% το 2024, την ώρα που οι προηγούμενες προβλέψεις έκαναν λόγο για ρυθμούς 2,9% φέτος, 2,4% το 2023 και 2,2% το 2024.

Ο πληθωρισμός αναμένεται στο 8,9% φέτος, στο 3,2% το 2023 και στο 1,9% το 2024.

Πάντως, για τις υπερχρεωμένες χώρες όπως η Ελλάδα, η καθοδική πορεία της αναλογίας χρέους προς ΑΕΠ μεσοπρόθεσμα θα απαιτούσε επιστροφή σε σταθερά πρωτογενή πλεονάσματα.

Με την πάροδο του χρόνου, το επιτοκιακό σοκ θα επηρεάσει σταδιακά το χρέος, ωθώντας προς τα πάνω το μέσο έμμεσο επιτόκιο.

Όταν το υπάρχον επιτόκιο δανεισμού γίνεται μεγαλύτερο από την ονομαστική αύξηση του ΑΕΠ, το λεγόμενο «snowball effect» (διαφορά μεταξύ ονομαστικού επιτοκίου δανεισμού του ελληνικού Δημοσίου και ρυθμού μεταβολής του ονομαστικού ΑΕΠ) αρχίζει να επηρεάζει τον λόγο χρέους/ΑΕΠ, καθιστώντας απαραίτητη αποζημίωση με τη μορφή πρωτογενούς πλεονάσματος, αναφέρει η ΙΝG

Συνεπώς, η μείωση του πρωτογενούς ελλείμματος και η διατήρηση επαρκούς ανάπτυξης είναι ουσιαστικής σημασίας για τη σταθερότητα των δημόσιων οικονομικών ειδικά της Ελλάδας.

Για παράδειγμα, μια μείωση της οικονομικής ανάπτυξης κατά μία ποσοστιαία μονάδα κάθε χρόνο στον προβλεπόμενο ορίζοντα σε σχέση με το βασικό σενάριο θα είχε αποτέλεσμα την πρόκληση ενός snowball effect - ακόμα κι αν υποθέσει κανείς ότι το πρωτογενές έλλειμμα ως ποσοστό του ΑΕΠ δεν επιδεινώνεται σε σχέση με την αρχική διαδρομή.

Δεν αποτελεί έκπληξη το γεγονός ότι τα τρέχοντα έγγραφα μεσοπρόθεσμου δημοσιονομικού σχεδιασμού στην Ελλάδα προβλέπουν επιστροφή στα πρωτογενή πλεονάσματα τα επόμενα τρία χρόνια.

Το επίπεδο του απαιτούμενου πρωτογενούς πλεονάσματος θα εξαρτηθεί από το πόσο αποτελεσματικά οι χώρες μπορούν να έχουν σταθερή και σε βιώσιμη βάση αναπτυξιακή πορεία.

Ο τρόπος με τον οποίο οι χώρες χρησιμοποιούν το Ταμείο Ανάκαμψης και Ανθεκτικότητας, με το μείγμα δαπανών και μεταρρυθμίσεων, θα παίξει καθοριστικό ρόλο.

Κατά την εξέταση των τρωτών σημείων στον κίνδυνο βιωσιμότητας, δεν μπορούμε να αγνοήσουμε το γεγονός ότι η συμπεριφορά των επενδυτών θα μπορούσε να επιφέρει κατακερματισμό της αγοράς, ακόμη και απουσία σχετικών αλλαγών σε θεμελιώδεις μακροοικονομικούς παράγοντες.

www.bankingnews.gr

Σχόλια αναγνωστών