Αναλυτές των Keefe, Bruyette & Woods δήλωσαν αυτή την εβδομάδα ότι το backstop ρευστότητας της ελβετικής κεντρικής τράπεζας αγοράζει χρόνο, αλλά η διάλυση της Credit Suisse είναι η πιο πιθανή λύση.

Ανεπαρκής μπορεί να κριθεί η γραμμή ρευστότητας, ύψους 54 δισεκ. δολ., που θα παράσχει η κεντρική τράπεζα της Ελβετίας στην Credit Suisse, σύμφωνα με όσα μεταδίδει το Bloomberg, με πλειάδα αναλυτών να θεωρούν πως η πιο πιθανή λύση είναι η διάλυση.

Η εταιρεία χαρτοφυλακίου της τράπεζας διαθέτει bail in ομόλογα ύψους 82 δισεκ. δολ. (Τα ομόλογα bail-in είναι χρέος που θα διαγράφεται, εφόσον ξεσπάσει κρίση, προτού οι καταθέτες χάσουν χρήματα - βλέπε επίσης cocos) και ομόλογα πρώτης βαθμίδας (Additional Tier 1 - AT1), τα οποία τυγχάνουν διαπραγμάτευσης σε δυσμενή επίπεδα.

Εάν η ρυθμιστική αρχή παρέμβει για να προστατεύσει τους καταθέτες της Credit Suisse, οι AT1 τίτλοι θα διαγραφούν, ενώ το χρέος των υψηλής εξοφλητικής προτεραιότητας ομολόγων της εταιρείας συμμετοχών θα μετατραπεί σε ίδια κεφάλαια.

Τα AT1 μπορεί επίσης να διαγραφούν εάν ο δείκτης κεφαλαίου της τράπεζας πέσει κάτω από ένα προκαθορισμένο επίπεδο.

Τα bail-in ομόλογα εισήχθησαν από τις ευρωπαϊκές και τις ελβετικές αρχές μετά την κρίση χρέους της ευρωζώνης για να διασφαλιστεί ότι οι επενδυτές -και όχι οι φορολογούμενοι- θα επωμίζονται τις διασώσεις τραπεζών.

Τα AT1 εισήχθησαν μετά την παγκόσμια οικονομική κρίση, αφού άλλοι τύποι κεφαλαίων αποδείχθηκαν ανίκανοι να λειτουργήσουν ως… αμορτισέρ.

Τα bail-in-able υψηλής εξοφλητικής προτεραιότητας ομόλογα σημείωσαν αύξηση την Παρασκευή 17 Μαρτίου, ωστόσο εξακολουθούν να βρίσκονται σε βαθιά προβληματική περιοχή, με τις λήξεις του Οκτώβριο 2026 να διαπραγματεύονται στα 66 σεντ στο ευρώ.

Τα ομόλογα που εκδόθηκαν από την Credit Suisse AG που είναι περιφραγμένα από τέτοιες απώλειες - και μερικά από τα οποία αποτελούν επίσης μέρος μιας προσφοράς επαναγοράς - αυξήθηκαν επίσης την Παρασκευή, με ένα ομόλογο που λήγει τον Απρίλιο του 2026 να διαπραγματεύεται σε κάτι λιγότερο από 82 σεντ στο ευρώ.

«Οι τιμές των ομολόγων της Credit Suisse αντικατοπτρίζουν μια υψηλή πιθανότητα κάποιου είδους εξυγίανσης, με αποτέλεσμα απώλειες για τους κατόχους ομολόγων» δήλωσε ο Jeroen Julius, αναλυτής πιστώσεων στο Bloomberg Intelligence.

Οι μετοχές της Credit Suisse υποχώρησαν την Παρασκευή, μετά από μια εβδομάδα έντονης μεταβλητότητας.

Ειδικότερα, οι μετοχές της τράπεζας υποχώρησαν κατά 25% ενώ τα ομόλογά της βυθίστηκαν σε πρωτόγνωρα επίπεδα.

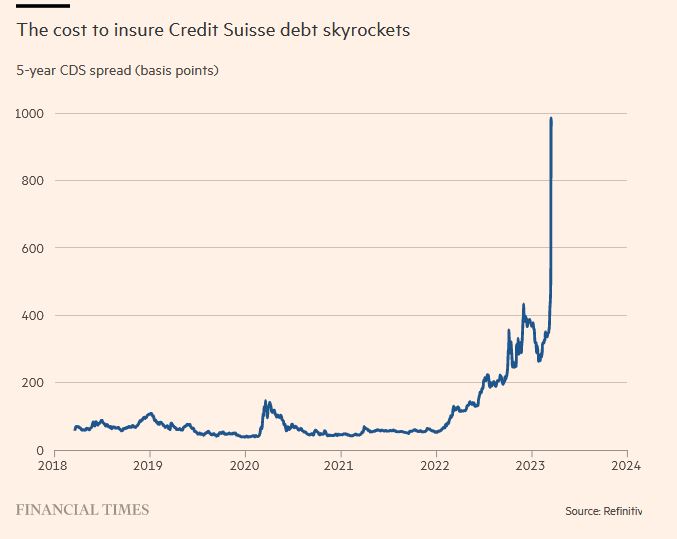

Τα CDS εκτοξεύτηκαν ξανά, στις περίπου 3.000 μονάδες βάσης, με βάση την τιμολόγηση CMAQ, αν και η ρευστότητα είναι ασταθής.

«Η διεύρυνση του spread-in αντανακλά την ανησυχία των αγορών για την υγεία της τράπεζας» δήλωσε ο Suvi Platerink Kosonen, ανώτερος αναλυτής πιστώσεων στην ING Bank NV.

Ένα bail-in θα μπορούσε να συμβεί εάν η παροχή ρευστότητας της κεντρικής τράπεζας κριθεί ανεπαρκής ή εάν η ελβετική κυβέρνηση απαιτήσει άμεση λύση για την προστασία των εγχώριων τραπεζικών εργασιών της τράπεζας, κάτι που μπορεί να οδηγήσει σε διάλυση του ομίλου, σύμφωνα με τον Julius του Bloomberg Intelligence.

Η τράπεζα έχει CET1 35 δισεκατομμύρια ελβετικά φράγκα κεφαλαίου, που θα είναι το πρώτο buffer σε οποιοδήποτε σενάριο παρέμβασης, ακολουθούμενο από ομόλογα AT1 16 δισεκ. φραγκών, προτού «χτυπηθούν» τα bail-in-able oμόλογα, ύψους 59,8 δισεκ. φράγκων, της holding.

Εκπρόσωπος της Credit Suisse αρνήθηκε να σχολιάσει τα ομόλογα bail-in, αλλά επεσήμανε τις πρόσφατες δηλώσεις σχετικά με τα σχέδια για αύξηση της ρευστότητας και επαναγορά ομολόγων.

Υπενθύμισε επίσης δηλώσεις υποστήριξης από την Εθνική Τράπεζα της Σαουδικής Αραβίας και από τις ελβετικές αρχές, οι οποίες δήλωσαν ότι η Credit Suisse πληροί τις υψηλότερες απαιτήσεις κεφαλαίου και ρευστότητας που ισχύουν για συστημικά σημαντικές τράπεζες.

Ο πρόεδρος Axel Lehmann δήλωσε την Τετάρτη ότι η κυβερνητική βοήθεια «δεν είναι θέμα».

Ο δείκτης κεφαλαίου της Credit Suisse ήταν πολύ πάνω από το όριο του 7% που θα προκαλούσε διαγραφή των AT1.

Στα τέλη του 2022, η τράπεζα είχε δείκτη CET1 14,1% ενώ σε μια παρουσίαση πρόσφατα προς τους επενδυτές αυτή την εβδομάδα αναφέρθηκε ότι σχεδιάζει να διατηρήσει τον δείκτη τουλάχιστον στο 13,5% έως το 2025.

Η κύρια στρατηγική εξυγίανσης της ελβετικής ρυθμιστικής αρχής της αγοράς για τις μεγάλες τράπεζες της Ελβετίας είναι μέσω ενός bail-in «ενιαίου σημείου εισόδου», που πραγματοποιείται μόνο από την εποπτική αρχή της χώρας, σύμφωνα με τον ιστότοπό της. Στο πλαίσιο αυτού του τύπου προγράμματος, τα ομόλογα bail-in που εκδίδονται από την εταιρεία χαρτοφυλακίου του ομίλου μετατρέπονται σε ίδια κεφάλαια.

Προς το παρόν, οι επενδυτές που ταλαιπωρούνται από την πρόσφατη κατάρρευση τριών αμερικανικών τραπεζών παρακολουθούν νευρικά τις εξελίξεις.

Αναλυτές των Keefe, Bruyette & Woods δήλωσαν αυτή την εβδομάδα ότι το backstop ρευστότητας της ελβετικής κεντρικής τράπεζας αγοράζει χρόνο, αλλά η διάλυση της Credit Suisse είναι η πιο πιθανή λύση.

Οι επιλογές… ανακούφισης που αποσύρονται

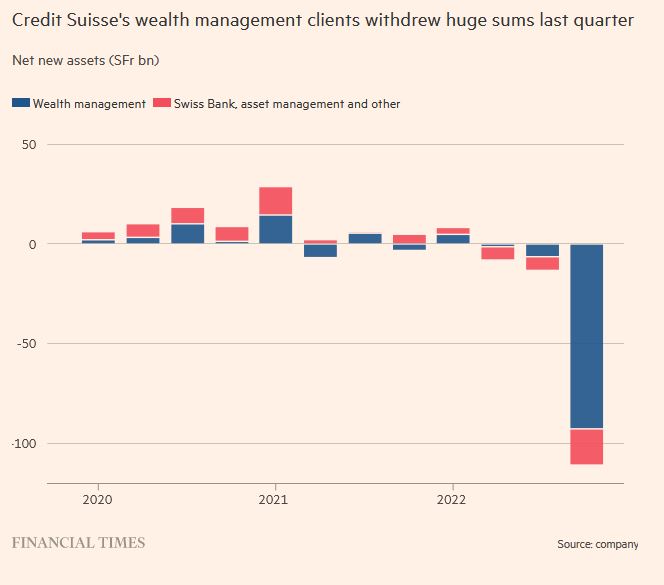

Οι επιλογές που υπάρχουν στο τραπέζι, αν συνεχίσουν να αποσύρονται καταθέσεις, περιλαμβάνουν την διακοπή του ριζοσπαστικού σχεδίου αναδιάρθρωσης, την απόσχιση της ελβετικής μονάδας της, μια πλήρη εξαγορά ή, στη χειρότερη περίπτωση, την εξυγίανση της τράπεζας.

Ένας σημερινός μεγαλομέτοχος της Credit Suisse δήλωσε ότι η παρέμβαση της κεντρικής τράπεζας έχει ανακουφίσει την διοίκηση από κάποια άμεση πίεση, αλλά πρέπει να αξιοποιήσει τον χρόνο για να προβεί σε πιο βαθιές αλλαγές.

"Υπάρχει ένα σενάριο όπου τα βγάζουν πέρα με αυτόν τον τρόπο και ίσως τους βγάλει τους επόμενους μήνες ή ένα ή δύο χρόνια - αλλά αυτό είναι πολύ επικίνδυνο", είπε.

"Αν προκύψουν άλλα απρόβλεπτα προβλήματα, θα είναι ευάλωτοι.

Πρόκειται για μια μη βιώσιμη ιστορία για τα ίδια κεφάλαια".

Το δίλημμα

Τα στελέχη της Credit Suisse δηλώνουν ότι έχουν την πρόθεση να εκτελέσουν ένα σχέδιο αναδιάρθρωσης, το οποίο σημαίνει ότι θα στρέψουν τα κεφάλαια και τους πόρους μακριά από τον ζημιογόνο βραχίονα της επενδυτικής τραπεζικής και προς τις εγχώριες μονάδες, τις μονάδες διαχείρισης πλούτου και περιουσιακών στοιχείων.

Ωστόσο, οι επενδυτές παραμένουν επιφυλακτικοί, ιδίως λόγω της έλλειψης σαφήνειας σχετικά με το τι ακριβώς θα πουλήσει η τράπεζα.

Αυτόν τον μήνα οι FT ανέφεραν ότι ο επί μακρόν κορυφαίος μέτοχος Harris Associates πούλησε ολόκληρη τη θέση του για το "δυσκίνητο και πολύ πιο δαπανηρό" σχέδιο απόσχισης της επενδυτικής τράπεζας.

Μια αλλαγή πορείας θα αποτελούσε το τρίτο στρατηγικό σχέδιο για τον όμιλο σε λιγότερο από 18 μήνες - και θα έπληττε την αξιοπιστία της διοικητικής ομάδας και του διευθύνοντος συμβούλου Ulrich Körner.

Ωστόσο, ορισμένα μέλη του διοικητικού συμβουλίου έχουν ήδη αρχίσει να αμφισβητούν κατά πόσον είναι απαραίτητο.

Απόσχιση

Μια πιο δραστική κίνηση θα ήταν το διοικητικό συμβούλιο της Credit Suisse να επανεξετάσει το σχέδιο που υποστήριξε ο πρώην διευθύνων σύμβουλος Tidjane Thiam και να αποσχίσει την εγχώρια καθολική τράπεζα.

Ο Thiam βρισκόταν κοντά στην εισαγωγή του 25% της επιχείρησης στο χρηματιστήριο το 2017, αλλά η συμφωνία ματαιώθηκε αφού τα μέλη του διοικητικού συμβουλίου και οι επενδυτές έγιναν επιφυλακτικοί σχετικά με την πώληση του "κοσμήματος" της τράπεζας.

Οι αναλυτές εκτιμούν ότι η πώληση της ελβετικής μονάδας θα μπορούσε να συγκεντρώσει έως και 15 δισ. ελβετικά φράγκα - σχεδόν διπλάσια από την τρέχουσα αγοραία αξία της τράπεζας που ανέρχεται σε 7,7 δισ. ελβετικά φράγκα.

Η κίνηση αυτή θα αποτελούσε μεγάλη απόκλιση από το σχέδιο αναδιάρθρωσης, το οποίο θέτει τον ελβετικό επιχειρηματικό κλάδο και τον κλάδο διαχείρισης πλούτου στο επίκεντρο αυτού που αναφέρεται εσωτερικά ως "νέα Credit Suisse".

Θα έθετε επίσης ένα de facto τέλος στα 167 χρόνια της τράπεζας ως εθνικού πρωταθλητή, που χρονολογείται από την εποχή που χρηματοδοτούσε τους σιδηροδρόμους της Ελβετίας και ανέπτυσσε το νόμισμά της.

Ενδέχεται επίσης να υπάρξει κάποιο ενδιαφέρον από αντιπάλους ή άλλους επενδυτικούς ομίλους για την αγορά του τμήματος διαχείρισης περιουσιακών στοιχείων της τράπεζας, ύψους 402 δισ. ελβετικών φράγκων, το οποίο κατάφερε να αντέξει σχετικά αλώβητο την καταιγίδα από τους επιζήμιους δεσμούς του με την εταιρεία ειδικής χρηματοδότησης Greensill Capital.

Εξαγορά

Σε μια τηλεδιάσκεψη με αρκετές εκατοντάδες πελάτες της JPMorgan, ο αναλυτής της JPMorgan, Kian Abouhossein δήλωσε ότι το πιθανότερο πεπρωμένο της Credit Suisse είναι μια εξαγορά από τη μεγάλη αντίπαλό της UBS στη Ζυρίχη.

Μια συγχώνευση μεταξύ των δύο μεγαλύτερων τραπεζών της Ελβετίας συζητείται εδώ και καιρό εσωτερικά από τα διοικητικά συμβούλια και των δύο τραπεζών, αλλά ο φόβος να προσκρούσουν σε αντιμονοπωλιακά εμπόδια εμπόδισε την πρόοδο των συνομιλιών.

Ωστόσο, η σημερινή δυσχερής θέση της Credit Suisse έχει οδηγήσει σε εικασίες ότι τα παλιά σχέδια θα μπορούσαν να ανακυκλωθούν, αν οι ρυθμιστικές αρχές θεωρούσαν ότι ήταν ο καλύτερος τρόπος για τη σταθεροποίηση ενός από τα σημαντικότερα χρηματοπιστωτικά ιδρύματα της χώρας.

Τον περασμένο μήνα ένα πρόσωπο που εμπλέκεται στο πολεμικό παιχνίδι της UBS δήλωσε στους FT ότι η τράπεζα παραμένει σε επιφυλακή για μια κλήση έκτακτης ανάγκης "999" από την ελβετική κυβέρνηση.

"Η χώρα έχει δεσμευτεί σε ένα μοντέλο δύο τραπεζών, αλλά θα ήμασταν αφελείς αν δεν προετοιμαζόμασταν γι' αυτό", δήλωσαν.

Σύμφωνα με το σενάριο που παρουσίασε ο Abouhossein, εάν η UBS αναλάμβανε την τράπεζα, θα εισήγαγε την ελβετική επιχείρηση της Credit Suisse σε δημόσια εγγραφή, θα εκκαθάριζε την επενδυτική τράπεζα και θα διατηρούσε τους βραχίονες διαχείρισης πλούτου και περιουσιακών στοιχείων.

Αλλά για τα στελέχη της UBS, τα οποία επικεντρώνονται στην ανάπτυξη των δραστηριοτήτων πλούτου του ομίλου στις ΗΠΑ και στην κάλυψη των αποτιμήσεων των τραπεζών της Wall Street, μια εξαγορά της Credit Suisse θα αποσπούσε υπερβολικά την προσοχή.

"Ούτε οι ρυθμιστικές αρχές θα ήθελαν να δουν τη UBS να την αναλαμβάνει, καθώς θα δημιουργούσε υπερβολικό κίνδυνο σε μία οντότητα", δήλωσε το πρόσωπο που ασχολείται με τη στρατηγική της UBS.

"Θα δημιουργούσαν κάτι που δεν θα μπορούσε ποτέ να σκοτωθεί".

Μια άλλη συζητούμενη σύνδεση είναι η εξαγορά από την Deutsche Bank.

Άτομο που γνωρίζει τις εσωτερικές συζητήσεις στη γερμανική τράπεζα δήλωσε ότι τα στελέχη της θα ενδιαφέρονταν περισσότερο να πάρουν κομμάτια της επιχείρησης και ότι δεν επιδιώκουν ενεργά οποιαδήποτε συμφωνία.

Η έσχατη λύση

Εάν δεν βρεθεί αγοραστής, η Ελβετική Εθνική Τράπεζα μπορεί να αισθανθεί ότι δεν έχει άλλη επιλογή από το να λάβει πιο δραστικά μέτρα.

Σύμφωνα με ένα ακραίο σενάριο, η κεντρική τράπεζα θα μπορούσε να παρέμβει για να εγγυηθεί τις καταθέσεις, να αναλάβει τον πλήρη έλεγχο της τράπεζας, να πουλήσει τμήματα και να εκκαθαρίσει τα υπόλοιπα.

Αλλά μια τέτοια κίνηση θα ήταν πολιτικά επικίνδυνη, δεδομένου του αντίκτυπου στους Ελβετούς φορολογούμενους, για να μην αναφέρουμε την ατίμωση της πτώσης μιας από τις μεγαλύτερες εταιρείες της χώρας.

"Οι ρυθμιστικές αρχές θα εξετάσουν πολύ προσεκτικά αν το σχέδιο της Credit Suisse δείχνει σημάδια επιτυχίας - αν όχι, θα δράσουν", δήλωσε ανώτερο στέλεχος αντίπαλης ελβετικής τράπεζας.

"Η Credit Suisse δεν έχει κανέναν έλεγχο πάνω στη μοίρα της", πρόσθεσε.

www.bankingnews.gr

Η εταιρεία χαρτοφυλακίου της τράπεζας διαθέτει bail in ομόλογα ύψους 82 δισεκ. δολ. (Τα ομόλογα bail-in είναι χρέος που θα διαγράφεται, εφόσον ξεσπάσει κρίση, προτού οι καταθέτες χάσουν χρήματα - βλέπε επίσης cocos) και ομόλογα πρώτης βαθμίδας (Additional Tier 1 - AT1), τα οποία τυγχάνουν διαπραγμάτευσης σε δυσμενή επίπεδα.

Εάν η ρυθμιστική αρχή παρέμβει για να προστατεύσει τους καταθέτες της Credit Suisse, οι AT1 τίτλοι θα διαγραφούν, ενώ το χρέος των υψηλής εξοφλητικής προτεραιότητας ομολόγων της εταιρείας συμμετοχών θα μετατραπεί σε ίδια κεφάλαια.

Τα AT1 μπορεί επίσης να διαγραφούν εάν ο δείκτης κεφαλαίου της τράπεζας πέσει κάτω από ένα προκαθορισμένο επίπεδο.

Τα bail-in ομόλογα εισήχθησαν από τις ευρωπαϊκές και τις ελβετικές αρχές μετά την κρίση χρέους της ευρωζώνης για να διασφαλιστεί ότι οι επενδυτές -και όχι οι φορολογούμενοι- θα επωμίζονται τις διασώσεις τραπεζών.

Τα AT1 εισήχθησαν μετά την παγκόσμια οικονομική κρίση, αφού άλλοι τύποι κεφαλαίων αποδείχθηκαν ανίκανοι να λειτουργήσουν ως… αμορτισέρ.

Τα bail-in-able υψηλής εξοφλητικής προτεραιότητας ομόλογα σημείωσαν αύξηση την Παρασκευή 17 Μαρτίου, ωστόσο εξακολουθούν να βρίσκονται σε βαθιά προβληματική περιοχή, με τις λήξεις του Οκτώβριο 2026 να διαπραγματεύονται στα 66 σεντ στο ευρώ.

Τα ομόλογα που εκδόθηκαν από την Credit Suisse AG που είναι περιφραγμένα από τέτοιες απώλειες - και μερικά από τα οποία αποτελούν επίσης μέρος μιας προσφοράς επαναγοράς - αυξήθηκαν επίσης την Παρασκευή, με ένα ομόλογο που λήγει τον Απρίλιο του 2026 να διαπραγματεύεται σε κάτι λιγότερο από 82 σεντ στο ευρώ.

«Οι τιμές των ομολόγων της Credit Suisse αντικατοπτρίζουν μια υψηλή πιθανότητα κάποιου είδους εξυγίανσης, με αποτέλεσμα απώλειες για τους κατόχους ομολόγων» δήλωσε ο Jeroen Julius, αναλυτής πιστώσεων στο Bloomberg Intelligence.

Οι μετοχές της Credit Suisse υποχώρησαν την Παρασκευή, μετά από μια εβδομάδα έντονης μεταβλητότητας.

Ειδικότερα, οι μετοχές της τράπεζας υποχώρησαν κατά 25% ενώ τα ομόλογά της βυθίστηκαν σε πρωτόγνωρα επίπεδα.

Τα CDS εκτοξεύτηκαν ξανά, στις περίπου 3.000 μονάδες βάσης, με βάση την τιμολόγηση CMAQ, αν και η ρευστότητα είναι ασταθής.

«Η διεύρυνση του spread-in αντανακλά την ανησυχία των αγορών για την υγεία της τράπεζας» δήλωσε ο Suvi Platerink Kosonen, ανώτερος αναλυτής πιστώσεων στην ING Bank NV.

Ένα bail-in θα μπορούσε να συμβεί εάν η παροχή ρευστότητας της κεντρικής τράπεζας κριθεί ανεπαρκής ή εάν η ελβετική κυβέρνηση απαιτήσει άμεση λύση για την προστασία των εγχώριων τραπεζικών εργασιών της τράπεζας, κάτι που μπορεί να οδηγήσει σε διάλυση του ομίλου, σύμφωνα με τον Julius του Bloomberg Intelligence.

Η τράπεζα έχει CET1 35 δισεκατομμύρια ελβετικά φράγκα κεφαλαίου, που θα είναι το πρώτο buffer σε οποιοδήποτε σενάριο παρέμβασης, ακολουθούμενο από ομόλογα AT1 16 δισεκ. φραγκών, προτού «χτυπηθούν» τα bail-in-able oμόλογα, ύψους 59,8 δισεκ. φράγκων, της holding.

Εκπρόσωπος της Credit Suisse αρνήθηκε να σχολιάσει τα ομόλογα bail-in, αλλά επεσήμανε τις πρόσφατες δηλώσεις σχετικά με τα σχέδια για αύξηση της ρευστότητας και επαναγορά ομολόγων.

Υπενθύμισε επίσης δηλώσεις υποστήριξης από την Εθνική Τράπεζα της Σαουδικής Αραβίας και από τις ελβετικές αρχές, οι οποίες δήλωσαν ότι η Credit Suisse πληροί τις υψηλότερες απαιτήσεις κεφαλαίου και ρευστότητας που ισχύουν για συστημικά σημαντικές τράπεζες.

Ο πρόεδρος Axel Lehmann δήλωσε την Τετάρτη ότι η κυβερνητική βοήθεια «δεν είναι θέμα».

Ο δείκτης κεφαλαίου της Credit Suisse ήταν πολύ πάνω από το όριο του 7% που θα προκαλούσε διαγραφή των AT1.

Στα τέλη του 2022, η τράπεζα είχε δείκτη CET1 14,1% ενώ σε μια παρουσίαση πρόσφατα προς τους επενδυτές αυτή την εβδομάδα αναφέρθηκε ότι σχεδιάζει να διατηρήσει τον δείκτη τουλάχιστον στο 13,5% έως το 2025.

Η κύρια στρατηγική εξυγίανσης της ελβετικής ρυθμιστικής αρχής της αγοράς για τις μεγάλες τράπεζες της Ελβετίας είναι μέσω ενός bail-in «ενιαίου σημείου εισόδου», που πραγματοποιείται μόνο από την εποπτική αρχή της χώρας, σύμφωνα με τον ιστότοπό της. Στο πλαίσιο αυτού του τύπου προγράμματος, τα ομόλογα bail-in που εκδίδονται από την εταιρεία χαρτοφυλακίου του ομίλου μετατρέπονται σε ίδια κεφάλαια.

Προς το παρόν, οι επενδυτές που ταλαιπωρούνται από την πρόσφατη κατάρρευση τριών αμερικανικών τραπεζών παρακολουθούν νευρικά τις εξελίξεις.

Αναλυτές των Keefe, Bruyette & Woods δήλωσαν αυτή την εβδομάδα ότι το backstop ρευστότητας της ελβετικής κεντρικής τράπεζας αγοράζει χρόνο, αλλά η διάλυση της Credit Suisse είναι η πιο πιθανή λύση.

Οι επιλογές… ανακούφισης που αποσύρονται

Οι επιλογές που υπάρχουν στο τραπέζι, αν συνεχίσουν να αποσύρονται καταθέσεις, περιλαμβάνουν την διακοπή του ριζοσπαστικού σχεδίου αναδιάρθρωσης, την απόσχιση της ελβετικής μονάδας της, μια πλήρη εξαγορά ή, στη χειρότερη περίπτωση, την εξυγίανση της τράπεζας.

Ένας σημερινός μεγαλομέτοχος της Credit Suisse δήλωσε ότι η παρέμβαση της κεντρικής τράπεζας έχει ανακουφίσει την διοίκηση από κάποια άμεση πίεση, αλλά πρέπει να αξιοποιήσει τον χρόνο για να προβεί σε πιο βαθιές αλλαγές.

"Υπάρχει ένα σενάριο όπου τα βγάζουν πέρα με αυτόν τον τρόπο και ίσως τους βγάλει τους επόμενους μήνες ή ένα ή δύο χρόνια - αλλά αυτό είναι πολύ επικίνδυνο", είπε.

"Αν προκύψουν άλλα απρόβλεπτα προβλήματα, θα είναι ευάλωτοι.

Πρόκειται για μια μη βιώσιμη ιστορία για τα ίδια κεφάλαια".

Το δίλημμα

Τα στελέχη της Credit Suisse δηλώνουν ότι έχουν την πρόθεση να εκτελέσουν ένα σχέδιο αναδιάρθρωσης, το οποίο σημαίνει ότι θα στρέψουν τα κεφάλαια και τους πόρους μακριά από τον ζημιογόνο βραχίονα της επενδυτικής τραπεζικής και προς τις εγχώριες μονάδες, τις μονάδες διαχείρισης πλούτου και περιουσιακών στοιχείων.

Ωστόσο, οι επενδυτές παραμένουν επιφυλακτικοί, ιδίως λόγω της έλλειψης σαφήνειας σχετικά με το τι ακριβώς θα πουλήσει η τράπεζα.

Αυτόν τον μήνα οι FT ανέφεραν ότι ο επί μακρόν κορυφαίος μέτοχος Harris Associates πούλησε ολόκληρη τη θέση του για το "δυσκίνητο και πολύ πιο δαπανηρό" σχέδιο απόσχισης της επενδυτικής τράπεζας.

Μια αλλαγή πορείας θα αποτελούσε το τρίτο στρατηγικό σχέδιο για τον όμιλο σε λιγότερο από 18 μήνες - και θα έπληττε την αξιοπιστία της διοικητικής ομάδας και του διευθύνοντος συμβούλου Ulrich Körner.

Ωστόσο, ορισμένα μέλη του διοικητικού συμβουλίου έχουν ήδη αρχίσει να αμφισβητούν κατά πόσον είναι απαραίτητο.

Απόσχιση

Μια πιο δραστική κίνηση θα ήταν το διοικητικό συμβούλιο της Credit Suisse να επανεξετάσει το σχέδιο που υποστήριξε ο πρώην διευθύνων σύμβουλος Tidjane Thiam και να αποσχίσει την εγχώρια καθολική τράπεζα.

Ο Thiam βρισκόταν κοντά στην εισαγωγή του 25% της επιχείρησης στο χρηματιστήριο το 2017, αλλά η συμφωνία ματαιώθηκε αφού τα μέλη του διοικητικού συμβουλίου και οι επενδυτές έγιναν επιφυλακτικοί σχετικά με την πώληση του "κοσμήματος" της τράπεζας.

Οι αναλυτές εκτιμούν ότι η πώληση της ελβετικής μονάδας θα μπορούσε να συγκεντρώσει έως και 15 δισ. ελβετικά φράγκα - σχεδόν διπλάσια από την τρέχουσα αγοραία αξία της τράπεζας που ανέρχεται σε 7,7 δισ. ελβετικά φράγκα.

Η κίνηση αυτή θα αποτελούσε μεγάλη απόκλιση από το σχέδιο αναδιάρθρωσης, το οποίο θέτει τον ελβετικό επιχειρηματικό κλάδο και τον κλάδο διαχείρισης πλούτου στο επίκεντρο αυτού που αναφέρεται εσωτερικά ως "νέα Credit Suisse".

Θα έθετε επίσης ένα de facto τέλος στα 167 χρόνια της τράπεζας ως εθνικού πρωταθλητή, που χρονολογείται από την εποχή που χρηματοδοτούσε τους σιδηροδρόμους της Ελβετίας και ανέπτυσσε το νόμισμά της.

Ενδέχεται επίσης να υπάρξει κάποιο ενδιαφέρον από αντιπάλους ή άλλους επενδυτικούς ομίλους για την αγορά του τμήματος διαχείρισης περιουσιακών στοιχείων της τράπεζας, ύψους 402 δισ. ελβετικών φράγκων, το οποίο κατάφερε να αντέξει σχετικά αλώβητο την καταιγίδα από τους επιζήμιους δεσμούς του με την εταιρεία ειδικής χρηματοδότησης Greensill Capital.

Εξαγορά

Σε μια τηλεδιάσκεψη με αρκετές εκατοντάδες πελάτες της JPMorgan, ο αναλυτής της JPMorgan, Kian Abouhossein δήλωσε ότι το πιθανότερο πεπρωμένο της Credit Suisse είναι μια εξαγορά από τη μεγάλη αντίπαλό της UBS στη Ζυρίχη.

Μια συγχώνευση μεταξύ των δύο μεγαλύτερων τραπεζών της Ελβετίας συζητείται εδώ και καιρό εσωτερικά από τα διοικητικά συμβούλια και των δύο τραπεζών, αλλά ο φόβος να προσκρούσουν σε αντιμονοπωλιακά εμπόδια εμπόδισε την πρόοδο των συνομιλιών.

Ωστόσο, η σημερινή δυσχερής θέση της Credit Suisse έχει οδηγήσει σε εικασίες ότι τα παλιά σχέδια θα μπορούσαν να ανακυκλωθούν, αν οι ρυθμιστικές αρχές θεωρούσαν ότι ήταν ο καλύτερος τρόπος για τη σταθεροποίηση ενός από τα σημαντικότερα χρηματοπιστωτικά ιδρύματα της χώρας.

Τον περασμένο μήνα ένα πρόσωπο που εμπλέκεται στο πολεμικό παιχνίδι της UBS δήλωσε στους FT ότι η τράπεζα παραμένει σε επιφυλακή για μια κλήση έκτακτης ανάγκης "999" από την ελβετική κυβέρνηση.

"Η χώρα έχει δεσμευτεί σε ένα μοντέλο δύο τραπεζών, αλλά θα ήμασταν αφελείς αν δεν προετοιμαζόμασταν γι' αυτό", δήλωσαν.

Σύμφωνα με το σενάριο που παρουσίασε ο Abouhossein, εάν η UBS αναλάμβανε την τράπεζα, θα εισήγαγε την ελβετική επιχείρηση της Credit Suisse σε δημόσια εγγραφή, θα εκκαθάριζε την επενδυτική τράπεζα και θα διατηρούσε τους βραχίονες διαχείρισης πλούτου και περιουσιακών στοιχείων.

Αλλά για τα στελέχη της UBS, τα οποία επικεντρώνονται στην ανάπτυξη των δραστηριοτήτων πλούτου του ομίλου στις ΗΠΑ και στην κάλυψη των αποτιμήσεων των τραπεζών της Wall Street, μια εξαγορά της Credit Suisse θα αποσπούσε υπερβολικά την προσοχή.

"Ούτε οι ρυθμιστικές αρχές θα ήθελαν να δουν τη UBS να την αναλαμβάνει, καθώς θα δημιουργούσε υπερβολικό κίνδυνο σε μία οντότητα", δήλωσε το πρόσωπο που ασχολείται με τη στρατηγική της UBS.

"Θα δημιουργούσαν κάτι που δεν θα μπορούσε ποτέ να σκοτωθεί".

Μια άλλη συζητούμενη σύνδεση είναι η εξαγορά από την Deutsche Bank.

Άτομο που γνωρίζει τις εσωτερικές συζητήσεις στη γερμανική τράπεζα δήλωσε ότι τα στελέχη της θα ενδιαφέρονταν περισσότερο να πάρουν κομμάτια της επιχείρησης και ότι δεν επιδιώκουν ενεργά οποιαδήποτε συμφωνία.

Η έσχατη λύση

Εάν δεν βρεθεί αγοραστής, η Ελβετική Εθνική Τράπεζα μπορεί να αισθανθεί ότι δεν έχει άλλη επιλογή από το να λάβει πιο δραστικά μέτρα.

Σύμφωνα με ένα ακραίο σενάριο, η κεντρική τράπεζα θα μπορούσε να παρέμβει για να εγγυηθεί τις καταθέσεις, να αναλάβει τον πλήρη έλεγχο της τράπεζας, να πουλήσει τμήματα και να εκκαθαρίσει τα υπόλοιπα.

Αλλά μια τέτοια κίνηση θα ήταν πολιτικά επικίνδυνη, δεδομένου του αντίκτυπου στους Ελβετούς φορολογούμενους, για να μην αναφέρουμε την ατίμωση της πτώσης μιας από τις μεγαλύτερες εταιρείες της χώρας.

"Οι ρυθμιστικές αρχές θα εξετάσουν πολύ προσεκτικά αν το σχέδιο της Credit Suisse δείχνει σημάδια επιτυχίας - αν όχι, θα δράσουν", δήλωσε ανώτερο στέλεχος αντίπαλης ελβετικής τράπεζας.

"Η Credit Suisse δεν έχει κανέναν έλεγχο πάνω στη μοίρα της", πρόσθεσε.

www.bankingnews.gr

Σχόλια αναγνωστών