Ο δείκτης του δολαρίου, δηλαδή η σχέση του αμερικανικού νομίσματος έναντι ενός καλαθιού με τα βασικότερα νομίσματα παγκοσμίως κινείται σε υψηλά 20ετίας

Η Ευρώπη ετοιμάζεται για έναν δύσκολο ενεργειακά χειμώνα, ίσως τον χειρότερο από τον δεύτερο παγκόσμιο πόλεμο, οι κοινωνικές αναταραχές είναι έτοιμες να ξεσπάσουν, τα εμπορεύματα έχουν οδηγήσει το κόστος ζωής στα υψηλότερα επίπεδα των τελευταίων δεκαετιών και οι γεωπολιτικές εντάσεις είναι καθημερινές ανάμεσα και σε παραδοσιακούς διπλωματικούς δεσμούς.

Αυτή είναι η εικόνα μετά από επτά μήνες πολέμου στην Ουκρανία, με μόνο ένα asset να έχει διασωθεί από αυτή τη λαίλαπα.

Το δολάριο.

Ο δείκτης του δολαρίου, δηλαδή η σχέση του αμερικανικού νομίσματος έναντι ενός καλαθιού με τα βασικότερα νομίσματα παγκοσμίως (ευρώ, ελβετικό φράγκο, γιεν Ιαπωνίας, δολάριο Καναδά, βρετανική λίρα και σουηδική κορόνα), κινείται σε υψηλά 20ετίας.

Την ίδια ώρα, το κοινό ευρωπαϊκό νόμισμα βρίσκεται στα πιο αδύναμα επίπεδά του από το 2002, ενώ η βρετανική λίρα κινείται σε ιστορικά χαμηλά.

«Το λιμάνι της ασφάλειας»

Το μεγάλο selloff της βρετανικής λίρας, που πιστώθηκε με την επιδείνωση του παγκόσμιου sell off των αγορών την περασμένη εβδομάδα, φαίνεται ότι θα συνεχίσει να προκαλεί τον όλεθρο.

Τα οικονομικά δεινά στο Old Blighty προσθέτουν στον αυξανόμενο κατάλογο των αγώνων των αγορών, οδηγώντας περισσότερους επενδυτές στο δολάριο και έξω από τα θεωρούμενα πιο επικίνδυνα περιουσιακά στοιχεία, όπως οι αμερικανικές μετοχές και το πετρέλαιο.

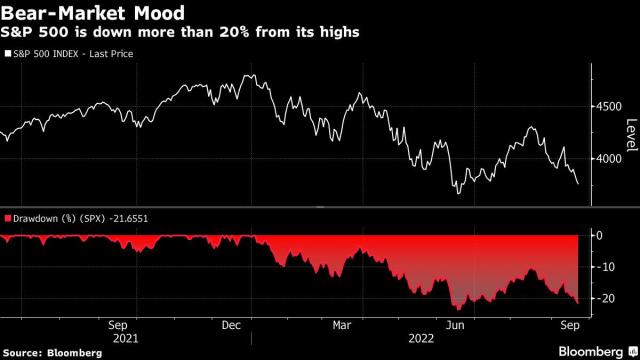

Η Wall Street έχει πολλές δικές της ανησυχίες, με πολλούς να ψάχνουν για τον S&P 500 τα χαμηλά του Ιουνίου αργά ή γρήγορα.

Και οι μεγάλοι θεσμικοί επενδυτές φαίνονται απρόθυμοι να ρισκάρουν, λέγοντας ότι ξόδεψαν 34,3 δισεκατομμύρια δολάρια τις τελευταίες τέσσερις εβδομάδες σε δικαιώματα προαίρεσης μετοχών για να προστατευτούν από το selloff, το μεγαλύτερο που έχει καταγραφεί από το 2009.

Ο αναλυτής της Morgan Stanley, Vishwanath Tirupattur, συνόψισε πόσο δύσκολα είναι αυτές τις μέρες σε ένα σημείωμα προς τους πελάτες την Κυριακή.

«Η πλοήγηση σε αυτά τα ασταθή νερά για την οικονομία και τις αγορές είναι μια πρόκληση τόσο σε περιουσιακά στοιχεία χωρίς κινδύνους όσο και σε ριψοκίνδυνα περιουσιακά στοιχεία».

Αλλά προσέφερε επίσης μια ιδέα για τους επενδυτές.

«Σε αυτό το πλαίσιο, πιστεύουμε ότι τα εταιρικά πιστωτικά ομόλογα των ΗΠΑ επενδυτικού βαθμού (IG), ιδιαίτερα στο μπροστινό μέρος της καμπύλης (το τμήμα 1 έως 5 ετών), παρέχουν μια ασφαλέστερη εναλλακτική λύση για τους επενδυτές που αναζητούν εισόδημα, ειδικά πίσω από πολύ υψηλότερες αποδόσεις».

Σκάει η «Great Bond Bubble»

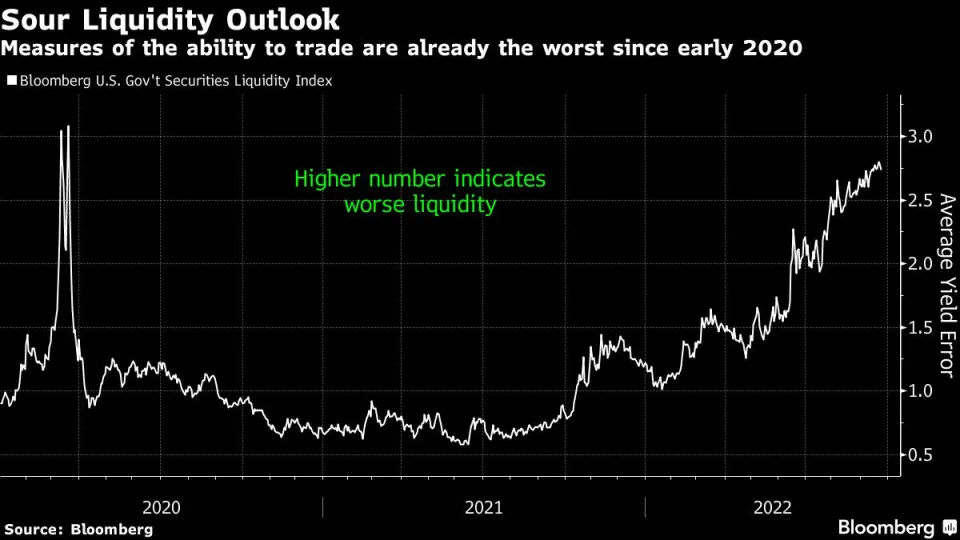

Εβδομάδα με την εβδομάδα, το κραχ των ομολόγων απλώς χειροτερεύει και δεν υπάρχει ξεκάθαρο τέλος.

Με τις κεντρικές τράπεζες σε όλο τον κόσμο να αυξάνουν επιθετικά τα επιτόκια ενόψει του πεισματικά υψηλού πληθωρισμού, οι τιμές πέφτουν καθώς οι traders αγωνίζονται να καλύψουν τη διαφορά.

Και μαζί με αυτό ήρθε μια ζοφερή παρέλαση εκτιμήσεων για το πόσο κακό έχει γίνει, αναφέρει το Bloomberg σε νέα ανάλυσή του.

Παγκοσμίως, οι αναλυτές στρατηγικής της Bank of America δήλωσαν ότι οι αγορές κρατικών ομολόγων βρίσκονται σε τροχιά για τη χειρότερη χρονιά από το 1949, όταν η Ευρώπη ανοικοδομούσε τις πόλεις από τα ερείπια του Β' Παγκοσμίου Πολέμου.

«Τα χρόνια των σχεδόν μηδενικών επιτοκίων των κεντρικών τραπεζών παρήλθαν», δήλωσε ο Peter Boockvar, επικεφαλής επενδύσεων στο Bleakley Advisory Group, προοιωνίζοντας το μέλλον.

Επιστροφή στη δεκαετία του '60

Από πολλές απόψεις, οι οικονομικές και πολιτικές πραγματικότητες που αντιμετωπίζουν τώρα οι επενδυτές παραπέμπουν στην bear market της δεκαετίας του 1960 για τα ομόλογα, η οποία ξεκίνησε το δεύτερο μισό εκείνης της δεκαετίας, όταν μια περίοδος χαμηλού πληθωρισμού και ανεργίας έφτασε ξαφνικά στο τέλος της.

Καθώς ο πληθωρισμός επιταχύνθηκε κατά τη διάρκεια της δεκαετίας του 1970, οι αποδόσεις των ομολόγων αναφοράς αυξήθηκαν.

Αργότερα θα έφταναν σχεδόν το 16% το 1981, αφού ο τότε πρόεδρος της Fed, Paul Volcker, είχε αυξήσει τα επιτόκια στο 20% για να τιθασεύσει τις πιέσεις των τιμών.

Ο Powell της Fed ανέφερε τη δεκαετία του 1980 για να υποστηρίξει τη στάση του στο Jackson Hole, λέγοντας ότι «η ιστορία προειδοποιεί έντονα για την πρόωρη χαλάρωση της πολιτικής».

Άλλοι κεντρικοί τραπεζίτες στο Jackson Hole, από την Ευρώπη έως τη Νότια Κορέα και τη Νέα Ζηλανδία, ανέφεραν επίσης ότι τα επιτόκια θα συνεχίσουν να αυξάνονται με σταθερό ρυθμό.

«Ο Σεπτέμβριος πρόκειται να γίνει μήνας ρεκόρ για αυξήσεις επιτοκίων, με τις περισσότερες μεγάλες κεντρικές τράπεζες να είναι έτοιμες να κάνουν μεγάλες κινήσεις» αναφέρεται σε ανάλυση της Societe Generale.

«Με την πολιτική να είναι ακόμα χαλαρή και τον πληθωρισμό υψηλό, θα επιλέξουν να δείξουν αξιοπιστία ως μαχητές του πληθωρισμού» επισημαίνεται.

www.bankingnews.gr

Σχόλια αναγνωστών