Ειδικότερα, στην τελευταία ανάλυσή της για τις ελληνικές τράπεζες υπό τον τίτλο "Greek Banks: The upside from rate hikes", η Morgan Stanley υπενθυμίζει ότι η ομάδα των αναλυτών της αναμένει τώρα την πρώτη αύξηση των επιτοκίων της ΕΚΤ τον Δεκέμβριο του 2022.

Μετά από περισσότερες ανοδικές εκπλήξεις για τον πληθωρισμό, η ΕΚΤ είναι έτοιμη να αναλάβει δράση μόλις τον Μάρτιο, μειώνοντας το APP (Asset Purchase Program) ώστε να δημιουργηθεί χώρος για μια πρώτη αύξηση 10 μ.β. τον Δεκέμβριο του 2022.

Μετά από ένα ήπιο ξεκίνημα, η ΕΚΤ θα ακολουθήσει έναν γρήγορο κύκλο σύσφιξης με δύο ακόμη αυξήσεις 20 μ.β., ανεβάζοντας το επιτόκιο καταθέσεων στο 0% έως τον Μάρτιο του 2023.

Θετικές οι προοπτικές για τις ελληνικές τράπεζες

Οι αυξήσεις των επιτοκίων είναι ένα επιπλέον θετικό για την ιστορία ανάκαμψης των ελληνικών τραπεζών, σύμφωνα με την Morgan Stanley.

«Οι αυξήσεις επιτοκίων είναι ένα πρόσθετο θετικό για το story της ανάπτυξης των ελληνικών τραπεζών» αναφέρει χαρακτηριστικά.

Ιδιαίτερα ευνοημένη είναι η Τράπεζα Πειραιώς, η οποία θα αυξήσει τα έσοδά της και έχει την πλειονότητα του χαρτοφυλακίου της σε κυμαινόμενο επιτόκιο.

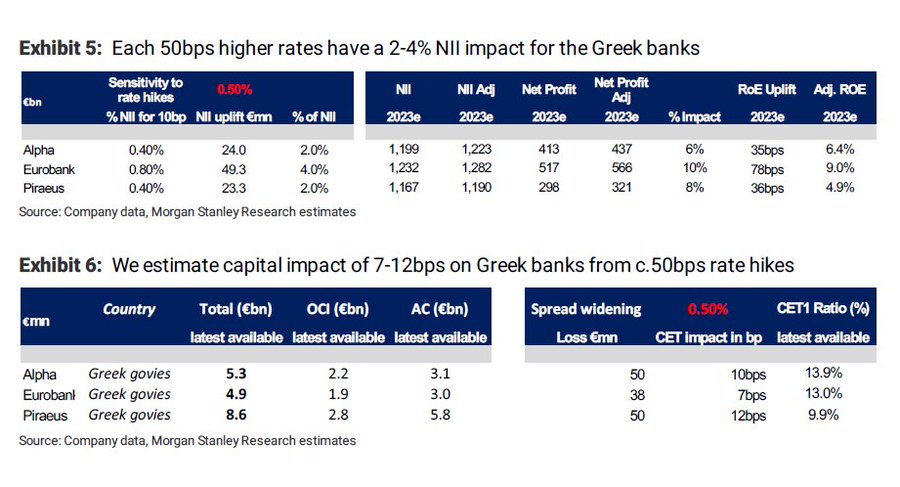

Επίσης, κάθε 50 μονάδες βάσης αύξησης στα επιτόκια προσθέτει γύρω στο 2% στα καθαρά έσοδα από τόκους για την Alpha Bank και την Πειραιώς και 4% για την Eurobank.

Κάτι που μεταφράζεται σε θετική επίπτωση σε επίπεδο καθαρών εσόδων 6%, 8% και 10% αντίστοιχα για τη χρήση 2023.

Επίσης, η Morgan Stanley, υπενθυμίζει ότι η αύξηση των χρηματοδοτήσεων είναι βασικός καταλύτης για την ανάκαμψη των τραπεζών.

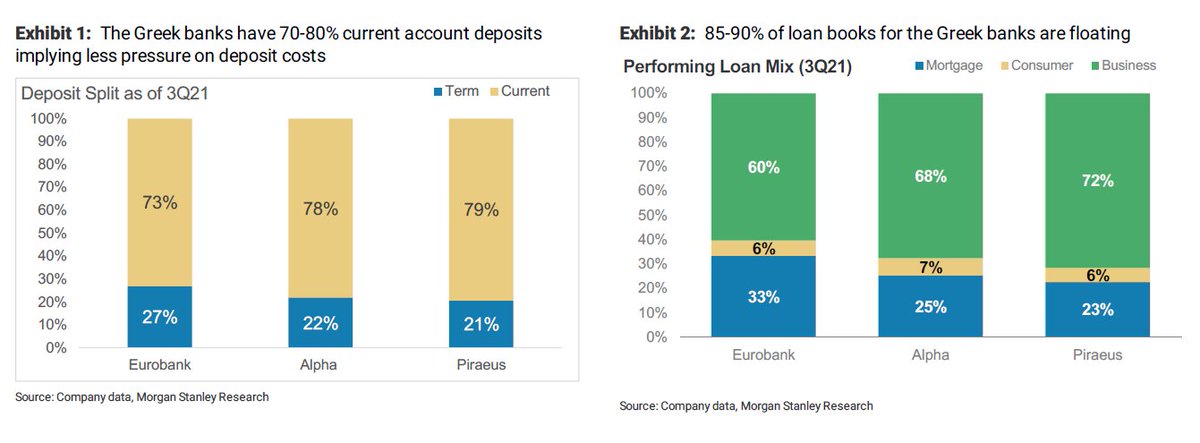

Σε αυτό θα πρέπει να συνυπολογίσει κανείς και το πρόσθετο θετικό ότι περίπου το 85% στην Alpha Bank και το 90% στην Eurobank και Πειραιώς των δανειακών χαρτοφυλακίων είναι κυμαινομένου επιτοκίου.

Αυτό σημαίνει θα αυξηθούν τα έσοδά τους, ενώ οι καταθέσεις δεν θα δεχθούν άμεση πίεση για επανατιμολόγηση.

Το πρόβλημα των ομολόγων

Αυτό όμως που προβληματίζει την Morgan Stanley είναι ότι ο δεσμός κρατικών ομολόγων και τραπεζών είναι σημαντικός.

Μια διεύρυνση του spread κατά 50 μ.β. έχει 7-12 μ.β. επίπτωση στους δείκτες CET 1 των ελληνικών τραπεζών.

Και με βάση τα στοιχεία του εννεαμήνου του 2021 γύρω στο 7-11% του συνολικού ενεργητικού των ελληνικών τραπεζών ήταν τοποθετημένο σε ελληνικά κρατικά ομόλογα.

Πως να τοποθετηθεί κανείς στις ελληνικές τράπεζες

Ο προτιμώμενος τρόπος για να τοποθετηθεί κανείς στην ελληνική ανάκαμψη είναι η Eurobank, σύμφωνα με την Morgan Stanley.

Η Eurobank έχει σημειώσει τη μεγαλύτερη πρόοδο στην εκκαθάριση του ισολογισμού στην Ελλάδα, με δείκτη NPE ~7,3% και ROTE ~7,4%.

Με την εκκαθάριση του ισολογισμού σε μεγάλο βαθμό ήδη διεκπεραιωμένη και με σημαντική μείωση των κινδύνων στα λειτουργικά έσοδα, η Eurobank προσφέρει αποδόσεις από τη μακροοικονομική ανάκαμψη στην Ελλάδα.

Και με συνολικός δείκτης κεφαλαίου 15,4% στο εννεάμηνο του 2021, η Eurobank είναι η πρώτη από τις ελληνικές τράπεζες που μπορεί να δώσει μερίσματα το 2023, το οποίο είναι πιθανό να αποτελέσει θετικό καταλύτη για τη μετοχή.

Στα τρέχοντα επίπεδα, η Eurobank διαπραγματεύεται με 0,6x σε όρους P/TBV για ROTE 8,2%, έναντι 0,5x της Alpha και 0,3x της Πειραιώς.

www.bankingnews.gr

Σχόλια αναγνωστών