Για κάθε επενδυτή του ελληνικού χρηματιστηρίου το βασικό ερώτημα είναι, οι μετοχές που αγόρασα είναι στην πραγματική τους αξία;

Το ερώτημα αυτό δεν μπορεί να απαντηθεί μονοδιάστατα καθώς ειδικά π.χ. στις ελληνικές τράπεζες πρέπει να αποτιμήσουμε πολλές παραμέτρους

- Την τρέχουσα αξία με βάση την λογιστική αξία

- Το discount των τραπεζών λόγω του DTC της αναβαλλόμενης φορολογικής απαίτησης

- Τα προβληματικά δάνεια παλαιά και νέα που υπάρχουν

- Την δυνητική εσωτερική δημιουργία κεφαλαίου στα επόμενα δύο χρόνια

- Την δυνητική κερδοφορία που εμπεριέχεται στην εσωτερική δημιουργία κεφαλαίου

Υπάρχει ένας δείκτης που δεν εμπεριέχει υποκειμενικότητα

Υπάρχει δείκτης που δεν εμπεριέχει υποκειμενικότητα;

Δεν είναι ακριβός δείκτης, είναι πραγματικό χρήμα και ονομάζεται νέο κεφάλαιο.

Πήραμε μια υπόθεση εργασίας με αφορμή την σχεδιαζόμενη αύξηση κεφαλαίου της Πειραιώς.

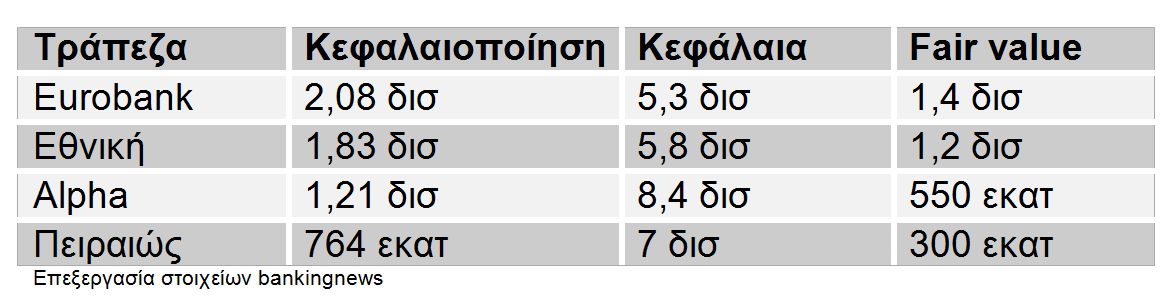

Η υπόθεση εργασίας είναι ότι εάν σήμερα όλες οι τράπεζες υλοποιούσαν αύξηση κεφαλαίου 1 δισεκ. ευρώ η κάθε μια, ποια θα ήταν η τρέχουσα αξία χωρίς τα νέα κεφάλαια;

Δηλαδή τι discount, τι έκπτωση πρέπει να δώσει μια τράπεζα στους επενδυτές για να επενδύσουν 1 δισεκ. νέο κεφάλαιο.

Στην ανάλυση μας αυτή, λάβαμε υπόψη το γεγονός ότι οι ελληνικές τράπεζες αποτιμώνται 0,11 έως 0,37 τιμή προς λογιστική αξία.

Άρα το παλαιό κεφάλαιο π.χ. 1 δισεκ. του παλαιού κεφαλαίου αποτιμάται 110 εκατ ή 370 εκατ αλλά το νέο κεφάλαιο έστω και στιγμιαία κατά την εισαγωγή πρέπει να αποτιμάται 1 προς 1 δηλαδή το 1 δισεκ. πρέπει να αποτιμάται 1 δισεκ. ευρώ.

Με βάση αυτή την ρεαλιστική και όχι υποκειμενική παραδοχή, για να βρούμε το fair value την δίκαιη αξία θα πρέπει να συνυπολογίσουμε, τι πρέπει να χάσει σε αξία το παλαιό κεφάλαιο σε σχέση με το νέο κεφάλαιο.

Σε ένα ιδανικό περιβάλλον εάν μια τράπεζα έχει χρηματιστηριακή αξία 2 δισεκ. προσθέτεις και το 1 δισεκ. του νέου κεφαλαίου που έχει αξία 1 δισεκ. οπότε η χρηματιστηριακή αξία αξιολογείται προσθετικά δηλαδή 3 δισεκ.

Προφανώς και στην ελληνική πραγματικότητα αυτό είναι εξόφθαλμο λάθος, υποχρεωτικά το παλαιό κεφάλαιο θα πριμοδοτήσει το νέο κεφάλαιο.

Ποια ήταν η αφορμή;

Για να είμαστε ειλικρινείς η αφορμή για το κείμενο αυτό ήταν μια επικοινωνία με στέλεχος της Morgan Stanley Capital International (MSCI) που αξιολογεί το ελληνικό χρηματιστήριο και τις ελληνικές μετοχές τραπεζικές και μη τραπεζικές, τις βασικότερες τουλάχιστον.

Για να ενταχθούν οι ελληνικές τράπεζες σε ορισμένους δείκτες λαμβάνονται υπόψη πολλές παραδοχές από αποτιμήσεις και ειδικά βάρη μια συγκεκριμένη χρηματιστηριακή περίοδο έως σύνθετα μοντέλα αποτιμήσεων.

Μας έκανε εντύπωση η αναφορά ότι οι τράπεζες στην Ελλάδα θα πρέπει να αξιολογηθούν και το κατά πόσο το νέο κεφάλαιο θα μπορούσε να επιδράσει στο παλαιό κεφάλαιο.

Όταν μια τράπεζα έχει 5,3 δισεκ. κεφάλαια και προσθέσει ακόμη 1 δισεκ. 6,3 δισεκ. τα 2 δισεκ. κεφαλαιοποίησης δεν θα μετατραπούν σε 3 δισεκ. κεφαλαιοποίηση και αυτό γιατί κανένα νέο κεφάλαιο δεν πριμοδοτεί το παλαιό, αλλά πάντα το παλαιό πριμοδοτεί το νέο…

Η έννοια πριμοδότηση σημαίνει τι ζημιά παίρνει το παλαιό κεφάλαιο, ώστε να το κερδίσει το νέο κεφάλαιο.

Συμπέρασμα

Όταν ένας επενδυτής επενδύσει 1 δισεκ. νέο κεφάλαιο, τον ενδιαφέρει κυρίως εάν το 1 δισεκ. του νέου κεφαλαίου μετά την αύξηση κεφαλαίου θα συνεχίσει να αξίζει 1 δισεκ.

Για να το διασφαλίσει ζητάει discount – δηλαδή εκπτώσεις – στις τιμές υλοποίησης των αυξήσεων κεφαλαίου.

Γιατί λέμε ότι οι αυξήσεις κεφαλαίου θα πραγματοποιηθούν με μεγάλα discount από -40% έως -60% επί των χρηματιστηριακών τιμών;

Η απάντηση έχει ήδη δοθεί, γιατί το νέο κεφάλαιο ζητάει πριμοδότηση από το παλαιό κεφάλαιο.

Προφανώς και στον πίνακα που ακολουθεί η Eurobank δεν αξίζει 1,4 δισεκ. αλλά 2,08 δισεκ. που είναι η τρέχουσα χρηματιστηριακή της αξία, οπότε αυτό ισχύει.

Όμως μήπως στις αναλύσεις μας θα πρέπει να αξιολογούμε πιο σύνθετες παραμέτρους αποτίμησης ώστε να μετριάζουμε τους δυνητικούς κινδύνους και το κυριότερο να ελαχιστοποιούμε τις δυνητικές μας ζημίες σε ένα επενδυτικό χαρτοφυλάκιο;

Εσύ παλαιέ μέτοχε πόσο διατεθειμένος είσαι να χάσεις ώστε ο νέος μέτοχος να κερδίσει;

Αυτό θα είναι το ερώτημα που θα μας απασχολήσει στο κοντινό ή απώτερο μέλλον.

www.bankingnews.gr

Σχόλια αναγνωστών