Η Georgieva είχε χαρακτηρίσει την έκδοση ιστορική, καθώς θα στήριζε την παγκόσμια οικονομία σε μια περίοδο άνευ προηγουμένου κρίσης

Η έκδοση... μπαζούκας ύψους 456 δισ. νέων SDR από το ΔΝΤ τον Αύγουστο του 2021, «για την ενίσχυση της παγκόσμιας ρευστότητας», έχει επιτύχει πολύ λίγα από αυτά που επιδιώκονταν.

Πολλά έθνη βρίσκονται στο χείλος της κατάρρευσης και η παγκόσμια ανάπτυξη μειώνεται.

Και ο μικρός όγκος συναλλαγών SDR κατά το παρελθόν έτος επιβεβαιώνει τα ελαττώματα αυτού του περιουσιακού στοιχείου.

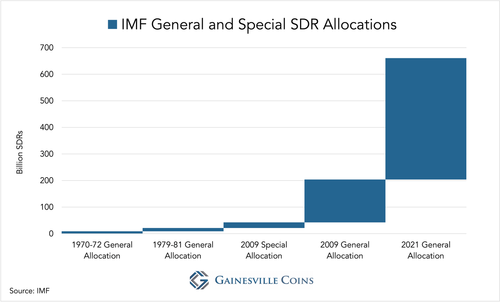

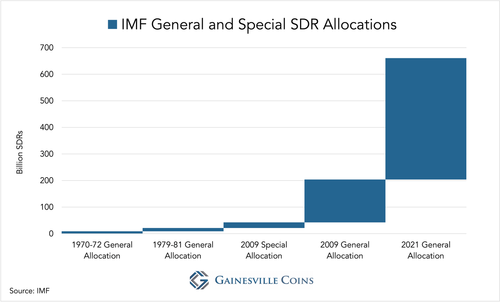

Πριν από τον Αύγουστο του 2021, οι συνολικές χορηγήσεις Ειδικών Τραβηκτικών Δικαιωμάτων (SDR) στα μέλη του Διεθνούς Νομισματικού Ταμείου (ΔΝΤ) ήταν 204 δισ. (1 SDR αξίζει αυτήν τη στιγμή περίπου 1,3 δολάρια ΗΠΑ).

Με την προσθήκη 456 δισεκατομμυρίων SDR οι συνολικές χορηγήσεις αυξήθηκαν κατά 124%.

Ωστόσο, η νέα έκδοση δεν έχει κάνει σχεδόν τίποτα από όσα υποσχέθηκε η Διευθύνουσα Σύμβουλος του ΔΝΤ, Kristalina Georgieva το 2021.

Η Georgieva είχε χαρακτηρίσει την έκδοση ιστορική, καθώς θα στήριζε την παγκόσμια οικονομία σε μια περίοδο άνευ προηγουμένου κρίσης.

"Η κατανομή των SDR θα ωφελήσει όλα τα μέλη, θα αντιμετωπίσει τη μακροπρόθεσμη παγκόσμια ανάγκη για αποθέματα, θα δημιουργήσει εμπιστοσύνη και θα ενισχύσει την ανθεκτικότητα και τη σταθερότητα της παγκόσμιας οικονομίας.

Θα βοηθήσει ιδιαίτερα τις πιο ευάλωτες χώρες μας που αγωνίζονται να αντιμετωπίσουν τον αντίκτυπο της κρίσης COVID-19", είχε αναφέρει..

Κατανομές SDR από το ΔΝΤ στην ιστορία

Το SDR απογοητεύει επειδή δεν είναι νόμισμα, δεν υποστηρίζεται από τίποτα, δεν υπάρχει ελεύθερη αγορά για την ανταλλαγή τους και το εμπόριο είναι μη ρευστοποιήσιμο (δύσκολο να μετατραπούν μεγάλες ποσότητες σε μετρητά).

Επίσημα το SDR «είναι μια πιθανή αξίωση για τα ελεύθερα χρησιμοποιήσιμα νομίσματα των μελών του ΔΝΤ».

Το ΔΝΤ μπορεί να διαθέσει νέα SDR σε όλα τα κράτη μέλη του, αλλά όχι στον εαυτό του.

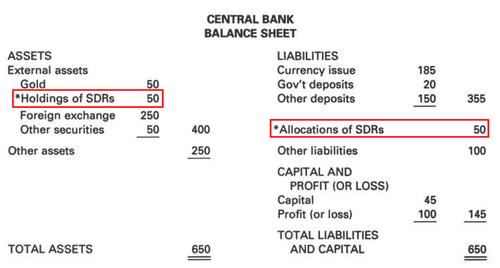

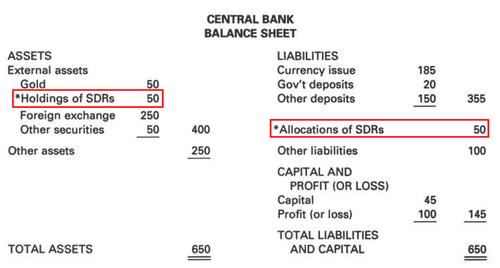

Κατά την έκδοση, ένα μέλος κερδίζει διπλή εγγραφή στον ισολογισμό του με βάση την ποσόστωσή του στο ΔΝΤ.

Τα SDR στην πλευρά του ενεργητικού είναι ίσα με το ποσό των κατανομών SDR στην πλευρά του παθητικού.

Επειδή οι συμμετοχές και οι κατανομές εξαντλούνται, μια νέα έκδοση SDR δεν κάνει κανένα μέλος πλουσιότερο ή φτωχότερο.

Οδηγός χρηστών για το SDR: Εγχειρίδιο συναλλαγών και λειτουργιών

Μόνο οι κεντρικές τράπεζες ή οι νομισματικές αρχές και πολλά διεθνή χρηματοπιστωτικά ιδρύματα, όπως το ΔΝΤ και το BIS, μπορούν να κατέχουν θέσεις SDR, καθώς δεν μπορούν να δαπανηθούν σε αγαθά και υπηρεσίες.

Συνήθως, ο μόνος τρόπος για ένα μέλος να κάνει χρήση της θέσης του σε SDR είναι να ανταλλάξει τις κατοχές του SDR για νομίσματα που μπορούν να χρησιμοποιηθούν ελεύθερα (δολάρια, ευρώ, γιεν, κ.λπ.) με άλλο μέλος.

Δεν υπάρχει ελεύθερη αγορά για τα SDR για την ανακούφιση της πλεονάζουσας προσφοράς ή ζήτησης.

Τα μέλη μπορούν να ανταλλάσσουν συμμετοχές SDR μέσω του Τμήματος SDR του ΔΝΤ ή μπορούν να ανταλλάσσονται απευθείας μεταξύ των μερών, αν και αυτό είναι πιο σπάνιο.

Τα κράτη θα ειδοποιήσουν το Τμήμα SDR εάν θέλουν να αγοράσουν ή να πουλήσουν συμμετοχές, σε ποια ποσότητα και σε αντάλλαγμα για ποιο νόμισμα.

Στη συνέχεια, περιμένουν εάν οι παραγγελίες τους εκπληρωθούν.

Μόνο οι εκμεταλλεύσεις SDR μπορούν να ανταλλάσσονται.

Οι κατανομές SDR ενός μέλους είναι στατικές, εκτός εάν το ΔΝΤ αποφασίσει να εκδώσει νέα SDR.

Η συναλλαγματική ισοτιμία SDR καθορίζεται από τις συναλλαγματικές ισοτιμίες ενός καλαθιού νομισμάτων που ορίζονται από το ΔΝΤ: το δολάριο ΗΠΑ, το ευρώ, το κινεζικό ρενμίνμπι, το γιεν Ιαπωνίας και η βρετανική λίρα.

Ας υποθέσουμε ότι το μέλος Α και το μέλος Β κατέχουν και τα δύο ίσο ποσό κατοχών SDR σε σχέση με τις κατανομές SDR τους.

Το μέλος Α θέλει να πουλήσει 100 εκατομμύρια συμμετοχές SDR για γιεν Ιαπωνίας και το μέλος Β, κατά σύμπτωση, θέλει να αγοράσει 100 εκατομμύρια συμμετοχές SDR με γιεν Ιαπωνίας.

Και οι δύο ειδοποιούν το Τμήμα SDR και η ανταλλαγή εκκαθαρίζεται.

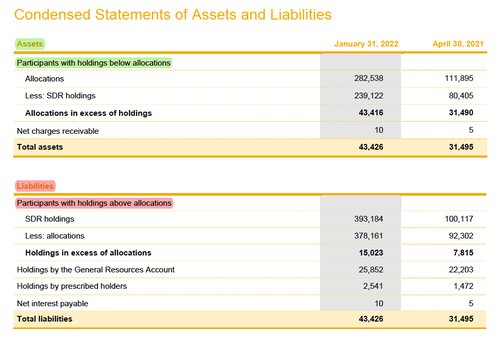

Αφού ο Α έλαβε γιεν και ο Β λάβει συμμετοχές SDR, ο Α θα έχει περισσότερες κατανομές σε σχέση με τις συμμετοχές του και, αντιστρόφως, ο Β θα έχει περισσότερες διαθέσεις SDR σε σχέση με τις κατανομές του.

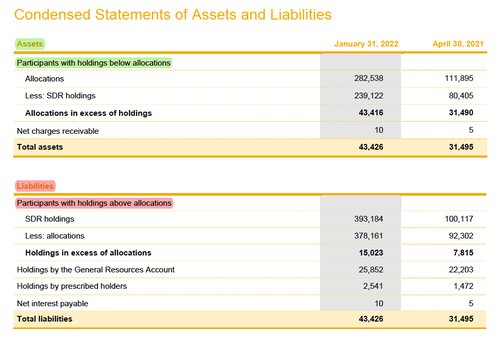

Το ΔΝΤ αναφέρει ότι τα SDR δεν αποτελούν υποχρεώσεις τους.

Αυτό είναι αν και μια χώρα που έχει καθαρή συμμετοχή σε SDR (περισσότερες συμμετοχές από κατανομές), και επομένως είναι επιλέξιμη για λήψη τόκων, αποτελεί υποχρέωση του ΔΝΤ.

Οι ελλείψεις του SDR

1)Οι συναλλαγές σε SDR δεν είναι ρευστοποιήσιμες επειδή δεν υπάρχει ελεύθερη αγορά.

Μόνο 190 χώρες και λίγα ιδρύματα μπορούν να κατέχουν και να ανταλλάσσουν SDR.

Ούτε το ΔΝΤ θέλει ποτέ να δημιουργήσει μια ελεύθερη αγορά.

Όταν πολλές Υπερχρεωμένες Φτωχές Χώρες (HIPC) θέλουν να πουλήσουν (προμηθεύουν) SDR για νόμισμα μέσω του Τμήματος SDR, αλλά η ζήτηση είναι πολύ χαμηλότερη, το ΔΝΤ επιλέγει που θα δώσει προτεραιότητα.

Σε αυτή τη βάση, το ΔΝΤ θα προτιμήσει να διατηρήσει μια διαχειριζόμενη αγορά.

Όταν έρθουν αντιμέτωποι με την κακή ρευστότητα του SDR, οι οικονομολόγοι του ΔΝΤ θα υποδείξουν τον «μηχανισμό προσδιορισμού».

Αυτή η επιλογή θα επιτρέψει στο ΔΝΤ να αποφασίσει ποια χώρα πρέπει να αγοράσει SDR.

Όπως το 1971 όταν οι ΗΠΑ ανέστειλαν μονομερώς τη μετατρεψιμότητα του χρυσού, τερμάτισαν το Bretton Woods και εισήγαγαν μια εποχή ελεύθερων κυμαινόμενων συναλλαγματικών ισοτιμιών.

Το 1973, «ούτε ένα μέλος του ΔΝΤ δεν ήταν πλέον σύμφωνο με τα Άρθρα της Συμφωνίας», σύμφωνα με τον Benn Steil, συγγραφέα του The Battle of Bretton Woods.

Ακριβώς όπως τα άρθρα της συμφωνίας δεν μπορούσαν να αναγκάσουν τις χώρες να διατηρήσουν σταθερές συναλλαγματικές ισοτιμίες τη δεκαετία του 1970, σήμερα δεν μπορούν να αναγκάσουν τις χώρες να αγοράσουν SDR σε ποσότητες που υπαγορεύονται από το ΔΝΤ.

2)Η τελευταία έκδοση SDR ήταν, σύμφωνα με την ιστοσελίδα του ΔΝΤ, «για την ενίσχυση της παγκόσμιας ρευστότητας».

Φαίνεται ότι το ΔΝΤ θέλει να πιστεύει ότι μια έκδοση SDR αυξάνει το συνολικό ποσό των μετατρέψιμων νομισμάτων.

Ωστόσο, τα SDR δεν μπορούν να δαπανηθούν σε αγαθά και υπηρεσίες, και επομένως η αύξηση των SDR «δεν αυξάνει τη συνολική ρευστότητα του παγκόσμιου νομισματικού συστήματος».

Γιατί το Ταμείο αναφέρει ότι τα νέα SDR αυξάνουν τα καθαρά διεθνή αποθεματικά οφείλεται στη λεπτή τέχνη της λογιστικής.

3)Τα νέα SDR κατανέμονται μεταξύ των μελών με βάση την ποσόστωσή τους στο ΔΝΤ.

Γενικά, λόγω του τρόπου υπολογισμού των ποσοστώσεων, οι πλούσιες ανεπτυγμένες χώρες που έχουν μεγάλες οικονομίες λαμβάνουν τα περισσότερα SDR και οι φτωχές υπανάπτυκτες χώρες που έχουν μικρές οικονομίες λαμβάνουν τα λιγότερα.

Περίπου τα δύο τρίτα της κατανομής των SDR που εφαρμόστηκαν τον Αύγουστο του 2021 πήγαν στις ανεπτυγμένες οικονομίες.

4)Όλη η βιβλιογραφία για τα SDR εστιάζεται στα οφέλη από την πώληση SDR, πόσες αναπτυσσόμενες χώρες μπορούν ή έχουν πουλήσει SDR κ.λπ.

Είναι σαν να έχει σχεδιαστεί αυτό το όργανο για να πουληθεί.

Τι γίνεται με την αγορά και την κατοχή SDR όμως;

5)Το SDR πληρώνει μόνο ένα βραχυπρόθεσμο επιτόκιο.

Για τις κεντρικές τράπεζες που έχουν μακροπρόθεσμη επενδυτική στρατηγική, το SDR δεν είναι κατάλληλο, καθώς δεν προσφέρει μακροπρόθεσμο επιτόκιο, το οποίο είναι συνήθως υψηλότερο από το βραχυπρόθεσμο επιτόκιο.

6)Σύμφωνα με το Ταμείο, τα SDR δεν αποτελούν αξίωση έναντι του ΔΝΤ.

Στο δικαστήριο αυτή η δήλωση μπορεί να ισχύει.

Στην πράξη, ο αντισυμβαλλόμενος μιας καθαρής συμμετοχής SDR — αυτός που είναι υπεύθυνος για την πληρωμή του επιτοκίου SDR — είναι το ΔΝΤ.

Επιπλέον, τα μέλη βασίζονται στο ΔΝΤ για τη δυνατότητα ανταλλαγής SDR.

Με λίγα λόγια, οι ιδιοκτήτες SDR είναι πολύ εκτεθειμένοι στο Ταμείο και συνεπώς σε όλα τα μέλη του.

Τι συμβαίνει όταν τα μέλη αθετήσουν;

Ο κίνδυνος αντισυμβαλλομένου αυξάνεται.

7)Πολλές φορές το ΔΝΤ άλλαξε την ουσία του SDR στο παρελθόν και μπορεί να το κάνει ξανά στο μέλλον.

Αυτό που είναι ένα SDR σήμερα μπορεί να είναι κάτι διαφορετικό αύριο.

www.bankingnews.gr

Πολλά έθνη βρίσκονται στο χείλος της κατάρρευσης και η παγκόσμια ανάπτυξη μειώνεται.

Και ο μικρός όγκος συναλλαγών SDR κατά το παρελθόν έτος επιβεβαιώνει τα ελαττώματα αυτού του περιουσιακού στοιχείου.

Πριν από τον Αύγουστο του 2021, οι συνολικές χορηγήσεις Ειδικών Τραβηκτικών Δικαιωμάτων (SDR) στα μέλη του Διεθνούς Νομισματικού Ταμείου (ΔΝΤ) ήταν 204 δισ. (1 SDR αξίζει αυτήν τη στιγμή περίπου 1,3 δολάρια ΗΠΑ).

Με την προσθήκη 456 δισεκατομμυρίων SDR οι συνολικές χορηγήσεις αυξήθηκαν κατά 124%.

Ωστόσο, η νέα έκδοση δεν έχει κάνει σχεδόν τίποτα από όσα υποσχέθηκε η Διευθύνουσα Σύμβουλος του ΔΝΤ, Kristalina Georgieva το 2021.

Η Georgieva είχε χαρακτηρίσει την έκδοση ιστορική, καθώς θα στήριζε την παγκόσμια οικονομία σε μια περίοδο άνευ προηγουμένου κρίσης.

"Η κατανομή των SDR θα ωφελήσει όλα τα μέλη, θα αντιμετωπίσει τη μακροπρόθεσμη παγκόσμια ανάγκη για αποθέματα, θα δημιουργήσει εμπιστοσύνη και θα ενισχύσει την ανθεκτικότητα και τη σταθερότητα της παγκόσμιας οικονομίας.

Θα βοηθήσει ιδιαίτερα τις πιο ευάλωτες χώρες μας που αγωνίζονται να αντιμετωπίσουν τον αντίκτυπο της κρίσης COVID-19", είχε αναφέρει..

Κατανομές SDR από το ΔΝΤ στην ιστορία

Το SDR απογοητεύει επειδή δεν είναι νόμισμα, δεν υποστηρίζεται από τίποτα, δεν υπάρχει ελεύθερη αγορά για την ανταλλαγή τους και το εμπόριο είναι μη ρευστοποιήσιμο (δύσκολο να μετατραπούν μεγάλες ποσότητες σε μετρητά).

Επίσημα το SDR «είναι μια πιθανή αξίωση για τα ελεύθερα χρησιμοποιήσιμα νομίσματα των μελών του ΔΝΤ».

Το ΔΝΤ μπορεί να διαθέσει νέα SDR σε όλα τα κράτη μέλη του, αλλά όχι στον εαυτό του.

Κατά την έκδοση, ένα μέλος κερδίζει διπλή εγγραφή στον ισολογισμό του με βάση την ποσόστωσή του στο ΔΝΤ.

Τα SDR στην πλευρά του ενεργητικού είναι ίσα με το ποσό των κατανομών SDR στην πλευρά του παθητικού.

Επειδή οι συμμετοχές και οι κατανομές εξαντλούνται, μια νέα έκδοση SDR δεν κάνει κανένα μέλος πλουσιότερο ή φτωχότερο.

Οδηγός χρηστών για το SDR: Εγχειρίδιο συναλλαγών και λειτουργιών

Μόνο οι κεντρικές τράπεζες ή οι νομισματικές αρχές και πολλά διεθνή χρηματοπιστωτικά ιδρύματα, όπως το ΔΝΤ και το BIS, μπορούν να κατέχουν θέσεις SDR, καθώς δεν μπορούν να δαπανηθούν σε αγαθά και υπηρεσίες.

Συνήθως, ο μόνος τρόπος για ένα μέλος να κάνει χρήση της θέσης του σε SDR είναι να ανταλλάξει τις κατοχές του SDR για νομίσματα που μπορούν να χρησιμοποιηθούν ελεύθερα (δολάρια, ευρώ, γιεν, κ.λπ.) με άλλο μέλος.

Δεν υπάρχει ελεύθερη αγορά για τα SDR για την ανακούφιση της πλεονάζουσας προσφοράς ή ζήτησης.

Τα μέλη μπορούν να ανταλλάσσουν συμμετοχές SDR μέσω του Τμήματος SDR του ΔΝΤ ή μπορούν να ανταλλάσσονται απευθείας μεταξύ των μερών, αν και αυτό είναι πιο σπάνιο.

Τα κράτη θα ειδοποιήσουν το Τμήμα SDR εάν θέλουν να αγοράσουν ή να πουλήσουν συμμετοχές, σε ποια ποσότητα και σε αντάλλαγμα για ποιο νόμισμα.

Στη συνέχεια, περιμένουν εάν οι παραγγελίες τους εκπληρωθούν.

Μόνο οι εκμεταλλεύσεις SDR μπορούν να ανταλλάσσονται.

Οι κατανομές SDR ενός μέλους είναι στατικές, εκτός εάν το ΔΝΤ αποφασίσει να εκδώσει νέα SDR.

Η συναλλαγματική ισοτιμία SDR καθορίζεται από τις συναλλαγματικές ισοτιμίες ενός καλαθιού νομισμάτων που ορίζονται από το ΔΝΤ: το δολάριο ΗΠΑ, το ευρώ, το κινεζικό ρενμίνμπι, το γιεν Ιαπωνίας και η βρετανική λίρα.

Ας υποθέσουμε ότι το μέλος Α και το μέλος Β κατέχουν και τα δύο ίσο ποσό κατοχών SDR σε σχέση με τις κατανομές SDR τους.

Το μέλος Α θέλει να πουλήσει 100 εκατομμύρια συμμετοχές SDR για γιεν Ιαπωνίας και το μέλος Β, κατά σύμπτωση, θέλει να αγοράσει 100 εκατομμύρια συμμετοχές SDR με γιεν Ιαπωνίας.

Και οι δύο ειδοποιούν το Τμήμα SDR και η ανταλλαγή εκκαθαρίζεται.

Αφού ο Α έλαβε γιεν και ο Β λάβει συμμετοχές SDR, ο Α θα έχει περισσότερες κατανομές σε σχέση με τις συμμετοχές του και, αντιστρόφως, ο Β θα έχει περισσότερες διαθέσεις SDR σε σχέση με τις κατανομές του.

Το ΔΝΤ αναφέρει ότι τα SDR δεν αποτελούν υποχρεώσεις τους.

Αυτό είναι αν και μια χώρα που έχει καθαρή συμμετοχή σε SDR (περισσότερες συμμετοχές από κατανομές), και επομένως είναι επιλέξιμη για λήψη τόκων, αποτελεί υποχρέωση του ΔΝΤ.

Οι ελλείψεις του SDR

1)Οι συναλλαγές σε SDR δεν είναι ρευστοποιήσιμες επειδή δεν υπάρχει ελεύθερη αγορά.

Μόνο 190 χώρες και λίγα ιδρύματα μπορούν να κατέχουν και να ανταλλάσσουν SDR.

Ούτε το ΔΝΤ θέλει ποτέ να δημιουργήσει μια ελεύθερη αγορά.

Όταν πολλές Υπερχρεωμένες Φτωχές Χώρες (HIPC) θέλουν να πουλήσουν (προμηθεύουν) SDR για νόμισμα μέσω του Τμήματος SDR, αλλά η ζήτηση είναι πολύ χαμηλότερη, το ΔΝΤ επιλέγει που θα δώσει προτεραιότητα.

Σε αυτή τη βάση, το ΔΝΤ θα προτιμήσει να διατηρήσει μια διαχειριζόμενη αγορά.

Όταν έρθουν αντιμέτωποι με την κακή ρευστότητα του SDR, οι οικονομολόγοι του ΔΝΤ θα υποδείξουν τον «μηχανισμό προσδιορισμού».

Αυτή η επιλογή θα επιτρέψει στο ΔΝΤ να αποφασίσει ποια χώρα πρέπει να αγοράσει SDR.

Όπως το 1971 όταν οι ΗΠΑ ανέστειλαν μονομερώς τη μετατρεψιμότητα του χρυσού, τερμάτισαν το Bretton Woods και εισήγαγαν μια εποχή ελεύθερων κυμαινόμενων συναλλαγματικών ισοτιμιών.

Το 1973, «ούτε ένα μέλος του ΔΝΤ δεν ήταν πλέον σύμφωνο με τα Άρθρα της Συμφωνίας», σύμφωνα με τον Benn Steil, συγγραφέα του The Battle of Bretton Woods.

Ακριβώς όπως τα άρθρα της συμφωνίας δεν μπορούσαν να αναγκάσουν τις χώρες να διατηρήσουν σταθερές συναλλαγματικές ισοτιμίες τη δεκαετία του 1970, σήμερα δεν μπορούν να αναγκάσουν τις χώρες να αγοράσουν SDR σε ποσότητες που υπαγορεύονται από το ΔΝΤ.

2)Η τελευταία έκδοση SDR ήταν, σύμφωνα με την ιστοσελίδα του ΔΝΤ, «για την ενίσχυση της παγκόσμιας ρευστότητας».

Φαίνεται ότι το ΔΝΤ θέλει να πιστεύει ότι μια έκδοση SDR αυξάνει το συνολικό ποσό των μετατρέψιμων νομισμάτων.

Ωστόσο, τα SDR δεν μπορούν να δαπανηθούν σε αγαθά και υπηρεσίες, και επομένως η αύξηση των SDR «δεν αυξάνει τη συνολική ρευστότητα του παγκόσμιου νομισματικού συστήματος».

Γιατί το Ταμείο αναφέρει ότι τα νέα SDR αυξάνουν τα καθαρά διεθνή αποθεματικά οφείλεται στη λεπτή τέχνη της λογιστικής.

3)Τα νέα SDR κατανέμονται μεταξύ των μελών με βάση την ποσόστωσή τους στο ΔΝΤ.

Γενικά, λόγω του τρόπου υπολογισμού των ποσοστώσεων, οι πλούσιες ανεπτυγμένες χώρες που έχουν μεγάλες οικονομίες λαμβάνουν τα περισσότερα SDR και οι φτωχές υπανάπτυκτες χώρες που έχουν μικρές οικονομίες λαμβάνουν τα λιγότερα.

Περίπου τα δύο τρίτα της κατανομής των SDR που εφαρμόστηκαν τον Αύγουστο του 2021 πήγαν στις ανεπτυγμένες οικονομίες.

4)Όλη η βιβλιογραφία για τα SDR εστιάζεται στα οφέλη από την πώληση SDR, πόσες αναπτυσσόμενες χώρες μπορούν ή έχουν πουλήσει SDR κ.λπ.

Είναι σαν να έχει σχεδιαστεί αυτό το όργανο για να πουληθεί.

Τι γίνεται με την αγορά και την κατοχή SDR όμως;

5)Το SDR πληρώνει μόνο ένα βραχυπρόθεσμο επιτόκιο.

Για τις κεντρικές τράπεζες που έχουν μακροπρόθεσμη επενδυτική στρατηγική, το SDR δεν είναι κατάλληλο, καθώς δεν προσφέρει μακροπρόθεσμο επιτόκιο, το οποίο είναι συνήθως υψηλότερο από το βραχυπρόθεσμο επιτόκιο.

6)Σύμφωνα με το Ταμείο, τα SDR δεν αποτελούν αξίωση έναντι του ΔΝΤ.

Στο δικαστήριο αυτή η δήλωση μπορεί να ισχύει.

Στην πράξη, ο αντισυμβαλλόμενος μιας καθαρής συμμετοχής SDR — αυτός που είναι υπεύθυνος για την πληρωμή του επιτοκίου SDR — είναι το ΔΝΤ.

Επιπλέον, τα μέλη βασίζονται στο ΔΝΤ για τη δυνατότητα ανταλλαγής SDR.

Με λίγα λόγια, οι ιδιοκτήτες SDR είναι πολύ εκτεθειμένοι στο Ταμείο και συνεπώς σε όλα τα μέλη του.

Τι συμβαίνει όταν τα μέλη αθετήσουν;

Ο κίνδυνος αντισυμβαλλομένου αυξάνεται.

7)Πολλές φορές το ΔΝΤ άλλαξε την ουσία του SDR στο παρελθόν και μπορεί να το κάνει ξανά στο μέλλον.

Αυτό που είναι ένα SDR σήμερα μπορεί να είναι κάτι διαφορετικό αύριο.

www.bankingnews.gr

Σχόλια αναγνωστών