Bιωσιμότητα Δημοσίου Χρέους: Πληθωρισμός, Επιτόκια και Γεωπολιτική Αβεβαιότητα

Η άνοδος του γενικού επιπέδου τιμών, που καταγράφεται από το φθινόπωρο του 2021 και επιταχύνθηκε μετά τη ρωσική εισβολή στην Ουκρανία, είχε ως αποτέλεσμα, μεταξύ άλλων, την αύξηση των επιτοκίων δανεισμού σε παγκόσμιο επίπεδο, καθώς οι κεντρικές τράπεζες, στην προσπάθειά τους να ανακόψουν τις πληθωριστικές πιέσεις, ακολούθησαν λιγότερο διευκολυντική νομισματική πολιτική.

H Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) αναμένεται να ανακοινώσει εντός των επόμενων ημερών την πρώτη αύξηση των επιτοκίων παρέμβασής της μετά από έντεκα χρόνια, με σκοπό την ελεγχόμενη εκτόνωση των πληθωριστικών πιέσεων και κυρίως τη στήριξη της συναλλαγματικής ισοτιμίας του ευρώ.

Παράλληλα, το ενδεχόμενο διακοπής της παροχής φυσικού αερίου από τη Ρωσία προς την Ευρωπαϊκή Ένωση στο άμεσο χρονικό διάστημα ασκεί περαιτέρω πιέσεις στον γενικό δείκτη τιμών και κυρίως στις τιμές της ενέργειας, η άνοδος των οποίων αρχικά αναμενόταν να επιβραδυνθεί τους τελευταίους μήνες του 2022, ως αποτέλεσμα των επιδράσεων βάσης (base effects).

Αυξημένη η αβεβαιότητα

Το διεθνές χρηματοοικονομικό περιβάλλον χαρακτηρίζεται πλέον από:

(α) αυξημένη αβεβαιότητα,

(β) υψηλή πιθανότητα υφεσιακής διαταραχής από το τέταρτο τρίμηνο του έτους και μετά, ειδικά σε περίπτωση τερματισμού της παροχής φυσικού αερίου από την Ρωσία,

(γ) έντονες πληθωριστικές πιέσεις που καθιστούν επιτακτική την περαιτέρω στήριξη των νοικοκυριών και των επιχειρήσεων με επιπρόσθετες δημοσιονομικές παρεμβάσεις και

(δ) σύσφιξη της νομισματικής πολιτικής.

Σε αυτό το περιβάλλον, ο κίνδυνος κατακερματισμού (fragmentation risk) των χρηματοπιστωτικών αγορών στην Ευρωζώνη έχει ανέλθει.

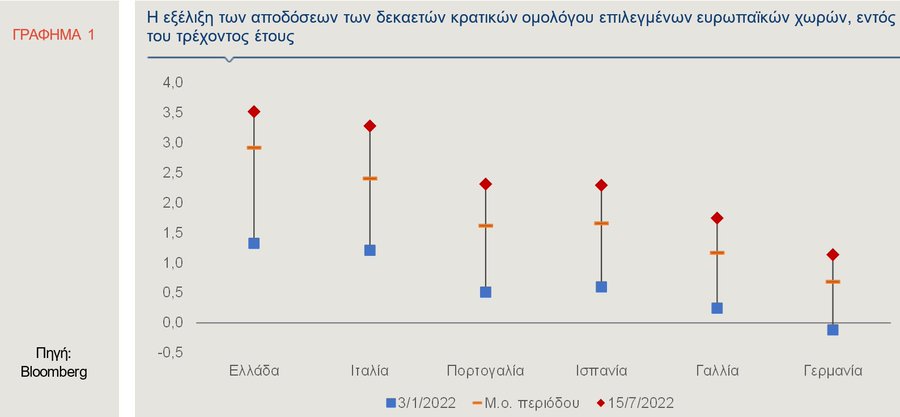

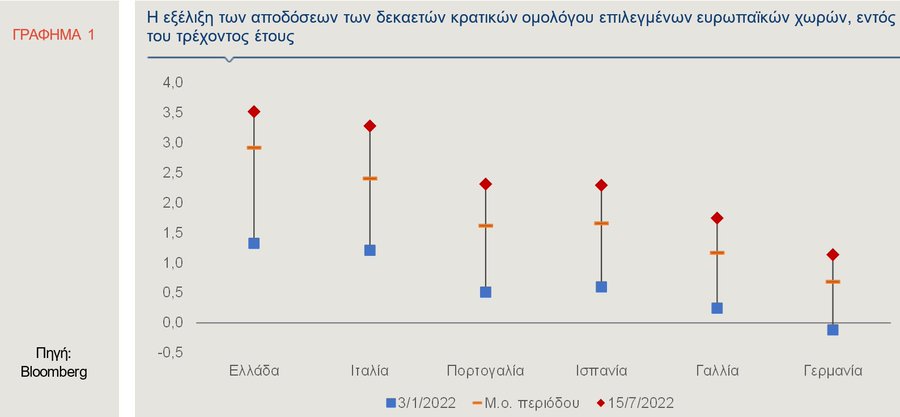

Τούτο αντανακλάται στην ασύμμετρη άνοδο των αποδόσεων των κρατικών ομολόγων.

Όπως παρατηρείται στο Γράφημα 1, η απόδοση του δεκαετούς γερμανικού ομολόγου πέρασε σε θετικό έδαφος εντός του τρέχοντος έτους και διαμορφώθηκε σε 1,13% στις 15 Ιουλίου, έναντι -0,12% στις 3 Ιανουαρίου.

Η απόδοση του ομολόγου του Ελληνικού Δημοσίου ξεπέρασε τον Ιούνιο το 4%, επανερχόμενη στα επίπεδα του Φεβρουαρίου του 2019, ενώ στο τέλος της περασμένης εβδομάδας ανήλθε σε 3,52%, καταγράφοντας άνοδο κατά 219 μονάδες βάσης (μ.β.) σε σύγκριση με την αρχή του έτους.

Η άνοδος του κρατικού ομολόγου της Ιταλίας, μεταξύ 3.1.2022 και 15.7.2022, διαμορφώθηκε σε 207 μ.β., της Πορτογαλίας σε 180 μ.β., της Ισπανίας σε 169 μ.β. και της Γαλλίας σε 150 μ.β.

Το κόστος δανεισμού

Αξίζει, λοιπόν, να εξεταστεί η επίδραση των εξελίξεων αυτών, βραχυπρόθεσμα, στο κόστος δανεισμού της Ελληνικής Δημοκρατίας και, μακροπρόθεσμα, στη βιωσιμότητα του δημοσίου χρέους.

Ως προς το πρώτο, παρατηρείται, λοιπόν, ότι ο βαθμός ευαισθησίας των ελληνικών ομολόγων στην άνοδο του κόστους δανεισμού διεθνώς είναι υψηλότερος σε σύγκριση με άλλες χώρες (Γράφημα 1), εξαιτίας της πιστοληπτικής ικανότητας της Ελλάδας, η οποία βρίσκεται κάτω από το όριο της επενδυτικής βαθμίδας.

Ως εκ τούτου, απαιτούνται προσεκτικές ενέργειες από την πλευρά του Ελληνικού Δημοσίου, εν μέσω ενός ιδιαίτερα ρευστού περιβάλλοντος και εν όψει της επικείμενης εξόδου της Ελλάδας από το καθεστώς ενισχυμένης εποπτείας, προκειμένου να μην διακινδυνεύσει η προοπτική επίτευξης της επενδυτικής βαθμίδας το επόμενο χρονικό διάστημα.

Αξίζει να σημειωθεί, ωστόσο, ότι από την έναρξη του 2022 το ελληνικό δημόσιο άντλησε συνολική ρευστότητα που προσεγγίζει τα Ευρώ 6 δισ. από τις διεθνείς αγορές, ενώ δύο οίκοι αξιολόγησης (S&P, DBRS) αναβάθμισαν το αξιόχρεο της χώρας σε μία βαθμίδα κάτω από την επενδυτική.

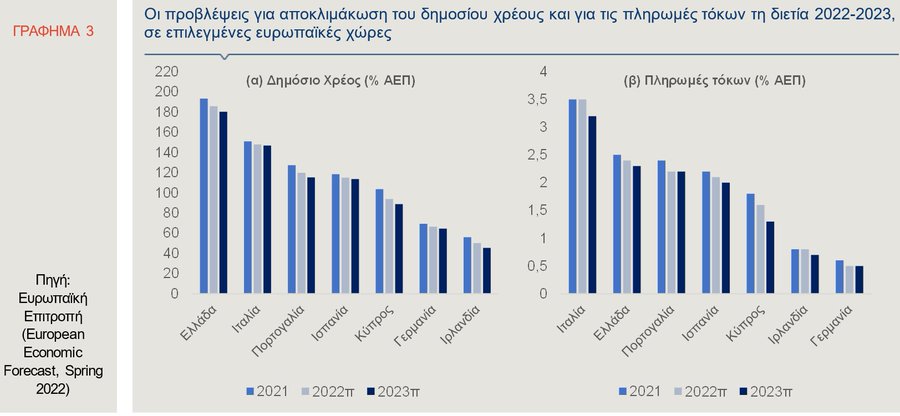

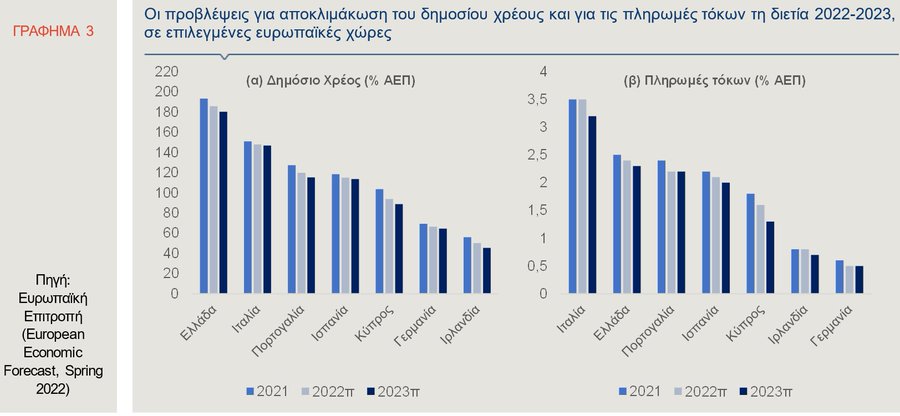

Αναφορικά με το ζήτημα της βιωσιμότητας του δημοσίου χρέους απαιτούνται επίσης προσεκτικοί χειρισμοί ιδιαίτερα από τις χώρες της Ευρωπαϊκής περιφέρειας που χαρακτηρίζονται από υψηλό λόγο χρέους προς ΑΕΠ (π.χ. Ελλάδα και Ιταλία, Γράφημα 3α).

Ωστόσο, αξίζει να σημειωθεί πως ενώ η Ελλάδα καταγράφει τον υψηλότερο λόγο χρέους προς το ΑΕΠ, οι πληρωμές των τόκων ως ποσοστό του ΑΕΠ παραμένουν σε επίπεδα κοντά σε εκείνα της Πορτογαλίας και της Ισπανίας, ενώ είναι αισθητά χαμηλότερες από τις αντίστοιχες της Ιταλίας (Γράφημα 3β).

Δημοσιονομικοί κίνδυνοι για τη διετία 2022-2023

Λαμβάνοντας υπόψη τις δημοσιονομικές παρεμβάσεις που υιοθετήθηκαν κατά το τρέχον έτος για τον περιορισμό των αρνητικών συνεπειών του αυξανόμενου κόστους της ενέργειας και της ανόδου των τιμών εν γένει στο διαθέσιμο εισόδημα, η εκτίμηση του Προγράμματος Σταθερότητας, τον Απρίλιο, ήταν ότι το πρωτογενές έλλειμμα θα μειωθεί σε 2% του ΑΕΠ το 2022 (από 5% το 2021), ενώ, από το 2023 και μετά, το αποτέλεσμα της Γενικής Κυβέρνησης θα είναι πλεονασματικό, επιδρώντας μειωτικά και στον λόγο χρέους προς ΑΕΠ.

Όπως προαναφέρθηκε, ωστόσο, οι εντεινόμενες πληθωριστικές πιέσεις, σε συνδυασμό με ενδεχόμενες περαιτέρω διαταραχές στην προμήθεια ενέργειας, ίσως απαιτήσουν τη λήψη πρόσθετων μέτρων εισοδηματικής ενίσχυσης βραχυπρόθεσμα.

Όπως επισήμανε σε πρόσφατη σχετική ανακοίνωσή του το Eurogroup, για το 2023, επιπρόσθετες δημοσιονομικές παρεμβάσεις με σκοπό τη στήριξη της ιδιωτικής κατανάλωσης, θα πρέπει να εστιάσουν στις περισσότερο ευάλωτες ομάδες του πληθυσμού.

Τούτο σημαίνει ότι θα πρέπει να είναι στοχευμένες και να λαμβάνονται υπόψη εισοδηματικά κριτήρια.

Επομένως, προκειμένου να μην ασκηθεί εκ νέου πίεση στα δημοσιονομικά μεγέθη της Ελλάδας, το κόστος τυχόν νέων παρεμβάσεων που θα υιοθετηθούν δεν θα πρέπει να υπερβαίνει το αναμενόμενο όφελος που προκύπτει από τα αυξημένα φορολογικά έσοδα, εξαιτίας της ταχείας ανόδου του ονομαστικού ΑΕΠ (δηλαδή σε τρέχουσες τιμές).

Από την άλλη πλευρά, οι ενδείξεις για υψηλές επιδόσεις του τουρισμού, κατά το τρέχον έτος, σε συνδυασμό με την αξιοποίηση των ευρωπαϊκών πόρων του Ταμείου Ανάκαμψης και την άνοδο των επενδύσεων, εκτιμάται ότι θα οδηγήσουν στην επίτευξη ενός ρυθμού οικονομικής μεγέθυνσης περί του 4% το 2022 (Ευρωπαϊκή Επιτροπή, European Economic Forecast, Summer 2022), με αποτέλεσμα ο λόγος χρέους προς ΑΕΠ να προσεγγίσει το επίπεδο που είχε καταγράψει το 2019.

Η παράταση της διάρκειας του πολέμου και των πληθωριστικών πιέσεων επιτείνονται από την αδυναμία του ευρώ, καθώς μεγιστοποιεί την επίπτωση των ούτως ή άλλως αυξημένων τιμών των προϊόντων ενέργειας πoυ πληρώνονται σε δολάρια.

Έτσι, ενδέχεται να πληγεί έτι περαιτέρω το διαθέσιμο εισόδημα των ευρωπαίων πολιτών που αποτελούν τα 2/3 της ταξιδιωτικής κίνησης στη χώρα μας, οδηγώντας πιθανόν σε μείωση των τουριστικών εισπράξεων το καλοκαίρι του 2023.

Επιπλέον, η πιθανότητα μόνιμης διακοπής της παροχής φυσικού αερίου από την Ρωσία προς την Ευρωπαϊκή Ένωση ενδέχεται να προκαλέσει μία υφεσιακή διαταραχή από το τέταρτο τρίμηνο του τρέχοντος έτους, ιδιαίτερα για τις χώρες με ισχυρότερη βιομηχανική παραγωγή που στηρίζουν μεγάλο μέρος της παραγωγής τους στην εισροή φυσικού αερίου.

Για παράδειγμα, η Γερμανία αναμένεται να πληγεί περισσότερο καθώς εισάγει το 35% του φυσικού αερίου από την Ρωσία (αν και λιγότερο συγκριτικά με το 55% πριν την έναρξη του πολέμου).

Η επίπτωση στην Ελλάδα αναμένεται να είναι ηπιότερη συγκριτικά με τις βιομηχανικές χώρες της Ευρωπαϊκής Ένωσης. Εντούτοις, τυχόν αρνητικός ρυθμός μεγέθυνσης το τελευταίο τρίμηνο μπορεί να οδηγήσει σε αυξημένες κρατικές μεταβιβάσεις για τη στήριξη των νοικοκυριών και των επιχειρήσεων, με αποτέλεσμα την περαιτέρω διεύρυνση των πρωτογενών ελλειμμάτων και την αύξηση του λόγου χρέους προς ΑΕΠ.

Παράγοντες που θα επηρεάσουν τη βιωσιμότητα του δημοσίου χρέους

Η δυναμική της εξέλιξης του λόγου χρέους προς ΑΕΠ καθορίζεται από τις ακόλουθες μεταβλητές:

• το ύψος του πρωτογενούς αποτελέσματος της Γενικής Κυβέρνησης (πλεονάσματος/ελλείμματος),

• το επιτόκιο δανεισμού του Ελληνικού Δημοσίου,

• τον ρυθμό μεταβολής του ονομαστικού ΑΕΠ, ο οποίος προσδιορίζεται από τον ρυθμό μεταβολής του πραγματικού ΑΕΠ και την εξέλιξη του πληθωρισμού και

• τις λοιπές προσαρμογές πρωτογενούς αποτελέσματος και χρέους, δηλαδή δαπάνες που ενώ δεν επηρεάζουν το έλλειμμα/πλεόνασμα αυξάνουν το χρέος και, αντίστοιχα, τα έσοδα τα οποία δεν επηρεάζουν το πρωτογενές αποτέλεσμα, αλλά επιδρούν μειωτικά στο χρέος, όπως για παράδειγμα τα έσοδα των αποκρατικοποιήσεων.

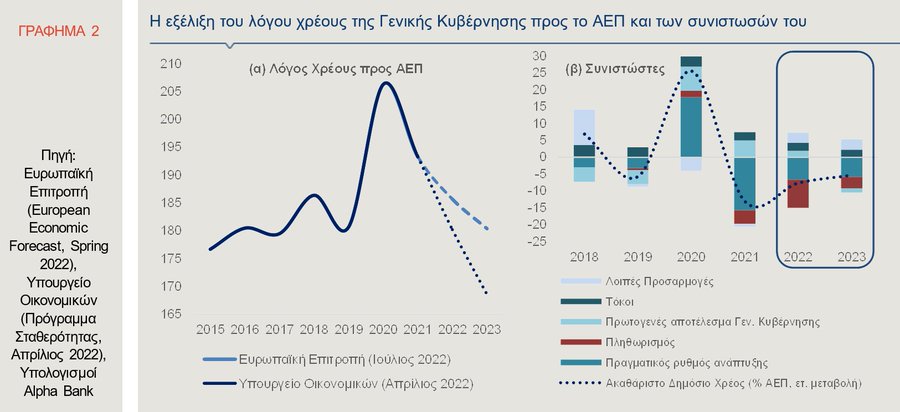

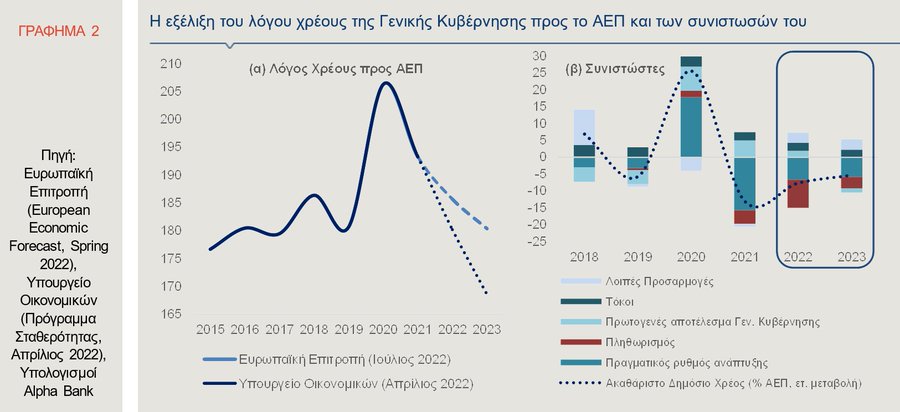

Όπως αποτυπώνεται στο Γράφημα 2β, το 2020 ο λόγος χρέους προς ΑΕΠ αυξήθηκε κατά 25,6 ποσοστιαίες μονάδες σε σχέση με το 2019, υπερβαίνοντας το 200% του ΑΕΠ (206,3%), ως απόρροια, πρωτίστως, της επεκτατικής δημοσιονομικής πολιτικής που έλαβε χώρα κατά τη διάρκεια της πανδημίας, με αποτέλεσμα την επιστροφή σε πρωτογενή δημοσιονομικά ελλείμματα, αλλά και της ραγδαίας πτώσης της οικονομικής δραστηριότητας σε ονομαστικούς όρους, γεγονός που αύξησε περαιτέρω τον λόγο χρέους προς ΑΕΠ.

Ωστόσο, από το 2021, ο λόγος του χρέους επανήλθε σε πτωτική τροχιά, φθάνοντας στο 193,3% του ΑΕΠ, 13 ποσοστιαίες μονάδες χαμηλότερος συγκριτικά με το 2020. Η ισχυρή ανάκαμψη της οικονομικής δραστηριότητας το 2021, σε συνδυασμό με τις πληθωριστικές πιέσεις που επικράτησαν στο δεύτερο εξάμηνο του έτους, οδήγησαν σε σημαντική αύξηση του ονομαστικού ΑΕΠ, συμβάλλοντας στη μείωση του λόγου χρέους προς ΑΕΠ, αντισταθμίζοντας την αυξητική επίπτωση του πρωτογενούς ελλείμματος (απόρροια των δημοσιονομικών μέτρων στήριξης που παρέμειναν σε ισχύ το 2021) στο χρέος.

Σύμφωνα με τις εαρινές προβλέψεις της Ευρωπαϊκής Επιτροπής για την πορεία του χρέους, οι σημαντικότεροι παράγοντες που θα συμβάλουν στην περαιτέρω αποκλιμάκωσή του, σε 185,7% το 2022 και 180,4% το 2023, είναι αφενός η διατήρηση υψηλών ρυθμών μεγέθυνσης του πραγματικού ΑΕΠ και οι πληθωριστικές πιέσεις και αφετέρου η σταδιακή επιστροφή σε πρωτογενή πλεονάσματα από το 2023 και έπειτα.

Βραχυπρόθεσμα, η επίπτωση του πληθωρισμού στο χρέος αναμένεται να είναι μειωτική, καθώς, σε συνδυασμό με τους θετικούς ρυθμούς μεγέθυνσης του πραγματικού ΑΕΠ, αυξάνει περαιτέρω το ονομαστικό ΑΕΠ, διευρύνοντας τη διαφορά μεταξύ επιτοκίων και ονομαστικού ΑΕΠ (snowball effect), συμβάλλοντας στην ταχύτερη αποκλιμάκωση του.

Λαμβάνοντας υπόψη τις αναθεωρημένες προς τα πάνω καλοκαιρινές προβλέψεις της Ευρωπαϊκής Επιτροπής για τον πληθωρισμό και το ΑΕΠ, σε σύγκριση με τις αντίστοιχες του Απριλίου, η πτώση του λόγου χρέους προς ΑΕΠ εκτιμάται ότι θα είναι εντονότερη τη διετία 2022-2023. Επιπροσθέτως, το Υπουργείο Οικονομικών εκτιμά, σύμφωνα με το Πρόγραμμα Σταθερότητας (Απρίλιος 2022), μία ραγδαία αποκλιμάκωση του λόγου χρέους προς ΑΕΠ σε 168,6% το 2023 (Γράφημα 2α).

Ο ρόλος της ΕΚΤ

Η συσταλτική νομισματική πολιτική που αναμένεται να ακολουθήσει η Ευρωπαϊκή Κεντρική Τράπεζα, ως απάντηση στις ισχυρές πληθωριστικές πιέσεις, αυξάνει το κόστος δανεισμού με αποτέλεσμα να συρρικνώνεται η διαφορά επιτοκίων και ονομαστικού ρυθμού μεγέθυνσης και επομένως να περιορίζεται η μειωτική επίδραση στο χρέος.

Ωστόσο, για την Ελλάδα, η άνοδος των αποδόσεων δεν αναμένεται να έχει σημαντικές επιπτώσεις στο λόγο χρέους προς ΑΕΠ, λόγω του ευνοϊκού profile και των χαρακτηριστικών του δημοσίου χρέους (μακρά μέση σταθμισμένη ληκτότητα, χαμηλό κόστος εξυπηρέτησης του χρέους, σημαντικό μέρος του χρέους με σταθερό επιτόκιο, μεγάλο ποσοστό του χρέους διακρατείται από τον «επίσημο τομέα»).

Στην κατεύθυνση αυτή αναμένεται να συμβάλει και η συνεχιζόμενη στήριξη της ΕΚΤ προς τα ελληνικά ομόλογα, παρά τον τερματισμό του Έκτακτου Προγράµµατος Αγοράς Στοιχείων Ενεργητικού λόγω της πανδημίας (PEPP).

Σύμφωνα με ανακοίνωση της ΕΚΤ στις 15 Ιουνίου, το Διοικητικό Συμβούλιο, εκτός από την ευελιξία στις επανεπενδύσεις τίτλων του χαρτοφυλακίου PEPP, με σκοπό τη διατήρηση της λειτουργίας του μηχανισμού μετάδοσης της νομισματικής πολιτικής, που αποτελεί προϋπόθεση για τη σταθερότητα των τιμών, δεσμεύτηκε ότι θα θέσει σε λειτουργία ένα νέο εργαλείο πολιτικής για την αντιμετώπιση του κινδύνου κατακερματισμού, τα χαρακτηριστικά του οποίου θα ανακοινωθούν στο άμεσο χρονικό διάστημα.

Παρά το γεγονός ότι ο τρόπος λειτουργίας του νέου μηχανισμού δεν είναι ακόμα γνωστός, αξίζει να σημειωθεί ότι οι αποδόσεις των ευρωπαϊκών ομολόγων έχουν υποχωρήσει σημαντικά από τα μέσα Ιούνιου και μετά.

Ωστόσο, σε μακροχρόνιο ορίζοντα, η διατήρηση πληθωριστικών πιέσεων για μεγάλο χρονικό διάστημα, συμπιέζει την αγοραστική δύναμη και το διαθέσιμο εισόδημα των νοικοκυριών και πλήττει την επιχειρηματική εμπιστοσύνη και την ανάληψη νεών επενδυτικών σχεδίων, με αποτέλεσμα την πτώση της κατανάλωσης και της επένδυσης.

Η εξέλιξη αυτή θα οδηγήσει σε χαμηλότερους ρυθμούς οικονομικής μεγέθυνσης, ενώ παράλληλα μπορεί να συμβάλει στη δημιουργία δημοσιονομικών ελλειμμάτων, μέσω της αύξησης των δημοσίων δαπανών για τη στήριξη των νοικοκυριών και των επιχειρήσεων, καθυστερώντας τη μείωση του λόγου χρέους προς ΑΕΠ.

www.bankingnews.gr

H Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) αναμένεται να ανακοινώσει εντός των επόμενων ημερών την πρώτη αύξηση των επιτοκίων παρέμβασής της μετά από έντεκα χρόνια, με σκοπό την ελεγχόμενη εκτόνωση των πληθωριστικών πιέσεων και κυρίως τη στήριξη της συναλλαγματικής ισοτιμίας του ευρώ.

Παράλληλα, το ενδεχόμενο διακοπής της παροχής φυσικού αερίου από τη Ρωσία προς την Ευρωπαϊκή Ένωση στο άμεσο χρονικό διάστημα ασκεί περαιτέρω πιέσεις στον γενικό δείκτη τιμών και κυρίως στις τιμές της ενέργειας, η άνοδος των οποίων αρχικά αναμενόταν να επιβραδυνθεί τους τελευταίους μήνες του 2022, ως αποτέλεσμα των επιδράσεων βάσης (base effects).

Αυξημένη η αβεβαιότητα

Το διεθνές χρηματοοικονομικό περιβάλλον χαρακτηρίζεται πλέον από:

(α) αυξημένη αβεβαιότητα,

(β) υψηλή πιθανότητα υφεσιακής διαταραχής από το τέταρτο τρίμηνο του έτους και μετά, ειδικά σε περίπτωση τερματισμού της παροχής φυσικού αερίου από την Ρωσία,

(γ) έντονες πληθωριστικές πιέσεις που καθιστούν επιτακτική την περαιτέρω στήριξη των νοικοκυριών και των επιχειρήσεων με επιπρόσθετες δημοσιονομικές παρεμβάσεις και

(δ) σύσφιξη της νομισματικής πολιτικής.

Σε αυτό το περιβάλλον, ο κίνδυνος κατακερματισμού (fragmentation risk) των χρηματοπιστωτικών αγορών στην Ευρωζώνη έχει ανέλθει.

Τούτο αντανακλάται στην ασύμμετρη άνοδο των αποδόσεων των κρατικών ομολόγων.

Όπως παρατηρείται στο Γράφημα 1, η απόδοση του δεκαετούς γερμανικού ομολόγου πέρασε σε θετικό έδαφος εντός του τρέχοντος έτους και διαμορφώθηκε σε 1,13% στις 15 Ιουλίου, έναντι -0,12% στις 3 Ιανουαρίου.

Η απόδοση του ομολόγου του Ελληνικού Δημοσίου ξεπέρασε τον Ιούνιο το 4%, επανερχόμενη στα επίπεδα του Φεβρουαρίου του 2019, ενώ στο τέλος της περασμένης εβδομάδας ανήλθε σε 3,52%, καταγράφοντας άνοδο κατά 219 μονάδες βάσης (μ.β.) σε σύγκριση με την αρχή του έτους.

Η άνοδος του κρατικού ομολόγου της Ιταλίας, μεταξύ 3.1.2022 και 15.7.2022, διαμορφώθηκε σε 207 μ.β., της Πορτογαλίας σε 180 μ.β., της Ισπανίας σε 169 μ.β. και της Γαλλίας σε 150 μ.β.

Το κόστος δανεισμού

Αξίζει, λοιπόν, να εξεταστεί η επίδραση των εξελίξεων αυτών, βραχυπρόθεσμα, στο κόστος δανεισμού της Ελληνικής Δημοκρατίας και, μακροπρόθεσμα, στη βιωσιμότητα του δημοσίου χρέους.

Ως προς το πρώτο, παρατηρείται, λοιπόν, ότι ο βαθμός ευαισθησίας των ελληνικών ομολόγων στην άνοδο του κόστους δανεισμού διεθνώς είναι υψηλότερος σε σύγκριση με άλλες χώρες (Γράφημα 1), εξαιτίας της πιστοληπτικής ικανότητας της Ελλάδας, η οποία βρίσκεται κάτω από το όριο της επενδυτικής βαθμίδας.

Ως εκ τούτου, απαιτούνται προσεκτικές ενέργειες από την πλευρά του Ελληνικού Δημοσίου, εν μέσω ενός ιδιαίτερα ρευστού περιβάλλοντος και εν όψει της επικείμενης εξόδου της Ελλάδας από το καθεστώς ενισχυμένης εποπτείας, προκειμένου να μην διακινδυνεύσει η προοπτική επίτευξης της επενδυτικής βαθμίδας το επόμενο χρονικό διάστημα.

Αξίζει να σημειωθεί, ωστόσο, ότι από την έναρξη του 2022 το ελληνικό δημόσιο άντλησε συνολική ρευστότητα που προσεγγίζει τα Ευρώ 6 δισ. από τις διεθνείς αγορές, ενώ δύο οίκοι αξιολόγησης (S&P, DBRS) αναβάθμισαν το αξιόχρεο της χώρας σε μία βαθμίδα κάτω από την επενδυτική.

Αναφορικά με το ζήτημα της βιωσιμότητας του δημοσίου χρέους απαιτούνται επίσης προσεκτικοί χειρισμοί ιδιαίτερα από τις χώρες της Ευρωπαϊκής περιφέρειας που χαρακτηρίζονται από υψηλό λόγο χρέους προς ΑΕΠ (π.χ. Ελλάδα και Ιταλία, Γράφημα 3α).

Ωστόσο, αξίζει να σημειωθεί πως ενώ η Ελλάδα καταγράφει τον υψηλότερο λόγο χρέους προς το ΑΕΠ, οι πληρωμές των τόκων ως ποσοστό του ΑΕΠ παραμένουν σε επίπεδα κοντά σε εκείνα της Πορτογαλίας και της Ισπανίας, ενώ είναι αισθητά χαμηλότερες από τις αντίστοιχες της Ιταλίας (Γράφημα 3β).

Δημοσιονομικοί κίνδυνοι για τη διετία 2022-2023

Λαμβάνοντας υπόψη τις δημοσιονομικές παρεμβάσεις που υιοθετήθηκαν κατά το τρέχον έτος για τον περιορισμό των αρνητικών συνεπειών του αυξανόμενου κόστους της ενέργειας και της ανόδου των τιμών εν γένει στο διαθέσιμο εισόδημα, η εκτίμηση του Προγράμματος Σταθερότητας, τον Απρίλιο, ήταν ότι το πρωτογενές έλλειμμα θα μειωθεί σε 2% του ΑΕΠ το 2022 (από 5% το 2021), ενώ, από το 2023 και μετά, το αποτέλεσμα της Γενικής Κυβέρνησης θα είναι πλεονασματικό, επιδρώντας μειωτικά και στον λόγο χρέους προς ΑΕΠ.

Όπως προαναφέρθηκε, ωστόσο, οι εντεινόμενες πληθωριστικές πιέσεις, σε συνδυασμό με ενδεχόμενες περαιτέρω διαταραχές στην προμήθεια ενέργειας, ίσως απαιτήσουν τη λήψη πρόσθετων μέτρων εισοδηματικής ενίσχυσης βραχυπρόθεσμα.

Όπως επισήμανε σε πρόσφατη σχετική ανακοίνωσή του το Eurogroup, για το 2023, επιπρόσθετες δημοσιονομικές παρεμβάσεις με σκοπό τη στήριξη της ιδιωτικής κατανάλωσης, θα πρέπει να εστιάσουν στις περισσότερο ευάλωτες ομάδες του πληθυσμού.

Τούτο σημαίνει ότι θα πρέπει να είναι στοχευμένες και να λαμβάνονται υπόψη εισοδηματικά κριτήρια.

Επομένως, προκειμένου να μην ασκηθεί εκ νέου πίεση στα δημοσιονομικά μεγέθη της Ελλάδας, το κόστος τυχόν νέων παρεμβάσεων που θα υιοθετηθούν δεν θα πρέπει να υπερβαίνει το αναμενόμενο όφελος που προκύπτει από τα αυξημένα φορολογικά έσοδα, εξαιτίας της ταχείας ανόδου του ονομαστικού ΑΕΠ (δηλαδή σε τρέχουσες τιμές).

Από την άλλη πλευρά, οι ενδείξεις για υψηλές επιδόσεις του τουρισμού, κατά το τρέχον έτος, σε συνδυασμό με την αξιοποίηση των ευρωπαϊκών πόρων του Ταμείου Ανάκαμψης και την άνοδο των επενδύσεων, εκτιμάται ότι θα οδηγήσουν στην επίτευξη ενός ρυθμού οικονομικής μεγέθυνσης περί του 4% το 2022 (Ευρωπαϊκή Επιτροπή, European Economic Forecast, Summer 2022), με αποτέλεσμα ο λόγος χρέους προς ΑΕΠ να προσεγγίσει το επίπεδο που είχε καταγράψει το 2019.

Η παράταση της διάρκειας του πολέμου και των πληθωριστικών πιέσεων επιτείνονται από την αδυναμία του ευρώ, καθώς μεγιστοποιεί την επίπτωση των ούτως ή άλλως αυξημένων τιμών των προϊόντων ενέργειας πoυ πληρώνονται σε δολάρια.

Έτσι, ενδέχεται να πληγεί έτι περαιτέρω το διαθέσιμο εισόδημα των ευρωπαίων πολιτών που αποτελούν τα 2/3 της ταξιδιωτικής κίνησης στη χώρα μας, οδηγώντας πιθανόν σε μείωση των τουριστικών εισπράξεων το καλοκαίρι του 2023.

Επιπλέον, η πιθανότητα μόνιμης διακοπής της παροχής φυσικού αερίου από την Ρωσία προς την Ευρωπαϊκή Ένωση ενδέχεται να προκαλέσει μία υφεσιακή διαταραχή από το τέταρτο τρίμηνο του τρέχοντος έτους, ιδιαίτερα για τις χώρες με ισχυρότερη βιομηχανική παραγωγή που στηρίζουν μεγάλο μέρος της παραγωγής τους στην εισροή φυσικού αερίου.

Για παράδειγμα, η Γερμανία αναμένεται να πληγεί περισσότερο καθώς εισάγει το 35% του φυσικού αερίου από την Ρωσία (αν και λιγότερο συγκριτικά με το 55% πριν την έναρξη του πολέμου).

Η επίπτωση στην Ελλάδα αναμένεται να είναι ηπιότερη συγκριτικά με τις βιομηχανικές χώρες της Ευρωπαϊκής Ένωσης. Εντούτοις, τυχόν αρνητικός ρυθμός μεγέθυνσης το τελευταίο τρίμηνο μπορεί να οδηγήσει σε αυξημένες κρατικές μεταβιβάσεις για τη στήριξη των νοικοκυριών και των επιχειρήσεων, με αποτέλεσμα την περαιτέρω διεύρυνση των πρωτογενών ελλειμμάτων και την αύξηση του λόγου χρέους προς ΑΕΠ.

Παράγοντες που θα επηρεάσουν τη βιωσιμότητα του δημοσίου χρέους

Η δυναμική της εξέλιξης του λόγου χρέους προς ΑΕΠ καθορίζεται από τις ακόλουθες μεταβλητές:

• το ύψος του πρωτογενούς αποτελέσματος της Γενικής Κυβέρνησης (πλεονάσματος/ελλείμματος),

• το επιτόκιο δανεισμού του Ελληνικού Δημοσίου,

• τον ρυθμό μεταβολής του ονομαστικού ΑΕΠ, ο οποίος προσδιορίζεται από τον ρυθμό μεταβολής του πραγματικού ΑΕΠ και την εξέλιξη του πληθωρισμού και

• τις λοιπές προσαρμογές πρωτογενούς αποτελέσματος και χρέους, δηλαδή δαπάνες που ενώ δεν επηρεάζουν το έλλειμμα/πλεόνασμα αυξάνουν το χρέος και, αντίστοιχα, τα έσοδα τα οποία δεν επηρεάζουν το πρωτογενές αποτέλεσμα, αλλά επιδρούν μειωτικά στο χρέος, όπως για παράδειγμα τα έσοδα των αποκρατικοποιήσεων.

Όπως αποτυπώνεται στο Γράφημα 2β, το 2020 ο λόγος χρέους προς ΑΕΠ αυξήθηκε κατά 25,6 ποσοστιαίες μονάδες σε σχέση με το 2019, υπερβαίνοντας το 200% του ΑΕΠ (206,3%), ως απόρροια, πρωτίστως, της επεκτατικής δημοσιονομικής πολιτικής που έλαβε χώρα κατά τη διάρκεια της πανδημίας, με αποτέλεσμα την επιστροφή σε πρωτογενή δημοσιονομικά ελλείμματα, αλλά και της ραγδαίας πτώσης της οικονομικής δραστηριότητας σε ονομαστικούς όρους, γεγονός που αύξησε περαιτέρω τον λόγο χρέους προς ΑΕΠ.

Ωστόσο, από το 2021, ο λόγος του χρέους επανήλθε σε πτωτική τροχιά, φθάνοντας στο 193,3% του ΑΕΠ, 13 ποσοστιαίες μονάδες χαμηλότερος συγκριτικά με το 2020. Η ισχυρή ανάκαμψη της οικονομικής δραστηριότητας το 2021, σε συνδυασμό με τις πληθωριστικές πιέσεις που επικράτησαν στο δεύτερο εξάμηνο του έτους, οδήγησαν σε σημαντική αύξηση του ονομαστικού ΑΕΠ, συμβάλλοντας στη μείωση του λόγου χρέους προς ΑΕΠ, αντισταθμίζοντας την αυξητική επίπτωση του πρωτογενούς ελλείμματος (απόρροια των δημοσιονομικών μέτρων στήριξης που παρέμειναν σε ισχύ το 2021) στο χρέος.

Σύμφωνα με τις εαρινές προβλέψεις της Ευρωπαϊκής Επιτροπής για την πορεία του χρέους, οι σημαντικότεροι παράγοντες που θα συμβάλουν στην περαιτέρω αποκλιμάκωσή του, σε 185,7% το 2022 και 180,4% το 2023, είναι αφενός η διατήρηση υψηλών ρυθμών μεγέθυνσης του πραγματικού ΑΕΠ και οι πληθωριστικές πιέσεις και αφετέρου η σταδιακή επιστροφή σε πρωτογενή πλεονάσματα από το 2023 και έπειτα.

Βραχυπρόθεσμα, η επίπτωση του πληθωρισμού στο χρέος αναμένεται να είναι μειωτική, καθώς, σε συνδυασμό με τους θετικούς ρυθμούς μεγέθυνσης του πραγματικού ΑΕΠ, αυξάνει περαιτέρω το ονομαστικό ΑΕΠ, διευρύνοντας τη διαφορά μεταξύ επιτοκίων και ονομαστικού ΑΕΠ (snowball effect), συμβάλλοντας στην ταχύτερη αποκλιμάκωση του.

Λαμβάνοντας υπόψη τις αναθεωρημένες προς τα πάνω καλοκαιρινές προβλέψεις της Ευρωπαϊκής Επιτροπής για τον πληθωρισμό και το ΑΕΠ, σε σύγκριση με τις αντίστοιχες του Απριλίου, η πτώση του λόγου χρέους προς ΑΕΠ εκτιμάται ότι θα είναι εντονότερη τη διετία 2022-2023. Επιπροσθέτως, το Υπουργείο Οικονομικών εκτιμά, σύμφωνα με το Πρόγραμμα Σταθερότητας (Απρίλιος 2022), μία ραγδαία αποκλιμάκωση του λόγου χρέους προς ΑΕΠ σε 168,6% το 2023 (Γράφημα 2α).

Ο ρόλος της ΕΚΤ

Η συσταλτική νομισματική πολιτική που αναμένεται να ακολουθήσει η Ευρωπαϊκή Κεντρική Τράπεζα, ως απάντηση στις ισχυρές πληθωριστικές πιέσεις, αυξάνει το κόστος δανεισμού με αποτέλεσμα να συρρικνώνεται η διαφορά επιτοκίων και ονομαστικού ρυθμού μεγέθυνσης και επομένως να περιορίζεται η μειωτική επίδραση στο χρέος.

Ωστόσο, για την Ελλάδα, η άνοδος των αποδόσεων δεν αναμένεται να έχει σημαντικές επιπτώσεις στο λόγο χρέους προς ΑΕΠ, λόγω του ευνοϊκού profile και των χαρακτηριστικών του δημοσίου χρέους (μακρά μέση σταθμισμένη ληκτότητα, χαμηλό κόστος εξυπηρέτησης του χρέους, σημαντικό μέρος του χρέους με σταθερό επιτόκιο, μεγάλο ποσοστό του χρέους διακρατείται από τον «επίσημο τομέα»).

Στην κατεύθυνση αυτή αναμένεται να συμβάλει και η συνεχιζόμενη στήριξη της ΕΚΤ προς τα ελληνικά ομόλογα, παρά τον τερματισμό του Έκτακτου Προγράµµατος Αγοράς Στοιχείων Ενεργητικού λόγω της πανδημίας (PEPP).

Σύμφωνα με ανακοίνωση της ΕΚΤ στις 15 Ιουνίου, το Διοικητικό Συμβούλιο, εκτός από την ευελιξία στις επανεπενδύσεις τίτλων του χαρτοφυλακίου PEPP, με σκοπό τη διατήρηση της λειτουργίας του μηχανισμού μετάδοσης της νομισματικής πολιτικής, που αποτελεί προϋπόθεση για τη σταθερότητα των τιμών, δεσμεύτηκε ότι θα θέσει σε λειτουργία ένα νέο εργαλείο πολιτικής για την αντιμετώπιση του κινδύνου κατακερματισμού, τα χαρακτηριστικά του οποίου θα ανακοινωθούν στο άμεσο χρονικό διάστημα.

Παρά το γεγονός ότι ο τρόπος λειτουργίας του νέου μηχανισμού δεν είναι ακόμα γνωστός, αξίζει να σημειωθεί ότι οι αποδόσεις των ευρωπαϊκών ομολόγων έχουν υποχωρήσει σημαντικά από τα μέσα Ιούνιου και μετά.

Ωστόσο, σε μακροχρόνιο ορίζοντα, η διατήρηση πληθωριστικών πιέσεων για μεγάλο χρονικό διάστημα, συμπιέζει την αγοραστική δύναμη και το διαθέσιμο εισόδημα των νοικοκυριών και πλήττει την επιχειρηματική εμπιστοσύνη και την ανάληψη νεών επενδυτικών σχεδίων, με αποτέλεσμα την πτώση της κατανάλωσης και της επένδυσης.

Η εξέλιξη αυτή θα οδηγήσει σε χαμηλότερους ρυθμούς οικονομικής μεγέθυνσης, ενώ παράλληλα μπορεί να συμβάλει στη δημιουργία δημοσιονομικών ελλειμμάτων, μέσω της αύξησης των δημοσίων δαπανών για τη στήριξη των νοικοκυριών και των επιχειρήσεων, καθυστερώντας τη μείωση του λόγου χρέους προς ΑΕΠ.

www.bankingnews.gr

Σχόλια αναγνωστών