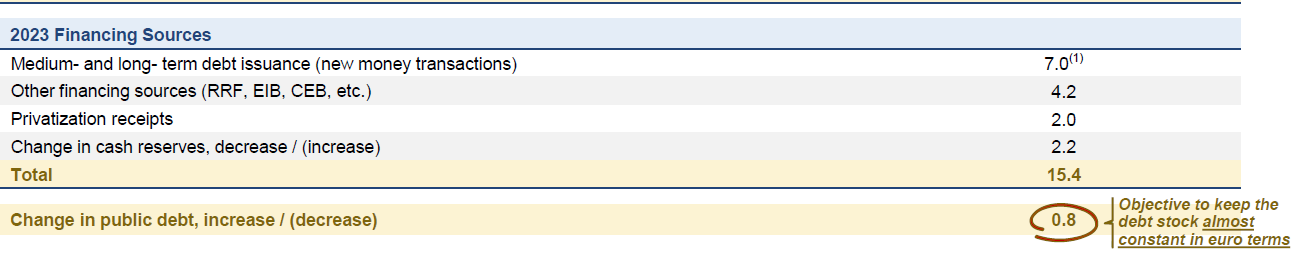

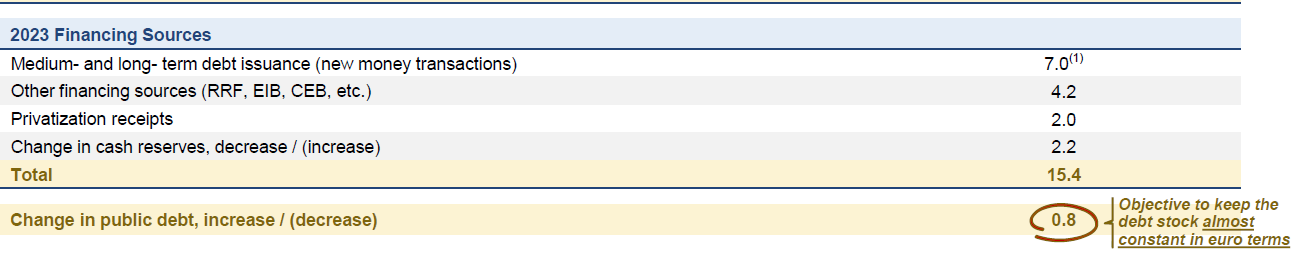

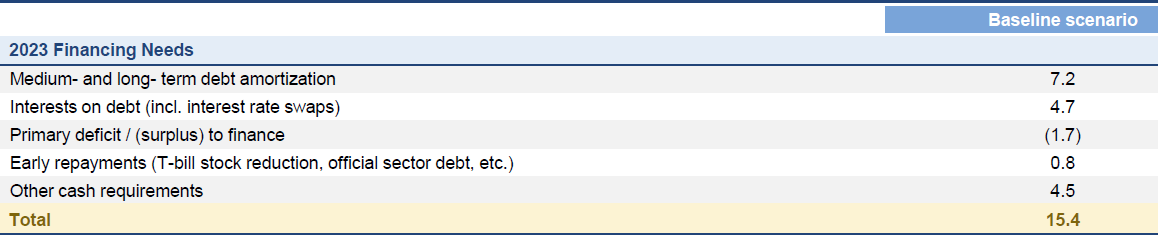

Για το σύνολο του 2023 οι χρηματοδοτικές ανάγκες της Ελλάδας είναι στα 15,4 δισ.

Στα 7 δισ. είναι ο στόχος των χρημάτων που θα αντλήσει από τις αγορές ο ΟΔΔΗΧ το 2023, σύμφωνα με τη στρατηγική που δημοσιοποίησε σήμερα, ενώ εκτιμά ότι θα προσθέσει επίσης 2,2 δισ. περισσότερα στο ταμειακό απόθεμα.

Ο ΟΔΔΗΧ θα χρησιμοποιήσει όλα τα διαθέσιμα χρηματοοικονομικά εργαλεία ώστε οι πληρωμές για τόκους να παραμείνουν στα φετινά επίπεδα, ενώ στους στόχους είναι η έκδοση πράσινου ομολόγου αλλά και εκδόσεων για τη χρηματοδότησης της βιώσιμης ανάπτυξης υπό την αίρεση όμως ότι οι συνθήκες στις αγορές θα το επιτρέπουν.

Αναλυτικά οι πηγές χρηματοδότησης το 2023:

Για το σύνολο του 2023 οι ανάγκες είναι στα 15,4 δισ.:

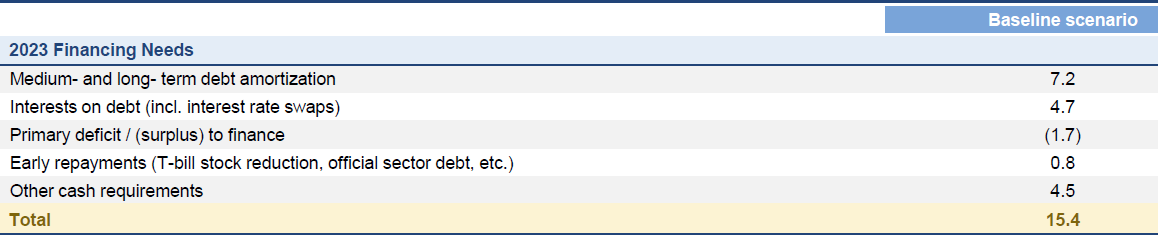

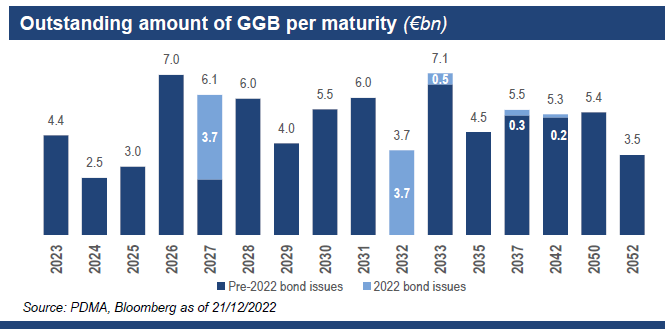

Σημαντικά περιορισμένοι οι κίνδυνοι αναχρηματοδότησης του χρέους

Το ευνοϊκό προφίλ αποπληρωμής του χρέους της Ελλάδας περιορίζει έντονα τους κινδύνους αναχρηματοδότησης του δημόσιου χρέους σε βραχυπρόθεσμο, μεσοπρόθεσμο και μακροπρόθεσμο επίπεδο, σύμφωνα με τον ΟΔΔΗΧ.

Η απόσβεση του χρέους κατανέμεται ομοιόμορφα μεσοπρόθεσμα, έτσι ώστε η εξυπηρέτηση του χρέους να παραμένει στα 13 δισ. ευρώ ή χαμηλότερα κάθε χρόνο.

Με περισσότερα από 30 δισ. ευρώ, το ταμειακό απόθεμα αποτελεί επίσης ισχυρό μετριασμό των κινδύνων αναχρηματοδότησης, αναφέρει ο ΟΔΔΗΧ.

Καλύφθηκαν με άνεση οι χρηματοδοτικές ανάγκες

Παρά τις δύσκολες συνθήκες, η ευέλικτη και προληπτική διαχείριση του χρέους επέτρεψε στην Ελλάδα να καλύψει τις χρηματοδοτικές ανάγκες του 2022 με άνετο περιθώριο και να βελτιστοποιήσει περαιτέρω το χρονοδιάγραμμα εξυπηρέτησης του χρέους της.

Ενόψει της αυξημένης μεταβλητότητας της αγοράς φέτος, ο ΟΔΔΗΧ υιοθέτησε μια ευέλικτη προσέγγιση διαχείρισης του χρέους, εκμεταλλευόμενος τα ευνοϊκά "παράθυρα" της αγοράς για να αντλήσει συνολικά 8,3 δισ. ευρώ μέσω εκδόσεων ομολόγων, εκ των οποίων 5,5 δισ. ευρώ μέσω κοινοπρακτικών συναλλαγών και 2,8 δισ. ευρώ μέσω δημοπρασιών.

Ο ΟΔΔΗΧ συνέχισε επίσης την προληπτική διαχείριση του χαρτοφυλακίου χρέους της Ελλάδας με την πρόωρη αποπληρωμή 1,9 δισ. ευρώ του ΔΝΤ και των 2,7 δισ. ευρώ από δάνεια του GLF, όπως είχε προγραμματιστεί στη στρατηγική χρηματοδότησης του 2022

Αυτό επέτρεψε την επιβεβαίωση της σταθερής πτωτικής πορείας του λόγου χρέους της Ελλάδας προς το ΑΕΠ, που αναμένεται να μειωθεί περισσότερο από 37 ποσοστιαίες μονάδες του ΑΕΠ σε μόλις 2 χρόνια, ώστε να φθάσει το 169% το 2022 (έναντι 206% το 2020).

Βελτιώνονται τα περιθώρια

Τα πιστωτικά περιθώρια παρέμειναν συγκρατημένα και οι στοχευμένες εκδόσεις συνέβαλαν στη διατήρηση μιας εμπορεύσιμης καμπύλης αποδόσεων.

Το spread της Ελλάδας έναντι της Γερμανίας έκλεισε το έτος στις 216 μ.β. περίπου, σε ευθυγράμμιση με τα επίπεδα του Φεβρουαρίου και πιο κοντά σε ορισμένα επίπεδα της Ευρωζώνης (π.χ.: Ιταλία, Κύπρος) από ό,τι στην αρχή του έτους, αναδεικνύοντας έτσι την ανθεκτικότητα της Ελλάδας στο πλαίσιο των αυστηρότερων συνθηκών χρηματοδότησης και των αβέβαιων οικονομικών προοπτικών στην Ευρώπη.

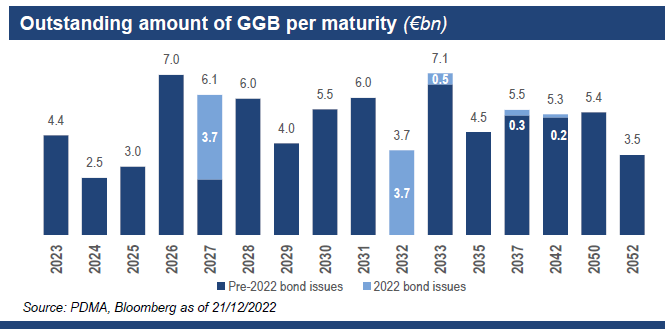

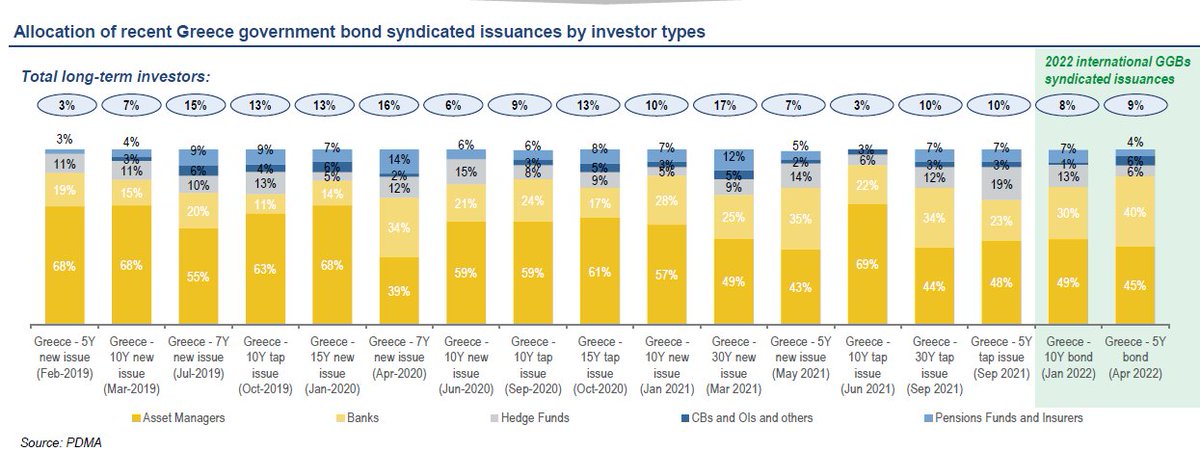

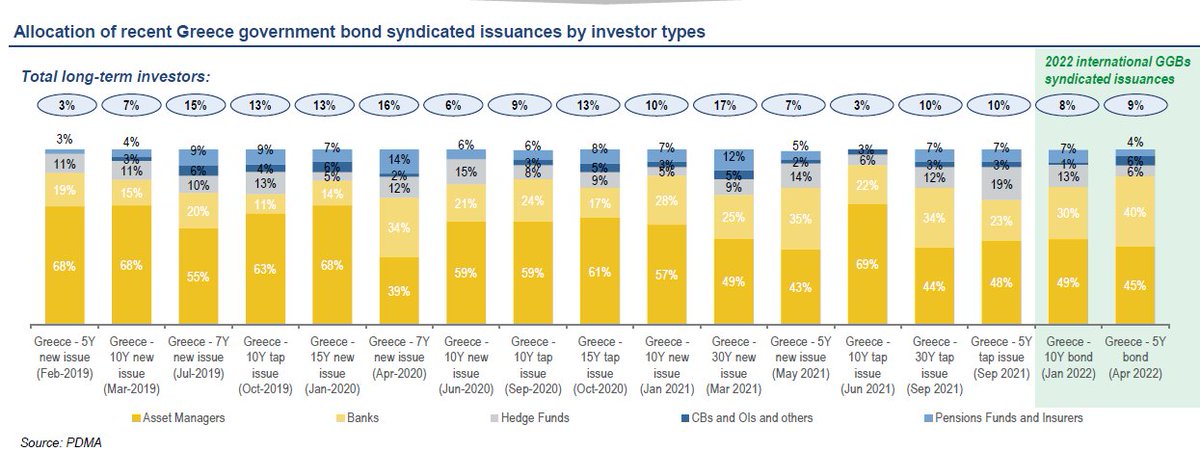

Η βάση των επενδυτών για τις φετινές εκδόσεις κοινοπρακτικών ομολόγων παρέμεινε διαφοροποιημένη και χαρακτηρίστηκε από την ισχυρή παρουσία των φορέων πραγματικού χρήματος, που εξακολουθούν να αντιπροσωπεύουν το μεγαλύτερο μέρος της επενδυτικής βάσης.

Η S&P, η DBRS και η R&I αναβάθμισαν την Ελλάδα το 2022, αντίστοιχα από ΒΒ σε ΒΒ+, ΒΒ σε ΒΒ(high) και ΒΒ σε ΒΒ+: αυτό σημαίνει ότι η Ελλάδα απέχει πλέον μόνο 1 βαθμίδα από το καθεστώς Investment Grade για 4 οίκους αξιολόγησης (S&P, DBRS, Scope, R&Ι).

Οι προοπτικές αξιολόγησης επιβεβαιώθηκαν σε σταθερές από τους DBRS, Fitch, Moody's και S&P, ενώ η Scope απέδωσε θετικές προοπτικές τον Δεκέμβριο του 2022.

www.bankingnews.gr

Ο ΟΔΔΗΧ θα χρησιμοποιήσει όλα τα διαθέσιμα χρηματοοικονομικά εργαλεία ώστε οι πληρωμές για τόκους να παραμείνουν στα φετινά επίπεδα, ενώ στους στόχους είναι η έκδοση πράσινου ομολόγου αλλά και εκδόσεων για τη χρηματοδότησης της βιώσιμης ανάπτυξης υπό την αίρεση όμως ότι οι συνθήκες στις αγορές θα το επιτρέπουν.

Αναλυτικά οι πηγές χρηματοδότησης το 2023:

Για το σύνολο του 2023 οι ανάγκες είναι στα 15,4 δισ.:

Σημαντικά περιορισμένοι οι κίνδυνοι αναχρηματοδότησης του χρέους

Το ευνοϊκό προφίλ αποπληρωμής του χρέους της Ελλάδας περιορίζει έντονα τους κινδύνους αναχρηματοδότησης του δημόσιου χρέους σε βραχυπρόθεσμο, μεσοπρόθεσμο και μακροπρόθεσμο επίπεδο, σύμφωνα με τον ΟΔΔΗΧ.

Η απόσβεση του χρέους κατανέμεται ομοιόμορφα μεσοπρόθεσμα, έτσι ώστε η εξυπηρέτηση του χρέους να παραμένει στα 13 δισ. ευρώ ή χαμηλότερα κάθε χρόνο.

Με περισσότερα από 30 δισ. ευρώ, το ταμειακό απόθεμα αποτελεί επίσης ισχυρό μετριασμό των κινδύνων αναχρηματοδότησης, αναφέρει ο ΟΔΔΗΧ.

Καλύφθηκαν με άνεση οι χρηματοδοτικές ανάγκες

Παρά τις δύσκολες συνθήκες, η ευέλικτη και προληπτική διαχείριση του χρέους επέτρεψε στην Ελλάδα να καλύψει τις χρηματοδοτικές ανάγκες του 2022 με άνετο περιθώριο και να βελτιστοποιήσει περαιτέρω το χρονοδιάγραμμα εξυπηρέτησης του χρέους της.

Ενόψει της αυξημένης μεταβλητότητας της αγοράς φέτος, ο ΟΔΔΗΧ υιοθέτησε μια ευέλικτη προσέγγιση διαχείρισης του χρέους, εκμεταλλευόμενος τα ευνοϊκά "παράθυρα" της αγοράς για να αντλήσει συνολικά 8,3 δισ. ευρώ μέσω εκδόσεων ομολόγων, εκ των οποίων 5,5 δισ. ευρώ μέσω κοινοπρακτικών συναλλαγών και 2,8 δισ. ευρώ μέσω δημοπρασιών.

Ο ΟΔΔΗΧ συνέχισε επίσης την προληπτική διαχείριση του χαρτοφυλακίου χρέους της Ελλάδας με την πρόωρη αποπληρωμή 1,9 δισ. ευρώ του ΔΝΤ και των 2,7 δισ. ευρώ από δάνεια του GLF, όπως είχε προγραμματιστεί στη στρατηγική χρηματοδότησης του 2022

Αυτό επέτρεψε την επιβεβαίωση της σταθερής πτωτικής πορείας του λόγου χρέους της Ελλάδας προς το ΑΕΠ, που αναμένεται να μειωθεί περισσότερο από 37 ποσοστιαίες μονάδες του ΑΕΠ σε μόλις 2 χρόνια, ώστε να φθάσει το 169% το 2022 (έναντι 206% το 2020).

Βελτιώνονται τα περιθώρια

Τα πιστωτικά περιθώρια παρέμειναν συγκρατημένα και οι στοχευμένες εκδόσεις συνέβαλαν στη διατήρηση μιας εμπορεύσιμης καμπύλης αποδόσεων.

Το spread της Ελλάδας έναντι της Γερμανίας έκλεισε το έτος στις 216 μ.β. περίπου, σε ευθυγράμμιση με τα επίπεδα του Φεβρουαρίου και πιο κοντά σε ορισμένα επίπεδα της Ευρωζώνης (π.χ.: Ιταλία, Κύπρος) από ό,τι στην αρχή του έτους, αναδεικνύοντας έτσι την ανθεκτικότητα της Ελλάδας στο πλαίσιο των αυστηρότερων συνθηκών χρηματοδότησης και των αβέβαιων οικονομικών προοπτικών στην Ευρώπη.

Η βάση των επενδυτών για τις φετινές εκδόσεις κοινοπρακτικών ομολόγων παρέμεινε διαφοροποιημένη και χαρακτηρίστηκε από την ισχυρή παρουσία των φορέων πραγματικού χρήματος, που εξακολουθούν να αντιπροσωπεύουν το μεγαλύτερο μέρος της επενδυτικής βάσης.

Η S&P, η DBRS και η R&I αναβάθμισαν την Ελλάδα το 2022, αντίστοιχα από ΒΒ σε ΒΒ+, ΒΒ σε ΒΒ(high) και ΒΒ σε ΒΒ+: αυτό σημαίνει ότι η Ελλάδα απέχει πλέον μόνο 1 βαθμίδα από το καθεστώς Investment Grade για 4 οίκους αξιολόγησης (S&P, DBRS, Scope, R&Ι).

Οι προοπτικές αξιολόγησης επιβεβαιώθηκαν σε σταθερές από τους DBRS, Fitch, Moody's και S&P, ενώ η Scope απέδωσε θετικές προοπτικές τον Δεκέμβριο του 2022.

www.bankingnews.gr

Σχόλια αναγνωστών