Η Περίοδος Αποδοχής της δημόσιας πρότασης ξεκινά στις 27 Ιουνίου 2025 και θα διαρκέσει έως τις 25 Ιουλίου 2025

Το μεγάλο της βήμα προς τις διεθνείς κεφαλαιαγορές ετοιμάζεται να κάνει η Metlen, με την πολυαναμενόμενη εισαγωγή της στο Χρηματιστήριο του Λονδίνου (LSE) να έχει προγραμματιστεί για τις 4 Αυγούστου 2025.

Αν μη τι άλλο, η κίνηση αυτή αποτελεί κομβικό σταθμό στη στρατηγική της εταιρείας για την ενίσχυση της διεθνούς της παρουσίας και την προσέλκυση θεσμικών επενδυτών, ενώ παράλληλα σηματοδοτεί την έναρξη μιας νέας φάσης ανάπτυξης και διαφάνειας.

Όπως λοιπόν ανακοινώθηκε, η Metlen Energy & Metals PLC (εφεξής η «Metlen PLC» ή ο «Προτείνων») ανακοίνωσε ότι έχει λάβει όλες τις απαραίτητες κανονιστικές εγκρίσεις για την έναρξη της Περιόδου Αποδοχής της προαιρετικής δημόσιας πρότασης ανταλλαγής μετοχών προς τους μετόχους της ελληνικής θυγατρικής της, Metlen Energy & Metals A.E. (εφεξής η «Metlen Α.Ε.» ή η «Εταιρεία»).

Η Περίοδος Αποδοχής ξεκινά στις 27 Ιουνίου 2025 και θα διαρκέσει έως τις 25 Ιουλίου 2025, ενώ η διαπραγμάτευση των μετοχών της Metlen PLC στην κύρια αγορά του Χρηματιστηρίου του Λονδίνου (LSE) και στο Χρηματιστήριο Αθηνών (Χ.Α.) αναμένεται, όπως προαναφέρθηκε, να ξεκινήσει στις 4 Αυγούστου 2025.

Υπενθυμίζεται ότι στις 25 Ιουνίου 2025, σύμφωνα με τις διατάξεις του Ν. 3461/2006, όπως ισχύει, η Metlen PLC –αγγλική δημόσια εταιρεία περιορισμένης ευθύνης (public limited company) – ανακοίνωσε την υποβολή Δημόσιας Πρότασης για την απόκτηση όλων των κοινών ονομαστικών μετοχών της Metlen Α.Ε., τις οποίες δεν κατέχει ήδη άμεσα ή έμμεσα.

Το αντάλλαγμα που προσφέρεται στους μετόχους της Εταιρείας είναι μία νέα κοινή μετοχή της Metlen PLC σε ευρώ για κάθε μετοχή της Metlen Α.Ε. (σχέση ανταλλαγής 1:1).

Σύμφωνα με το άρθρο 2 του Ν. 3461/2006, πρόσωπα που ενεργούν συντονισμένα με τον Προτείνοντα είναι ο Ευάγγελος Μυτιληναίος (Βασικός Μέτοχος), καθώς και οι εταιρείες Emergia Holdings Ltd, Frezia Ltd, Kilteo Ltd, Melvet Investments Ltd και Rocaldo Ltd, οι οποίες ελέγχονται από αυτόν.

Κατά την ημερομηνία υποβολής της Δημόσιας Πρότασης, η Metlen PLC δεν κατείχε άμεσα μετοχές της Metlen A.E., ωστόσο θεωρείται ότι κατέχει έμμεσα περίπου 21,59% των δικαιωμάτων ψήφου μέσω των Συντονισμένων Προσώπων. Επιπλέον, έχει λάβει έγγραφες δηλώσεις αποδοχής για συνολικά 40.087.330 μετοχές, που αντιστοιχούν στο 28,01% του μετοχικού κεφαλαίου της Metlen A.E.

Με την ολοκλήρωση της Περιόδου Αποδοχής, η Metlen PLC αναμένεται να καταστεί ο βασικός μέτοχος της Metlen A.E., ενισχύοντας τη στρατηγική της για τη δημιουργία ενός πανευρωπαϊκού ομίλου με επίκεντρο την ενέργεια και τα μέταλλα, εισηγμένου τόσο στο Λονδίνο όσο και στην Αθήνα.

Η ανακοίνωση

H METLEN ENERGY & METALS PLC (εφεξής η «Metlen PLC» ή ο «Προτείνων») έχει λάβει όλες τις απαιτούμενες κανονιστικές εγκρίσεις για την έναρξη της Περιόδου Αποδοχής της Δημόσιας Πρότασης.

Η Περίοδος Αποδοχής θα ξεκινήσει στις 27.06.2025 και θα λήξει στις 25.07.2025.

Η διαπραγμάτευση των μετοχών της Metlen PLC, στη κύρια αγορά του Χρηματιστηρίου του Λονδίνου (εφεξής "LSE") και στο Χρηματιστήριο Αθηνών (εφεξής «Χ.Α.) αναμένεται να ξεκινήσει στις 04.08.2025

Σύμφωνα με τον Νόμο 3461/2006, όπως τροποποιήθηκε (ο «Νόμος»), στις 25.06.2025, η Metlen PLC, αγγλική δημόσια εταιρεία (public limited company) η οποία έχει συσταθεί υπό το δίκαιο της Αγγλίας και της Ουαλίας, ανακοίνωσε την υποβολή προαιρετικής δημόσιας πρότασης ανταλλαγής (εφεξής η «Δημόσια Πρόταση») για την απόκτηση του συνόλου των κοινών ονομαστικών μετοχών, ονομαστικής αξίας €0,97 η κάθε μία (εφεξής οι «Μετοχές της Εταιρείας»), εκδόσεως της «Metlen Energy & Metals A.E.» (η «Metlen A.E.» ή η «Εταιρεία») τις οποίες η Metlen PLC δεν κατέχει άμεσα ή έμμεσα, με αντάλλαγμα νέες κοινές ονομαστικές μετοχές εκδόσεως της Metlen PLC σε ευρώ (οι «Μετοχές του Ανταλλάγματος»), με σχέση ανταλλαγής μία προς μία.

1. Κανονιστικές Εγκρίσεις

Η Metlen PLC ανακοινώνει ότι, κατόπιν:

(α.) της έγκρισης από την Αρχή Χρηματοπιστωτικής Συμπεριφοράς του Ηνωμένου Βασιλείου (Financial Conduct Authority, η «FCA») του ενημερωτικού δελτίου που αφορά την εισαγωγή όλων των κοινών ονομαστικών μετοχών του Προτείνοντα σε ευρώ, (οι «Μετοχές του Προτείνοντα») στην κατηγορία «equity shares» (commercial companies) (η “Κατηγορία ESCC”) της επίσημης λίστας της FCA (η «Επίσημη Λίστα») και την εισαγωγή τους προς διαπραγμάτευση στην κύρια αγορά εισηγμένων κινητών αξιών του LSE (το «Αγγλικό Ενημερωτικό Δελτίο»), η οποία ελήφθη στις 26.06.2025,

(β.) της έγκρισης από την Ελληνική Επιτροπή Κεφαλαιαγοράς (η «ΕΚ») του Ενημερωτικού Δελτίου που αφορά τη Δημόσια Προσφορά των Μετοχών του Ανταλλάγματος στην Ελλάδα σύμφωνα με την Δημόσια Πρόταση και την εισαγωγή προς διαπραγμάτευση του συνόλου των Μετοχών του Προτείνοντα στο Χ.Α. (το «Ενημερωτικό Δελτίο»), η οποία ελήφθη στις 26.06.2025,

(γ.) της έγκρισης του Πληροφοριακού Δελτίου της Metlen PLC σχετικά με την Δημόσια Προσφορά και σύμφωνα με τον Νόμο (το «Πληροφοριακό Δελτίο»), η οποία ελήφθη στις 26.06.2025,

η Metlen PLC έχει λάβει όλες τις απαιτούμενες κανονιστικές εγκρίσεις για την έναρξη της Περιόδου Αποδοχής (όπως ορίζεται κατωτέρω).

1.2. Η «Εθνική Τράπεζα της Ελλάδος Α.Ε.» και η «Τράπεζα Πειραιώς A.E.» ενεργούν (i) ως σύμβουλοι της Metlen PLC αναφορικά με την παρούσα Δημόσια Πρόταση, σύμφωνα με το άρθρο 12 του Νόμου (o «Σύμβουλος», και από κοινού οι «Σύμβουλοι»), και (ii) ως σύμβουλοι εισαγωγής (listing advisors) της Metlen PLC αναφορικά με τη δευτερογενή εισαγωγή του συνόλου των Μετοχών του Προτείνοντα

στο Χ.Α.

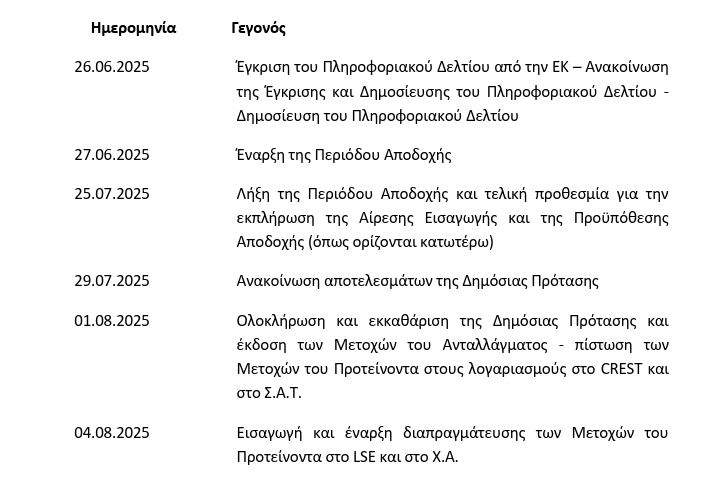

1.3. Κατωτέρω παρατίθεται σύνοψη του αναμενόμενου χρονοδιαγράμματος των κύριων σταδίων της Δημόσιας Πρότασης:

2. Περίοδος Αποδοχής

2.1. Η χρονική περίοδος εντός της οποίας οι κάτοχοι Μετοχών της Εταιρείας (οι «Μέτοχοι») δύνανται να αποδεχθούν τη Δημόσια Πρόταση, υποβάλλοντας σχετική δήλωση αποδοχής (η «Δήλωση Αποδοχής») στον συμμετέχοντα ή τον διαμεσολαβητή τους, ο οποίος είναι πιστοποιημένο μέλος του Ελληνικού Συστήματος Άυλων Τίτλων (ο «Συμμετέχων /Διαμεσολαβητής του Σ.Α.Τ.», και

το «Σ.Α.Τ.», αντίστοιχα), και μέσω του οποίου κατέχουν τις Μετοχές της Εταιρείας που τους ανήκουν, ξεκινά στις 27.06.2025, στις 08:00 π.μ. (ώρα Ελλάδος) και ολοκληρώνεται στις 25.07.2025, στις 2:00 μ.μ. (ώρα Ελλάδος) (η «Περίοδος Αποδοχής»).

2.2. Εναλλακτικά, προς διευκόλυνσή τους, οι Μέτοχοι που επιθυμούν να αποδεχθούν τη Δημόσια Πρόταση έχουν τη δυνατότητα, να εξουσιοδοτήσουν, με δική τους πρωτοβουλία, τον δικό τους Συμμετέχοντα/Διαμεσολαβητή του Σ.Α.Τ., να προβεί στη συμπλήρωση, υπογραφή, κατάθεση ή διαβίβαση της Δήλωσης Αποδοχής και, γενικά, σε όλες τις αναγκαίες ενέργειες για την αποδοχή της Δημόσιας Πρότασης για λογαριασμό τους. Έντυπα Δηλώσεων Αποδοχής θα διατίθενται μέσω των

Συμμετεχόντων/Διαμεσολαβητών του Σ.Α.Τ. καθ’ όλη τη διάρκεια της Περιόδου Αποδοχής.

3. Η Δημόσια Πρόταση

3.1 Σύμφωνα με το άρθρο 2, περίπτωση (ε) του Νόμου, πρόσωπα που ενεργούν συντονισμένα με τον Προτείνοντα και μεταξύ τους για τους σκοπούς της Δημόσιας Πρότασης είναι (i) ο κύριος Ευάγγελος Μυτιληναίος, ιδρυτής και μοναδικός μέτοχος του Προτείνοντα (ο «Βασικός Μέτοχος»), και (ii) οι εταιρείες Emergia Holdings Ltd, Frezia Ltd, Kilteo Ltd, Melvet Investments Ltd και Rocaldo Ltd, οι οποίες ελέγχονται, κατά τα διαλαμβανόμενα στο άρθρο 3, παράγραφος 1 (γ) του Ν. 3556/2007, από τον Βασικό Μέτοχο (τα «Συντονισμένα Πρόσωπα»). Πέραν των ανωτέρω προσώπων, δεν υπάρχουν άλλα πρόσωπα που ενεργούν συντονισμένα με τον Προτείνοντα για τους σκοπούς της Δημόσιας Πρότασης, σύμφωνα με το άρθρο 2, περίπτωση (ε) του Νόμου.

3.2 Κατά την ημερομηνία κατά την οποία η Metlen PLC κίνησε τη διαδικασία της Δημόσιας Πρότασης, ενημερώνοντας την ΕΚ και υποβάλλοντας σε αυτήν σχέδιο του Πληροφοριακού Δελτίου (η «Ημερομηνία της Δημόσιας Πρότασης»), η Metlen PLC δεν κατείχε Μετοχές της Εταιρείας. Ωστόσο, κατά την ίδια ημερομηνία, η Metlen PLC, σύμφωνα με τον Νόμο, θεωρείται ότι κατέχει έμμεσα τα δικαιώματα ψήφου επί συνολικά 30.899.783 Μετοχών της Εταιρείας, τις οποίες κατέχουν άμεσα ο Βασικός Μέτοχος και έκαστη εκ των Frezia Ltd, Kilteo Ltd και Melvet Investments Ltd, και οι οποίες αντιστοιχούν σε ποσοστό περίπου 21,59% του συνολικού μετοχικού κεφαλαίου και των δικαιωμάτων ψήφου της Metlen (οι «Μετοχές των Συντονισμένων Προσώπων»). Εκτός από τις Μετοχές των Συντονισμένων Προσώπων, τα Συντονισμένα Πρόσωπα δεν κατέχουν άλλες Μετοχές της Εταιρείας ή δικαιώματα ψήφου αυτής.

3.3 Η Metlen PLC έχει λάβει έγγραφες δηλώσεις από τον Βασικό Μέτοχο, και καθεμία εκ των Frezia Ltd, Kilteo Ltd, Melvet Investments Ltd και Fairfax, ότι θα προσφέρουν στη Δημόσια Πρόταση συνολικά 40.087.330 Μετοχές της Εταιρείας, που αντιστοιχούν σε ποσοστό περίπου 28,01% των δικαιωμάτων ψήφου της Metlen S.A. έναντι Μετοχών του Ανταλλάγματος, σύμφωνα με τους όρους και υπό τις προϋποθέσεις της Δημόσιας Πρότασης.

3.4 Πέραν από τις προαναφερθείσες έγγραφες δηλώσεις που έλαβε Προτείνων από το Βασικό Μέτοχο και καθεμία εκ των Frezia Ltd, Kilteo Ltd, Melvet Investments Ltd και Fairfax, δεν υπάρχουν ειδικές συμφωνίες σχετικά με τη Δημόσια Πρόταση ή την άσκηση των δικαιωμάτων που απορρέουν από τις Μετοχές της Εταιρείας, στις οποίες συμβάλλεται ο Προτείνων ή άλλο Συντονισμένο Πρόσωπο.

4. Αντάλλαγμα

4.1. Η Metlen PLC προσφέρει, ως αντάλλαγμα για κάθε Μετοχή της Εταιρείας που προσφέρεται νόμιμα και έγκυρα κατά τη διάρκεια της Περιόδου Αποδοχής, μία (1) νέα Μετοχή του Ανταλλάγματος. Οι Μέτοχοι της Εταιρείας που θα αποδεχθούν τη Δημόσια Πρόταση θα έχουν την επιλογή να λάβουν για κάθε Μετοχή της Εταιρείας που έχει νόμιμα και έγκυρα προσφερθεί, μία Μετοχή του Ανταλλάγματος σε άυλη μορφή, μέσω είτε του CREST, το οποίο είναι το ηλεκτρονικό σύστημα του Ηνωμένου Βασιλείου για τον άυλο διακανονισμό πωλήσεων και αγορών τίτλων και για την τήρηση κινητών αξιών που δεν ενσωματώνονται σε μετοχικό τίτλο, είτε του Σ.Α.Τ..

4.2. Οι Μετοχές του Ανταλλάγματος ενσωματώνουν το δικαίωμα σε μερίσματα, σε επιστροφές κεφαλαίου, σε διανομή διανεμητών αποθεματικών ή σε άλλες διανομές στις οποίες δύναται να προβεί η Metlen PLC μετά την ημερομηνία ολοκλήρωσης του διακανονισμού της Δημόσιας Πρότασης. Αναλυτικές πληροφορίες που αφορούν, μεταξύ άλλων, στις Μετοχές του Ανταλλάγματος και στα δικαιώματα των κατόχων Μετοχών του Ανταλλάγματος περιγράφονται στο Ενημερωτικό Δελτίο και στο Πληροφοριακό Δελτίο.

4.3. Η Metlen PLC θα αναλάβει την καταβολή των δικαιωμάτων εκκαθάρισης προς την «Ελληνικό Κεντρικό Αποθετήριο Τίτλων Α.Ε.» («ATHEXCSD») για την καταχώριση της εξωχρηματιστηριακής μεταβίβασης των Μετοχών της Εταιρείας που θα προσφερθούν και θα μεταβιβαστούν στη Metlen PLC, σύμφωνα με την κωδικοποιημένη απόφαση υπ’ αριθμ. 18 (Συνεδρίαση 311/22.02.2021) του Διοικητικού Συμβουλίου της ATHEXCSD, τα οποία άλλως θα έπρεπε να καταβληθούν από τους Μετόχους, οι οποίοι αποδέχονται νόμιμα και έγκυρα την Δημόσια Πρόταση (οι «Αποδεχόμενοι Μέτοχοι»). Αυτά τα δικαιώματα ανέρχονται σε ποσοστό 0,08% και υπολογίζονται σύμφωνα με τις προβλέψεις της ως άνω απόφασης.

4.4. Βάσει της σχετικής εγκυκλίου της Ανεξάρτητης Αρχής Δημοσίων Εσόδων (Ε.2048/2024), η μεταβίβαση των προσφερόμενων Μετοχών της Metlen Α.Ε. στην Metlen PLC έναντι Μετοχών του Ανταλλάγματος δεν επιβαρύνεται με τον φόρο που προβλέπεται στο άρθρο 9 παρ. 2 του Νόμου 2579/1998, ο οποίος ανέρχεται σήμερα σε 0,10% και επιβάλλεται σε πωλήσεις μετοχών εισηγμένων στο Χ.Α., καθώς αυτή η μεταβίβαση δεν συνιστά πώληση σύμφωνα με τον νόμο. Συνεπώς, οι Αποδεχόμενοι Μέτοχοι οι οποίοι επιλέγουν να λάβουν Μετοχές του Ανταλλάγματος μέσω είτε του CREST είτε του Σ.Α.Τ. δεν θα υποχρεούνται να καταβάλουν αυτόν τον φόρο, ενώ οι Αποδεχόμενοι Μέτοχοι που επιλέγουν να λάβουν το Αντάλλαγμα σε Μετρητά (ως ορίζεται παρακάτω) κατά την άσκηση του δικαιώματος εξαγοράς ή του δικαιώματος εξόδου, όπως ορίζονται στα άρθρα 27 και 28 του Νόμου, αντίστοιχα, θα υποχρεούνται να καταβάλουν τον αντίστοιχο φόρο.

6. Τα αποτελέσματα της Δημόσιας Πρότασης αναμένεται να ανακοινωθούν στις 29.07.2025 και η παράδοση των Μετοχών του Ανταλλάγματος στους Αποδεχόμενους Μετόχους αναμένεται να ολοκληρωθεί στις 01.08.2025 ή περί την ημερομηνία αυτή, υπό την επιφύλαξη της κατωτέρω παραγράφου 7.

Διαβάστε εδώ ολόκληρη την ανακοίνωση της εταιρείας...

www.bankingnews.gr

Αν μη τι άλλο, η κίνηση αυτή αποτελεί κομβικό σταθμό στη στρατηγική της εταιρείας για την ενίσχυση της διεθνούς της παρουσίας και την προσέλκυση θεσμικών επενδυτών, ενώ παράλληλα σηματοδοτεί την έναρξη μιας νέας φάσης ανάπτυξης και διαφάνειας.

Όπως λοιπόν ανακοινώθηκε, η Metlen Energy & Metals PLC (εφεξής η «Metlen PLC» ή ο «Προτείνων») ανακοίνωσε ότι έχει λάβει όλες τις απαραίτητες κανονιστικές εγκρίσεις για την έναρξη της Περιόδου Αποδοχής της προαιρετικής δημόσιας πρότασης ανταλλαγής μετοχών προς τους μετόχους της ελληνικής θυγατρικής της, Metlen Energy & Metals A.E. (εφεξής η «Metlen Α.Ε.» ή η «Εταιρεία»).

Η Περίοδος Αποδοχής ξεκινά στις 27 Ιουνίου 2025 και θα διαρκέσει έως τις 25 Ιουλίου 2025, ενώ η διαπραγμάτευση των μετοχών της Metlen PLC στην κύρια αγορά του Χρηματιστηρίου του Λονδίνου (LSE) και στο Χρηματιστήριο Αθηνών (Χ.Α.) αναμένεται, όπως προαναφέρθηκε, να ξεκινήσει στις 4 Αυγούστου 2025.

Υπενθυμίζεται ότι στις 25 Ιουνίου 2025, σύμφωνα με τις διατάξεις του Ν. 3461/2006, όπως ισχύει, η Metlen PLC –αγγλική δημόσια εταιρεία περιορισμένης ευθύνης (public limited company) – ανακοίνωσε την υποβολή Δημόσιας Πρότασης για την απόκτηση όλων των κοινών ονομαστικών μετοχών της Metlen Α.Ε., τις οποίες δεν κατέχει ήδη άμεσα ή έμμεσα.

Το αντάλλαγμα που προσφέρεται στους μετόχους της Εταιρείας είναι μία νέα κοινή μετοχή της Metlen PLC σε ευρώ για κάθε μετοχή της Metlen Α.Ε. (σχέση ανταλλαγής 1:1).

Σύμφωνα με το άρθρο 2 του Ν. 3461/2006, πρόσωπα που ενεργούν συντονισμένα με τον Προτείνοντα είναι ο Ευάγγελος Μυτιληναίος (Βασικός Μέτοχος), καθώς και οι εταιρείες Emergia Holdings Ltd, Frezia Ltd, Kilteo Ltd, Melvet Investments Ltd και Rocaldo Ltd, οι οποίες ελέγχονται από αυτόν.

Κατά την ημερομηνία υποβολής της Δημόσιας Πρότασης, η Metlen PLC δεν κατείχε άμεσα μετοχές της Metlen A.E., ωστόσο θεωρείται ότι κατέχει έμμεσα περίπου 21,59% των δικαιωμάτων ψήφου μέσω των Συντονισμένων Προσώπων. Επιπλέον, έχει λάβει έγγραφες δηλώσεις αποδοχής για συνολικά 40.087.330 μετοχές, που αντιστοιχούν στο 28,01% του μετοχικού κεφαλαίου της Metlen A.E.

Με την ολοκλήρωση της Περιόδου Αποδοχής, η Metlen PLC αναμένεται να καταστεί ο βασικός μέτοχος της Metlen A.E., ενισχύοντας τη στρατηγική της για τη δημιουργία ενός πανευρωπαϊκού ομίλου με επίκεντρο την ενέργεια και τα μέταλλα, εισηγμένου τόσο στο Λονδίνο όσο και στην Αθήνα.

Η ανακοίνωση

H METLEN ENERGY & METALS PLC (εφεξής η «Metlen PLC» ή ο «Προτείνων») έχει λάβει όλες τις απαιτούμενες κανονιστικές εγκρίσεις για την έναρξη της Περιόδου Αποδοχής της Δημόσιας Πρότασης.

Η Περίοδος Αποδοχής θα ξεκινήσει στις 27.06.2025 και θα λήξει στις 25.07.2025.

Η διαπραγμάτευση των μετοχών της Metlen PLC, στη κύρια αγορά του Χρηματιστηρίου του Λονδίνου (εφεξής "LSE") και στο Χρηματιστήριο Αθηνών (εφεξής «Χ.Α.) αναμένεται να ξεκινήσει στις 04.08.2025

Σύμφωνα με τον Νόμο 3461/2006, όπως τροποποιήθηκε (ο «Νόμος»), στις 25.06.2025, η Metlen PLC, αγγλική δημόσια εταιρεία (public limited company) η οποία έχει συσταθεί υπό το δίκαιο της Αγγλίας και της Ουαλίας, ανακοίνωσε την υποβολή προαιρετικής δημόσιας πρότασης ανταλλαγής (εφεξής η «Δημόσια Πρόταση») για την απόκτηση του συνόλου των κοινών ονομαστικών μετοχών, ονομαστικής αξίας €0,97 η κάθε μία (εφεξής οι «Μετοχές της Εταιρείας»), εκδόσεως της «Metlen Energy & Metals A.E.» (η «Metlen A.E.» ή η «Εταιρεία») τις οποίες η Metlen PLC δεν κατέχει άμεσα ή έμμεσα, με αντάλλαγμα νέες κοινές ονομαστικές μετοχές εκδόσεως της Metlen PLC σε ευρώ (οι «Μετοχές του Ανταλλάγματος»), με σχέση ανταλλαγής μία προς μία.

1. Κανονιστικές Εγκρίσεις

Η Metlen PLC ανακοινώνει ότι, κατόπιν:

(α.) της έγκρισης από την Αρχή Χρηματοπιστωτικής Συμπεριφοράς του Ηνωμένου Βασιλείου (Financial Conduct Authority, η «FCA») του ενημερωτικού δελτίου που αφορά την εισαγωγή όλων των κοινών ονομαστικών μετοχών του Προτείνοντα σε ευρώ, (οι «Μετοχές του Προτείνοντα») στην κατηγορία «equity shares» (commercial companies) (η “Κατηγορία ESCC”) της επίσημης λίστας της FCA (η «Επίσημη Λίστα») και την εισαγωγή τους προς διαπραγμάτευση στην κύρια αγορά εισηγμένων κινητών αξιών του LSE (το «Αγγλικό Ενημερωτικό Δελτίο»), η οποία ελήφθη στις 26.06.2025,

(β.) της έγκρισης από την Ελληνική Επιτροπή Κεφαλαιαγοράς (η «ΕΚ») του Ενημερωτικού Δελτίου που αφορά τη Δημόσια Προσφορά των Μετοχών του Ανταλλάγματος στην Ελλάδα σύμφωνα με την Δημόσια Πρόταση και την εισαγωγή προς διαπραγμάτευση του συνόλου των Μετοχών του Προτείνοντα στο Χ.Α. (το «Ενημερωτικό Δελτίο»), η οποία ελήφθη στις 26.06.2025,

(γ.) της έγκρισης του Πληροφοριακού Δελτίου της Metlen PLC σχετικά με την Δημόσια Προσφορά και σύμφωνα με τον Νόμο (το «Πληροφοριακό Δελτίο»), η οποία ελήφθη στις 26.06.2025,

η Metlen PLC έχει λάβει όλες τις απαιτούμενες κανονιστικές εγκρίσεις για την έναρξη της Περιόδου Αποδοχής (όπως ορίζεται κατωτέρω).

1.2. Η «Εθνική Τράπεζα της Ελλάδος Α.Ε.» και η «Τράπεζα Πειραιώς A.E.» ενεργούν (i) ως σύμβουλοι της Metlen PLC αναφορικά με την παρούσα Δημόσια Πρόταση, σύμφωνα με το άρθρο 12 του Νόμου (o «Σύμβουλος», και από κοινού οι «Σύμβουλοι»), και (ii) ως σύμβουλοι εισαγωγής (listing advisors) της Metlen PLC αναφορικά με τη δευτερογενή εισαγωγή του συνόλου των Μετοχών του Προτείνοντα

στο Χ.Α.

1.3. Κατωτέρω παρατίθεται σύνοψη του αναμενόμενου χρονοδιαγράμματος των κύριων σταδίων της Δημόσιας Πρότασης:

2. Περίοδος Αποδοχής

2.1. Η χρονική περίοδος εντός της οποίας οι κάτοχοι Μετοχών της Εταιρείας (οι «Μέτοχοι») δύνανται να αποδεχθούν τη Δημόσια Πρόταση, υποβάλλοντας σχετική δήλωση αποδοχής (η «Δήλωση Αποδοχής») στον συμμετέχοντα ή τον διαμεσολαβητή τους, ο οποίος είναι πιστοποιημένο μέλος του Ελληνικού Συστήματος Άυλων Τίτλων (ο «Συμμετέχων /Διαμεσολαβητής του Σ.Α.Τ.», και

το «Σ.Α.Τ.», αντίστοιχα), και μέσω του οποίου κατέχουν τις Μετοχές της Εταιρείας που τους ανήκουν, ξεκινά στις 27.06.2025, στις 08:00 π.μ. (ώρα Ελλάδος) και ολοκληρώνεται στις 25.07.2025, στις 2:00 μ.μ. (ώρα Ελλάδος) (η «Περίοδος Αποδοχής»).

2.2. Εναλλακτικά, προς διευκόλυνσή τους, οι Μέτοχοι που επιθυμούν να αποδεχθούν τη Δημόσια Πρόταση έχουν τη δυνατότητα, να εξουσιοδοτήσουν, με δική τους πρωτοβουλία, τον δικό τους Συμμετέχοντα/Διαμεσολαβητή του Σ.Α.Τ., να προβεί στη συμπλήρωση, υπογραφή, κατάθεση ή διαβίβαση της Δήλωσης Αποδοχής και, γενικά, σε όλες τις αναγκαίες ενέργειες για την αποδοχή της Δημόσιας Πρότασης για λογαριασμό τους. Έντυπα Δηλώσεων Αποδοχής θα διατίθενται μέσω των

Συμμετεχόντων/Διαμεσολαβητών του Σ.Α.Τ. καθ’ όλη τη διάρκεια της Περιόδου Αποδοχής.

3. Η Δημόσια Πρόταση

3.1 Σύμφωνα με το άρθρο 2, περίπτωση (ε) του Νόμου, πρόσωπα που ενεργούν συντονισμένα με τον Προτείνοντα και μεταξύ τους για τους σκοπούς της Δημόσιας Πρότασης είναι (i) ο κύριος Ευάγγελος Μυτιληναίος, ιδρυτής και μοναδικός μέτοχος του Προτείνοντα (ο «Βασικός Μέτοχος»), και (ii) οι εταιρείες Emergia Holdings Ltd, Frezia Ltd, Kilteo Ltd, Melvet Investments Ltd και Rocaldo Ltd, οι οποίες ελέγχονται, κατά τα διαλαμβανόμενα στο άρθρο 3, παράγραφος 1 (γ) του Ν. 3556/2007, από τον Βασικό Μέτοχο (τα «Συντονισμένα Πρόσωπα»). Πέραν των ανωτέρω προσώπων, δεν υπάρχουν άλλα πρόσωπα που ενεργούν συντονισμένα με τον Προτείνοντα για τους σκοπούς της Δημόσιας Πρότασης, σύμφωνα με το άρθρο 2, περίπτωση (ε) του Νόμου.

3.2 Κατά την ημερομηνία κατά την οποία η Metlen PLC κίνησε τη διαδικασία της Δημόσιας Πρότασης, ενημερώνοντας την ΕΚ και υποβάλλοντας σε αυτήν σχέδιο του Πληροφοριακού Δελτίου (η «Ημερομηνία της Δημόσιας Πρότασης»), η Metlen PLC δεν κατείχε Μετοχές της Εταιρείας. Ωστόσο, κατά την ίδια ημερομηνία, η Metlen PLC, σύμφωνα με τον Νόμο, θεωρείται ότι κατέχει έμμεσα τα δικαιώματα ψήφου επί συνολικά 30.899.783 Μετοχών της Εταιρείας, τις οποίες κατέχουν άμεσα ο Βασικός Μέτοχος και έκαστη εκ των Frezia Ltd, Kilteo Ltd και Melvet Investments Ltd, και οι οποίες αντιστοιχούν σε ποσοστό περίπου 21,59% του συνολικού μετοχικού κεφαλαίου και των δικαιωμάτων ψήφου της Metlen (οι «Μετοχές των Συντονισμένων Προσώπων»). Εκτός από τις Μετοχές των Συντονισμένων Προσώπων, τα Συντονισμένα Πρόσωπα δεν κατέχουν άλλες Μετοχές της Εταιρείας ή δικαιώματα ψήφου αυτής.

3.3 Η Metlen PLC έχει λάβει έγγραφες δηλώσεις από τον Βασικό Μέτοχο, και καθεμία εκ των Frezia Ltd, Kilteo Ltd, Melvet Investments Ltd και Fairfax, ότι θα προσφέρουν στη Δημόσια Πρόταση συνολικά 40.087.330 Μετοχές της Εταιρείας, που αντιστοιχούν σε ποσοστό περίπου 28,01% των δικαιωμάτων ψήφου της Metlen S.A. έναντι Μετοχών του Ανταλλάγματος, σύμφωνα με τους όρους και υπό τις προϋποθέσεις της Δημόσιας Πρότασης.

3.4 Πέραν από τις προαναφερθείσες έγγραφες δηλώσεις που έλαβε Προτείνων από το Βασικό Μέτοχο και καθεμία εκ των Frezia Ltd, Kilteo Ltd, Melvet Investments Ltd και Fairfax, δεν υπάρχουν ειδικές συμφωνίες σχετικά με τη Δημόσια Πρόταση ή την άσκηση των δικαιωμάτων που απορρέουν από τις Μετοχές της Εταιρείας, στις οποίες συμβάλλεται ο Προτείνων ή άλλο Συντονισμένο Πρόσωπο.

4. Αντάλλαγμα

4.1. Η Metlen PLC προσφέρει, ως αντάλλαγμα για κάθε Μετοχή της Εταιρείας που προσφέρεται νόμιμα και έγκυρα κατά τη διάρκεια της Περιόδου Αποδοχής, μία (1) νέα Μετοχή του Ανταλλάγματος. Οι Μέτοχοι της Εταιρείας που θα αποδεχθούν τη Δημόσια Πρόταση θα έχουν την επιλογή να λάβουν για κάθε Μετοχή της Εταιρείας που έχει νόμιμα και έγκυρα προσφερθεί, μία Μετοχή του Ανταλλάγματος σε άυλη μορφή, μέσω είτε του CREST, το οποίο είναι το ηλεκτρονικό σύστημα του Ηνωμένου Βασιλείου για τον άυλο διακανονισμό πωλήσεων και αγορών τίτλων και για την τήρηση κινητών αξιών που δεν ενσωματώνονται σε μετοχικό τίτλο, είτε του Σ.Α.Τ..

4.2. Οι Μετοχές του Ανταλλάγματος ενσωματώνουν το δικαίωμα σε μερίσματα, σε επιστροφές κεφαλαίου, σε διανομή διανεμητών αποθεματικών ή σε άλλες διανομές στις οποίες δύναται να προβεί η Metlen PLC μετά την ημερομηνία ολοκλήρωσης του διακανονισμού της Δημόσιας Πρότασης. Αναλυτικές πληροφορίες που αφορούν, μεταξύ άλλων, στις Μετοχές του Ανταλλάγματος και στα δικαιώματα των κατόχων Μετοχών του Ανταλλάγματος περιγράφονται στο Ενημερωτικό Δελτίο και στο Πληροφοριακό Δελτίο.

4.3. Η Metlen PLC θα αναλάβει την καταβολή των δικαιωμάτων εκκαθάρισης προς την «Ελληνικό Κεντρικό Αποθετήριο Τίτλων Α.Ε.» («ATHEXCSD») για την καταχώριση της εξωχρηματιστηριακής μεταβίβασης των Μετοχών της Εταιρείας που θα προσφερθούν και θα μεταβιβαστούν στη Metlen PLC, σύμφωνα με την κωδικοποιημένη απόφαση υπ’ αριθμ. 18 (Συνεδρίαση 311/22.02.2021) του Διοικητικού Συμβουλίου της ATHEXCSD, τα οποία άλλως θα έπρεπε να καταβληθούν από τους Μετόχους, οι οποίοι αποδέχονται νόμιμα και έγκυρα την Δημόσια Πρόταση (οι «Αποδεχόμενοι Μέτοχοι»). Αυτά τα δικαιώματα ανέρχονται σε ποσοστό 0,08% και υπολογίζονται σύμφωνα με τις προβλέψεις της ως άνω απόφασης.

4.4. Βάσει της σχετικής εγκυκλίου της Ανεξάρτητης Αρχής Δημοσίων Εσόδων (Ε.2048/2024), η μεταβίβαση των προσφερόμενων Μετοχών της Metlen Α.Ε. στην Metlen PLC έναντι Μετοχών του Ανταλλάγματος δεν επιβαρύνεται με τον φόρο που προβλέπεται στο άρθρο 9 παρ. 2 του Νόμου 2579/1998, ο οποίος ανέρχεται σήμερα σε 0,10% και επιβάλλεται σε πωλήσεις μετοχών εισηγμένων στο Χ.Α., καθώς αυτή η μεταβίβαση δεν συνιστά πώληση σύμφωνα με τον νόμο. Συνεπώς, οι Αποδεχόμενοι Μέτοχοι οι οποίοι επιλέγουν να λάβουν Μετοχές του Ανταλλάγματος μέσω είτε του CREST είτε του Σ.Α.Τ. δεν θα υποχρεούνται να καταβάλουν αυτόν τον φόρο, ενώ οι Αποδεχόμενοι Μέτοχοι που επιλέγουν να λάβουν το Αντάλλαγμα σε Μετρητά (ως ορίζεται παρακάτω) κατά την άσκηση του δικαιώματος εξαγοράς ή του δικαιώματος εξόδου, όπως ορίζονται στα άρθρα 27 και 28 του Νόμου, αντίστοιχα, θα υποχρεούνται να καταβάλουν τον αντίστοιχο φόρο.

6. Τα αποτελέσματα της Δημόσιας Πρότασης αναμένεται να ανακοινωθούν στις 29.07.2025 και η παράδοση των Μετοχών του Ανταλλάγματος στους Αποδεχόμενους Μετόχους αναμένεται να ολοκληρωθεί στις 01.08.2025 ή περί την ημερομηνία αυτή, υπό την επιφύλαξη της κατωτέρω παραγράφου 7.

Διαβάστε εδώ ολόκληρη την ανακοίνωση της εταιρείας...

www.bankingnews.gr

Σχόλια αναγνωστών