Η πτώση των ελληνικών τραπεζικών μετοχών ήταν αναπόφευκτη όταν όλες οι ευρωπαϊκές τραπεζικές μετοχές κατέρρευσαν

Απολύτως θωρακισμένες είναι οι ελληνικές τράπεζες για να καλύψουν τις υποχρεώσεις τους, εφόσον συγκριθούν τόσο με ευρωπαϊκές τράπεζες, όσο και με την Credit Suisse η οποία δήλωσε ουσιώδεις αδυναμίες στην υποβολή ισολογισμών του 2021 – 2022 και χθες το απόγευμα ζητούσε στήριξη από την κεντρική τράπεζα της Ελβετίας.

Είναι διαφορετικό πράγμα επομένως να μην γνωρίζουν οι επενδυτές από ποιές επενδύσεις και assets (Credit Suisse) χάνουν και πόσα και άλλο πράγμα να πραγματοποιούνται επίσημες ενημερώσεις σε αναλυτές.

Επιπλέον, εκτός από τα δεκάδες σκάνδαλα της ελβετικής τράπεζας για τα οποία υποβάλλονται ακόμα αγωγές η Credit Suisse απώλεσε κάθε τραπεζική αξιοπιστία καθώς η διοίκηση της μόλις χθες δήλωνε ότι, η προσφυγή στο κράτος δεν αποτελεί θέμα και το απόγευμα ζητούσε επίμονα δηλώση στήριξης.

Από την άλλη πλευρά, η πτώση των ελληνικών τραπεζικών μετοχών ήταν αναπόφευκτη όταν όλες οι ευρωπαϊκές τραπεζικές μετοχές κατέρρευσαν.

Το ζητούμενο, λόγω της ρηχής ελληνικής αγοράς είναι το θέμα της Credit Suisse να επιλυθεί σύντομα είτε με μια στήριξη, είτε με μια εξαγορά.

Διότι εφόσον διευρυνθούν τα “απόνερα” της Silicon Valley Bank στην Ευρώπη, τότε θα συνεχιστεί η πίεση και στις ελληνικές τραπεζικές μετοχές.

Όπως εκτιμούν ξένοι διαχειριστές, επειδή τα ξένα χαρτοφυλάκια εμφανίζουν μεγάλες ζημιές ανά την Ευρώπη τότε θα προχωρήσουν σε ρευστοποιήσεις στην Αθήνα για να καλύψουν αυτές τις ζημιές.

Τι έδειξαν τα αποτελέσματα – Eθνική με δείκτη κάλυψης ρευστότητας 259% και Eurobank με πιστωτική επέκταση 3,3 δις. ευρώ

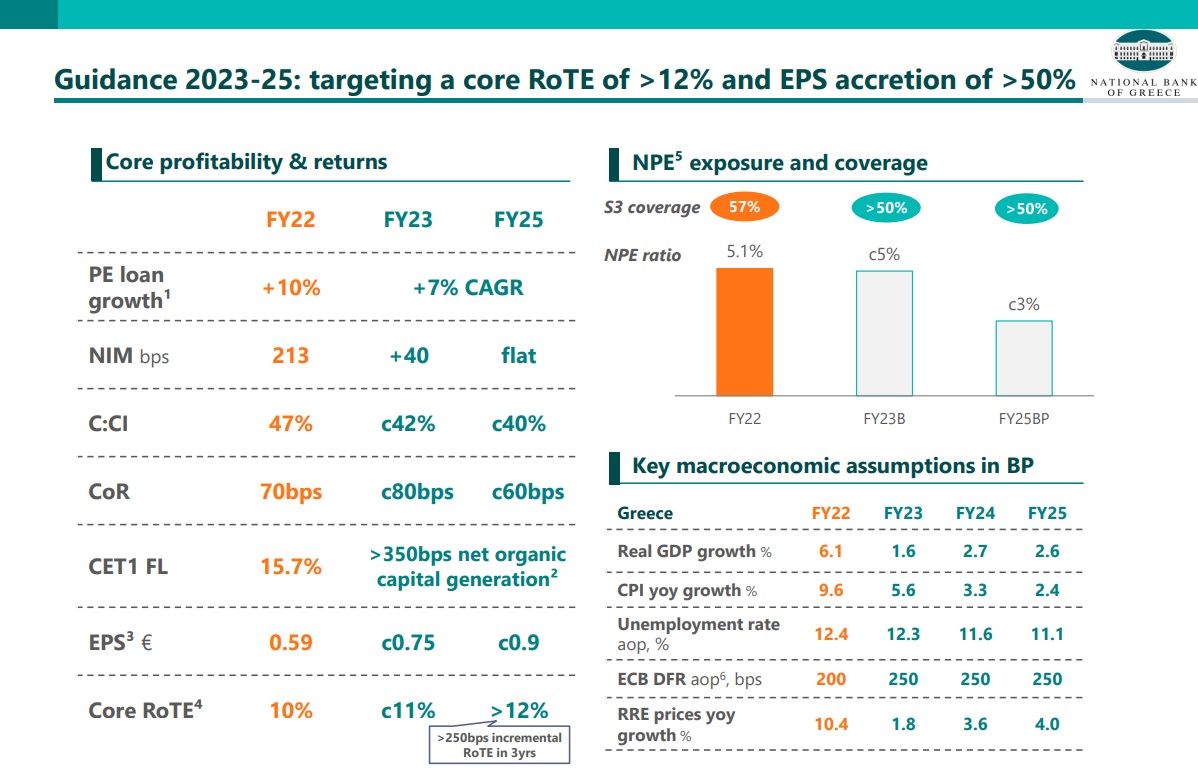

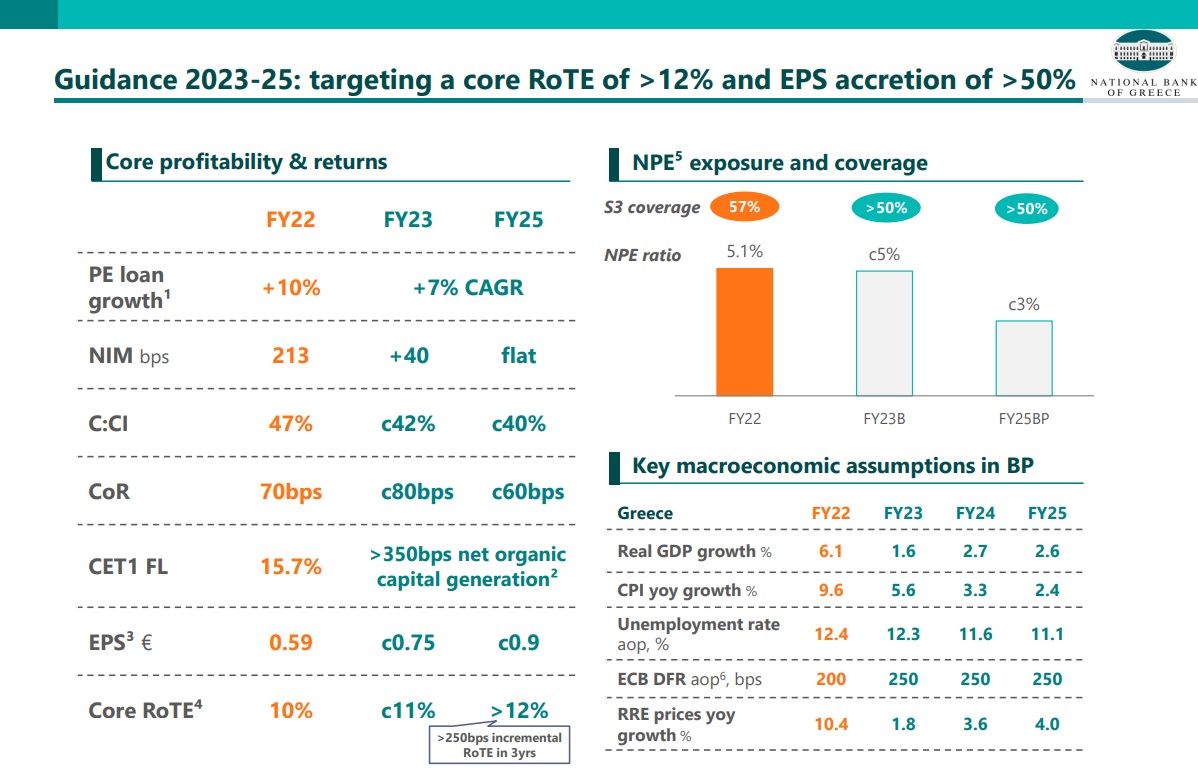

Οι υψηλοί δείκτες κάλυψης ρευστότητας των ελληνικών τραπεζών προκύπτουν από τα στοιχεία των παρουσιάσεων του 2022, τα οποία υποδεικνύουν επίσης υψηλό επιτοκιακό περιθώριο, αλλά και υψηλή πιστωτική επέκταση – αν και η τελευταία έχει κορυφωθεί την περασμένη χρονιά όπως εκτιμούν τραπεζικά στελέχη.

Συγκεκριμένα, η Eθνική Τράπεζα εμφάνισε καθαρή πιστωτική επέκταση 2,5 δισ. ευρω, καθαρό επιτοκιακό περιθώριο 2,59% (τέταρτο τρίμηνο) και διαθέτει δείκτη κάλυψης ρευστότητας LCR ο οποίος ανέρχεται στο 259%. Η Εθνική εμφανίζει υψηλό δείκτη καθώς οι προθεσμιακές καταθέσεις δεν καταλαμβάνουν μεγάλο μέρος στις συνολικές καταθέσεις.

Ο συγκεκριμένος δείκτης παρουσιάζει την δυνατότητα κάλυψης των υποχρεώσεων της και όπως θα δούμε όλες οι ελληνικές τράπεζες έχουν υψηλό δείκτη πάνω από 170% - όταν αντίστοιχα μια μεγάλη Ιταλική τράπεζα η Unicredit έχει αντίστοιχο δείκτη στο 82%.

Σ ότι αφορά το καθαρό επιτοκιακό περιθώριο (ΝΙΜ) αποτελεί ένα από τους δείκτες της κερδοφορίας καθώς είναι η διαφορά μεταξύ των επιτοκιακών εσόδων και των τόκων που αποδίδει στους καταθέτες. Και σε αυτό το σημείο οι ελληνικές συγκλίνουν πρός τις ευρωπαϊκές τράπεζες.

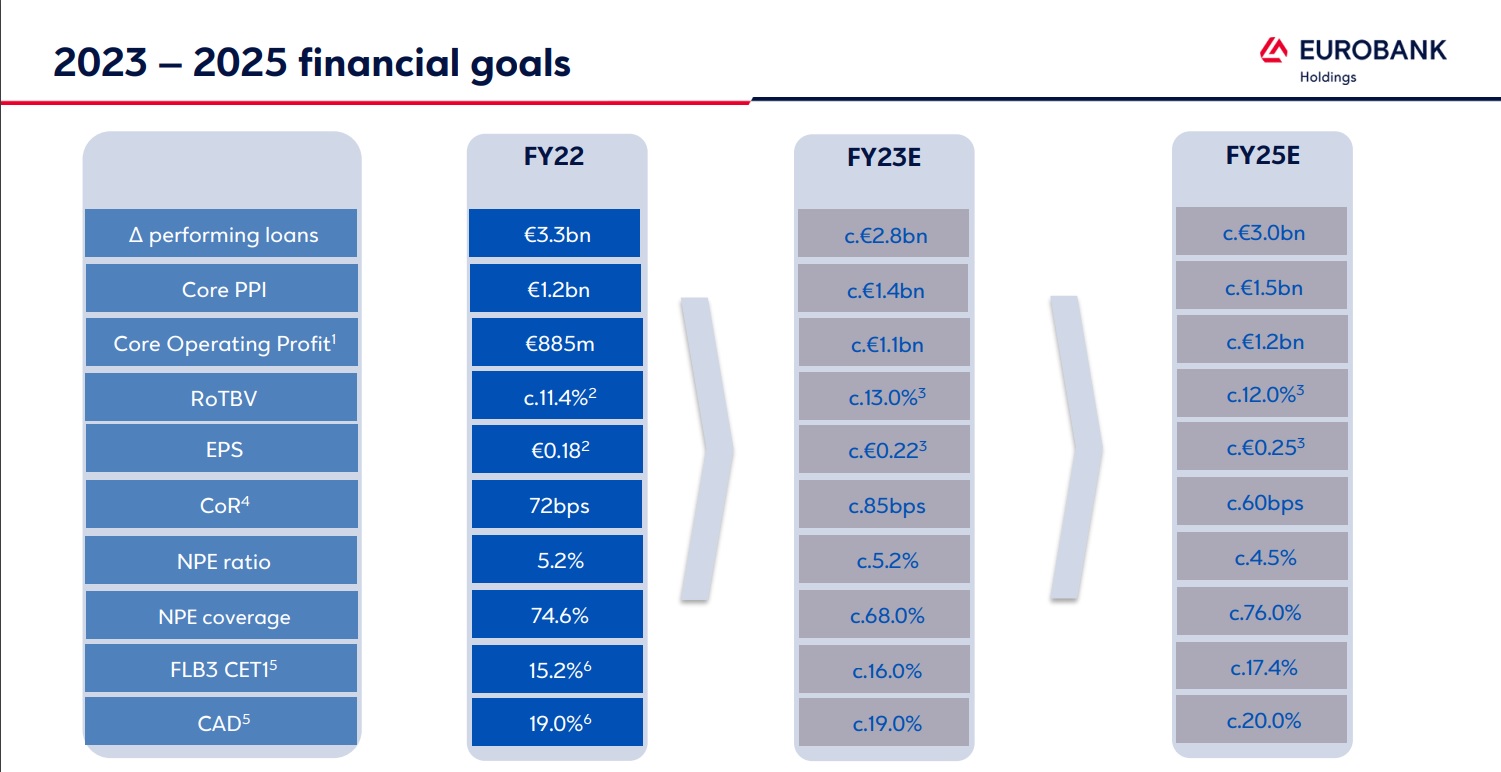

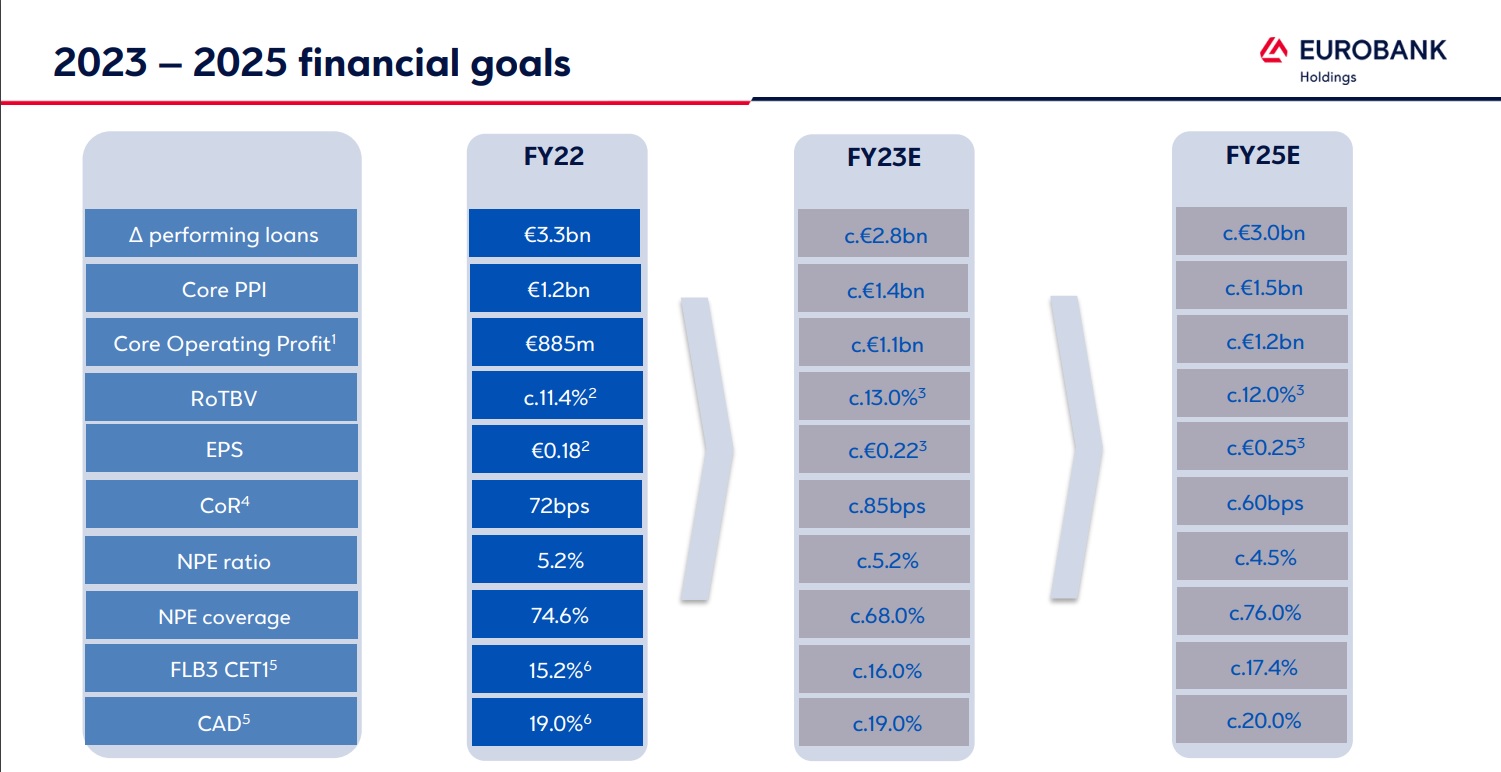

H Eurobank, αντίστοιχα, εμφάνισε την υψηλότερη καθαρή πιστωτική επέκταση ύψους 3,3 δις. ευρώ κυρίως από τις επιχειρήσεις ενω έχει καθαρό επιτοκιακό περιθώριο ως όμιλος 228 μονάδες βάσης, στο εξωτερικό 259 μονάδες και στην Ελλάδα 217. Ο δε δείκτης κάλυψης ρευστότητας κινείται στο 173%.

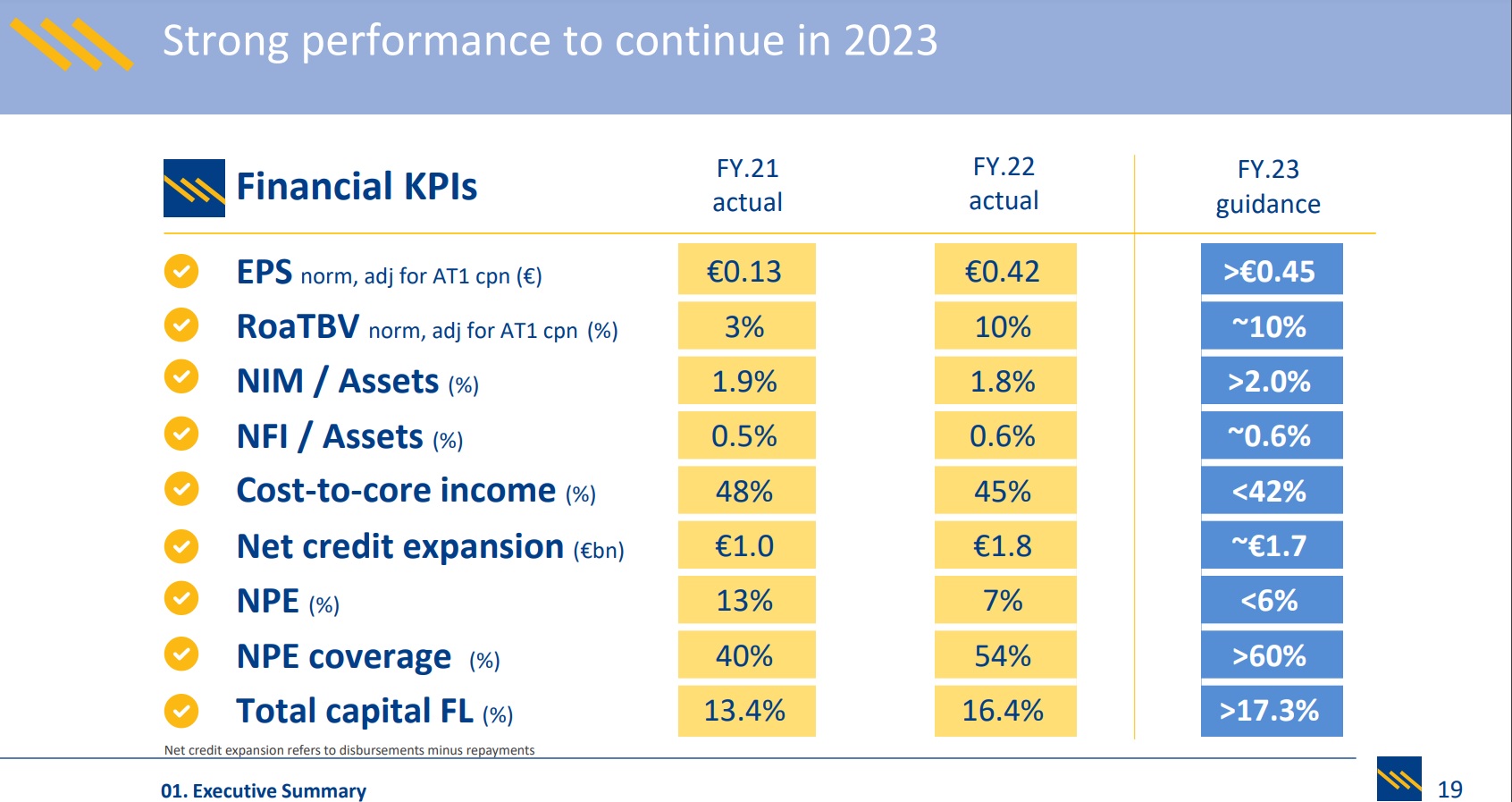

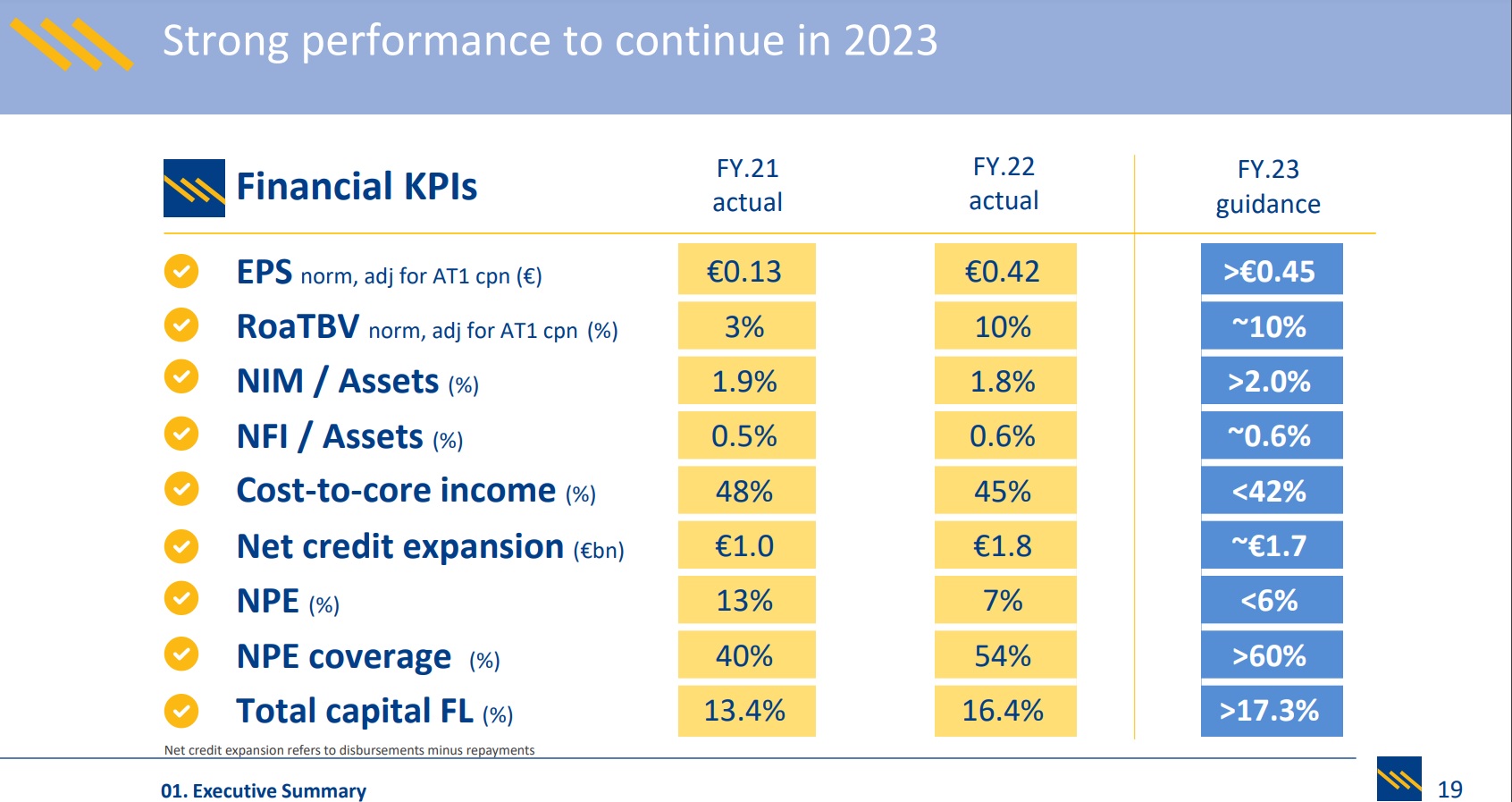

Η Τράπεζα Πειραιώς εμφάνισε καθαρή πιστωτική επέκταση 2,7 δις. ευρώ, είχε επιτοκιακό περιθώριο 1,8% για το 2022 και πρόβλεψη πάνω από 2% ενω δείκτης καλύψης ρευστότητας ανήλθε στο 201%.

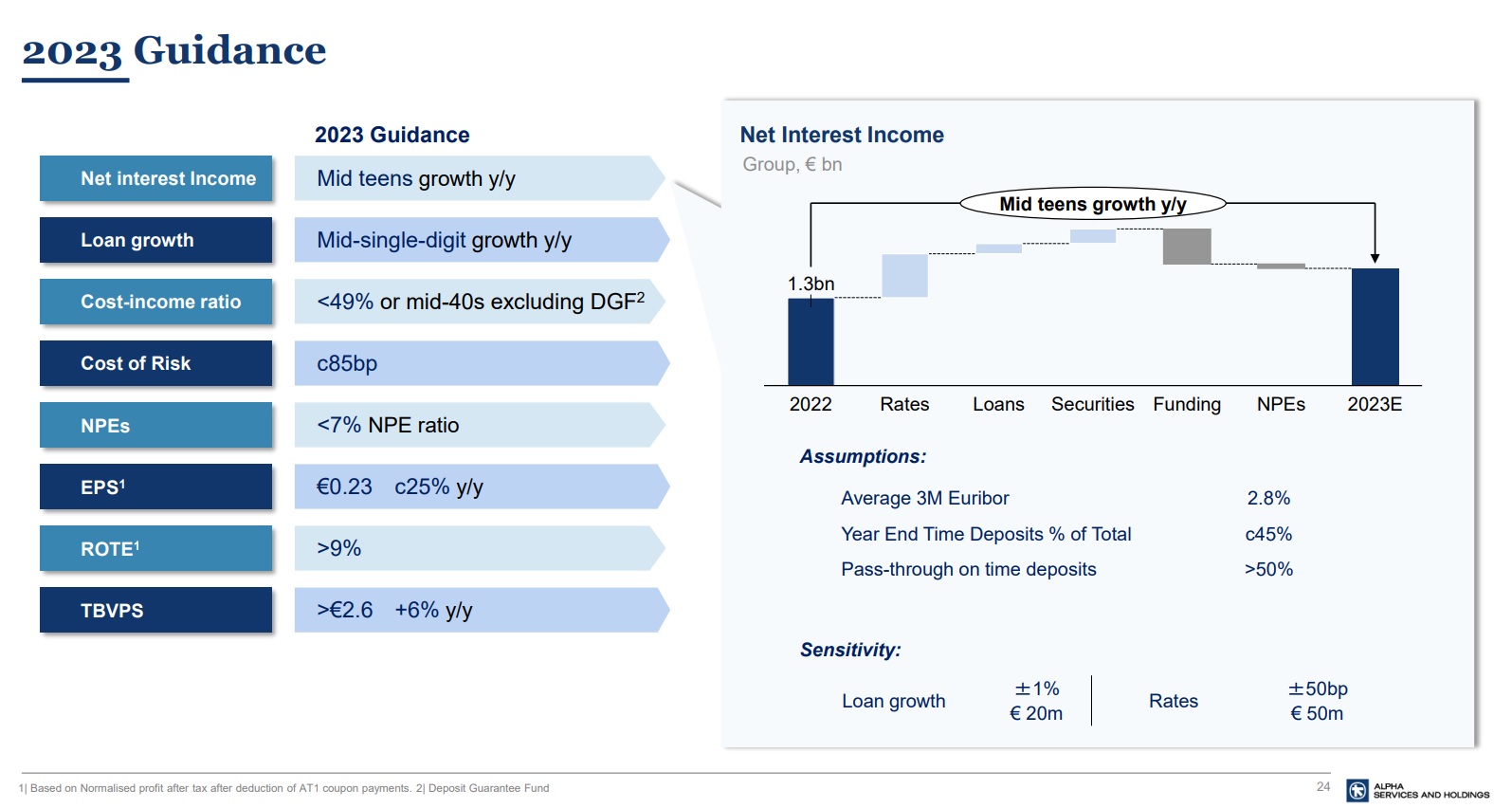

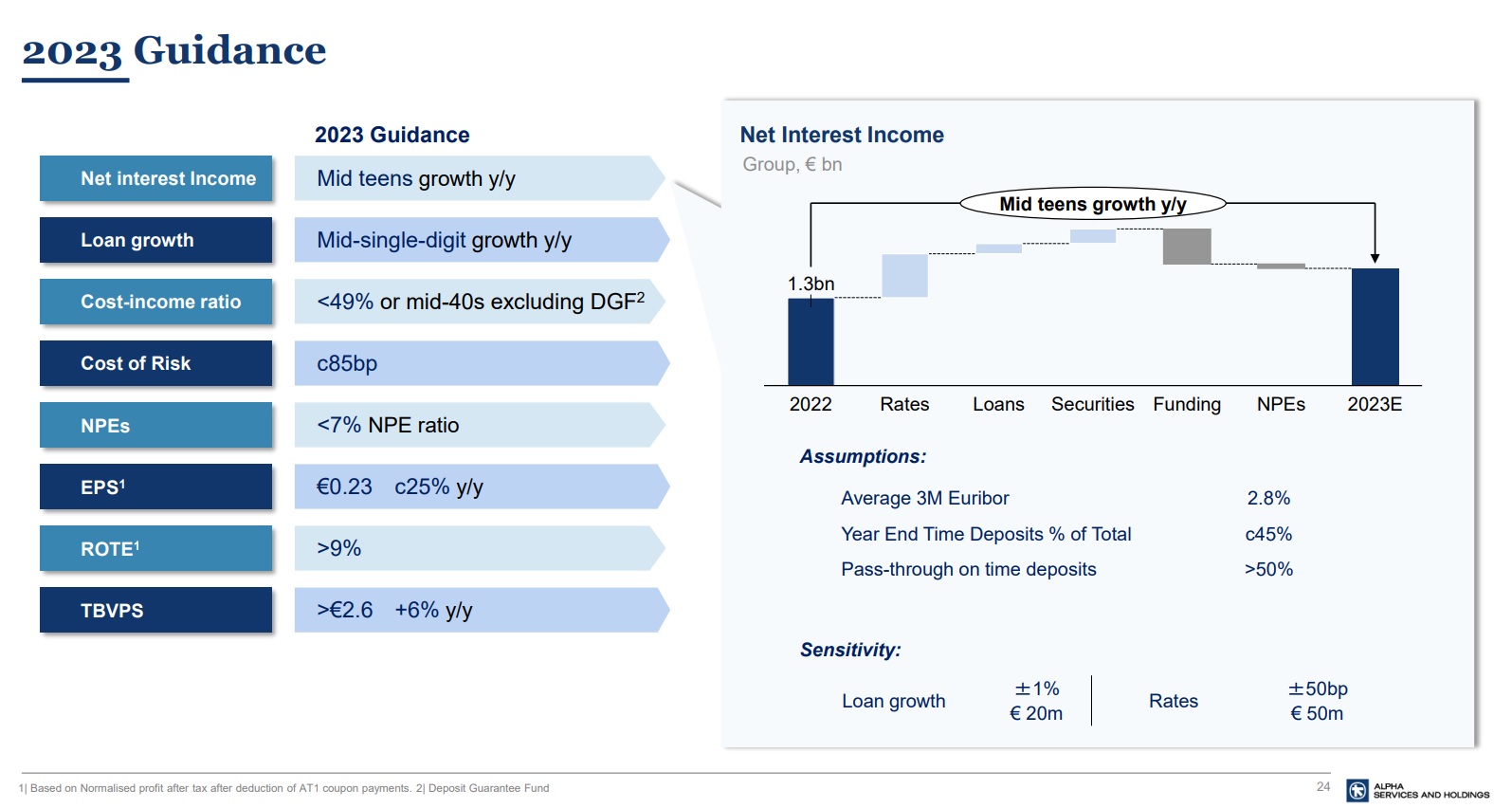

Η Alpha Βank εμφάνισε καθαρή πιστωτική επέκταση 2,4 δισ. ευρώ, καθαρό επιτοκιακό περιθώριο 2,05% (τέταρτο τρίμηνο) και 1,7% για το 2022 ενώ ο δείκτης κάλυψης ρευστότητας ανήλθε σε 167%.

Δημήτρης Παφίλας

dpafilas@yahoo.com

www.bankingnews.gr

Είναι διαφορετικό πράγμα επομένως να μην γνωρίζουν οι επενδυτές από ποιές επενδύσεις και assets (Credit Suisse) χάνουν και πόσα και άλλο πράγμα να πραγματοποιούνται επίσημες ενημερώσεις σε αναλυτές.

Επιπλέον, εκτός από τα δεκάδες σκάνδαλα της ελβετικής τράπεζας για τα οποία υποβάλλονται ακόμα αγωγές η Credit Suisse απώλεσε κάθε τραπεζική αξιοπιστία καθώς η διοίκηση της μόλις χθες δήλωνε ότι, η προσφυγή στο κράτος δεν αποτελεί θέμα και το απόγευμα ζητούσε επίμονα δηλώση στήριξης.

Από την άλλη πλευρά, η πτώση των ελληνικών τραπεζικών μετοχών ήταν αναπόφευκτη όταν όλες οι ευρωπαϊκές τραπεζικές μετοχές κατέρρευσαν.

Το ζητούμενο, λόγω της ρηχής ελληνικής αγοράς είναι το θέμα της Credit Suisse να επιλυθεί σύντομα είτε με μια στήριξη, είτε με μια εξαγορά.

Διότι εφόσον διευρυνθούν τα “απόνερα” της Silicon Valley Bank στην Ευρώπη, τότε θα συνεχιστεί η πίεση και στις ελληνικές τραπεζικές μετοχές.

Όπως εκτιμούν ξένοι διαχειριστές, επειδή τα ξένα χαρτοφυλάκια εμφανίζουν μεγάλες ζημιές ανά την Ευρώπη τότε θα προχωρήσουν σε ρευστοποιήσεις στην Αθήνα για να καλύψουν αυτές τις ζημιές.

Τι έδειξαν τα αποτελέσματα – Eθνική με δείκτη κάλυψης ρευστότητας 259% και Eurobank με πιστωτική επέκταση 3,3 δις. ευρώ

Οι υψηλοί δείκτες κάλυψης ρευστότητας των ελληνικών τραπεζών προκύπτουν από τα στοιχεία των παρουσιάσεων του 2022, τα οποία υποδεικνύουν επίσης υψηλό επιτοκιακό περιθώριο, αλλά και υψηλή πιστωτική επέκταση – αν και η τελευταία έχει κορυφωθεί την περασμένη χρονιά όπως εκτιμούν τραπεζικά στελέχη.

Συγκεκριμένα, η Eθνική Τράπεζα εμφάνισε καθαρή πιστωτική επέκταση 2,5 δισ. ευρω, καθαρό επιτοκιακό περιθώριο 2,59% (τέταρτο τρίμηνο) και διαθέτει δείκτη κάλυψης ρευστότητας LCR ο οποίος ανέρχεται στο 259%. Η Εθνική εμφανίζει υψηλό δείκτη καθώς οι προθεσμιακές καταθέσεις δεν καταλαμβάνουν μεγάλο μέρος στις συνολικές καταθέσεις.

Ο συγκεκριμένος δείκτης παρουσιάζει την δυνατότητα κάλυψης των υποχρεώσεων της και όπως θα δούμε όλες οι ελληνικές τράπεζες έχουν υψηλό δείκτη πάνω από 170% - όταν αντίστοιχα μια μεγάλη Ιταλική τράπεζα η Unicredit έχει αντίστοιχο δείκτη στο 82%.

Σ ότι αφορά το καθαρό επιτοκιακό περιθώριο (ΝΙΜ) αποτελεί ένα από τους δείκτες της κερδοφορίας καθώς είναι η διαφορά μεταξύ των επιτοκιακών εσόδων και των τόκων που αποδίδει στους καταθέτες. Και σε αυτό το σημείο οι ελληνικές συγκλίνουν πρός τις ευρωπαϊκές τράπεζες.

H Eurobank, αντίστοιχα, εμφάνισε την υψηλότερη καθαρή πιστωτική επέκταση ύψους 3,3 δις. ευρώ κυρίως από τις επιχειρήσεις ενω έχει καθαρό επιτοκιακό περιθώριο ως όμιλος 228 μονάδες βάσης, στο εξωτερικό 259 μονάδες και στην Ελλάδα 217. Ο δε δείκτης κάλυψης ρευστότητας κινείται στο 173%.

Η Τράπεζα Πειραιώς εμφάνισε καθαρή πιστωτική επέκταση 2,7 δις. ευρώ, είχε επιτοκιακό περιθώριο 1,8% για το 2022 και πρόβλεψη πάνω από 2% ενω δείκτης καλύψης ρευστότητας ανήλθε στο 201%.

Η Alpha Βank εμφάνισε καθαρή πιστωτική επέκταση 2,4 δισ. ευρώ, καθαρό επιτοκιακό περιθώριο 2,05% (τέταρτο τρίμηνο) και 1,7% για το 2022 ενώ ο δείκτης κάλυψης ρευστότητας ανήλθε σε 167%.

Δημήτρης Παφίλας

dpafilas@yahoo.com

www.bankingnews.gr

Σχόλια αναγνωστών