Ενώ η Goldman Sachs έχει αφήσει αμετάβλητη την προσδοκία της "ότι η FOMC θα πραγματοποιήσει αυξήσεις 25 μ.β. τον Μάιο, τον Ιούνιο και τον Ιούλιο και τώρα αναμένει ένα τελικό επιτόκιο 5,25-5,5%", βλέπει "σημαντική αβεβαιότητα σχετικά με την πορεία"

Μπορεί πολλοί αναλυτές να είχαν προειδοποιήσει ότι είναι απλώς θέμα χρόνου πριν οι αυξήσεις των επιτοκίων της Fed προκαλέσουν ένα "πιστωτικό γεγονός" στις ΗΠΑ και αναγκάσουν τη Fed να κάνει στροφή, αλλά αυτή η στιγμή τελικά ήρθε.

Φυσικά, πριν από μια "στροφή" στην πολιτική της Fed πρέπει να περάσουμε από μια σύντομη περίοδο "παύσης", και η Goldman Sachs - η οποία έκανε θανάσιμο λάθος στην έκκλησή της για "μεταβατικό πληθωρισμό" σε όλο το 2021 και η οποία για μεγάλο μέρος του 2022 και στις αρχές του 2023 υποστήριζε ότι η Fed θα συνεχίσει να αυξάνει τα επιτόκια "υψηλότερα για μεγαλύτερο χρονικό διάστημα" - μόλις παραδέχθηκε ότι έκανε πάλι λάθος.

Μάλιστα, ανέφερε ότι η Fed έχει τελειώσει με τις αυξήσεις επιτοκίων.

Ειδικότερα, σε ένα σημείωμα που δημοσίευσε ο επικεφαλής οικονομολόγος της Goldman Sachs, Jan Hatzius, αναφέρει ότι η Fed θα σταματήσει τις αυξήσεις επιτοκίων.

Τα επόμενα βήματα της Fed

Σύμφωνα με τον Hatzius, το Υπουργείο Οικονομικών, η Ομοσπονδιακή Τράπεζα (Federal Reserve) και η Ομοσπονδιακή Εταιρεία Ασφάλισης Καταθέσεων (FDIC) προέβησαν σε δύο σημαντικές ανακοινώσεις πολιτικής που αποσκοπούν στη σταθεροποίηση του τραπεζικού συστήματος ως απάντηση στις πρόσφατες πτωχεύσεις τραπεζών και στον κίνδυνο συνεχιζόμενης εκροής καταθέσεων.

Αναμένουμε ότι τα μέτρα αυτά θα παράσχουν σημαντική ρευστότητα στις τράπεζες που αντιμετωπίζουν εκροές καταθέσεων και θα βελτιώσουν την εμπιστοσύνη των καταθετών.

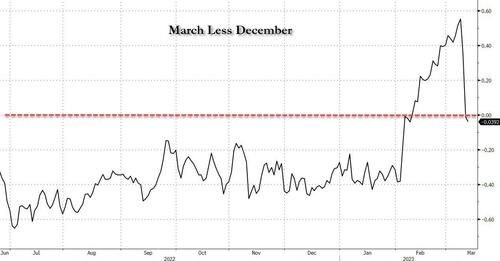

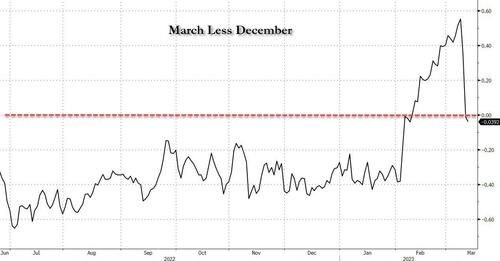

Υπό το πρίσμα της πρόσφατης πίεσης στο τραπεζικό σύστημα, δεν αναμένουμε πλέον ότι η FOMC θα προβεί σε αύξηση των επιτοκίων κατά τη συνεδρίασή της στις 22 Μαρτίου, ενώ υπάρχει σημαντική αβεβαιότητα σχετικά με την πορεία μετά τον Μάρτιο

Αρχικά, ο Hatzius εξετάζει την πλευρά του παθητικού της διάσωσης των τραπεζών και παραθέτει τις "δύο σημαντικές ανακοινώσεις πολιτικής" που προορίζονται να σταθεροποιήσουν το bank run που καταλαμβάνει τις μικρές τράπεζες ως εξής:

Η FDIC χρησιμοποίησε την "εξαίρεση συστημικού κινδύνου" (SRE) για να προστατεύσει τους ανασφάλιστους καταθέτες σε δύο τραπεζικές λύσεις, τη Silicon Valley Bank και την Signature Bank.

Και στις δύο περιπτώσεις, το κόστος που δεν καλύφθηκε από τα περιουσιακά στοιχεία των τραπεζών θα χρηματοδοτηθεί από το Ταμείο Ασφάλισης Καταθέσεων (DIF) του FDIC, το οποίο είχε υπόλοιπο 125 δισ. δολάρια το 4ο τρίμηνο του 2022.

Το SRE αίρει την απαίτηση ότι η εξυγίανση του FDIC χρησιμοποιεί τη μέθοδο που είναι λιγότερο δαπανηρή για το DIF.

Αίρεται το waiver

Ουσιαστικά, η Goldman Sachs προειδοποιεί ότι είναι "ένα ανοιχτό ερώτημα είναι αν η FDIC θα συνεχίσει να αντιμετωπίζει άλλα ιδρύματα με τον ίδιο τρόπο, αν αυτά είναι μικρότερου μεγέθους από τις δύο εν λόγω τράπεζες".

Η Fed και το υπουργείο Οικονομικών ανακοίνωσαν επίσης το Πρόγραμμα Τραπεζικής Χρηματοδότησης (Bank Term Funding Program - BTFP), το οποίο θα παρέχει προκαταβολές έως και ενός έτους σε κάθε ομοσπονδιακά ασφαλιζόμενη τράπεζα που είναι επιλέξιμη για πρόσβαση στο παράθυρο προεξόφλησης, με αντάλλαγμα επιλέξιμες εξασφαλίσεις (γενικά ομόλογα του Δημοσίου και τίτλοι οργανισμών).

Μια βασική πτυχή της διευκόλυνσης είναι ότι η Fed θα αποτιμά τις εξασφαλίσεις στην ονομαστική τους αξία χωρίς το τυπικό κούρεμα που εφαρμόζει η Fed σε άλλα προγράμματα.

Αυτό θα επιτρέψει στις τράπεζες να χρηματοδοτήσουν πιθανές εκροές καταθέσεων χωρίς να αποκρυσταλλώσουν ζημίες από απομειωμένους τίτλους.

Τα δάνεια χορηγούνται με "αναγωγή πέραν της ενεχυριασμένης εξασφάλισης στον επιλέξιμο δανειολήπτη", γεγονός που υποδηλώνει ότι η ονομαστική αποτίμηση της εξασφάλισης θα αποκτήσει σημασία μόνο εάν το δανειζόμενο ίδρυμα δεν διαθέτει επαρκή περιουσιακά στοιχεία για την αποπληρωμή του δανείου.

Η διευκόλυνση υποστηρίζεται με 25 δισ. δολάρια από το Ταμείο Σταθεροποίησης Συναλλάγματος του Υπουργείου Οικονομικών, το οποίο έχει καθαρό υπόλοιπο 38 δισ. δολάρια.

... και συνεπώς είναι ανεπαρκές.

Και τα δύο αυτά μέτρα έχουν ως στόχο να αυξήσουν την εμπιστοσύνη των καταθετών, και σύμφωνα με τον Hatzius, είναι "πιθανό" να το πετύχουν, παρόλο που "δεν φτάνουν μέχρι την εγγύηση του FDIC για τους ανασφάλιστους λογαριασμούς, όπως εφαρμόστηκε το 2008.

Ο νόμος Dodd-Frank Act περιορίζει την εξουσία της FDIC να παρέχει εγγυήσεις, απαιτώντας την ψήφιση από το Κογκρέσο ενός κοινού εγκριτικού ψηφίσματος, το οποίο είναι μόνο οριακά ευκολότερο από την ψήφιση μιας νέας νομοθεσίας.

Δεδομένων των ενεργειών που ανακοινώθηκαν σήμερα, δεν αναμένουμε βραχυπρόθεσμες ενέργειες στο Κογκρέσο για την παροχή εγγυήσεων", αναφέρει ο Hatzius.

Τι θα κάνει η Fed στις 22 Μαρτίου;

Αλλά αυτό που έχει μεγαλύτερη σημασία είναι το πώς η διάσωση της Silicon Valley Bank επηρεάζει τη νομισματική πολιτική της Fed.

Η απάντηση: οι αυξήσεις τελείωσαν.

Υπό το πρίσμα των πιέσεων στο τραπεζικό σύστημα, δεν αναμένουμε πλέον ότι η FOMC θα προβεί σε αύξηση των επιτοκίων στην επόμενη συνεδρίασή της στις 22 Μαρτίου (έναντι της προηγούμενης προσδοκίας μας για αύξηση κατά 25 μ.β.), αναφέρει η Goldman Sachs.

Και ενώ η τράπεζα έχει αφήσει αμετάβλητη την προσδοκία της "ότι η FOMC θα πραγματοποιήσει αυξήσεις 25 μ.β. τον Μάιο, τον Ιούνιο και τον Ιούλιο και τώρα αναμένει ένα τελικό επιτόκιο 5,25-5,5%", βλέπει "σημαντική αβεβαιότητα σχετικά με την πορεία".

www.bankingnews.gr

Φυσικά, πριν από μια "στροφή" στην πολιτική της Fed πρέπει να περάσουμε από μια σύντομη περίοδο "παύσης", και η Goldman Sachs - η οποία έκανε θανάσιμο λάθος στην έκκλησή της για "μεταβατικό πληθωρισμό" σε όλο το 2021 και η οποία για μεγάλο μέρος του 2022 και στις αρχές του 2023 υποστήριζε ότι η Fed θα συνεχίσει να αυξάνει τα επιτόκια "υψηλότερα για μεγαλύτερο χρονικό διάστημα" - μόλις παραδέχθηκε ότι έκανε πάλι λάθος.

Μάλιστα, ανέφερε ότι η Fed έχει τελειώσει με τις αυξήσεις επιτοκίων.

Ειδικότερα, σε ένα σημείωμα που δημοσίευσε ο επικεφαλής οικονομολόγος της Goldman Sachs, Jan Hatzius, αναφέρει ότι η Fed θα σταματήσει τις αυξήσεις επιτοκίων.

Τα επόμενα βήματα της Fed

Σύμφωνα με τον Hatzius, το Υπουργείο Οικονομικών, η Ομοσπονδιακή Τράπεζα (Federal Reserve) και η Ομοσπονδιακή Εταιρεία Ασφάλισης Καταθέσεων (FDIC) προέβησαν σε δύο σημαντικές ανακοινώσεις πολιτικής που αποσκοπούν στη σταθεροποίηση του τραπεζικού συστήματος ως απάντηση στις πρόσφατες πτωχεύσεις τραπεζών και στον κίνδυνο συνεχιζόμενης εκροής καταθέσεων.

Αναμένουμε ότι τα μέτρα αυτά θα παράσχουν σημαντική ρευστότητα στις τράπεζες που αντιμετωπίζουν εκροές καταθέσεων και θα βελτιώσουν την εμπιστοσύνη των καταθετών.

Υπό το πρίσμα της πρόσφατης πίεσης στο τραπεζικό σύστημα, δεν αναμένουμε πλέον ότι η FOMC θα προβεί σε αύξηση των επιτοκίων κατά τη συνεδρίασή της στις 22 Μαρτίου, ενώ υπάρχει σημαντική αβεβαιότητα σχετικά με την πορεία μετά τον Μάρτιο

Αρχικά, ο Hatzius εξετάζει την πλευρά του παθητικού της διάσωσης των τραπεζών και παραθέτει τις "δύο σημαντικές ανακοινώσεις πολιτικής" που προορίζονται να σταθεροποιήσουν το bank run που καταλαμβάνει τις μικρές τράπεζες ως εξής:

Η FDIC χρησιμοποίησε την "εξαίρεση συστημικού κινδύνου" (SRE) για να προστατεύσει τους ανασφάλιστους καταθέτες σε δύο τραπεζικές λύσεις, τη Silicon Valley Bank και την Signature Bank.

Και στις δύο περιπτώσεις, το κόστος που δεν καλύφθηκε από τα περιουσιακά στοιχεία των τραπεζών θα χρηματοδοτηθεί από το Ταμείο Ασφάλισης Καταθέσεων (DIF) του FDIC, το οποίο είχε υπόλοιπο 125 δισ. δολάρια το 4ο τρίμηνο του 2022.

Το SRE αίρει την απαίτηση ότι η εξυγίανση του FDIC χρησιμοποιεί τη μέθοδο που είναι λιγότερο δαπανηρή για το DIF.

Αίρεται το waiver

Ουσιαστικά, η Goldman Sachs προειδοποιεί ότι είναι "ένα ανοιχτό ερώτημα είναι αν η FDIC θα συνεχίσει να αντιμετωπίζει άλλα ιδρύματα με τον ίδιο τρόπο, αν αυτά είναι μικρότερου μεγέθους από τις δύο εν λόγω τράπεζες".

Η Fed και το υπουργείο Οικονομικών ανακοίνωσαν επίσης το Πρόγραμμα Τραπεζικής Χρηματοδότησης (Bank Term Funding Program - BTFP), το οποίο θα παρέχει προκαταβολές έως και ενός έτους σε κάθε ομοσπονδιακά ασφαλιζόμενη τράπεζα που είναι επιλέξιμη για πρόσβαση στο παράθυρο προεξόφλησης, με αντάλλαγμα επιλέξιμες εξασφαλίσεις (γενικά ομόλογα του Δημοσίου και τίτλοι οργανισμών).

Μια βασική πτυχή της διευκόλυνσης είναι ότι η Fed θα αποτιμά τις εξασφαλίσεις στην ονομαστική τους αξία χωρίς το τυπικό κούρεμα που εφαρμόζει η Fed σε άλλα προγράμματα.

Αυτό θα επιτρέψει στις τράπεζες να χρηματοδοτήσουν πιθανές εκροές καταθέσεων χωρίς να αποκρυσταλλώσουν ζημίες από απομειωμένους τίτλους.

Τα δάνεια χορηγούνται με "αναγωγή πέραν της ενεχυριασμένης εξασφάλισης στον επιλέξιμο δανειολήπτη", γεγονός που υποδηλώνει ότι η ονομαστική αποτίμηση της εξασφάλισης θα αποκτήσει σημασία μόνο εάν το δανειζόμενο ίδρυμα δεν διαθέτει επαρκή περιουσιακά στοιχεία για την αποπληρωμή του δανείου.

Η διευκόλυνση υποστηρίζεται με 25 δισ. δολάρια από το Ταμείο Σταθεροποίησης Συναλλάγματος του Υπουργείου Οικονομικών, το οποίο έχει καθαρό υπόλοιπο 38 δισ. δολάρια.

... και συνεπώς είναι ανεπαρκές.

Και τα δύο αυτά μέτρα έχουν ως στόχο να αυξήσουν την εμπιστοσύνη των καταθετών, και σύμφωνα με τον Hatzius, είναι "πιθανό" να το πετύχουν, παρόλο που "δεν φτάνουν μέχρι την εγγύηση του FDIC για τους ανασφάλιστους λογαριασμούς, όπως εφαρμόστηκε το 2008.

Ο νόμος Dodd-Frank Act περιορίζει την εξουσία της FDIC να παρέχει εγγυήσεις, απαιτώντας την ψήφιση από το Κογκρέσο ενός κοινού εγκριτικού ψηφίσματος, το οποίο είναι μόνο οριακά ευκολότερο από την ψήφιση μιας νέας νομοθεσίας.

Δεδομένων των ενεργειών που ανακοινώθηκαν σήμερα, δεν αναμένουμε βραχυπρόθεσμες ενέργειες στο Κογκρέσο για την παροχή εγγυήσεων", αναφέρει ο Hatzius.

Τι θα κάνει η Fed στις 22 Μαρτίου;

Αλλά αυτό που έχει μεγαλύτερη σημασία είναι το πώς η διάσωση της Silicon Valley Bank επηρεάζει τη νομισματική πολιτική της Fed.

Η απάντηση: οι αυξήσεις τελείωσαν.

Υπό το πρίσμα των πιέσεων στο τραπεζικό σύστημα, δεν αναμένουμε πλέον ότι η FOMC θα προβεί σε αύξηση των επιτοκίων στην επόμενη συνεδρίασή της στις 22 Μαρτίου (έναντι της προηγούμενης προσδοκίας μας για αύξηση κατά 25 μ.β.), αναφέρει η Goldman Sachs.

Και ενώ η τράπεζα έχει αφήσει αμετάβλητη την προσδοκία της "ότι η FOMC θα πραγματοποιήσει αυξήσεις 25 μ.β. τον Μάιο, τον Ιούνιο και τον Ιούλιο και τώρα αναμένει ένα τελικό επιτόκιο 5,25-5,5%", βλέπει "σημαντική αβεβαιότητα σχετικά με την πορεία".

www.bankingnews.gr

Σχόλια αναγνωστών