Οι προοπτικές των αγορών είναι αβέβαιες καθώς ο πληθωρισμός βρίσκεται στα ύψη παρά τα θετικά σημάδια αποκλιμάκωσης ενώ οι ανησυχίες από τη γεωπολιτική και πολιτική αστάθεια παραμένουν …

(upd16) Ξεθωριάζει το ανοδικό σενάριο στο ελληνικό χρηματιστήριο, με εμφανή τα σημάδια κόπωσης, ενώ τα κέρδη επιλεγμένων μετοχών λίγο πριν το κλείσιμο της αγοράς , όπως Πειραιώς +3,43% και ΔΕΗ +3,01% βοήθησαν να κλείσει η αγορά στο ψυχολογικό και τεχνικό σημείο των 900 μονάδων.

Οι προοπτικές των αγορών είναι αβέβαιες καθώς ο πληθωρισμός βρίσκεται στα ύψη παρά τα θετικά σημάδια αποκλιμάκωσης ενώ οι ανησυχίες από τη γεωπολιτική και πολιτική αστάθεια παραμένουν ….

Ο Γενικός Δείκτης επαναπροσέγγισε τις 900 μονάδες, συμπληρώνοντας έξι συνεχόμενες ανοδικές εβδομάδες κάτι που είχαμε να δούμε από τον Μάρτιο του 2021, όταν η χώρα προσπαθούσε να βγει από το lockdown και να ανοίξει ξανά τις πύλες της στον τουρισμό.

Οι λόγοι που συντέλεσαν ήταν η αποκλιμάκωση του πληθωρισμού στις ΗΠΑ η οποία ενίσχυσε τις προσδοκίες για την επιβράδυνση της επιθετικής νομισματικής πολιτικής αλλά και τα εξαιρετικά αποτελέσματα τρίτου τριμήνου ελληνικών εταιρειών.

Ειδικότερα στο επίκεντρο βρέθηκαν οι τραπεζικές μετοχές όπου η εικόνα του 9μήνου 2022 είναι θετική και αποδεικνύει ότι οι τράπεζες παράγουν έσοδα και δημιουργούν εσωτερικά κεφάλαιο ώστε να βελτιώνουν περαιτέρω τους δείκτες κεφαλαιακής επάρκειας…

Ο Τραπεζικός Δείκτης καταγράφει κέρδη +12,43% από την αρχή του τρέχοντος έτους

Για την ελληνική χρηματιστηριακή αγορά ισχυρή αντίσταση αποτελεί η περιοχή των 900-910 μονάδων ενώ η κίνηση στο πάνω εύρος των 920 - 930 μονάδων θα αποτελέσει σημείο επιθετικών πωλήσεων η οποία θα φτάσει αρχικά στη στήριξη των 880 μονάδων και στη συνέχεια τις 858 μονάδες ( εκθετικός ΚΜΟ 200 ημερών).

Στο δυσμενές σενάριο η πτώση προς τις 800 με 780 μονάδες ενώ με τα νέα δεδομένα η πτώση στις 680 με 700 μονάδες έχει αναιρεθεί.

Αναλυτικά, στις τράπεζες, ανοδικά ξεχώρισε η Πειραιώς +3,43% και ακολούθησαν Alpha Bank +1,48% στο υψηλό της ημέρας στις δημοπρασίες και Εθνική +0,29% ενώ η Eurobank υποχώρησε στο -0,37% από -1,44% χαμηλό ημέρας.

Στα μη τραπεζικά blue chips, ανοδικά έκλεισαν ΔΕΗ +3,01%, Motor Oil +2,54%, Τιτάν +1,37% ..ενώ με απώλειες Τέρνα Ενεργειακή -2,23%, Coca Cola -1,66%, ΟΤΕ -0,83%.... .

Στο κλάδο τεχνολογίας ξεχώρισε η EpsilonNet, με κέρδη +5,26% καθώς βρίσκεται σε προχωρημένες συζητήσεις για τη σύναψη στρατηγικής συμφωνίας με τον Όμιλο της Εθνικής Τράπεζας.

Η Εθνική εξαγοράζει στρατηγικό ποσοστό της EpsilonNet, αποκτώντας πρόσβαση σε περίπου 50 χιλιάδες λογιστικά γραφεία, άρα και πάσης φύσεως εταιρίες, με στόχο να διευρύνει το πελατολόγιο της και να ενισχύσει τους ρυθμούς αύξησης των χορηγήσεων.

Επίσης, με μεθοδικές στρατηγικές κινήσεις η Εθνική Τράπεζα ενισχύει τον ισολογισμό της, προβαίνοντας σε σημαντικές κινήσεις οι οποίες και κεφαλαιακά θα τη θωρακίσουν και ταυτόχρονα θα διευρύνουν σημαντικά το πελατολόγιο της.

Στο πλαίσιο αυτό η Εθνική Τράπεζα εκδίδει senior preferred ομόλογο 4ετούς διάρκειας, με εκτιμώμενο επιτόκιο 7,25% - 7,75%.

Στην αγορά ομολόγων, καταγράφεται βελτίωση, με το ελληνικό 10ετές στο 4,30%, το ιταλικό 10ετές στο 4,15% και το γερμανικό στο 2,10%.

Υπάρχει σχέδιο να πάνε την μετοχή της ΔΕΗ έως τα 7,3 ευρώ με στήριξη και CVC – Στις 25/11 το deal First Sentier με ΤΕΝΕΡΓ

Υπάρχει σχέδιο να οδηγήσουν την μετοχή της ΔΕΗ στα 7,30 ευρώ από 6,51 ευρώ της τρέχουσας περιόδου, καθώς ορισμένα χαρτοφυλάκια και μεταξύ άλλων και το CVC αγοράζει μετοχές ΔΕΗ.

Τα 7,30 ευρώ ισοδυναμούν με premium 15% στην μετοχή που θα κορυφώσει με τις ανακοινώσεις αποτελεσμάτων που λόγω της ευνοϊκής συγκυρίας θα είναι πολύ αυξημένα ενώ οι εκτιμήσεις για 9 ευρώ στην τιμή της αύξησης κεφαλαίου ή 10 ευρώ είναι φαντασιώσεις, ο στόχος είναι τα 7,30 ευρώ με μέγιστο τα 7,50 ευρώ όπου η μετοχή εισέρχεται σε υπερτιημένη ζώνη....

Το bankingnews όταν η μετοχή ήταν στα 10,5 ευρώ ανέφερε ότι θα υποχωρήσει έως τα 4,80 με 4,90 ευρώ υποχώρησε έως τα 4,74 ευρώ.

Έως 25 Νοεμβρίου 2022 θα ολοκληρωθεί το deal First Sentier με ΤΕΡΝΑ Ενεργειακή

H First Sentier θα αποκτήσει το 37,70% της ΤΕΡΝΑ Ενεργειακής στα 21 ευρώ και θα υποβάλλει σε επόμενη φάση δημόσια πρόταση, το deal αναμένεται έως 25 Νοεμβρίου 2022.

Υπάρχουν και αναφορές για τίμημα στα 22 ευρώ αλλά δεν μπορούν να επιβεβαιωθούν.

Η σημαντική αλλαγή είναι ότι τελικά το deal με την ΤΕΡΝΑ Ενεργειακή θα περιλαμβάνει δημόσια πρόταση καθώς στο παρελθόν... εξετάζονταν άλλα σενάρια.

Σημειώνεται ότι η ΤΕΡΝΑ Ενεργειακή εντάχθηκε στον δείκτη MSCI standard της Morgan Stanley Capital International MSCI στις 10 Νοεμβρίου 2022 με ημερομηνία διεκπεραίωσης 1 Δεκεμβρίου 2022.

Η πορεία της ελληνικής χρηματιστηριακής αγοράς στη σημερινή συνεδρίαση

Mε οριακά πρόσημα ξεκίνησε η χρηματιστηριακή αγορά με τον Γενικό Δείκτη +0,07% και τον Τραπεζικό Δείκτη στο -0,08%.

Στο πρώτο μισάωρο με ήπιες αγοραστικές παρεμβάσεις σε επιλεγμένες μετοχές, ο Γενικός Δείκτης κατέγραψε το υψηλό της ημέρας +0,38%.

Λίγο πριν τις 11:30, με ελεγχόμενες πιέσεις στις τράπεζες, με Eurobank και Εθνική πάνω από -1%, ο Tραπεζικός Δείκτης κατέγραψε το χαμηλό της ημέρας -0,76%.

Περί τις 14:15, με την πλειονότητα των μη τραπεζικών blue chips, σε αρνητικό πρόσημο, με την Coca Cola άνω του -2%, ο Γενικός Δείκτης κατέγραψε το χαμηλό της ημέρας -0,29%.

Στις δημοπρασίες με αγοραστικές παρεμβάσεις στην Πειραιώς άνω του +3% και Alpha Bank στο υψηλό της ημέρας +1,48%, ο Τραπεζικός Δείκτης έκλεισε στο υψηλό της ημέρας στο +0,76%.

Ο Γενικός Δείκτης στο ελληνικό χρηματιστήριο έκλεισε με άνοδο +0,28% στις 900μονάδες έχοντας υψηλό στις 901,18 μονάδες και χαμηλό τις 895,19 μονάδες.

Ο τζίρος και ο όγκος συναλλαγών σε χαμηλά επίπεδα και ήταν μοιρασμένος στις τράπεζες και στα μη τραπεζικά blue chips.

Αναλυτικότερα, η αξία συναλλαγών διαμορφώθηκε στα 51 εκατ. ευρώ, ο όγκος στα 19 εκατ. τεμάχια εκ των οποίων τα 8,5 εκατ. διακινήθηκαν στις τράπεζες.

Προσυμφωνημένη συναλλαγή αξίας 3,36 εκατ. ευρώ και όγκου 216 χιλ. τεμαχίων διακίνησε ο ΟΤΕ

Τα τεχνικά σημεία

Ο Γενικός Δείκτης έκλεισε στο ψυχολογικό και τεχνικό σημείο των 900 - 910 μονάδων και ακολουθούν οι 940 και οι 950 μονάδες.

Στην πρώτη στήριξη βρίσκονται οι 880 μονάδες και ακολουθούν οι 865 μονάδες ( απλός ΚΜΟ των 200 ημερών) και ακολουθούν οι 858 μονάδες ( εκθετικός ΚΜΟ 200 ημερών), οι 825 μονάδες και η βασική στήριξη των 800 μονάδων.

Η διάσπασή των 800 μονάδων οδηγεί στις 780, 750, στις 700 και στις 680 μονάδες.

Ο Τραπεζικός Δείκτης έκλεισε στις 646 μονάδες, με πρώτη αντίσταση τις 660 - 670 μονάδες και ακολουθούν οι 700 μονάδες.

Στην πρώτη στήριξη βρίσκονται οι 625 μονάδες και ακολουθούν οι 600, οι 585 μονάδες και ακολουθούν οι 565, οι 550 και οι 500 μονάδες.

Βελτίωση στα ελληνικά ομόλογα, το 10ετές στο 4,30% - Επανέκδοση 10ετούς ομολόγου, με επιτόκιο 4,44%

Βελτίωση καταγράφεται σήμερα 14/11 στα ελληνικά ομόλογα αλλά και στα υπόλοιπα ομόλογα της Ευρωζώνης.

Το ποσό των 200 εκατ. ευρώ άντλησε το ελληνικό δημόσιο από την επανέκδοση 10ετούς ομολόγου, με την απόδοση να αυξάνεται στο 4,44% από 3,67%.

Ο συντελεστής κάλυψης διαμορφώθηκε στο 5,13, ενώ οι προσφορές ανήλθαν σε 1,026 δισ. ευρώ.

Τα ομόλογα μεγαλύτερης διάρκειας τείνουν να έχουν υψηλότερες αποδόσεις για να αντισταθμίσουν τους υψηλότερους κινδύνους που συνεπάγεται η αγορά τους.

Το ελληνικό 10ετές ομόλογο, όπως από το Σεπτέμβριο του 2021 υποστηρίζει το bankingnews έφθασε στο 5% απόδοση θέτοντας εκτός αγορών το ελληνικό δημόσιο, το οποίο δεν μπορεί να εκδώσει ομόλογα, δεν μπορεί να προβεί σε δημοπρασίες…με προοπτική το 6% ίσως και 6,5%

Σημειώνεται ότι το spread η διαφορά απόδοσης μεταξύ ελληνικών 10 ετών και γερμανικών ομολόγων διαμορφώνεται στις 220 μονάδες βάσης ενώ εάν ξεφύγει προς τις 300 ή 350 μονάδες νομοτελειακά θα υπάρξει παρέμβαση της ΕΚΤ.

Η Ελλάδα αλλά και η Ιταλία βρίσκονται στο στόχαστρο των κερδοσκόπων.

Η Ελλάδα αποτελεί μια ακραία προβληματική περίπτωση συντηρεί μη βιώσιμο χρέος, τα ελλείμματα επιδείνωσαν την κατάσταση ενώ η συνταγή που ακολουθείται οδηγεί την Ελλάδα σε οικονομικό αδιέξοδο.

Παράλληλα το πολιτικό ρίσκο αυξάνεται καθώς δεν θα υπάρξει αυτοδυναμία στις εκλογές του 2023… οι αγορές παίζουν το σενάριο του οικονομικού και πολιτικού αδιεξόδου…

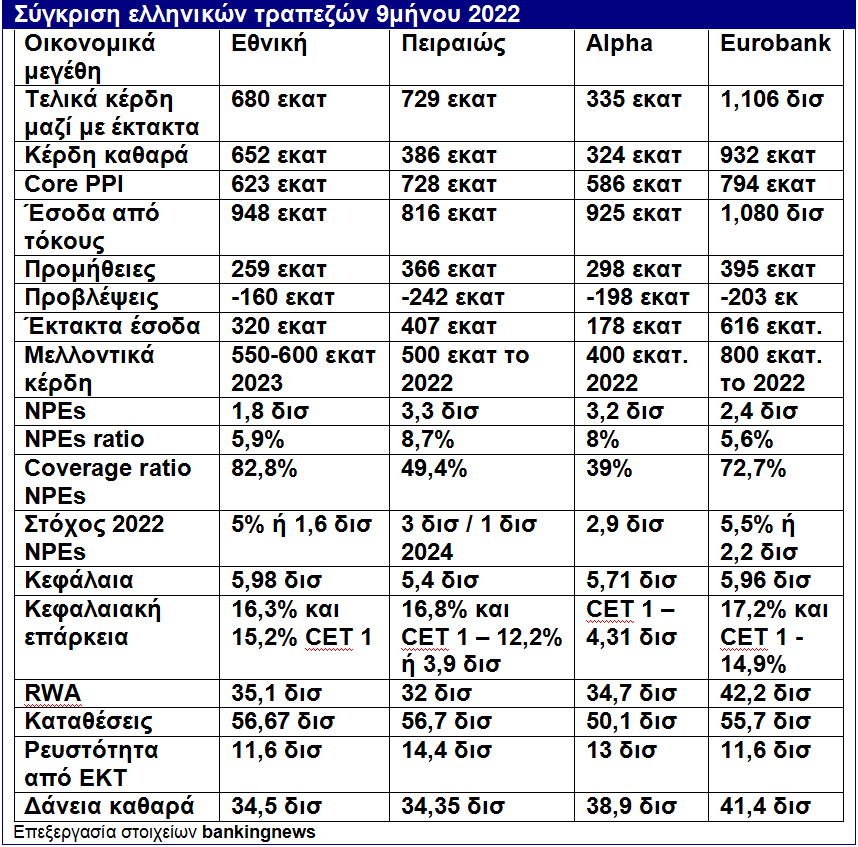

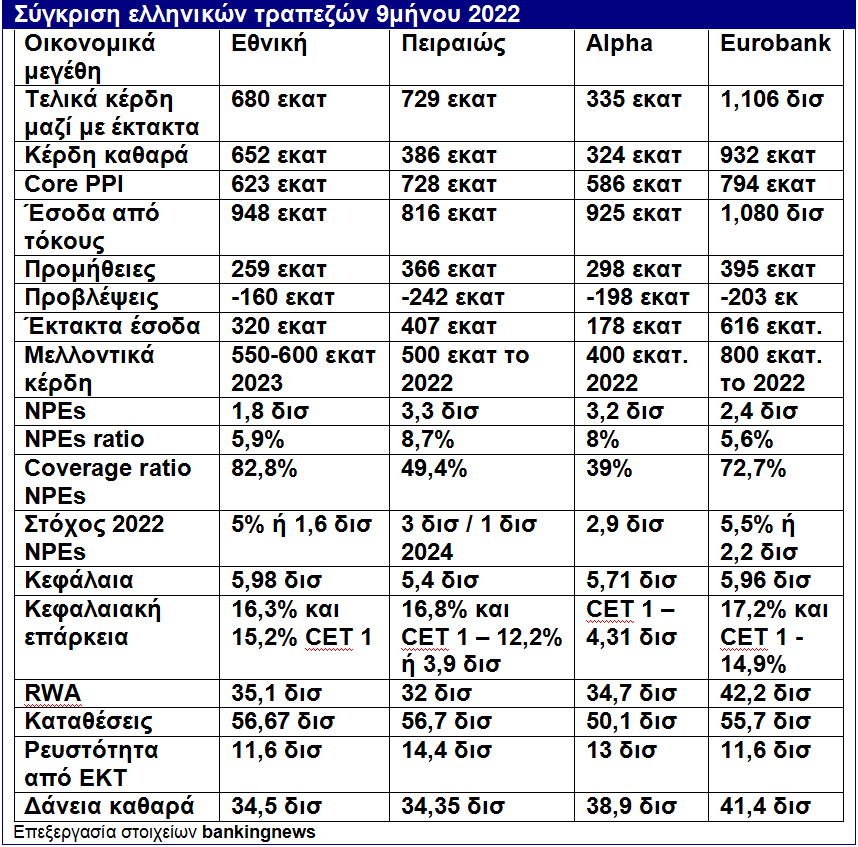

Οι τράπεζες πέτυχαν 2,85 ή 2,3 δισ. κέρδη στο 9μηνο 2022… αλλά η χρηματιστηριακή τους αξία έχει οριακά βελτιωθεί… - Γιατί;

Οι ελληνικές τράπεζες πέτυχαν 2,85 δισεκ. κέρδη στο 9μηνο του 2022 ή 2,3 δισεκ. χωρίς τα έκτακτα.

Αν και η έννοια έκτακτα έσοδα είναι σχετική έφθασαν τα 1,8 δισεκ. συμπεριλαμβανομένων και της πώλησης των καρτών.

Τα προ προβλέψεων έσοδα core PPI διαμορφώθηκαν στα 2,7 δισεκ. ευρώ.

Τα NPEs μειώθηκαν στα 10,7 δισεκ. με τάση περαιτέρω μείωσης.

Τα κεφάλαια τα ενσώματα ίδια κεφάλαια διαμορφώθηκαν σε 23 δισεκ. από 21 δισεκ. πριν κάποια τρίμηνα…

Η εικόνα αυτή του 9μήνου 2022 είναι θετική και αποδεικνύει ότι οι τράπεζες παράγουν έσοδα και δημιουργούν εσωτερικά κεφάλαιο ώστε να βελτιώνουν περαιτέρω τους δείκτες κεφαλαιακής επάρκειας…

Παρά αυτή την μεγάλη βελτίωση… η χρηματιστηριακή αξία των ελληνικών τραπεζών έχει βελτιωθεί δυσανάλογα λιγότερο και γεννάται το ερώτημα γιατί τι συμβαίνει;

Οι ελληνικές τράπεζες έχουν χρηματιστηριακή αξία 11,5 δισεκ. και 23 δισεκ. κεφάλαια δηλαδή η σχέση P/BV χρηματιστηριακή τιμή προς ίδια κεφάλαια διαμορφώνεται σε 0,50 δηλαδή το 1 ευρώ κεφαλαίου αξίζει στο χρηματιστήριο 0,50 ευρώ.

Γιατί οι τράπεζες έχουν 11,5 δισεκ. χρηματιστηριακή αξία;

Οι βασικοί λόγοι είναι

1)Οι τράπεζες βελτίωσαν την κερδοφορία τους συγκυριακά με πολλά έκτακτα κέρδη ενώ προσδοκούν από την διαφορά επιτοκίων καταθέσεων και χορηγήσεων να επιτύχουν κέρδη το 2023.

Κράτησαν εφεδρείες για να επιτύχουν κέρδη αλλά ακόμη δεν έχει κατασταλάξει η σκόνη στο τι οργανικά κέρδη μπορούν να επιτυγχάνουν οι ελληνικές τράπεζες…

2)Με όρους χρηματιστηριακής αξίας προς ίδια κεφάλαια οι τράπεζες βρίσκονται στο 0,50 δηλαδή έφθασαν τις άλλες τράπεζες στην Ευρώπη που εμφανίζουν πολλαπλάσια κερδοφορία.

3)Το 2023 θα σημειωθεί επιβράδυνση στην Ελλάδα οπότε μια σχετική κάμψη θα σημειωθεί εάν όχι στα κέρδη στις λειτουργικές δραστηριότητες…

4)Οι τράπεζες δεν θεωρούνται recovery story όταν το 1 ευρώ κεφαλαίου τους αξίζει στο χρηματιστήριο 0,50 ευρώ.

5)Οι τράπεζες επιτυγχάνουν καλές επιδόσεις και λόγω του χάσματος – spread μεταξύ επιτοκίων καταθέσεων και δανείων…

Μόνο από την αύξηση των παρεμβατικών επιτοκίων της ΕΚΤ μπορούν να κερδίσουν έως 2 δισεκ. σε τόκους αλλά αυτό δεν θα κρατήσει για πολύ.

6)Τελικά οι τράπεζες πόσο αξίζουν στο χρηματιστήριο;

Η Εθνική πλησιάζει τα 4 ευρώ και αρχίζει να γίνεται ακριβή.

Η Eurobank στα 1,12 με 1,15 ευρώ είναι στα όρια της για να γίνει ξανά ακριβή.

Η Alpha bank πιθανότατα θα διασπάσει το 1 ευρώ με προοπτική το 1,05 ευρώ αλλά εκεί είναι τα όρια της.

Η Πειραιώς στα 1,45 με 1,50 ευρώ έχει εισέλθει σε υπερτιμημένη ζώνη…

Mεικτά πρόσημα στις ασιατικές αγορές

Με μεικτές τάσεις έκλεισαν σήμερα 14/11 οι ασιατικές αγορές, μετά το ράλι της προηγούμενης εβδομάδας στον απόηχο του ηπιότερου πληθωρισμού στις ΗΠΑ αλλά και της κίνησης της Κίνας να χαλαρώσει ορισμένους κανόνες του Covid.

Αναλυτικά, ο δείκτης Nikkei στην Ιαπωνία έκλεισε στο -1,06%, ο δείκτης Shanhgai στην Κίνα στο -0,13%, ο δείκτης Hang Seng στο Χονγκ Κονγκ στο +1,7%, o δείκτης KOSPI στη Ν. Κορέα στο -0,34% και ο δείκτης S&P/ASX 200 στην Αυστραλία στο -0,16%.

Ανοδικές τάσεις στις ευρωπαϊκές αγορές

Ανοδικές τάσεις επικρατούν σήμερα 14/11 στα ευρωπαϊκά χρηματιστήρια, μετά και το ράλι της προηγούμενης εβδομάδας καθώς τα στοιχεία αποκλιμάκωσης του πληθωρισμού στις ΗΠΑ αύξησαν τις προσδοκίες για μια πιο ηπιότερη νομισματική πολιτική από τη Fed. .

Την άνοδο ωστόσο φρενάρει η επιφυλακτικότητα μετά την προειδοποίηση κορυφαίου αξιωματούχου της Federal Reserve ότι η κεντρική τράπεζα των ΗΠΑ δεν θα "μαλακώσει" την πολιτικής της κατά του πληθωρισμού.

Ισχυρή άνοδος καταγράφεται στο φυσικό αέριο, με το ολλανδικό TTF Δεκεμβρίου στο +15% στα 112,50 ευρώ.

Οριακή πτώση καταγράφεται στις τιμές του πετρελαίου, με τo brent -0,04% στα 96,15 δολ.το βαρέλι και το αμερικανικό αργό -0,11% στα 88,80 δολ. το βαρέλι.

Ειδικότερα, ο δείκτης Dax στη Γερμανία βρίσκεται στο +0,85%, ο δείκτης CAC στο Παρίσι στο +0,55%, ο δείκτης FTSE MIB στο Μιλάνο στο +0,70%, ο δείκτης IBEX 35 στην Ισπανία στο +1,2% και ο FTSE 100 στο Λονδίνο στο +1,2%.

Στη Wall Street, ο Dow Jones κινείται στο +0,10%, ο S&P 500 στο -0,10%, ο Nasdaq στο -0,70% και το ETF GREC στο -0,84% ( 25,75 δολ. ).

Μεικτά πρόσημα στις τράπεζες με χαμηλές συναλλαγές - Ξεχώρισε η Πειραιώς +3

Με μεικτά πρόσημα έκλεισαν οι τραπεζικές μετοχές, με χαμηλές τις συναλλαγές και με την Πειραιώς να ξεχωρίζει ανοδικά λίγο πριν το κλείσιμο της αγοράς.

Η Εθνική έκλεισε στα 3,8550 ευρώ, με άνοδο +0,29% με όγκο 767 χιλ. τεμάχια και κεφαλαιοποίηση 3,53 δισεκ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό κλείσιμο της Εθνικής σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,008 ευρώ προ RS ή 0,12 ευρώ μετά reverse split (στις 15 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,0066 προ RS ή 0,099 μετά reverse split.

Με το νέο reverse split στις 10 παλαιές 1 νέα στις 3 Σεπτεμβρίου 2018 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,20 ευρώ ενώ το ενδοσυνεδριακό στα 0,99 ευρώ.

Ας σημειωθεί ότι το νέο χαμηλό ιστορικό της Εθνικής πραγματοποιήθηκε στις 17/3/2020 στα 0,8150 ευρώ.

Η τιμή της αύξησης κεφαλαίου των 2,5 δισ. ευρώ στα 2,20 ευρώ, σε σχέση με τα 4,29 ευρώ της αύξησης του 2013 ενώ η ΑΜΚ του 2015 υλοποιήθηκε στα 0,02 ευρώ προ RS ή 0,30 ευρώ μετά RS.

Το warrant της Εθνικής που ξεκίνησε με τιμή εκκίνησης 6,823 ευρώ είχε τελευταία τιμή 0,0010 ευρώ και τέθηκε εκτός διαπραγμάτευσης οριστικά.

Η Alpha Βank έκλεισε στα 0,9884 ευρώ, με άνοδο +1,48% με όγκο 2,88 εκατ. τεμάχια και κεφαλαιοποίηση 2,32 δισεκ. ευρώ.

Σημειώνουμε ότι το ιστορικό χαμηλό κλείσιμο της Alpha Βank είναι στα 1,16 ευρώ ή προ RS στα 0,0232 ευρώ και σημειώθηκε στις 11 Φεβρουαρίου του 2016(στις 50 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,01898 προ RS ή 0,949 μετά reverse split

Ας σημειωθεί ότι το νέο ιστορικό χαμηλό κλείσιμο της Alpha Bank πραγματοποιήθηκε στις 2/11/2020 στα 0,4250 ευρώ ενώ το ενδοσυνεδριακό χαμηλό στις 30/10/2020 στα 0,4032 ευρώ.

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 0,44 ευρώ και του 2014 στα 0,65 ευρώ ενώ η τιμή της ΑΜΚ του 2015 ήταν στα 0,04 ευρώ προ reverse split ή 2 ευρώ μετά το reverse split.

Το warrant της Alpha Βank που ξεκίνησε με πρώτη τιμή εκκίνησης τα 1,45 ευρώ βρέθηκε στα 0,0010 ευρώ όπου και σταμάτησε πλέον να διαπραγματεύεται.

Η Πειραιώς έκλεισε στα 1,4320 ευρώ, με άνοδο +3,43%, με όγκο 2,8 εκατ. τεμάχια και κεφαλαιοποίηση στα 1,79 δισ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό της Πειραιώς σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,0008 ευρώ προ RS ή 0,081 ευρώ μετά reverse split ( στις 100 παλαιές 1 νέα) ενώ το ενδοσυνεδριακ

ό χαμηλό ήταν 0,00067 πρ0 RS ή 0,067 ευρώ μετά RS.

Με το νέο reverse split στις 20 παλαιές 1 νέα δωρεάν τον Ιούλιο 2017 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,62 ευρώ ενώ το ενδοσυνεδριακό στα 1,34 ευρώ..

Το νέο ιστορικό χαμηλό της Πειραιώς πραγματοποιήθηκε στις 14/7/2022 στα 0,04303 ευρώ ή 0,71 ευρώ μετά το τελευταίο reverse split στις 16,5 παλαιές 1 νέα (14/4/2021).

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 1,71 ευρώ και του 2014 στα 1,70 ευρώ και η ΑΜΚ του 2015 στα 0,003 ευρώ προ reverse split ή 0,30 ευρώ μετά RS.

Το warrant της Πειραιώς που είχε αρχική τιμή εκκίνησης όταν πρωτοξεκίνησε τα 0,8990 ευρώ σταμάτησε να διαπραγματεύεται και είχε τελευταία τιμή στα 0,0010 ευρώ.

Η Eurobank έκλεισε στα 1,0710 ευρώ, με πτώση -0,37%, με όγκο 1,9 εκατ. τεμάχια και κεφαλαιοποίηση 3,97 δισ. ευρώ.

Το ιστορικό ενδοσυνεδριακό χαμηλό στην Eurobank σημειώθηκε στις 11 Φεβρουαρίου του 2016 στα 0,002410 ευρώ προ RS ή 0,2410 ευρώ μετά RS (στις 100 παλαιές 1 νέα).

Η μετοχή της Τράπεζας Κύπρου βρίσκεται στα 1,45 ευρώ, αμετάβλητη και κεφαλαιοποίηση 647 εκατ. ευρώ.

Από τις 10 Ιανουαρίου του 2017 η μετοχή της Κύπρου έχει διαγραφεί από το ελληνικό χρηματιστήριο και διαπραγματεύεται σε Κύπρο και Λονδίνο.

Η Attica Bank έκλεισε στα 0,0962 ευρώ, με πτώση -1,74% με όγκο 758 χιλ. τεμάχια και κεφαλαιοποίηση 118 εκατ. ευρώ.

Το ιστορικό χαμηλό της Attica Βank είναι στα 0,02480 ευρώ μετά το RS και προ reverse split 0,001255 ευρώ και σημειώθηκε στις 21 Δεκεμβρίου του 2017.

Η μετοχή της Τράπεζας της Ελλάδος έκλεισε στα 16,10 ευρώ, με άνοδο +0,31% και κεφαλαιοποίηση 320 εκατ. ευρώ.

Μεικτές τάσεις στα μη τραπεζικά blue chips με χαμηλές συναλλαγές

Με μεικτές τάσεις έκλεισαν οι μη τραπεζικές μετοχές του FTSE 25, με τις συναλλαγές σε χαμηλά επίπεδα.

Την μεγαλύτερη άνοδο κατέγραψαν ΔΕΗ, Motor Oil, Τιτάν, Viohalco..

Στον αντίποδα, υποχώρησαν Τέρνα Ενεργειακή -2,23%, Coca Cola, ΟΤΕ...

Η Coca Cola έκλεισε στα 23,11 ευρώ, με πτώση -1,66% και κεφαλαιοποίηση στα 8,59 δισ. ευρώ και βρίσκεται στην 1η θέση των κεφαλαιοποιήσεων στο ελληνικό χρηματιστήριο.

Ο ΟΤΕ έκλεισε στα 15,50 ευρώ, με πτώση -0,83% και αποτίμηση 6,86 δισ. ευρώ και βρίσκεται στην 2η θέση των κεφαλαιοποιήσεων.

Η ΔΕΗ έκλεισε στα 6,51 ευρώ, με άνοδο +3,01% και αποτίμηση 2,49 δισ. ευρώ.

Ο ΑΔΜΗΕ έκλεισε στα 1,67 ευρώ, με άνοδο +0,60% και κεφαλαιοποίηση 387 εκατ. ευρώ.

Ο ΟΠΑΠ έκλεισε στα 12,86 ευρώ, με άνοδο +0,47% και αποτίμηση 4,67 δισ. ευρώ.

Ο Titan Cement International έκλεισε στα 11,86 ευρώ, με άνοδο +1,37% και κεφαλαιοποίηση 929 εκατ. ευρώ.

Η μετοχή των ΕΛΠΕ έκλεισε στα 6,88 ευρώ, με άνοδο +0,44% και κεφαλαιοποίηση 2,10 δισ. ευρώ.

Η μετοχή της Motor Oil έκλεισε στα 18,15 ευρώ, με άνοδο +2,54% κεφαλαιοποίηση 2,01 δισ. ευρώ.

Η μετοχή της Jumbo έκλεισε στα 14,85 ευρώ, με πτώση -0,47% και κεφαλαιοποίηση 2,02 δισ. ευρώ.

Ο Μυτιληναίος έκλεισε στα 16,99 ευρώ, αμετάβλητος και κεφαλαιοποίηση 2,43 δισεκ. ευρώ.

Η ΕΥΔΑΠ έκλεισε στα 7,13 ευρώ, με πτώση -0,28% και κεφαλαιοποίηση 759 εκατ. ευρώ.

Η ΕΛΒΑΛΧΑΚΟΡ έκλεισε στα 1,4620 ευρώ, με άνοδο +0,14% και κεφαλαιοποίηση 549 εκατ. ευρώ.

Η MIG (που είναι εκτός FTSE 25) έκλεισε στα 0,0299 ευρώ, με άνοδο +5,28% και κεφαλαιοποίηση 28 εκατ. ευρώ.

Βελτίωση στα ελληνικά ομόλογα, το 10ετές στο 4,30% - Το spread με την Ιταλία στις 15 μ.β.

Βελτίωση καταγράφεται σήμερα 14/11 στα ελληνικά ομόλογα αλλά και στα υπόλοιπα ομόλογα της Ευρωζώνης.

Το ελληνικό 10ετές ομόλογο βρίσκεται στο 4,30% και το 10ετές ιταλικό 4,15%, με το μεταξύ τους spread στις 15 μ.β.

Το spread η διαφορά απόδοσης μεταξύ ελληνικών 10 ετών και γερμανικών ομολόγων διαμορφώνεται στις 220 μονάδες βάσης από 223 μονάδες βάσης.

Το ελληνικό CDS στο 5ετές που αποτελεί και το benchmark, σήμερα διαμορφώνεται στις 156 μονάδες βάσης.

Ως μέτρο σύγκρισης αναφέρεται ότι το CDS της Αργεντινής βρίσκεται στις 1.030 μονάδες βάσης.

Θυμίζουμε ότι τα επίπεδα ρεκόρ μετά το PSI+ στην Ελλάδα σημειώθηκαν στις 8 Ιουλίου του 2015 στις 8700 μ.β.

Το CDS δουλεύει ως εξής….

Για κάθε 10 εκατ δολάρια έκθεση σε ελληνικό χρέος, ένας επενδυτής που θέλει να αντισταθμίσει τον κίνδυνο χώρας αγοράζει ένα παράγωγο το CDS και πληρώνει π.χ. για την Ελλάδα σήμερα απόδοση 1,56% ή 156 χιλ. δολάρια ασφάλιστρο ανά 10 εκατ δολ. επενδυτική θέση στο ελληνικό χρέος.

Το spread Ελλάδος – Ιταλίας βρίσκεται στις 15 μονάδες βάσης.

Έναντι της Πορτογαλίας το spread με την Ελλάδα διαμορφώνεται στις 122 μονάδες βάσης…

Βελτίωση στα ομόλογα της Νοτίου Ευρώπης

Βελτίωση καταγράφεται σήμερα 14/11 στα ομόλογα της Ευρωζώνης.

Το Ιταλικό 10ετές διαμορφώνεται σήμερα 14 Νοεμβρίου του 2022 στο 4,15%.

Το 10ετές γερμανικό ομόλογο βρίσκεται σήμερα 14/11/2022 στο 2,10%..

Οι αποδόσεις των ευρωπαϊκών ομολόγων διαμορφώνονται ως εξής….

Η Ιρλανδική 10ετία λήξης 2028 εμφανίζει απόδοση στο 2,62% με το ιστορικό χαμηλό -0,333% σημειώθηκε στις 15 Δεκεμβρίου 2020.

Το 10ετές Πορτογαλικό ομόλογο λήξης Οκτωβρίου 2028 έχει απόδοση 3,08% με ιστορικό χαμηλό στο -0,062% που σημειώθηκε στις 15 Δεκεμβρίου 2020.

Το Ισπανικό 10ετές έχει απόδοση 3,15% με το ιστορικό χαμηλό στο -0,02% που σημειώθηκε στις 16 Δεκεμβρίου 2020.

Στην Ιταλία το 10ετές ομόλογο λήξης 1η Αυγούστου του 2029 έχει απόδοση 4,15% και με ιστορικό χαμηλό 0,4260% στις 12 Φεβρουαρίου του 2021.

Αξίζει να αναφερθεί ότι η Κύπρος έκδωσε 10ετές ομόλογο με επιτόκιο 2,32% και η τρέχουσα απόδοση του είναι 4,13%.

Το ιστορικό χαμηλό σημειώθηκε στις 15 Δεκεμβρίου 2020 στο 0,088%.

www.bankingnews.gr

Οι προοπτικές των αγορών είναι αβέβαιες καθώς ο πληθωρισμός βρίσκεται στα ύψη παρά τα θετικά σημάδια αποκλιμάκωσης ενώ οι ανησυχίες από τη γεωπολιτική και πολιτική αστάθεια παραμένουν ….

Ο Γενικός Δείκτης επαναπροσέγγισε τις 900 μονάδες, συμπληρώνοντας έξι συνεχόμενες ανοδικές εβδομάδες κάτι που είχαμε να δούμε από τον Μάρτιο του 2021, όταν η χώρα προσπαθούσε να βγει από το lockdown και να ανοίξει ξανά τις πύλες της στον τουρισμό.

Οι λόγοι που συντέλεσαν ήταν η αποκλιμάκωση του πληθωρισμού στις ΗΠΑ η οποία ενίσχυσε τις προσδοκίες για την επιβράδυνση της επιθετικής νομισματικής πολιτικής αλλά και τα εξαιρετικά αποτελέσματα τρίτου τριμήνου ελληνικών εταιρειών.

Ειδικότερα στο επίκεντρο βρέθηκαν οι τραπεζικές μετοχές όπου η εικόνα του 9μήνου 2022 είναι θετική και αποδεικνύει ότι οι τράπεζες παράγουν έσοδα και δημιουργούν εσωτερικά κεφάλαιο ώστε να βελτιώνουν περαιτέρω τους δείκτες κεφαλαιακής επάρκειας…

Ο Τραπεζικός Δείκτης καταγράφει κέρδη +12,43% από την αρχή του τρέχοντος έτους

Για την ελληνική χρηματιστηριακή αγορά ισχυρή αντίσταση αποτελεί η περιοχή των 900-910 μονάδων ενώ η κίνηση στο πάνω εύρος των 920 - 930 μονάδων θα αποτελέσει σημείο επιθετικών πωλήσεων η οποία θα φτάσει αρχικά στη στήριξη των 880 μονάδων και στη συνέχεια τις 858 μονάδες ( εκθετικός ΚΜΟ 200 ημερών).

Στο δυσμενές σενάριο η πτώση προς τις 800 με 780 μονάδες ενώ με τα νέα δεδομένα η πτώση στις 680 με 700 μονάδες έχει αναιρεθεί.

Αναλυτικά, στις τράπεζες, ανοδικά ξεχώρισε η Πειραιώς +3,43% και ακολούθησαν Alpha Bank +1,48% στο υψηλό της ημέρας στις δημοπρασίες και Εθνική +0,29% ενώ η Eurobank υποχώρησε στο -0,37% από -1,44% χαμηλό ημέρας.

Στα μη τραπεζικά blue chips, ανοδικά έκλεισαν ΔΕΗ +3,01%, Motor Oil +2,54%, Τιτάν +1,37% ..ενώ με απώλειες Τέρνα Ενεργειακή -2,23%, Coca Cola -1,66%, ΟΤΕ -0,83%.... .

Στο κλάδο τεχνολογίας ξεχώρισε η EpsilonNet, με κέρδη +5,26% καθώς βρίσκεται σε προχωρημένες συζητήσεις για τη σύναψη στρατηγικής συμφωνίας με τον Όμιλο της Εθνικής Τράπεζας.

Η Εθνική εξαγοράζει στρατηγικό ποσοστό της EpsilonNet, αποκτώντας πρόσβαση σε περίπου 50 χιλιάδες λογιστικά γραφεία, άρα και πάσης φύσεως εταιρίες, με στόχο να διευρύνει το πελατολόγιο της και να ενισχύσει τους ρυθμούς αύξησης των χορηγήσεων.

Επίσης, με μεθοδικές στρατηγικές κινήσεις η Εθνική Τράπεζα ενισχύει τον ισολογισμό της, προβαίνοντας σε σημαντικές κινήσεις οι οποίες και κεφαλαιακά θα τη θωρακίσουν και ταυτόχρονα θα διευρύνουν σημαντικά το πελατολόγιο της.

Στο πλαίσιο αυτό η Εθνική Τράπεζα εκδίδει senior preferred ομόλογο 4ετούς διάρκειας, με εκτιμώμενο επιτόκιο 7,25% - 7,75%.

Στην αγορά ομολόγων, καταγράφεται βελτίωση, με το ελληνικό 10ετές στο 4,30%, το ιταλικό 10ετές στο 4,15% και το γερμανικό στο 2,10%.

Υπάρχει σχέδιο να πάνε την μετοχή της ΔΕΗ έως τα 7,3 ευρώ με στήριξη και CVC – Στις 25/11 το deal First Sentier με ΤΕΝΕΡΓ

Υπάρχει σχέδιο να οδηγήσουν την μετοχή της ΔΕΗ στα 7,30 ευρώ από 6,51 ευρώ της τρέχουσας περιόδου, καθώς ορισμένα χαρτοφυλάκια και μεταξύ άλλων και το CVC αγοράζει μετοχές ΔΕΗ.

Τα 7,30 ευρώ ισοδυναμούν με premium 15% στην μετοχή που θα κορυφώσει με τις ανακοινώσεις αποτελεσμάτων που λόγω της ευνοϊκής συγκυρίας θα είναι πολύ αυξημένα ενώ οι εκτιμήσεις για 9 ευρώ στην τιμή της αύξησης κεφαλαίου ή 10 ευρώ είναι φαντασιώσεις, ο στόχος είναι τα 7,30 ευρώ με μέγιστο τα 7,50 ευρώ όπου η μετοχή εισέρχεται σε υπερτιημένη ζώνη....

Το bankingnews όταν η μετοχή ήταν στα 10,5 ευρώ ανέφερε ότι θα υποχωρήσει έως τα 4,80 με 4,90 ευρώ υποχώρησε έως τα 4,74 ευρώ.

Έως 25 Νοεμβρίου 2022 θα ολοκληρωθεί το deal First Sentier με ΤΕΡΝΑ Ενεργειακή

H First Sentier θα αποκτήσει το 37,70% της ΤΕΡΝΑ Ενεργειακής στα 21 ευρώ και θα υποβάλλει σε επόμενη φάση δημόσια πρόταση, το deal αναμένεται έως 25 Νοεμβρίου 2022.

Υπάρχουν και αναφορές για τίμημα στα 22 ευρώ αλλά δεν μπορούν να επιβεβαιωθούν.

Η σημαντική αλλαγή είναι ότι τελικά το deal με την ΤΕΡΝΑ Ενεργειακή θα περιλαμβάνει δημόσια πρόταση καθώς στο παρελθόν... εξετάζονταν άλλα σενάρια.

Σημειώνεται ότι η ΤΕΡΝΑ Ενεργειακή εντάχθηκε στον δείκτη MSCI standard της Morgan Stanley Capital International MSCI στις 10 Νοεμβρίου 2022 με ημερομηνία διεκπεραίωσης 1 Δεκεμβρίου 2022.

Η πορεία της ελληνικής χρηματιστηριακής αγοράς στη σημερινή συνεδρίαση

Mε οριακά πρόσημα ξεκίνησε η χρηματιστηριακή αγορά με τον Γενικό Δείκτη +0,07% και τον Τραπεζικό Δείκτη στο -0,08%.

Στο πρώτο μισάωρο με ήπιες αγοραστικές παρεμβάσεις σε επιλεγμένες μετοχές, ο Γενικός Δείκτης κατέγραψε το υψηλό της ημέρας +0,38%.

Λίγο πριν τις 11:30, με ελεγχόμενες πιέσεις στις τράπεζες, με Eurobank και Εθνική πάνω από -1%, ο Tραπεζικός Δείκτης κατέγραψε το χαμηλό της ημέρας -0,76%.

Περί τις 14:15, με την πλειονότητα των μη τραπεζικών blue chips, σε αρνητικό πρόσημο, με την Coca Cola άνω του -2%, ο Γενικός Δείκτης κατέγραψε το χαμηλό της ημέρας -0,29%.

Στις δημοπρασίες με αγοραστικές παρεμβάσεις στην Πειραιώς άνω του +3% και Alpha Bank στο υψηλό της ημέρας +1,48%, ο Τραπεζικός Δείκτης έκλεισε στο υψηλό της ημέρας στο +0,76%.

Ο Γενικός Δείκτης στο ελληνικό χρηματιστήριο έκλεισε με άνοδο +0,28% στις 900μονάδες έχοντας υψηλό στις 901,18 μονάδες και χαμηλό τις 895,19 μονάδες.

Ο τζίρος και ο όγκος συναλλαγών σε χαμηλά επίπεδα και ήταν μοιρασμένος στις τράπεζες και στα μη τραπεζικά blue chips.

Αναλυτικότερα, η αξία συναλλαγών διαμορφώθηκε στα 51 εκατ. ευρώ, ο όγκος στα 19 εκατ. τεμάχια εκ των οποίων τα 8,5 εκατ. διακινήθηκαν στις τράπεζες.

Προσυμφωνημένη συναλλαγή αξίας 3,36 εκατ. ευρώ και όγκου 216 χιλ. τεμαχίων διακίνησε ο ΟΤΕ

Τα τεχνικά σημεία

Ο Γενικός Δείκτης έκλεισε στο ψυχολογικό και τεχνικό σημείο των 900 - 910 μονάδων και ακολουθούν οι 940 και οι 950 μονάδες.

Στην πρώτη στήριξη βρίσκονται οι 880 μονάδες και ακολουθούν οι 865 μονάδες ( απλός ΚΜΟ των 200 ημερών) και ακολουθούν οι 858 μονάδες ( εκθετικός ΚΜΟ 200 ημερών), οι 825 μονάδες και η βασική στήριξη των 800 μονάδων.

Η διάσπασή των 800 μονάδων οδηγεί στις 780, 750, στις 700 και στις 680 μονάδες.

Ο Τραπεζικός Δείκτης έκλεισε στις 646 μονάδες, με πρώτη αντίσταση τις 660 - 670 μονάδες και ακολουθούν οι 700 μονάδες.

Στην πρώτη στήριξη βρίσκονται οι 625 μονάδες και ακολουθούν οι 600, οι 585 μονάδες και ακολουθούν οι 565, οι 550 και οι 500 μονάδες.

Βελτίωση στα ελληνικά ομόλογα, το 10ετές στο 4,30% - Επανέκδοση 10ετούς ομολόγου, με επιτόκιο 4,44%

Βελτίωση καταγράφεται σήμερα 14/11 στα ελληνικά ομόλογα αλλά και στα υπόλοιπα ομόλογα της Ευρωζώνης.

Το ποσό των 200 εκατ. ευρώ άντλησε το ελληνικό δημόσιο από την επανέκδοση 10ετούς ομολόγου, με την απόδοση να αυξάνεται στο 4,44% από 3,67%.

Ο συντελεστής κάλυψης διαμορφώθηκε στο 5,13, ενώ οι προσφορές ανήλθαν σε 1,026 δισ. ευρώ.

Αναλυτικά, το ελληνικό 10ετές κινείται στο 4,30%, το ιταλικό ομόλογο στο 4,15% και το γερμανικό 10ετές στο 2,10%.

Από την άλλη, ήπιες πωλήσεις καταγράφονται στα αμερικανικά ομόλογα, με το 10ετές στο 3,89% και το 2ετές στο 4,38% με την αντιστροφή της καμπύλης απόδοσης να παραμένει, γεγονός που επιβεβαιώνει τα σημάδια ύφεσηςΤα ομόλογα μεγαλύτερης διάρκειας τείνουν να έχουν υψηλότερες αποδόσεις για να αντισταθμίσουν τους υψηλότερους κινδύνους που συνεπάγεται η αγορά τους.

Το ελληνικό 10ετές ομόλογο, όπως από το Σεπτέμβριο του 2021 υποστηρίζει το bankingnews έφθασε στο 5% απόδοση θέτοντας εκτός αγορών το ελληνικό δημόσιο, το οποίο δεν μπορεί να εκδώσει ομόλογα, δεν μπορεί να προβεί σε δημοπρασίες…με προοπτική το 6% ίσως και 6,5%

Σημειώνεται ότι το spread η διαφορά απόδοσης μεταξύ ελληνικών 10 ετών και γερμανικών ομολόγων διαμορφώνεται στις 220 μονάδες βάσης ενώ εάν ξεφύγει προς τις 300 ή 350 μονάδες νομοτελειακά θα υπάρξει παρέμβαση της ΕΚΤ.

Η Ελλάδα αλλά και η Ιταλία βρίσκονται στο στόχαστρο των κερδοσκόπων.

Η Ελλάδα αποτελεί μια ακραία προβληματική περίπτωση συντηρεί μη βιώσιμο χρέος, τα ελλείμματα επιδείνωσαν την κατάσταση ενώ η συνταγή που ακολουθείται οδηγεί την Ελλάδα σε οικονομικό αδιέξοδο.

Παράλληλα το πολιτικό ρίσκο αυξάνεται καθώς δεν θα υπάρξει αυτοδυναμία στις εκλογές του 2023… οι αγορές παίζουν το σενάριο του οικονομικού και πολιτικού αδιεξόδου…

Οι τράπεζες πέτυχαν 2,85 ή 2,3 δισ. κέρδη στο 9μηνο 2022… αλλά η χρηματιστηριακή τους αξία έχει οριακά βελτιωθεί… - Γιατί;

Οι ελληνικές τράπεζες πέτυχαν 2,85 δισεκ. κέρδη στο 9μηνο του 2022 ή 2,3 δισεκ. χωρίς τα έκτακτα.

Αν και η έννοια έκτακτα έσοδα είναι σχετική έφθασαν τα 1,8 δισεκ. συμπεριλαμβανομένων και της πώλησης των καρτών.

Τα προ προβλέψεων έσοδα core PPI διαμορφώθηκαν στα 2,7 δισεκ. ευρώ.

Τα NPEs μειώθηκαν στα 10,7 δισεκ. με τάση περαιτέρω μείωσης.

Τα κεφάλαια τα ενσώματα ίδια κεφάλαια διαμορφώθηκαν σε 23 δισεκ. από 21 δισεκ. πριν κάποια τρίμηνα…

Η εικόνα αυτή του 9μήνου 2022 είναι θετική και αποδεικνύει ότι οι τράπεζες παράγουν έσοδα και δημιουργούν εσωτερικά κεφάλαιο ώστε να βελτιώνουν περαιτέρω τους δείκτες κεφαλαιακής επάρκειας…

Παρά αυτή την μεγάλη βελτίωση… η χρηματιστηριακή αξία των ελληνικών τραπεζών έχει βελτιωθεί δυσανάλογα λιγότερο και γεννάται το ερώτημα γιατί τι συμβαίνει;

Οι ελληνικές τράπεζες έχουν χρηματιστηριακή αξία 11,5 δισεκ. και 23 δισεκ. κεφάλαια δηλαδή η σχέση P/BV χρηματιστηριακή τιμή προς ίδια κεφάλαια διαμορφώνεται σε 0,50 δηλαδή το 1 ευρώ κεφαλαίου αξίζει στο χρηματιστήριο 0,50 ευρώ.

Γιατί οι τράπεζες έχουν 11,5 δισεκ. χρηματιστηριακή αξία;

Οι βασικοί λόγοι είναι

1)Οι τράπεζες βελτίωσαν την κερδοφορία τους συγκυριακά με πολλά έκτακτα κέρδη ενώ προσδοκούν από την διαφορά επιτοκίων καταθέσεων και χορηγήσεων να επιτύχουν κέρδη το 2023.

Κράτησαν εφεδρείες για να επιτύχουν κέρδη αλλά ακόμη δεν έχει κατασταλάξει η σκόνη στο τι οργανικά κέρδη μπορούν να επιτυγχάνουν οι ελληνικές τράπεζες…

2)Με όρους χρηματιστηριακής αξίας προς ίδια κεφάλαια οι τράπεζες βρίσκονται στο 0,50 δηλαδή έφθασαν τις άλλες τράπεζες στην Ευρώπη που εμφανίζουν πολλαπλάσια κερδοφορία.

3)Το 2023 θα σημειωθεί επιβράδυνση στην Ελλάδα οπότε μια σχετική κάμψη θα σημειωθεί εάν όχι στα κέρδη στις λειτουργικές δραστηριότητες…

4)Οι τράπεζες δεν θεωρούνται recovery story όταν το 1 ευρώ κεφαλαίου τους αξίζει στο χρηματιστήριο 0,50 ευρώ.

5)Οι τράπεζες επιτυγχάνουν καλές επιδόσεις και λόγω του χάσματος – spread μεταξύ επιτοκίων καταθέσεων και δανείων…

Μόνο από την αύξηση των παρεμβατικών επιτοκίων της ΕΚΤ μπορούν να κερδίσουν έως 2 δισεκ. σε τόκους αλλά αυτό δεν θα κρατήσει για πολύ.

6)Τελικά οι τράπεζες πόσο αξίζουν στο χρηματιστήριο;

Η Εθνική πλησιάζει τα 4 ευρώ και αρχίζει να γίνεται ακριβή.

Η Eurobank στα 1,12 με 1,15 ευρώ είναι στα όρια της για να γίνει ξανά ακριβή.

Η Alpha bank πιθανότατα θα διασπάσει το 1 ευρώ με προοπτική το 1,05 ευρώ αλλά εκεί είναι τα όρια της.

Η Πειραιώς στα 1,45 με 1,50 ευρώ έχει εισέλθει σε υπερτιμημένη ζώνη…

Mεικτά πρόσημα στις ασιατικές αγορές

Με μεικτές τάσεις έκλεισαν σήμερα 14/11 οι ασιατικές αγορές, μετά το ράλι της προηγούμενης εβδομάδας στον απόηχο του ηπιότερου πληθωρισμού στις ΗΠΑ αλλά και της κίνησης της Κίνας να χαλαρώσει ορισμένους κανόνες του Covid.

Αναλυτικά, ο δείκτης Nikkei στην Ιαπωνία έκλεισε στο -1,06%, ο δείκτης Shanhgai στην Κίνα στο -0,13%, ο δείκτης Hang Seng στο Χονγκ Κονγκ στο +1,7%, o δείκτης KOSPI στη Ν. Κορέα στο -0,34% και ο δείκτης S&P/ASX 200 στην Αυστραλία στο -0,16%.

Ανοδικές τάσεις στις ευρωπαϊκές αγορές

Ανοδικές τάσεις επικρατούν σήμερα 14/11 στα ευρωπαϊκά χρηματιστήρια, μετά και το ράλι της προηγούμενης εβδομάδας καθώς τα στοιχεία αποκλιμάκωσης του πληθωρισμού στις ΗΠΑ αύξησαν τις προσδοκίες για μια πιο ηπιότερη νομισματική πολιτική από τη Fed. .

Την άνοδο ωστόσο φρενάρει η επιφυλακτικότητα μετά την προειδοποίηση κορυφαίου αξιωματούχου της Federal Reserve ότι η κεντρική τράπεζα των ΗΠΑ δεν θα "μαλακώσει" την πολιτικής της κατά του πληθωρισμού.

Ισχυρή άνοδος καταγράφεται στο φυσικό αέριο, με το ολλανδικό TTF Δεκεμβρίου στο +15% στα 112,50 ευρώ.

Οριακή πτώση καταγράφεται στις τιμές του πετρελαίου, με τo brent -0,04% στα 96,15 δολ.το βαρέλι και το αμερικανικό αργό -0,11% στα 88,80 δολ. το βαρέλι.

Ειδικότερα, ο δείκτης Dax στη Γερμανία βρίσκεται στο +0,85%, ο δείκτης CAC στο Παρίσι στο +0,55%, ο δείκτης FTSE MIB στο Μιλάνο στο +0,70%, ο δείκτης IBEX 35 στην Ισπανία στο +1,2% και ο FTSE 100 στο Λονδίνο στο +1,2%.

Στη Wall Street, ο Dow Jones κινείται στο +0,10%, ο S&P 500 στο -0,10%, ο Nasdaq στο -0,70% και το ETF GREC στο -0,84% ( 25,75 δολ. ).

Μεικτά πρόσημα στις τράπεζες με χαμηλές συναλλαγές - Ξεχώρισε η Πειραιώς +3

Με μεικτά πρόσημα έκλεισαν οι τραπεζικές μετοχές, με χαμηλές τις συναλλαγές και με την Πειραιώς να ξεχωρίζει ανοδικά λίγο πριν το κλείσιμο της αγοράς.

Η Εθνική έκλεισε στα 3,8550 ευρώ, με άνοδο +0,29% με όγκο 767 χιλ. τεμάχια και κεφαλαιοποίηση 3,53 δισεκ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό κλείσιμο της Εθνικής σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,008 ευρώ προ RS ή 0,12 ευρώ μετά reverse split (στις 15 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,0066 προ RS ή 0,099 μετά reverse split.

Με το νέο reverse split στις 10 παλαιές 1 νέα στις 3 Σεπτεμβρίου 2018 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,20 ευρώ ενώ το ενδοσυνεδριακό στα 0,99 ευρώ.

Ας σημειωθεί ότι το νέο χαμηλό ιστορικό της Εθνικής πραγματοποιήθηκε στις 17/3/2020 στα 0,8150 ευρώ.

Η τιμή της αύξησης κεφαλαίου των 2,5 δισ. ευρώ στα 2,20 ευρώ, σε σχέση με τα 4,29 ευρώ της αύξησης του 2013 ενώ η ΑΜΚ του 2015 υλοποιήθηκε στα 0,02 ευρώ προ RS ή 0,30 ευρώ μετά RS.

Το warrant της Εθνικής που ξεκίνησε με τιμή εκκίνησης 6,823 ευρώ είχε τελευταία τιμή 0,0010 ευρώ και τέθηκε εκτός διαπραγμάτευσης οριστικά.

Η Alpha Βank έκλεισε στα 0,9884 ευρώ, με άνοδο +1,48% με όγκο 2,88 εκατ. τεμάχια και κεφαλαιοποίηση 2,32 δισεκ. ευρώ.

Σημειώνουμε ότι το ιστορικό χαμηλό κλείσιμο της Alpha Βank είναι στα 1,16 ευρώ ή προ RS στα 0,0232 ευρώ και σημειώθηκε στις 11 Φεβρουαρίου του 2016(στις 50 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,01898 προ RS ή 0,949 μετά reverse split

Ας σημειωθεί ότι το νέο ιστορικό χαμηλό κλείσιμο της Alpha Bank πραγματοποιήθηκε στις 2/11/2020 στα 0,4250 ευρώ ενώ το ενδοσυνεδριακό χαμηλό στις 30/10/2020 στα 0,4032 ευρώ.

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 0,44 ευρώ και του 2014 στα 0,65 ευρώ ενώ η τιμή της ΑΜΚ του 2015 ήταν στα 0,04 ευρώ προ reverse split ή 2 ευρώ μετά το reverse split.

Το warrant της Alpha Βank που ξεκίνησε με πρώτη τιμή εκκίνησης τα 1,45 ευρώ βρέθηκε στα 0,0010 ευρώ όπου και σταμάτησε πλέον να διαπραγματεύεται.

Η Πειραιώς έκλεισε στα 1,4320 ευρώ, με άνοδο +3,43%, με όγκο 2,8 εκατ. τεμάχια και κεφαλαιοποίηση στα 1,79 δισ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό της Πειραιώς σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,0008 ευρώ προ RS ή 0,081 ευρώ μετά reverse split ( στις 100 παλαιές 1 νέα) ενώ το ενδοσυνεδριακ

ό χαμηλό ήταν 0,00067 πρ0 RS ή 0,067 ευρώ μετά RS.

Με το νέο reverse split στις 20 παλαιές 1 νέα δωρεάν τον Ιούλιο 2017 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,62 ευρώ ενώ το ενδοσυνεδριακό στα 1,34 ευρώ..

Το νέο ιστορικό χαμηλό της Πειραιώς πραγματοποιήθηκε στις 14/7/2022 στα 0,04303 ευρώ ή 0,71 ευρώ μετά το τελευταίο reverse split στις 16,5 παλαιές 1 νέα (14/4/2021).

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 1,71 ευρώ και του 2014 στα 1,70 ευρώ και η ΑΜΚ του 2015 στα 0,003 ευρώ προ reverse split ή 0,30 ευρώ μετά RS.

Το warrant της Πειραιώς που είχε αρχική τιμή εκκίνησης όταν πρωτοξεκίνησε τα 0,8990 ευρώ σταμάτησε να διαπραγματεύεται και είχε τελευταία τιμή στα 0,0010 ευρώ.

Η Eurobank έκλεισε στα 1,0710 ευρώ, με πτώση -0,37%, με όγκο 1,9 εκατ. τεμάχια και κεφαλαιοποίηση 3,97 δισ. ευρώ.

Το ιστορικό ενδοσυνεδριακό χαμηλό στην Eurobank σημειώθηκε στις 11 Φεβρουαρίου του 2016 στα 0,002410 ευρώ προ RS ή 0,2410 ευρώ μετά RS (στις 100 παλαιές 1 νέα).

Η μετοχή της Τράπεζας Κύπρου βρίσκεται στα 1,45 ευρώ, αμετάβλητη και κεφαλαιοποίηση 647 εκατ. ευρώ.

Από τις 10 Ιανουαρίου του 2017 η μετοχή της Κύπρου έχει διαγραφεί από το ελληνικό χρηματιστήριο και διαπραγματεύεται σε Κύπρο και Λονδίνο.

Η Attica Bank έκλεισε στα 0,0962 ευρώ, με πτώση -1,74% με όγκο 758 χιλ. τεμάχια και κεφαλαιοποίηση 118 εκατ. ευρώ.

Το ιστορικό χαμηλό της Attica Βank είναι στα 0,02480 ευρώ μετά το RS και προ reverse split 0,001255 ευρώ και σημειώθηκε στις 21 Δεκεμβρίου του 2017.

Η μετοχή της Τράπεζας της Ελλάδος έκλεισε στα 16,10 ευρώ, με άνοδο +0,31% και κεφαλαιοποίηση 320 εκατ. ευρώ.

Μεικτές τάσεις στα μη τραπεζικά blue chips με χαμηλές συναλλαγές

Με μεικτές τάσεις έκλεισαν οι μη τραπεζικές μετοχές του FTSE 25, με τις συναλλαγές σε χαμηλά επίπεδα.

Την μεγαλύτερη άνοδο κατέγραψαν ΔΕΗ, Motor Oil, Τιτάν, Viohalco..

Στον αντίποδα, υποχώρησαν Τέρνα Ενεργειακή -2,23%, Coca Cola, ΟΤΕ...

Η Coca Cola έκλεισε στα 23,11 ευρώ, με πτώση -1,66% και κεφαλαιοποίηση στα 8,59 δισ. ευρώ και βρίσκεται στην 1η θέση των κεφαλαιοποιήσεων στο ελληνικό χρηματιστήριο.

Ο ΟΤΕ έκλεισε στα 15,50 ευρώ, με πτώση -0,83% και αποτίμηση 6,86 δισ. ευρώ και βρίσκεται στην 2η θέση των κεφαλαιοποιήσεων.

Η ΔΕΗ έκλεισε στα 6,51 ευρώ, με άνοδο +3,01% και αποτίμηση 2,49 δισ. ευρώ.

Ο ΑΔΜΗΕ έκλεισε στα 1,67 ευρώ, με άνοδο +0,60% και κεφαλαιοποίηση 387 εκατ. ευρώ.

Ο ΟΠΑΠ έκλεισε στα 12,86 ευρώ, με άνοδο +0,47% και αποτίμηση 4,67 δισ. ευρώ.

Ο Titan Cement International έκλεισε στα 11,86 ευρώ, με άνοδο +1,37% και κεφαλαιοποίηση 929 εκατ. ευρώ.

Η μετοχή των ΕΛΠΕ έκλεισε στα 6,88 ευρώ, με άνοδο +0,44% και κεφαλαιοποίηση 2,10 δισ. ευρώ.

Η μετοχή της Motor Oil έκλεισε στα 18,15 ευρώ, με άνοδο +2,54% κεφαλαιοποίηση 2,01 δισ. ευρώ.

Η μετοχή της Jumbo έκλεισε στα 14,85 ευρώ, με πτώση -0,47% και κεφαλαιοποίηση 2,02 δισ. ευρώ.

Ο Μυτιληναίος έκλεισε στα 16,99 ευρώ, αμετάβλητος και κεφαλαιοποίηση 2,43 δισεκ. ευρώ.

Η ΕΥΔΑΠ έκλεισε στα 7,13 ευρώ, με πτώση -0,28% και κεφαλαιοποίηση 759 εκατ. ευρώ.

Η ΕΛΒΑΛΧΑΚΟΡ έκλεισε στα 1,4620 ευρώ, με άνοδο +0,14% και κεφαλαιοποίηση 549 εκατ. ευρώ.

Η MIG (που είναι εκτός FTSE 25) έκλεισε στα 0,0299 ευρώ, με άνοδο +5,28% και κεφαλαιοποίηση 28 εκατ. ευρώ.

Βελτίωση στα ελληνικά ομόλογα, το 10ετές στο 4,30% - Το spread με την Ιταλία στις 15 μ.β.

Βελτίωση καταγράφεται σήμερα 14/11 στα ελληνικά ομόλογα αλλά και στα υπόλοιπα ομόλογα της Ευρωζώνης.

Το ελληνικό 10ετές ομόλογο βρίσκεται στο 4,30% και το 10ετές ιταλικό 4,15%, με το μεταξύ τους spread στις 15 μ.β.

Το spread η διαφορά απόδοσης μεταξύ ελληνικών 10 ετών και γερμανικών ομολόγων διαμορφώνεται στις 220 μονάδες βάσης από 223 μονάδες βάσης.

Το ελληνικό CDS στο 5ετές που αποτελεί και το benchmark, σήμερα διαμορφώνεται στις 156 μονάδες βάσης.

Ως μέτρο σύγκρισης αναφέρεται ότι το CDS της Αργεντινής βρίσκεται στις 1.030 μονάδες βάσης.

Θυμίζουμε ότι τα επίπεδα ρεκόρ μετά το PSI+ στην Ελλάδα σημειώθηκαν στις 8 Ιουλίου του 2015 στις 8700 μ.β.

Το CDS δουλεύει ως εξής….

Για κάθε 10 εκατ δολάρια έκθεση σε ελληνικό χρέος, ένας επενδυτής που θέλει να αντισταθμίσει τον κίνδυνο χώρας αγοράζει ένα παράγωγο το CDS και πληρώνει π.χ. για την Ελλάδα σήμερα απόδοση 1,56% ή 156 χιλ. δολάρια ασφάλιστρο ανά 10 εκατ δολ. επενδυτική θέση στο ελληνικό χρέος.

Το spread Ελλάδος – Ιταλίας βρίσκεται στις 15 μονάδες βάσης.

Έναντι της Πορτογαλίας το spread με την Ελλάδα διαμορφώνεται στις 122 μονάδες βάσης…

Βελτίωση στα ομόλογα της Νοτίου Ευρώπης

Βελτίωση καταγράφεται σήμερα 14/11 στα ομόλογα της Ευρωζώνης.

Το Ιταλικό 10ετές διαμορφώνεται σήμερα 14 Νοεμβρίου του 2022 στο 4,15%.

Το 10ετές γερμανικό ομόλογο βρίσκεται σήμερα 14/11/2022 στο 2,10%..

Οι αποδόσεις των ευρωπαϊκών ομολόγων διαμορφώνονται ως εξής….

Η Ιρλανδική 10ετία λήξης 2028 εμφανίζει απόδοση στο 2,62% με το ιστορικό χαμηλό -0,333% σημειώθηκε στις 15 Δεκεμβρίου 2020.

Το 10ετές Πορτογαλικό ομόλογο λήξης Οκτωβρίου 2028 έχει απόδοση 3,08% με ιστορικό χαμηλό στο -0,062% που σημειώθηκε στις 15 Δεκεμβρίου 2020.

Το Ισπανικό 10ετές έχει απόδοση 3,15% με το ιστορικό χαμηλό στο -0,02% που σημειώθηκε στις 16 Δεκεμβρίου 2020.

Στην Ιταλία το 10ετές ομόλογο λήξης 1η Αυγούστου του 2029 έχει απόδοση 4,15% και με ιστορικό χαμηλό 0,4260% στις 12 Φεβρουαρίου του 2021.

Αξίζει να αναφερθεί ότι η Κύπρος έκδωσε 10ετές ομόλογο με επιτόκιο 2,32% και η τρέχουσα απόδοση του είναι 4,13%.

Το ιστορικό χαμηλό σημειώθηκε στις 15 Δεκεμβρίου 2020 στο 0,088%.

www.bankingnews.gr

Σχόλια αναγνωστών