Η αλήθεια είναι πως ακόμη δεν έχει υπάρξει μια πραγματικά μεγάλη πτώση στις μετοχές, καθώς ο πληθωρισμός όσο και η ύφεση απειλούν το ιστορικό overweight στις μετοχές έναντι των ομολόγων - αν και μέχρι στιγμής ήταν μια δύσκολη χρονιά για τις χρηματοοικονομικές αξίες…

Σε κάθε περίπτωση, η αλλαγή παραδείγματος στον πληθωρισμό οδήγησε στην ανατροπή εμπειριών δεκαετιών, με τις μετοχές και τα ομόλογα να πέφτουν συνήθως μαζί – παρά τη μέχρι πρότινος αντιστρόφως ανάλογη σχέση τους.

Επισημαίνεται πως το 2022 καταγράφεται πτώση 25% από τα ιστορικά υψηλά στον S&P 500 και ιστορική πτώση 15% στα ομόλογα.

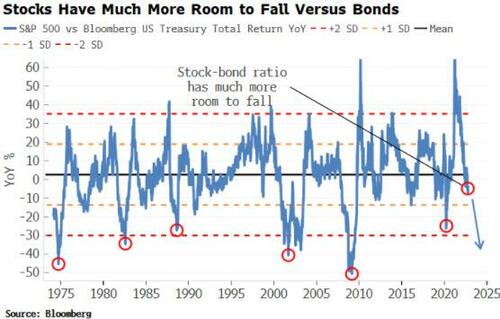

Ο δείκτης μετοχών - ομολόγων μειώθηκε ραγδαία, αλλά πιθανότατα μόλις ξεκινήσαμε.

Βέβαια, μπορεί να επανέλθει στον μέσο όρο της, εφόσον γίνουν υπερβάσεις.

Η πτώση στις μετοχές όσο και στα ομόλογα οδήγησε τον δείκτη κάτω από τη μέση τιμή της.

Ως εκ τούτου, βρισκόμαστε στη διαδικασία μιας υπέρβασης που θα μπορούσε να οδηγήσει την αγορά πολύ πιο χαμηλά, καθοδηγούμενη από τα δίδυμα φάσματα του πληθωρισμού και της ύφεσης.

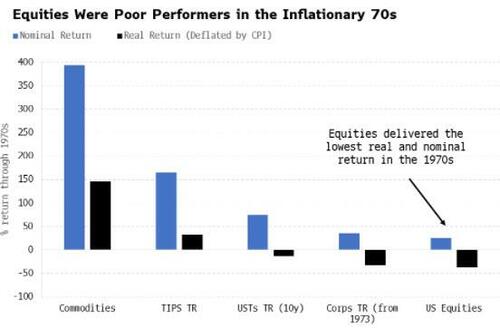

Σε κάθε περίπτωση, είναι μια κοινή παρανόηση ότι οι μετοχές αποτελούν αντιστάθμιση πληθωρισμού.

Ορισμένες μετοχές και κλάδοι, ιδιαίτερα εκείνοι που σχετίζονται με πραγματικά περιουσιακά στοιχεία, αποτελούν καλές αντισταθμίσεις του πληθωρισμού, αλλά συνολικά οι μετοχές δεν προστατεύουν από τις αυξήσεις στις τιμές.

Υπενθυμίζεται πως οι μετοχές ήταν η κύρια κατηγορία ενεργητικού με τη χειρότερη απόδοση τόσο σε πραγματικούς όσο και σε ονομαστικούς όρους κατά τη διάρκεια του Μεγάλου Πληθωρισμού της δεκαετίας του 1970 στις ΗΠΑ.

Είναι ένα περιουσιακό στοιχείο που επί του παρόντος πρέπει να αποφεύγεται.

Γιατί; Οι μετοχές έχουν άπειρο duration με σταθερό κουπόνι, την απόδοση ιδίων κεφαλαίων.

Τα ομόλογα, από την άλλη πλευρά, έχουν ημερομηνία λήξης, κατά την οποία δίνεται δυνατότητα επαναδιαπραγμάτευσης του κουπονιού.

Λιγότερο ελκυστικές...

Όταν ο πληθωρισμός είναι υψηλός, οι μετοχές αρχίζουν να φαίνονται όλο και λιγότερο ελκυστικές.

Σήμερα, η πραγματική μερισματική απόδοση του S&P είναι -5,6% και η απόδοση των πραγματικών κερδών είναι -7,2%, ενώ η πραγματική απόδοση ενός δεκαετούς ομολόγου του αμερικανικού Δημοσίου είναι -3,5%.

Γιατί λοιπόν να ασχοληθεί κάποιος με τις μετοχές όταν μπορεί να έχει μια σχετικά ζουμερή, λιγότερο επικίνδυνη απόδοση από ομόλογα;

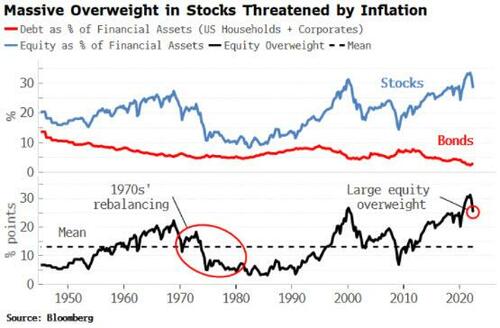

Ως εκ τούτου, το overweight στις μετοχές έναντι των ομολόγων αποτελεί μεγάλο κίνδυνο.

Η προοπτική υψηλότερων αποδόσεων σημαίνει ότι η ισχυρή προτίμηση για τις μετοχές έναντι των ομολόγων είναι ο κανόνας στις ΗΠΑ.

Αυτό το overweight βρίσκεται επί του παρόντος στο υψηλότερο επίπεδό του από την τεχνολογική φούσκα του 2000, ενώ έφτασε σε ακόμη υψηλότερες κορυφές κατά τη διάρκεια της πανδημίας.

Όπως γίνεται προφανές ότι ο πληθωρισμός είναι εκτός ελέγχου και δεν θα επανέλθει σύντομα, γίνεται κατανοητό πως οι μετοχές μετατρέπονται σε αιμορραγικά επεισόδια για τα κεφάλαια… προκαλώντας μια φυγή προς τα ομόλογα.

Αυτή η έξοδος θα μπορούσε να είναι αρκετά μεγάλη, μειώνοντας σημαντικά τoν δείκτη μετοχών προς ομόλογα και αποδεκατίζοντας τις μακροπρόθεσμες πραγματικές αποδόσεις για τις μετοχές.

Η δεκαετία του 1970 «δοκίμασε» ένα παρόμοιο rebalancing, με το overweigh στις μετοχές στα τέλη της δεκαετίας του 1960 να μεταμορφώνεται σε ένα ιστορικό underweight, που κατίσχυσε στην επενδυτική κοινότητα μέχρι τα τέλη της δεκαετίας του 1980.

Ο πληθωρισμός, όπως μια δερματοπάθεια, έδωσε στις μετοχές ένα εξάνθημα που τις έκανε μη ελκυστικές για πολλά χρόνια.

Αντιμετωπίζουν τον ίδιο κίνδυνο και σήμερα.

Η ύφεση

Μια ύφεση απλώς θα κάνει πιο άμεσο τον κίνδυνο περαιτέρω υποαπόδοσης των μετοχών.

Οι κορυφαίοι δείκτες δείχνουν ότι η ύφεση των ΗΠΑ τους επόμενους 3-6 μήνες είναι σχεδόν αναπόφευκτη.

Οι μετοχές θα παρουσιάσουν πιο σημαντική πτωτική τάση, ενώ τα ομόλογα είναι πιθανό να «πιάσουν» τη συνήθη προσφορά τους.

Η προϊστορία δείχνει ότι ο λόγος μετοχών-ομολόγων μειώνεται άνω του 12% τους έξι μήνες μετά την έναρξη μιας ύφεσης

Αν αφήσουμε κατά μέρος ότι σε πραγματικούς όρους και τα δύο περιουσιακά στοιχεία εξακολουθούν να είναι πιθανό να προκαλέσουν απώλειες χρημάτων, ο δείκτης μετοχών προς ομόλογα θα υποχωρήσει περαιτέρω σε οποιαδήποτε οικονομική ύφεση.

Τελικά, ωστόσο, οι μετοχές κινδυνεύουν περισσότερο από τα ομόλογα, καθώς οι κυβερνήσεις δεν δανείζονται σε αγορές μετοχών.

Ο υψηλός πληθωρισμός σημαίνει ότι οι αποδόσεις των ομολόγων θα μπορούσαν να αυξηθούν, και σε αυτό το σημείο οι μετοχές θα θυσιαστούν για να περιοριστεί το ποσό που πρέπει να πληρώσουν οι κυβερνήσεις για να δανειστούν.

Αυτό, αργότερα, μπορεί να σηματοδοτήσει την τελική συνθηκολόγηση στον δείκτη μετοχών-ομολόγων.

Οι μακροπρόθεσμες προοπτικές για τα ομόλογα είναι λιγότερο από ρόδινες στο τρέχον παράδειγμα πληθωρισμού, αλλά η προοπτική για τις μετοχές είναι ακόμη πιο ζοφερή.

www.bankingnews.gr

Σχόλια αναγνωστών