Στα 45 δισ. δολ. κυμαίνονται οι απώλειες όσων επεδυτών στοιχημάτισαν υπέρ της Tesla κατά την είσοδό της εταιρείας στον δείκτη βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500.

Υπενθυμίζεται πως όταν η πρωτοπόρος αυτοκινητοβιομηχανία εισήχθη για πρώτη φορά στον S&P 500, στα τέλη του 2020, βάσει κεφαλαιοποίησης ήταν η έβδομη μεγαλύτερη εταιρεία στον κόσμο – μία δεκαετία αφότου εισήχθη στον δείκτη μικρής κεφαλαιοποίησης Russell 1000.

Σύμφωνα με τη Research Affiliates, μια εταιρεία επενδύσεων στην Καλιφόρνια, όλο το 2020, εν όψει της ένταξής της στον S&P 500, σημείωσε ράλι 764%.

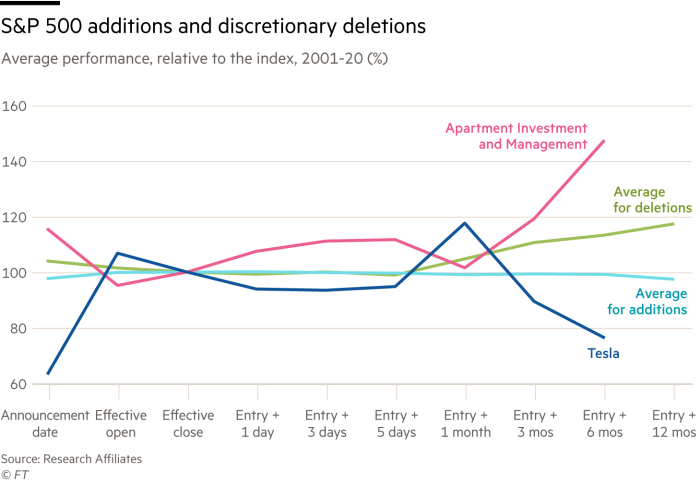

Τους επόμενους έξι μήνες η μετοχή της Tesla κατρακύλησε, ενώ η μετοχή την οποία αντικατέστησε στον δείκτη, της εταιρείας Apartment Investment and Management (AIV), σημείωσε άνοδο 48%.

Αυτό το rebalancing κόστισε στα χαρτοφυλάκια των επενδυτών 41 μονάδες βάσης (4,6 τρισεκατομμύρια δολάρια έναντι 6,6 τρισεκατομμύρια δολάρια), δήλωσε ο Rob Arnott, πρόεδρος της RA.

«Η AIV ξεπέρασε την Tesla.

Ένας συνταξιούχος με κατανομή 100.000 δολ. στο S&P 500 είναι περίπου 410 δολ. φτωχότερος, ως αποτέλεσμα του rebalancing στον δείκτη τον Δεκέμβριο».

Στο μεταξύ, την ώρα που γράφονται αυτές οι γραμμές η μετοχή της αυτοκινητοβιομηχανίας είναι στα 679 δολ.

Rebalancing…

Ενώ η Tesla αποτελεί ακραία περίπτωση, η ανάλυση της Research Affiliates υποδηλώνει ότι κατά το rebalancing και την αναδιάρθρωση των δεικτών οι επενδυτές τείνουν να «αγοράζουν υψηλά και να πωλούν χαμηλά».

Από το 2000, κατά μέσο όρο 23 μετοχές εισήλθαν και εγκατέλειψαν τον S&P 500 λόγω συγχνωνεύσεων, εξαγορών, πτωχεύσεων κ.λπ., με την RA να παρατηρεί πως το 65% των νεοεισερχόμενων επιχειρήσεων στον δείκτη βαρόμετρο της Wall Street να «βλέπουν» τις τιμές των «χαρτιών» τα οποία έχουν στην κατοχή τους να αυξάνονται ενδοσυνεδριακά.

Αντίθετα -και λογικά- το 60% των διαγραφών σημειώνει πτώση μεταξύ των ημερομηνιών ανακοίνωσης και εξόδου.

Κατά μέσο όρο, οι διαγραφείσες μετοχές υποαπέδωσαν κατά 6,2 ποσοστιαίες μονάδες.

Κατά τους επόμενους 12 μήνες, οι τιμές κινούνται προς την αντίθετη κατεύθυνση: οι προσθήκες κατά μέσο όρο έχουν χαμηλότερη απόδοση από τον δείκτη, αν και μόνο κατά 1%, αλλά οι διαγραφές τον κερδίζουν κατά μέσο όρο σχεδόν 20 μονάδες.

Αγοράστε τη «διαγραφή» και πουλήστε την «προσθήκη»

Ως αποτέλεσμα, η RA υπολόγισε ότι οι επενδυτές συνήθως χάνουν 20-40 μονάδες βάσης ετησίως από «τις μετοχές που [προστίθενται] σε πολύ υψηλή τιμή και πωλούνται σε πολύ χαμηλή τιμή», κατά τη διαδικασία επανεξισορρόπησης.

«Οι παραδοσιακοί δείκτες ενσωματώνουν αναποτελεσματικές επιδόσεις» έγραψε ο Arnott.

«Η εξισορρόπηση του δείκτη είναι μια μεγάλη ευκαιρία. . . να κάνουμε το αντίθετο από αυτό που κάνει ο δείκτης: Αγοράστε τη διαγραφή και πουλήστε την προσθήκη».

Ο Arnott είπε ότι αυτό δεν αφορά τον S&P 500, αλλά μάλλον πρόκειται για ένα ελάττωμα εγγενές σε όλους τους δείκτες σταθμισμένου ορίου της αγοράς.

Ίσως για αυτή την κατάσταση φταίνε και τα hedge funds.

Ποιος επωφελείται από αυτό; hedge funds και άλλοι πάροχοι ρευστότητας.

Ποιος πληρώνει;

Οι επενδυτές, πολλοί από τους οποίους είναι συνταξιούχοι» δηλώνει αναλυτής της RA.

www.bankingnews.gr

Σχόλια αναγνωστών