Το Berkshire Hathaway, ανακοίνωσε πως απέκτησε μετοχές της Barrick Gold, μίας από τις μεγαλύτερες εταιρείες εξόρυξης χρυσού και άλλων μετάλλων

Εσχάτως ο θρυλικός επενδυτής Warren Buffett δείχνει ιδιαίτερη προτίμηση στα πολύτιμα μέταλλα και ειδικά στον χρυσό.

Μάλιστα, την προηγούμενη εβδομάδα το fund του οποίου είναι ιδρυτής, το Berkshire Hathaway, ανακοίνωσε πως απέκτησε μετοχές της Barrick Gold, μίας από τις μεγαλύτερες εταιρείες εξόρυξης χρυσού και άλλων μετάλλων.

Εν προκειμένω αξίζει υπενθύμιση ένα παλαιότερο σημείωμα του μεγαλοεπενδυτή που μας πίσω στο 1998.

«Πέρυσι αγοράσαμε 111,2 εκατομμύρια ουγγιές.

Αυτή η επένδυση απέφερε κέρδη προ φόρων ύψους 97,4 εκατ. δολάρια.

Κατά κάποιο τρόπο, αυτό είναι μια επιστροφή στο παρελθόν για μένα.

Πριν από 30 χρόνια αγόρασα ασήμι επειδή περίμενα πως η κυβέρνηση θα προέβαινε σε απονομισματοποίηση».

Όμως παλαιότερα η απονομισματοποίηση ήταν κάτι διαφορετικό.

Σήμαινε το σπάσιμο του δολαρίου που συνδεόταν απευθείας με τον χρυσό.

Στις μέρες, επειδή το δολάριο δεν συνδέεται απευθείας με τον χρυσό, σημαίνει πως η αξία του δολαρίου εν σχέσει με τον χρυσό θα πέσει, και μάλιστα σε σημαντικό βαθμό, όπως έγινε το 1971 επί Nixon.

Η απονομισματοποίηση, όμως, δεν μπορεί να προκαλέσει μεγάλο σοκ στις αγορές.

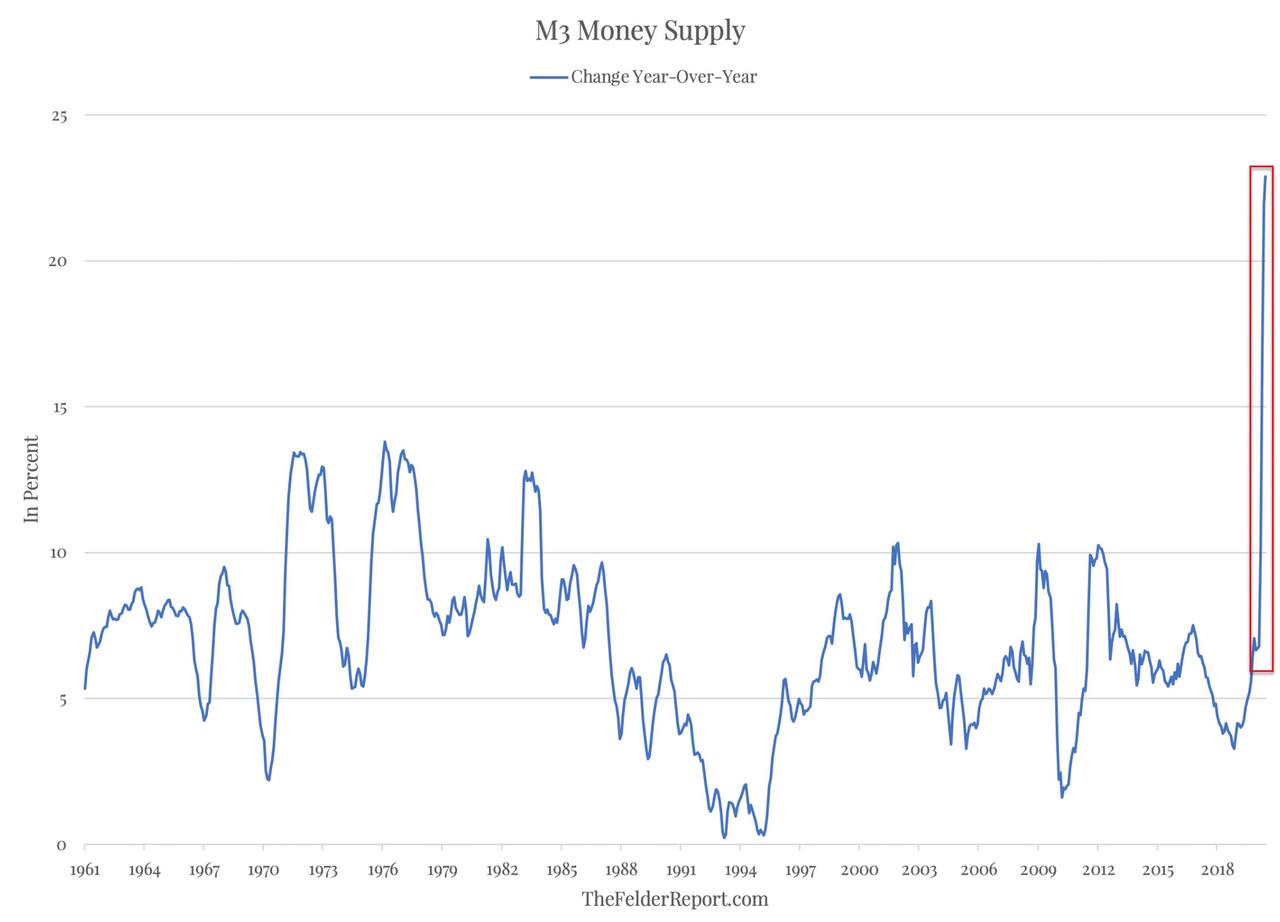

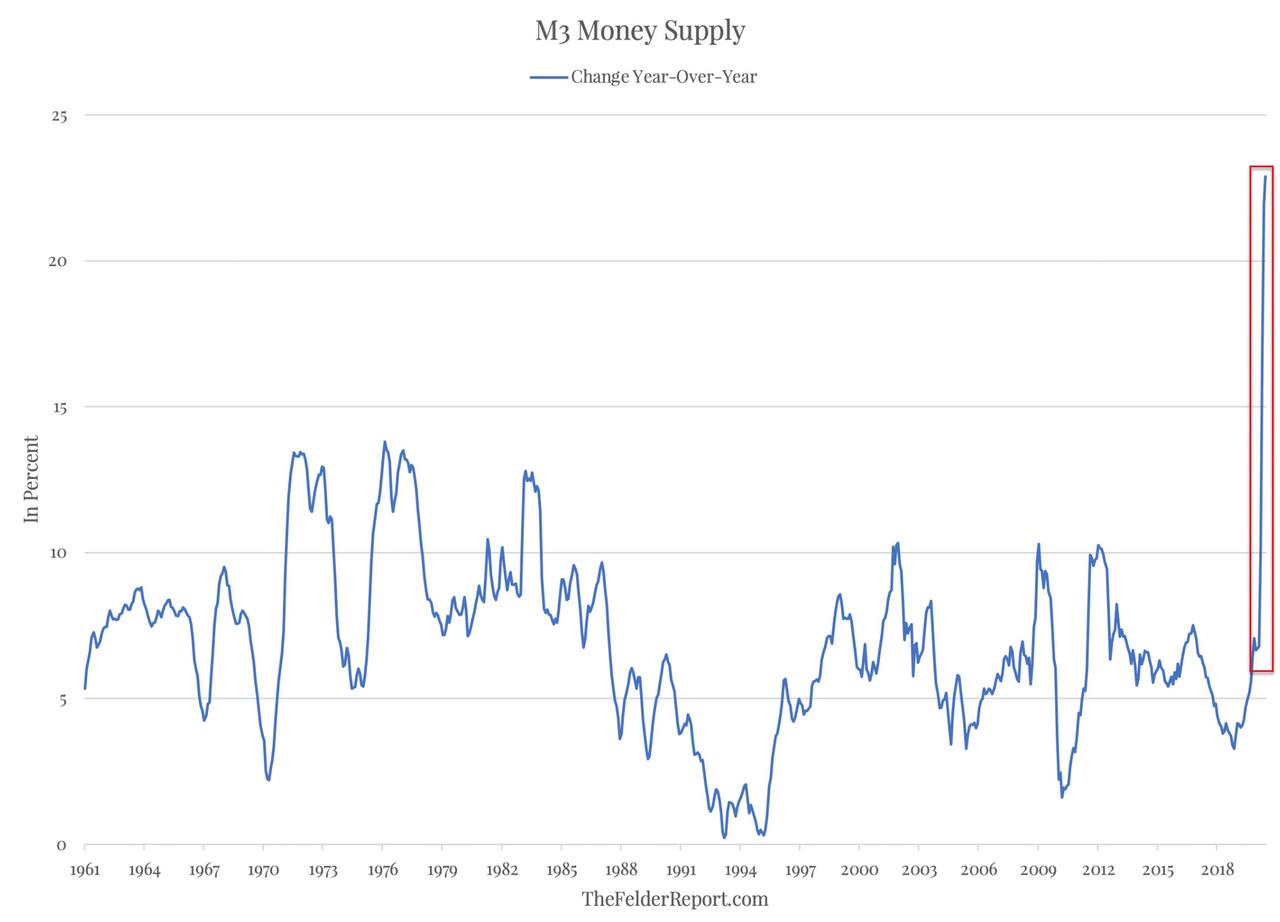

Έκτοτε, το τύπωμα χρημάτων αυξήθηκε.

Ως αποτέλεσμα ο ισολογισμός της Fed σχεδόν διπλασιάστηκε.

Υπό αυτό το πρίσμα, δεν είναι δύσκολο να καταλάβουμε γιατί οι πρόσφατες ενέργειες του Κογκρέσου και της Fed, με τη δημιουργία του μεγαλύτερου δημοσιονομικού ελλείμματος, ενέπνευσαν τον μεγαλύτερο επενδυτή στον κόσμο να επιλέξει ένα μέσο αντιστάθμισης των πληθωριστικών πιέσεων.

Το Berkshire σήμερα δεν αγοράζει πολύτιμα μέταλλα απευθείας.

Μια επένδυση σε μετοχές που συνδέονται με τον χρυσό, όμως, μπορεί να είναι πολύ πιο αποτελεσματική ως αντιστάθμιση του πληθωρισμού.

Κάποτε χλεύαζε τον χρυσό, τώρα τον αγοράζει

Κάποτε ο μεγαλύτερος επενδυτής στην νεότερη ιστορία ο Warren Buffet της Berkshire χλεύαζε τις επενδύσεις σε χρυσό.

Σε ομιλία του στο Χάρβαρντ το 1998, ο Buffet είχε αναφέρει για τις επενδύσεις σε χρυσό.

Σκάβεται το έδαφος στην Αφρική ή κάπου αλλού στον κόσμο.

Εν συνεχεία τον λιώνουμε και μετά ξανασκάβουμε ένα άλλο λάκκο, και θάβουμε τον χρυσό και πληρώνουμε ανθρώπους για φύλαξη και προστασία.

Δεν έχει χρησιμότητα.

Όποιος παρακολουθεί από τον Άρη θα ξύνει περίεργα το κεφάλι του.

Κάποτε είχε αναφέρει.

Ο χρυσός είναι ένας τρόπος να παραμείνεις μακριά από τον φόβο.

Στις επενδύσεις όσο περισσότερο φοβούνται οι άλλοι τόσα περισσότερα χρήματα βγάζεις, αν φοβούνται λιγότερο, χάνεις χρήματα, αλλά ο ίδιος ο χρυσός δεν παράγει τίποτα.

Στην επιστολή το 2011, ο Buffet είχε αναφέρει η αξία του χρυσού είναι 9,6 τρισεκατομμύρια δολάρια.

Με τόσα χρήματα θα μπορούσατε να αγοράσετε όλο το χρυσό στον κόσμο, ή ολόκληρη την καλλιεργήσιμη γη των ΗΠΑ (400 εκατομμύρια στρέμματα) συν 16 ExxonMobil και θα σας έχει απομείνει και 1 τρισεκατομμύριο δολάρια.

Πιστεύω ότι η αξία του χρυσού θα υποχωρήσει δεν θα μείνει στα 9,6 τρισεκ. Δολάρια.

Το 2013, ο Buffett έφτασε ακόμη και στο σημείο να χλευάζει τους επενδυτές που στοιχηματίζουν σε χρυσό, λέγοντας ότι υπήρχαν καλύτερες επενδύσεις για να βάλετε τα χρήματά σας.

«Αυτό που παρακινεί τους περισσότερους αγοραστές χρυσού είναι η πεποίθησή τους ότι οι φοβισμένοι επενδυτές θα αυξηθούν», έγραψε ο Buffet το 2012.

«Κατά τη διάρκεια της τελευταίας δεκαετίας, αυτή η πεποίθηση αποδείχθηκε σωστή.

Πέραν αυτών, η αυξανόμενη τιμή δημιούργησε από μόνη της επιπλέον αγοραστικό ενθουσιασμό, προσελκύοντας αγοραστές που θεωρούν την άνοδο ως επικύρωση μιας επενδυτικής στρατηγικής.

Στην Γενική Συνέλευση της Berkshire το 2018, ο Buffett σύγκρινε 10.000 δολάρια που επενδύθηκαν σε μετοχές και χρυσό το 1942 (το πρώτο έτος που ξεκίνησε τις επενδύσεις σε μετοχές).

Και στην Γενική Συνέλευση του 2019 επανέλαβε:

«Το μαγικό μέταλλο δεν ταιριάζει με την αμερικανική νοτροπία»

Τι συνέβη εσχάτως;

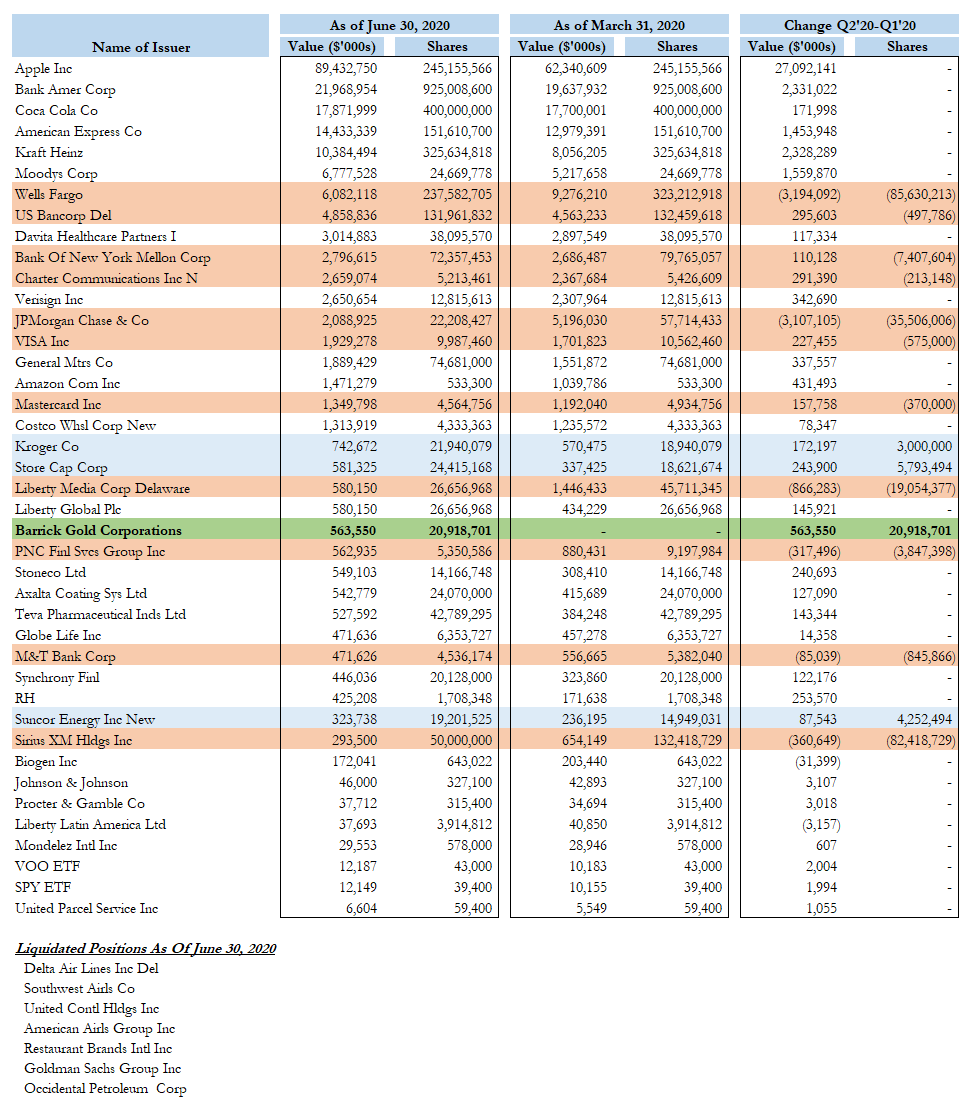

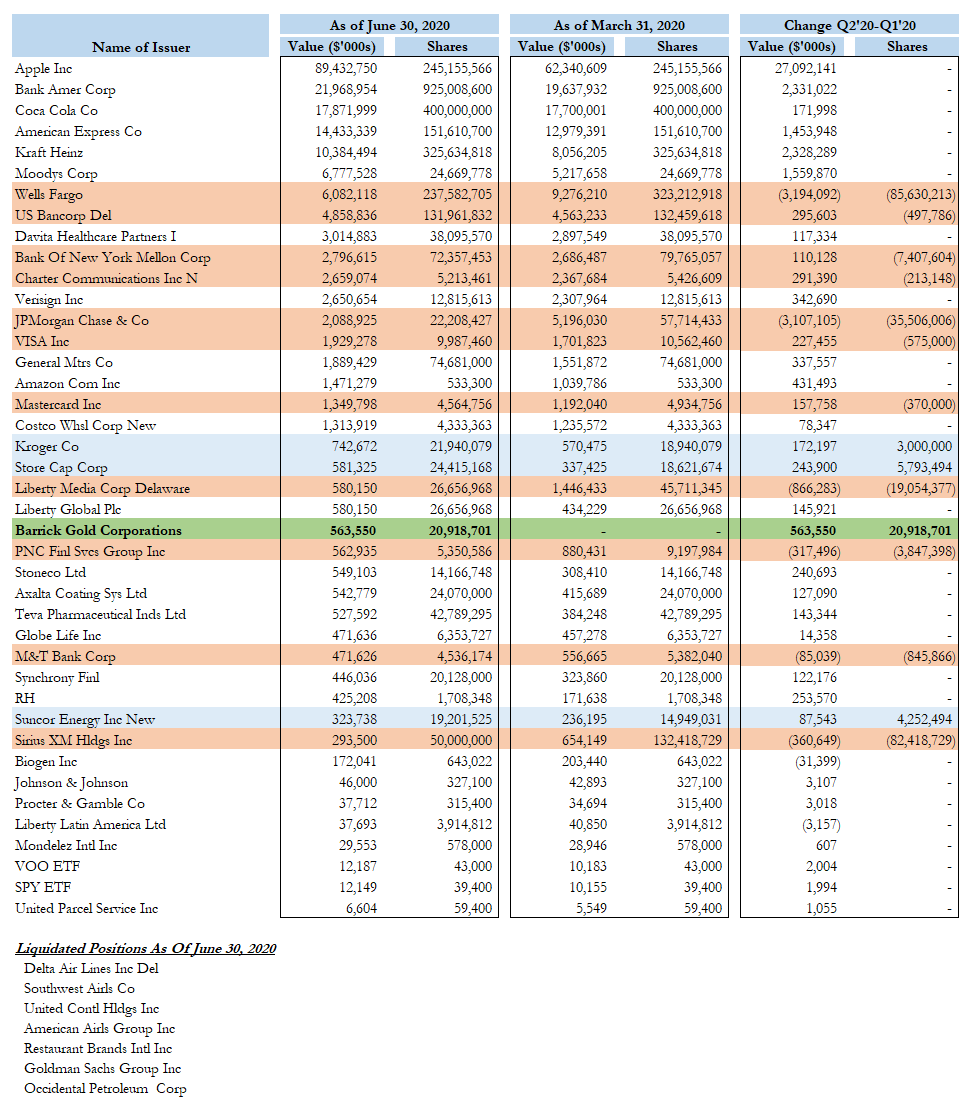

Σύμφωνα με το τελευταία ενημέρωση η Berkshire Hathaway όχι μόνο ρευστοποίησε όλες τις αεροπορικές εταιρείες που κατείχε στα επενδυτικά χαρτοφυλάκια αλλά επίσης ρευστοποίησε τεράστια ποσά στις αμερικανικές τράπεζες (εξ ολοκλήρου αποχώρησε από τη Goldman Sachs).

Από την JPMorgan η Berkshire Stake μείωσε την θέση της 62% σε 22,2 εκατ μετοχές

Η Berkshire's μείωσε στην Wells Fargo την επενδυτική θέση 26% σε 238 εκατ μετοχές

Η Berkshire μηδένισε την επενδυτική έκθεση στην PNC Financial and M&T Bank καθώς και στην Bank of New York Mellon Corp., Mastercard και Visa.

Επίσης η Berkshire ρευστοποίησε όλη την επενδυτική θέση στην Goldman

Στο β΄ τρίμηνο του 2020 το μόνο περιουσιακό στοιχείο που αγόρασε ήταν χρυσός.

Η Berkshire αγόρασε νέο μερίδιο (20,9 εκατομμύρια μετοχές) στην Barrick Gold, με την αποτίμηση να φθάνει στα 564 εκατ δολάρια.

Έτσι, ο διάσημος επενδυτής κατά του χρυσού έχει εγκαταλείψει τις τράπεζες - «τη ραχοκοκαλιά της οικονομίας που βασίζεται στην Αμερική», υπέρ μιας εταιρίας εξόρυξης (η οποία ήταν η μεγαλύτερη στον κόσμο μέχρι το 2019 όταν η Newmont αγόρασε τη Goldcorp).

Μήπως ο Buffett ποντάρει ενάντια στην Αμερική με επενδυτικό μοχλό τα πολύτιμα μέταλλα;

Πλέον ο Buffet υποστηρίζει ότι η ανθρώπινη ελευθερία βασίζεται στον χρυσό που μπορεί να εξαργυρωθεί σε χρήματα.

Ο Buffett υποστηρίζει ότι τα οικονομικά συστήματα που στηρίζονται σε χαρτονομίσματα καταρρέουν και οδηγούν σε οικονομικό χάος.

Παρατηρεί ότι ένας χρυσός κανόνας θα περιόριζε τις κυβερνητικές δαπάνες και θα έδινε στους ανθρώπους μεγαλύτερη δύναμη.

Εάν δει κανείς ιστορικά τα δεδομένα, μια από τις πρώτες κινήσεις του Λένιν, του Μουσολίνι και του Χίτλερ ήταν να απαγορεύσει την ατομική ιδιοκτησία σε χρυσό, αρχίζετε να αισθάνεστε ότι μπορεί να υπάρχει κάποια σχέση μεταξύ του χρήματος, του εξαργυρώσιμου χρυσού και του σπάνιου βραβείου που είναι γνωστό ως ανθρώπινη ελευθερία.

Ο Λένιν δήλωνε ότι ένας σίγουρος τρόπος να ανατραπεί η υπάρχουσα κοινωνική τάξη και να επιτευχθεί ο κομμουνισμός ήταν με την εκτύπωση χαρτονομισμάτων, που θα έχουν ως βάση τον χρυσό.

www.bankingnews.gr

Μάλιστα, την προηγούμενη εβδομάδα το fund του οποίου είναι ιδρυτής, το Berkshire Hathaway, ανακοίνωσε πως απέκτησε μετοχές της Barrick Gold, μίας από τις μεγαλύτερες εταιρείες εξόρυξης χρυσού και άλλων μετάλλων.

Εν προκειμένω αξίζει υπενθύμιση ένα παλαιότερο σημείωμα του μεγαλοεπενδυτή που μας πίσω στο 1998.

«Πέρυσι αγοράσαμε 111,2 εκατομμύρια ουγγιές.

Αυτή η επένδυση απέφερε κέρδη προ φόρων ύψους 97,4 εκατ. δολάρια.

Κατά κάποιο τρόπο, αυτό είναι μια επιστροφή στο παρελθόν για μένα.

Πριν από 30 χρόνια αγόρασα ασήμι επειδή περίμενα πως η κυβέρνηση θα προέβαινε σε απονομισματοποίηση».

Όμως παλαιότερα η απονομισματοποίηση ήταν κάτι διαφορετικό.

Σήμαινε το σπάσιμο του δολαρίου που συνδεόταν απευθείας με τον χρυσό.

Στις μέρες, επειδή το δολάριο δεν συνδέεται απευθείας με τον χρυσό, σημαίνει πως η αξία του δολαρίου εν σχέσει με τον χρυσό θα πέσει, και μάλιστα σε σημαντικό βαθμό, όπως έγινε το 1971 επί Nixon.

Η απονομισματοποίηση, όμως, δεν μπορεί να προκαλέσει μεγάλο σοκ στις αγορές.

Έκτοτε, το τύπωμα χρημάτων αυξήθηκε.

Ως αποτέλεσμα ο ισολογισμός της Fed σχεδόν διπλασιάστηκε.

Υπό αυτό το πρίσμα, δεν είναι δύσκολο να καταλάβουμε γιατί οι πρόσφατες ενέργειες του Κογκρέσου και της Fed, με τη δημιουργία του μεγαλύτερου δημοσιονομικού ελλείμματος, ενέπνευσαν τον μεγαλύτερο επενδυτή στον κόσμο να επιλέξει ένα μέσο αντιστάθμισης των πληθωριστικών πιέσεων.

Το Berkshire σήμερα δεν αγοράζει πολύτιμα μέταλλα απευθείας.

Μια επένδυση σε μετοχές που συνδέονται με τον χρυσό, όμως, μπορεί να είναι πολύ πιο αποτελεσματική ως αντιστάθμιση του πληθωρισμού.

Κάποτε χλεύαζε τον χρυσό, τώρα τον αγοράζει

Κάποτε ο μεγαλύτερος επενδυτής στην νεότερη ιστορία ο Warren Buffet της Berkshire χλεύαζε τις επενδύσεις σε χρυσό.

Σε ομιλία του στο Χάρβαρντ το 1998, ο Buffet είχε αναφέρει για τις επενδύσεις σε χρυσό.

Σκάβεται το έδαφος στην Αφρική ή κάπου αλλού στον κόσμο.

Εν συνεχεία τον λιώνουμε και μετά ξανασκάβουμε ένα άλλο λάκκο, και θάβουμε τον χρυσό και πληρώνουμε ανθρώπους για φύλαξη και προστασία.

Δεν έχει χρησιμότητα.

Όποιος παρακολουθεί από τον Άρη θα ξύνει περίεργα το κεφάλι του.

Κάποτε είχε αναφέρει.

Ο χρυσός είναι ένας τρόπος να παραμείνεις μακριά από τον φόβο.

Στις επενδύσεις όσο περισσότερο φοβούνται οι άλλοι τόσα περισσότερα χρήματα βγάζεις, αν φοβούνται λιγότερο, χάνεις χρήματα, αλλά ο ίδιος ο χρυσός δεν παράγει τίποτα.

Στην επιστολή το 2011, ο Buffet είχε αναφέρει η αξία του χρυσού είναι 9,6 τρισεκατομμύρια δολάρια.

Με τόσα χρήματα θα μπορούσατε να αγοράσετε όλο το χρυσό στον κόσμο, ή ολόκληρη την καλλιεργήσιμη γη των ΗΠΑ (400 εκατομμύρια στρέμματα) συν 16 ExxonMobil και θα σας έχει απομείνει και 1 τρισεκατομμύριο δολάρια.

Πιστεύω ότι η αξία του χρυσού θα υποχωρήσει δεν θα μείνει στα 9,6 τρισεκ. Δολάρια.

Το 2013, ο Buffett έφτασε ακόμη και στο σημείο να χλευάζει τους επενδυτές που στοιχηματίζουν σε χρυσό, λέγοντας ότι υπήρχαν καλύτερες επενδύσεις για να βάλετε τα χρήματά σας.

«Αυτό που παρακινεί τους περισσότερους αγοραστές χρυσού είναι η πεποίθησή τους ότι οι φοβισμένοι επενδυτές θα αυξηθούν», έγραψε ο Buffet το 2012.

«Κατά τη διάρκεια της τελευταίας δεκαετίας, αυτή η πεποίθηση αποδείχθηκε σωστή.

Πέραν αυτών, η αυξανόμενη τιμή δημιούργησε από μόνη της επιπλέον αγοραστικό ενθουσιασμό, προσελκύοντας αγοραστές που θεωρούν την άνοδο ως επικύρωση μιας επενδυτικής στρατηγικής.

Στην Γενική Συνέλευση της Berkshire το 2018, ο Buffett σύγκρινε 10.000 δολάρια που επενδύθηκαν σε μετοχές και χρυσό το 1942 (το πρώτο έτος που ξεκίνησε τις επενδύσεις σε μετοχές).

Και στην Γενική Συνέλευση του 2019 επανέλαβε:

«Το μαγικό μέταλλο δεν ταιριάζει με την αμερικανική νοτροπία»

Τι συνέβη εσχάτως;

Σύμφωνα με το τελευταία ενημέρωση η Berkshire Hathaway όχι μόνο ρευστοποίησε όλες τις αεροπορικές εταιρείες που κατείχε στα επενδυτικά χαρτοφυλάκια αλλά επίσης ρευστοποίησε τεράστια ποσά στις αμερικανικές τράπεζες (εξ ολοκλήρου αποχώρησε από τη Goldman Sachs).

Από την JPMorgan η Berkshire Stake μείωσε την θέση της 62% σε 22,2 εκατ μετοχές

Η Berkshire's μείωσε στην Wells Fargo την επενδυτική θέση 26% σε 238 εκατ μετοχές

Η Berkshire μηδένισε την επενδυτική έκθεση στην PNC Financial and M&T Bank καθώς και στην Bank of New York Mellon Corp., Mastercard και Visa.

Επίσης η Berkshire ρευστοποίησε όλη την επενδυτική θέση στην Goldman

Στο β΄ τρίμηνο του 2020 το μόνο περιουσιακό στοιχείο που αγόρασε ήταν χρυσός.

Η Berkshire αγόρασε νέο μερίδιο (20,9 εκατομμύρια μετοχές) στην Barrick Gold, με την αποτίμηση να φθάνει στα 564 εκατ δολάρια.

Έτσι, ο διάσημος επενδυτής κατά του χρυσού έχει εγκαταλείψει τις τράπεζες - «τη ραχοκοκαλιά της οικονομίας που βασίζεται στην Αμερική», υπέρ μιας εταιρίας εξόρυξης (η οποία ήταν η μεγαλύτερη στον κόσμο μέχρι το 2019 όταν η Newmont αγόρασε τη Goldcorp).

Μήπως ο Buffett ποντάρει ενάντια στην Αμερική με επενδυτικό μοχλό τα πολύτιμα μέταλλα;

Πλέον ο Buffet υποστηρίζει ότι η ανθρώπινη ελευθερία βασίζεται στον χρυσό που μπορεί να εξαργυρωθεί σε χρήματα.

Ο Buffett υποστηρίζει ότι τα οικονομικά συστήματα που στηρίζονται σε χαρτονομίσματα καταρρέουν και οδηγούν σε οικονομικό χάος.

Παρατηρεί ότι ένας χρυσός κανόνας θα περιόριζε τις κυβερνητικές δαπάνες και θα έδινε στους ανθρώπους μεγαλύτερη δύναμη.

Εάν δει κανείς ιστορικά τα δεδομένα, μια από τις πρώτες κινήσεις του Λένιν, του Μουσολίνι και του Χίτλερ ήταν να απαγορεύσει την ατομική ιδιοκτησία σε χρυσό, αρχίζετε να αισθάνεστε ότι μπορεί να υπάρχει κάποια σχέση μεταξύ του χρήματος, του εξαργυρώσιμου χρυσού και του σπάνιου βραβείου που είναι γνωστό ως ανθρώπινη ελευθερία.

Ο Λένιν δήλωνε ότι ένας σίγουρος τρόπος να ανατραπεί η υπάρχουσα κοινωνική τάξη και να επιτευχθεί ο κομμουνισμός ήταν με την εκτύπωση χαρτονομισμάτων, που θα έχουν ως βάση τον χρυσό.

www.bankingnews.gr

Σχόλια αναγνωστών