Εάν ο S&P κλείσει κάτω από τον 200αρη, θα τερματίσει ένα σερί 409 ημερών πάνω από αυτό

Ο χρηματιστηριακός δείκτης βαρόμετρο S&P 500 είχε βρεθεί στα ιστορικά υψηλά των 4.818 μονάδων μόλις πριν από λίγες εβδομάδες.

Ωστόσο σήμερα διαπραγματεύεται στις 4.450 μονάδες έχει χάσει πάνω από 300 μονάδες από τα πρόσφατα υψηλά.

Ο Nasdaq Composite, ο οποίος έκλεισε με τεχνική διόρθωση με πτώση 10% από το υψηλό όλων των εποχών, ενδέχεται να καταγράψει ακόμη μεγαλύτερη διόρθωση.

Επίσης, ο S&P 500 έχει καταγράψει το μεγαλύτερο εβδομαδιαίο σερί πτωτικών συνεδριάσεων από τον Σεπτέμβριο του 2020.

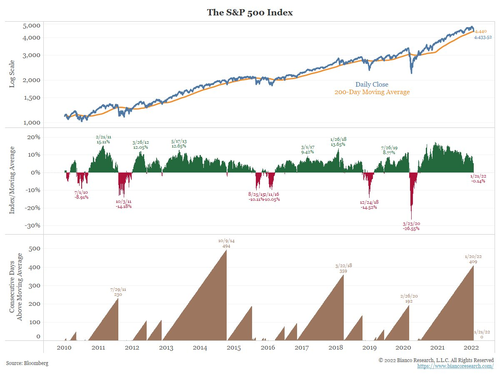

Το σημαντικότερο όμως είναι ότι ο S&P 500 μόλις έσπασε καθοδικά τον κινητό μέσο των 200 ημερών...

Εάν ο S&P κλείσει κάτω από τον 200αρη, θα τερματίσει ένα σερί 409 ημερών πάνω από αυτό - το μεγαλύτερο σερί των τελευταίων 8 ετών.

Morgan Stanley: Σήμα ισχυρής πτώσης για τις αγορές η συρρίκνωση του ισολογισμού της Fed

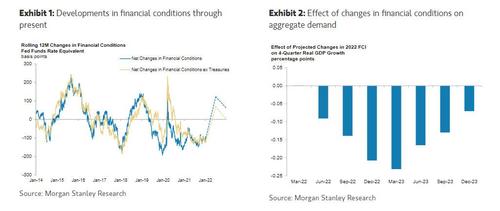

Iσχυρό σήμα πτώσης για τις αγορές αποτελεί η επικείμενη συρρίκνωση του ισολογισμού της Fed, σύμφωνα με όσα αναφέρει η Morgan Stanley.

Ειδικότερα, όπως υποστηρίζει η αμερικανική τράπεζα, οι δύο πρώτες εβδομάδες του 2022 ενίσχυσαν τη δυναμική ενός μηνύματος κλειδιού:

Η νομισματική πολιτική αυστηροποιείται, προεξαρχούσας της Fed, της οποίας τα στελέχη ήδη προεξοφλούν τρεις αυξήσεις επιτοκίων και εξετάζουν και τέταρτη.

Από την άλλοι, οι αναλυτές της Morgan Stanley «βλέπουν» τέσσερις αυξήσεις επιτοκίων, κατά 25 μ.β., το 2022, στις συνεδριάσεις του Μαρτίου, Ιουνίου, Σεπτεμβρίου και Δεκεμβρίου.

Δεδομένου του μεγέθους του ισολογισμού της Fed (8,2 τρισεκατομμύρια δολάρια ΗΠΑ - αποτελείται από 5,6 τρισεκατομμύρια δολάρια σε ομόλογα διαφόρων λήξεων και 2,6 τρισεκατομμύρια δολάρια σε MBS), η συρρίκνωσή του θα έχει σημαντικές επιπτώσεις στις αγορές.

Ωστόσο, η ποσοτικοποίηση τους δεν είναι καθόλου απλή υπόθεση, αναφέρει η Μorgan Stanley.

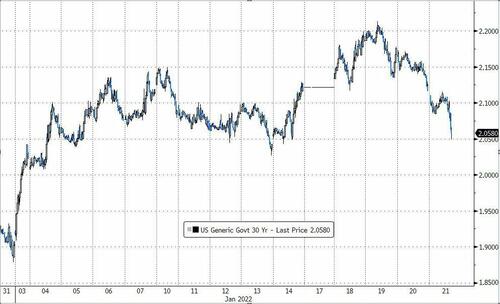

Ένας εμπειρικός κανόνας (με πολλή κίνηση) «δείχνει» πως μια μεταβολή 4-6 μ.β. στο επιτόκιο του αμερικανικού δεκαετούς μπορεί να επιφέρει μείωση 100 δισεκατομμυρίων δολαρίων στον ισολογισμό.

Ωστόσο, τα αποτελέσματα στην αγορά δεν μπορεί να είναι συμμετρικά.

Φάση επέκτασης

Κατά την επέκταση του ισολογισμού της, η Fed επιδόθηκε σε μια διαδικασία αύξησης των πράξεων ανοιχτής αγοράς, αποκτώντας τίτλους χρέους που εξέδιδε το υπουργείο Οικονομικών των ΗΠΑ και οι οποίοι είχαν διαφορετική διάρκεια.

Αντίθετα, πλέον, η συρρίκνωση του ισολογισμού θα επιτρέψει σε τίτλους να λήξουν χωρίς να υπάρξει επανεπένδυση.

Αυτό σημαίνει ότι ο αντίκτυπος στην καμπύλη αποδόσεων εξαρτάται από τον τρόπο με τον οποίο το Υπουργείο Οικονομικών θα ανταποκριθεί στις αυξημένες ανάγκες έκδοσης ενώ η Fed μειώνει τα διαθέσιμά της στο Δημόσιο.

www.bankingnews.gr

Σχόλια αναγνωστών