Το γιεν και οι ιαπωνικές χρηματοπιστωτικές αγορές βρίσκονται σε διαδικασία απώλειας κάθε είδους βάσης αποτίμησης σύμφωνα με τα θεμελιώδη

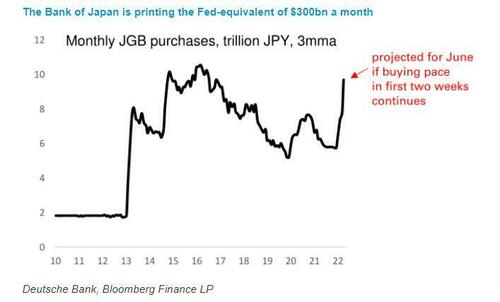

Στα μέσα του Ιουνίου 2022, η Deutsche Bank υπολόγισε ότι «ο εκτυπωτής της BOJ βρίσκεται σε υπερένταση» και αν ο τρέχον ρυθμός των αγορών συνεχιστεί, η τράπεζα θα έχει αγοράσει περίπου 10 τρισεκατομμύρια γιεν τίτλων τον Ιούνιο.

Σύμφωνα δηλαδή με την Deutsche Bank, ότι αυτό ήταν ένα «πραγματικά ακραίο» επίπεδο εκτύπωσης χρήματος, δεδομένου ότι κάθε άλλη κεντρική τράπεζα στον κόσμο αυστηροποιεί την πολιτική.

Έτσι το γιεν ακολούθησε μια έντονα πτωτική πορεία.

Και όπως πολλοί υποστήριξαν, "η συναλλαγματική παρέμβαση σε αυτό το περιβάλλον απλά δεν είναι αξιόπιστη δεδομένου ότι η ίδια η BoJ είναι η αιτία της αδυναμίας του γιεν".

Όπως ανέφερε η Deutsche Bank "το νόμισμα και οι ιαπωνικές χρηματοπιστωτικές αγορές βρίσκονται σε διαδικασία απώλειας κάθε είδους βάσης αποτίμησης σύμφωνα με τα θεμελιώδη" και, ως αποτέλεσμα, «σύντομα θα εισέλθουμε σε μια φάση όπου θα εμφανιστούν δραματικές και απρόβλεπτες μη γραμμικότητες στις ιαπωνικές χρηματοπιστωτικές αγορές».

Η παρέμβαση

Λίγες ημέρες μετά, ένα ασήμαντο μέρος της αγοράς ομολόγων της Ιαπωνίας κατέρρευσε καθώς η κεντρική τράπεζα παλεύει να διατηρήσει τον έλεγχο των στόχων πολιτικής της.

Την ίδια ώρα μερικά από τα μεγαλύτερα hedge funds στον κόσμο συσσωρεύουν δισεκατομμύρια σε στοιχήματα ότι η BOJ είναι έτοιμη να χάσει τον έλεγχο.

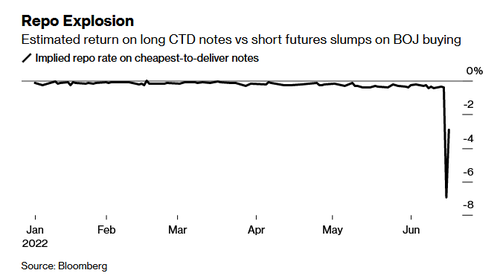

Όπως εξήγησε το Bloomberg, μια μικρή προσαρμογή στο σχέδιο αγοράς ομολόγων της Τράπεζας της Ιαπωνίας ανατίναξε μια στρατηγική αρμπιτράζ που ήταν δημοφιλής στους ξένους επενδυτές.

Επιδείνωσε επίσης την έλλειψη προσφοράς κρατικών ομολόγων που έχει αυξήσει την πίεση στα εγχώρια χρηματοπιστωτικά ιδρύματα, με αποτέλεσμα να στραφούν στην BOJ για βοήθεια.

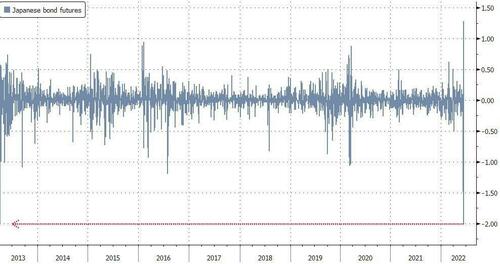

Μάλιστα μετά από τέσσερις συνεχόμενες ημέρες πτώσης στα συμβόλαια μελλοντικής εκπλήρωσης ιαπωνικών ομολόγων, η κεντρική τράπεζα ανακοίνωσε απεριόριστες αγορές των λεγόμενων φθηνότερων 10ετών τίτλων - τίτλους που συνδέονται περισσότερο με τα συμβόλαια.

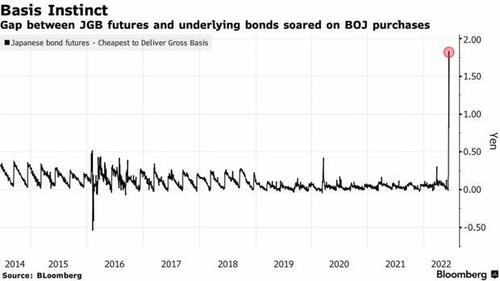

Αυτό οδήγησε το spread μεταξύ των συμβολαίων μελλοντικής εκπλήρωσης και των ομολόγων που τα υποκρύπτουν να εκτοξευθεί στο ευρύτερο επίπεδο από το 2014 - ένα τεράστιο σοκ για τους traders με θέσεις μεταξύ των δύο.

Ως αποτέλεσμα, τα δεκαετή ιαπωνικά ομόλογα σε χαμηλά 9 ετών, καθώς οι traders στοιχημάτισαν ότι η BOJ θα αναγκαστεί να εγκαταλείψει τη δέσμευσή της για ανώτατο όριο αποδόσεων στο 0,25%...

... ενώ το χάσμα μεταξύ των συμβολαίων των ομολόγων εκτοξεύτηκε

Το παρακάτω διάγραμμα είναι ένας άλλος τρόπος οπτικοποίησης αυτής της ιστορικής απόκλισης μεταξύ των Fus και των JGB μετρητών, σηματοδοτώντας ξεκάθαρα την πεποίθηση της αγοράς ότι η BoJ θα αναδιπλωθεί στο απεριόριστο πρόγραμμα ελέγχου της καμπύλης αγοράς ομολόγων.

Περιττό να ειπωθεί ότι οι arbs που είχαν τα πιο φθηνά ομόλογα και τα μακροπρόθεσμα συμβόλαια μελλοντικής εκπλήρωσης αντιμετώπισαν ξαφνικά μεγάλες απώλειες και βρήκαν αδύνατο να κλείσουν τις θέσεις τους (σημειωτέον όλα αυτά συνέβαιναν στη 2η μεγαλύτερη αγορά ομολόγων στον κόσμο, ύψους περίπου 1,24 τετρισεκατομμύρια γιεν ή περίπου 10 τρισεκατομμύρια δολάρια).

Όπως σημειώνει το Bloomberg, η BOJ είχε ουσιαστικά στριμώξει την αγορά με τα ομόλογα με τη φθηνότερη παράδοση, καθιστώντας σχεδόν αδύνατο για άλλους να τα αγοράσουν, ενώ η τιμή των συμβολαίων μελλοντικής εκπλήρωσης κατρακύλησε στα πρόθυρα της διακοπής των συναλλαγών.

"Το selloff στα συμβόλαια μελλοντικής εκπλήρωσης έχει σκοτώσει ευκαιρίες arbitrage", σχολίαζε η Mari Iwashita, επικεφαλής οικονομολόγος της αγοράς στην Daiwa Securities.

"Αυτή η κατάσταση θα καταλήξει τελικά σε ένα απόλυτο αδιέξοδο στις αγορές", προειδοποίησε

Με τον όρο αδιέξοδο, εννοεί «συντριβή»

Οι κερδοσκοπικές επιθέσεις στα ιαπωνικά ομόλογα έχουν αυξηθεί καθώς ένας αυξανόμενος αριθμός funds -κυρίως το γιγάντιο BlueBay, των 127 δισεκατομμυρίων δολαρίων- στοιχηματίζουν ότι η BOJ θα υποκύψει στις πιέσεις και θα αλλάξει την ολοένα και πιο απομονωμένη υπερχαλαρή νομισματική πολιτική της.

Η κεντρική τράπεζα μπέρδεψε τους επικριτές της την Παρασκευή, διατηρώντας σταθερά τα χαμηλά επιτόκια της και συνεχίζοντας το σχέδιο αγοράς ομολόγων σταθερού επιτοκίου.

Οι αποδόσεις των ομολόγων αναφοράς υποχώρησαν περαιτέρω κάτω από το ανώτατο όριο του 0,25%, αφού η κεντρική τράπεζα ανακοίνωσε μια πράξη αγοράς σταθερού επιτοκίου.

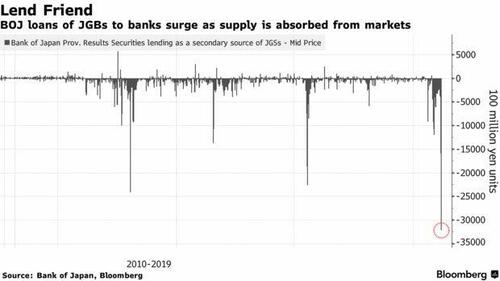

Αλλά το μεγαλύτερο πρόβλημα για την BOJ είναι ότι αυτές οι αγορές, οι οποίες διατηρούν την «αξιοπιστία» της YCC της BOJ (προς το παρόν) απορροφούν επίσης τη λίγη ρευστότητα που είναι διαθέσιμη στην αγορά JGB, συσσωρεύοντας πίεση στους τοπικούς θεσμούς, κάτι που φαίνεται στη χρήση του προγράμματος δανειοδότησης της BOJ -- άλλο ένα μέτρο πίεσης στην αγορά.

Το ποσό των ομολόγων που έχει δανείσει «προσωρινά» η κεντρική τράπεζα σε χρηματοπιστωτικά ιδρύματα για να ανακουφίσει τη στενότητα της προσφοράς έχει σημειώσει ρεκόρ, σύμφωνα με στοιχεία του Bloomberg.

Η BOJ δάνεισε 3,2 τρισεκατομμύρια γιεν (23,9 δισεκατομμύρια δολάρια) JGBs μέσω της Διευκόλυνσης Δανεισμού Τίτλων μέσα σε μία ημέρα, πολύ πάνω από τα 2,3 τρισεκατομμύρια γεν που δάνεισε στην κορύφωση των φόβων για τον κορωνοϊό τον Μάρτιο του 2020.

Ο διοικητής της BOJ Kuroda δήλωσε μάλιστα ότι η BOJ θα λάβει τα κατάλληλα μέτρα για να αντιμετωπίσει οποιαδήποτε πτώση της ρευστότητας στην αγορά ομολόγων.

Αλλά είπε επίσης ότι δεν σκέφτεται να αυξήσει το ανώτατο όριο απόδοσης 10 ετών από το 0,25%, πράγμα που σημαίνει ότι η κατάσταση ρευστότητας θα επιδεινωθεί μόνο τις επόμενες ημέρες.

«Η λειτουργία της αγοράς και η ρευστότητα έχουν επιδεινωθεί απότομα με τις μαζικές αγορές JGB της BOJ», έγραψε σε σημείωμα ο στρατηγικός αναλυτής της Barclays, Shinji Ebihara.

Εν τω μεταξύ, και επιστρέφοντας στο αρχικό σημείο που ανέφερε η Deutsche Bank παραπάνω, η BOJ ξοδεύει τερατώδη ποσά γιεν μόνο και μόνο για να αποτρέψει την κατάρρευση της αγοράς JGB.

Το Bloomberg υπολόγισε πόσο κόστισε στην BOJ η διατήρηση της ηρεμίας μετά την καταστροφική διολίσθηση των συμβολαίων μελλοντικής εκπλήρωσης της περασμένης εβδομάδας και η απάντηση είναι περίπου 10,9 τρισεκατομμύρια γιεν (81 δισεκατομμύρια δολάρια) σε αγορές κρατικών ομολόγων μόνο την περασμένη εβδομάδα.

Συγκριτικά, οι αγορές περιουσιακών στοιχείων της Ευρωπαϊκής Κεντρικής Τράπεζας στο πλαίσιο του λεγόμενου προγράμματος APP ανήλθαν κατά μέσο όρο σε περίπου 27 δισεκατομμύρια δολάρια - ανά μήνα.

Και ενώ κάθε μέρα αυξάνονται οι προειδοποιήσεις, η BOJ συνεχίζει να αψηφά ένα εντεινόμενο παγκόσμιο κύμα σύσφιξης της κεντρικής τράπεζας και συγκέντρωσης της πίεσης της αγοράς στο γιεν και τα κρατικά ομόλογα.

Τα ομόλογα παραμένουν βασικός μοχλός όπως και η κατεύθυνση του δολαρίου-γεν, κυμαινόμενο γύρω από το χαμηλό 24 ετών.

«Εάν το γεν αποδυναμωθεί περαιτέρω καθώς συνεχίζεται το ξεπούλημα ξένων ομολόγων, δεν θα ήταν περίεργο εάν η αγορά των επιτοκίων γιεν αρχίσει να δοκιμάζει ξανά την BOJ», έγραψε σε σημείωμα ο στρατηγικός αναλυτής της Citigroup, Tomohisa Fujiki.

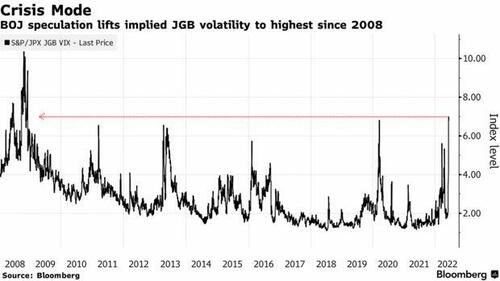

Ένα μέρος όπου αυξάνεται η πίεση, είναι η σιωπηρή αστάθεια για τα 10ετή JGB, τα οποία ωστόσο μειώθηκαν συγκρατημένα μετά την άνοδο στο υψηλότερο επίπεδο από την παγκόσμια οικονομική κρίση το 2008 την Παρασκευή.

«Δεδομένου ότι η αστάθεια της αγοράς JGB ξεκίνησε από την παγκόσμια αντίδραση στον ΔΤΚ των ΗΠΑ και τη σύσφιξη της Ομοσπονδιακής Τράπεζας, η δομή που τη διατηρεί ασταθή παραμένει άθικτη», δήλωσε η Mari Iwashita, επικεφαλής οικονομολόγος της Daiwa Securities.

«Ακόμη και όταν η BOJ εντείνει τις προσπάθειες για να υπερασπιστεί τους τίτλους της, η δομή πίσω από τις προκλήσεις παραμένει η ίδια».

Οι κερδοσκοπικές επιθέσεις στην αγορά ομολόγων της Ιαπωνίας έχουν ενταθεί εν μέσω στοιχημάτων ότι η BOJ θα υποκύψει στις πιέσεις και θα τροποποιήσει την ολοένα και πιο απομονωμένη εύκολη νομισματική πολιτική της - κάτι που επιβεβαίωσε εκ νέου στην απόφαση πολιτικής της την Παρασκευή.

Αλλά ο αντίκτυπος των αγορών ομολόγων της κεντρικής τράπεζας έχει συμπιέσει ορισμένες σειρές των αγορών μελλοντικής εκπλήρωσης, θέτοντας τουλάχιστον ορισμένους επενδυτές αρμπιτράζ υπό πίεση.

Και όμως, το πιο δυσοίωνο σημάδι μέχρι στιγμής για την BOJ είναι ο πρόσφατος ήσυχος διορισμός ενός Ιάπωνα εμπειρογνώμονα σε κρατικά ομόλογα με εμπειρία από την αναταραχή της αγοράς στα τέλη της δεκαετίας του 1990 σε έναν βασικό ρόλο στο Υπουργείο Οικονομικών, το οποίο τράβηξε την προσοχή των παρατηρητών της αγοράς στο Τόκιο.

Για να επιδιώξει η BOJ μια ομαλή έξοδο από τις μαζικές αγορές ομολόγων, η στενή συνεργασία με το υπουργείο Οικονομικών είναι απαραίτητη, επομένως ο διορισμός ενός έμπειρου υπεύθυνου είναι πολύ σημαντικός, είπε ο Iwashita.

Αυτά «είναι θετικά νέα για την αγορά», είπε.

www.bankingnews.gr

Σχόλια αναγνωστών