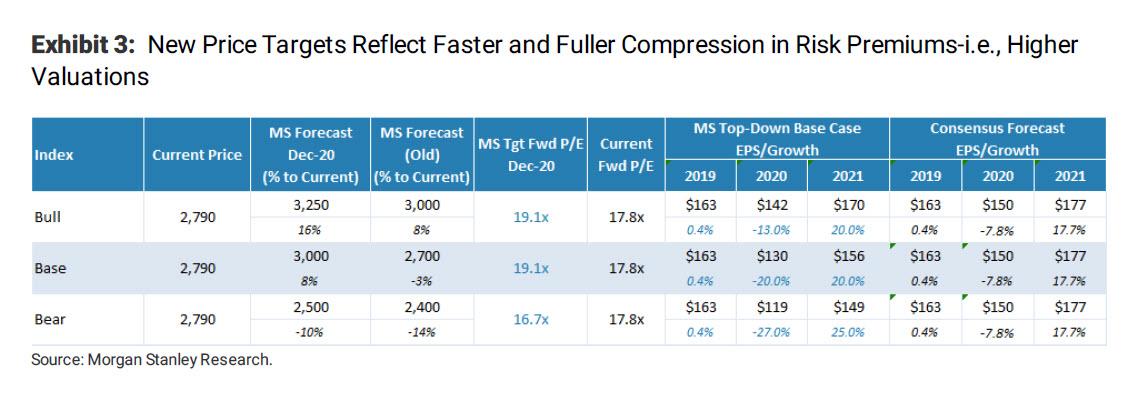

Η Morgan Stanley, αύξησε τον στόχο για το τέλος του 2020 για τον δείκτη βαρόμετρο S&P 500 από 2.750 μονάδες σε 3.000 μονάδες

Διιστάμενες απόψεις διατυπώνουν τρεις αμερικανικοί επενδυτικοί οίκοι για την πορεία των χρηματιστηρίων και των αγορών.

Η Goldman Sachs υποστηρίζει ότι παρά το κραχ στις οικονομίες λόγω του κορωνοιού ο δείκτης S&P 500 θα κλείσει με κέρδη +8% από τις τρέχουσες τιμές στις 3.000 μονάδες.

Ωστόσο δεν αποκλείει χαμηλό έως τις 2500 μονάδες μέσα στο 2020 μέχρι η Wall να ανακάμψει προς το τέλος του 2020.

Η Bank of America Merrill Lynch επιμένει ότι η ανάκαμψη των οικονομιών στις ΗΠΑ και διεθνώς δεν θα είναι V δεν θα υπάρξει απότομη ανάκαμψη αλλά σταδιακή τύπου U.

Στο ίδιο μήκος κύματος και η Morgan Stanley που βλέπει επίσης 3.000 μονάδες για τον δείκτη S&P 500.

Πρόσφατα σε γράφημα της ελβετικής Credit Suisse, παρουσιάστηκε ένα σενάριο άκρως αρνητικό για τις ΗΠΑ καθώς το ΑΕΠ θα καταρρεύσει, ο ρυθμός ανεργίας αυξανόταν οι εκτιμήσεις για τα κέρδη ανά μετοχής επίσης επιδεινώθηκαν.

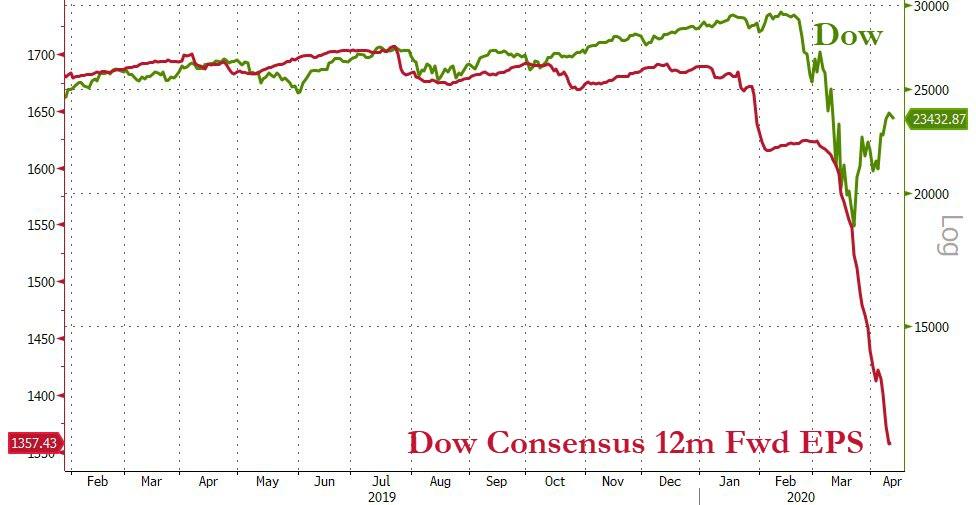

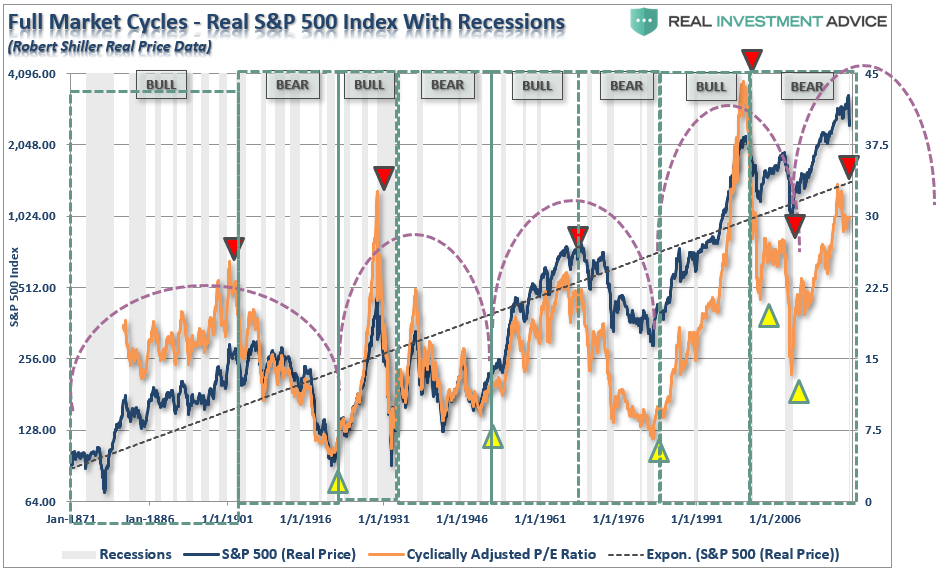

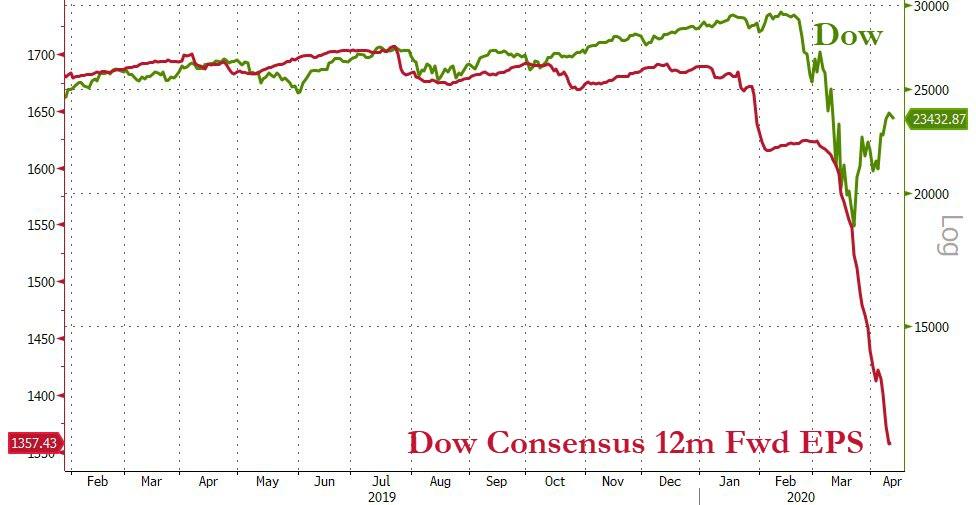

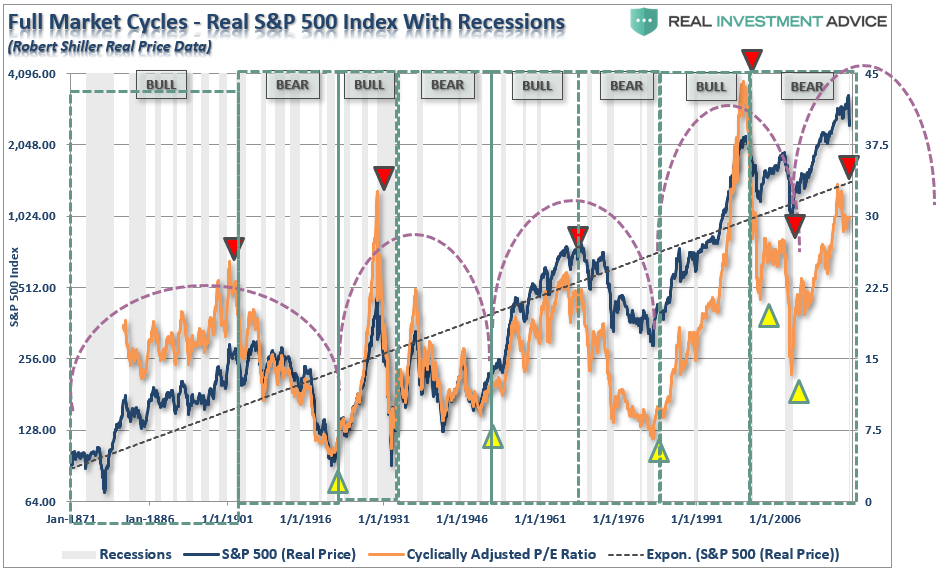

Προ του κορωνοιού η Wall εμφάνιζε P/E 19 και τώρα κινείται στο 19,4.

Με άλλα λόγια, η αγορά δεν ήταν ποτέ περισσότερο υπερτιμημένη από ότι είναι τώρα.

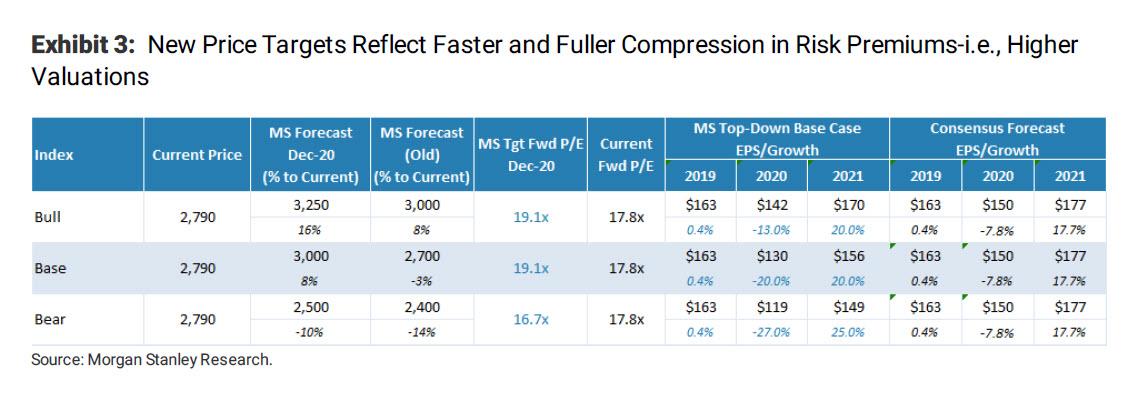

Η Morgan Stanley, αύξησε τον στόχο για το τέλος του 2020 για τον δείκτη βαρόμετρο S&P 500 από 2.750 μονάδες σε 3.000 μονάδες.

Παραδόξως η Morgan Stanley υποστηρίζει ότι τα κέρδη θα ανέλθουν σε 130 δολάρια ανά μετοχή 2020 που συνεπάγεται P/E 23 αλλά παραδόξως η Morgan Stanley επιμένει για δείκτη στις 3.000 μονάδες.

Η Morgan Stanley υποστηρίζει ότι το 2021 ο ρυθμός ανάκαμψης σχετίζεται με τη σοβαρότητα της πτώσης το 2020 όσο χειρότερη είναι η μείωση του ΑΕΠ τόσο μεγαλύτερη θα είναι η ανάκαμψη.

Το καθαρό αποτέλεσμα είναι ότι οι προβλέψεις της Morgan Stanley για τα EPS δεν αλλάζουν πολύ για το 2021 που θα είναι το έτος που θα είναι πραγματικά σημαντικό για τις μετοχές.

Κατά την Bank of America Merill Lynch , δεν θα υπάρξει ανάκαμψη σχήματος V στις οικονομίες και θα χρειαστούν χρόνια πριν ανακτηθούν τα πρόσφατα υψηλά κέρδη, ειδικά με δεκάδες εκατομμύρια άνεργους.

Κατά την Bank of America Merrill Lynch, οι αισιόδοξοι που βλέπουν ανάκαμψη τύπου V στις οικονομίες έχουν ξεχάσει ένα βασικό μάθημα του επιχειρηματικού κύκλου.

Η ύφεση μπορεί να προκληθεί από ποικίλες συγκρούσεις – από τις αυξανόμενες τιμές του πετρελαίου, τις πληθωριστικές κινήσεις των κεντρικών τραπεζών που απειλούν τις φούσκες στις αγορές και τώρα μια κρίση στην υγεία.

Ωστόσο η ύφεση συνεχίζεται και μετά την εξασθένιση του αρχικού σοκ.

Αυτό οφείλεται στο γεγονός ότι η πτώση της δραστηριότητας ενεργοποιεί έναν σπιράλ στην οικονομία που απαιτεί χρόνο για να αναρρώσει από τον χρόνο.

Καραντίνα στις ΗΠΑ δύο ή τριών μηνών θα αφήσει διαρκείς πληγές στην καταναλωτική εμπιστοσύνη.

Οι οικονομίες θα ανοίξουν ξανά σε ένα πολύ μειωμένο περιβάλλον ζήτησης, με υψηλά ποσοστά αποταμίευσης και πολύ χαμηλές δαπάνες.

Αυτό συνεπάγεται ανάκαμψη σχήματος U.

Τι υποστηρίζει η Goldman Sachs;

Η Goldman υποστηρίζει, ότι δεν θεωρεί πλέον τις 2000 μονάδες ως αρνητικό σενάριο για τον δείκτη S&P και αναμένει από την αγορά να φθάσει στις 3.000 μονάδες έως το τέλος του 2020.

Κατά την Goldman Sachs ο βασικός λόγος είναι ότι η FED δεν θα αφήσει να πέσει η Wall Street.

Ο συνδυασμός πρωτοφανούς πολιτικής στήριξης, η πτώση της καμπύλης του κορωνοιού έχει μειώσει δραματικά τον κίνδυνο αρνητικών επιπτώσεων για την αμερικανική οικονομία.

Ο χρηματιστηριακός δείκτης S & P 500 βρίσκεται σήμερα 25% πάνω από το χαμηλό 2.237 της 23ης Μαρτίου 2020.

Πριν από τρεις εβδομάδες, όταν οι μετοχές κατέρρεαν, η Goldman προειδοποιούσε ότι βραχυπρόθεσμος στόχος για τον S & P είναι οι 2000 μονάδες.

Φυσικά, με ανυπομονησία πολλοί υποστηρίζουν ότι τόσο η Goldman όσο και η Morgan Stanley θα μειώσουν τις προβλέψεις τους για το τέλος του 2020 σε λίγες εβδομάδες, όταν η αγορά επαναπροσεγγίσει τα πρόσφατα χαμηλά επίπεδα.

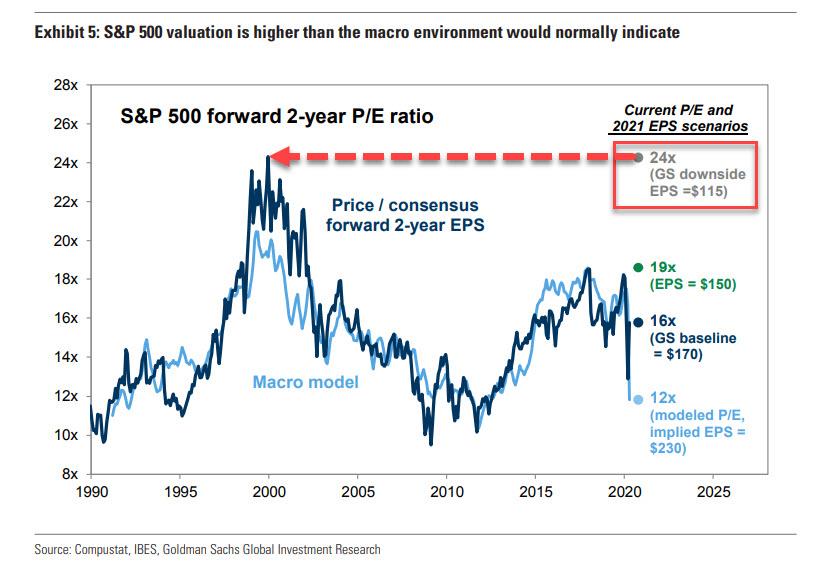

Κατά την Goldman είτε η τιμή του δείκτη S & P 500 θα πρέπει να είναι χαμηλότερη κατά 25% ή με παραδοχές 2021 θα πρέπει να είναι 25% υψηλότερη.

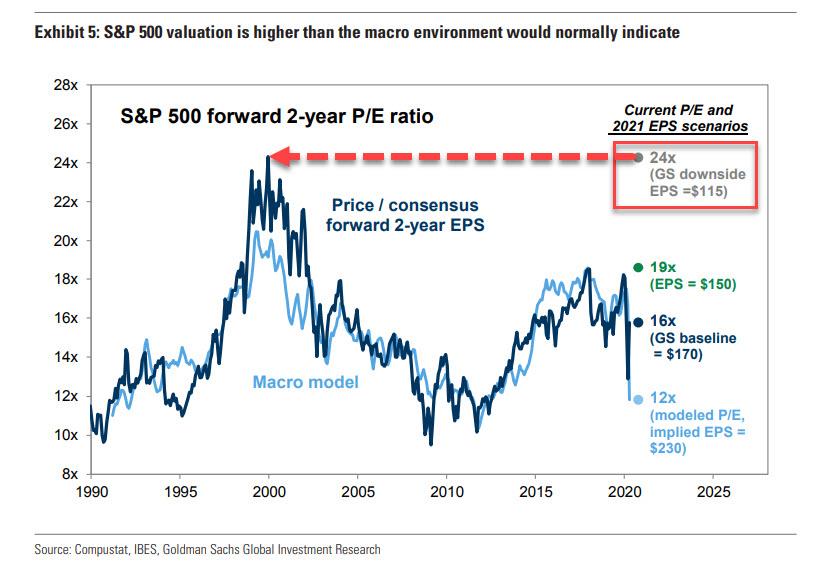

Βέβαια σε αυτό το σενάριο η Goldman βλέπει P/E 24, ένας αριθμός που ποτέ δεν ήταν υψηλότερος, ακόμη και κατά τη διάρκεια της φούσκας της νέας τεχνολογίας.

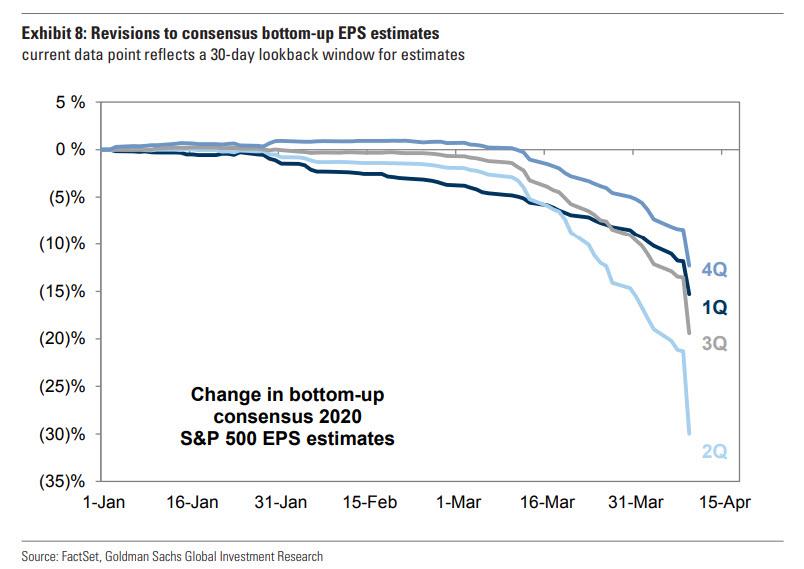

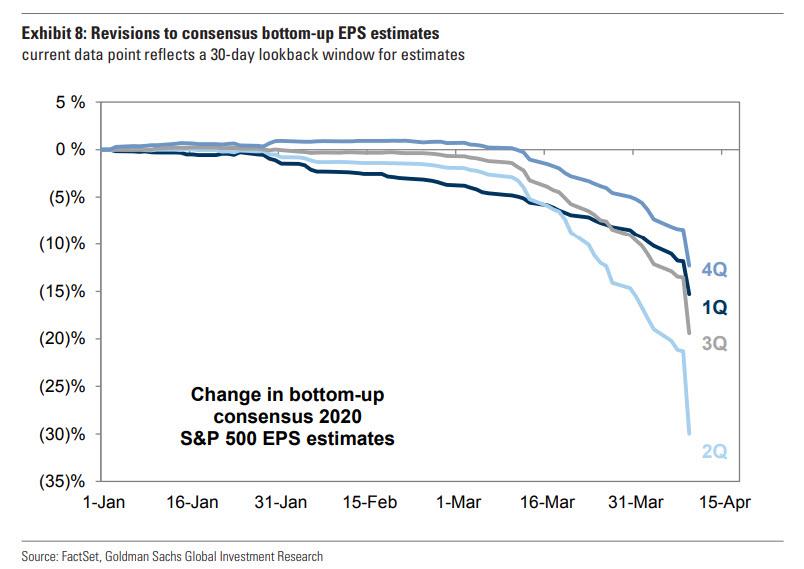

Με βάση προβλέψεις τα κέρδη ανά μετοχή του S & P 500 θα μειωθούν κατά 11% στο α΄ τρίμηνο του 2020.

Τα αποτελέσματα θα είναι ακόμη χειρότερα από ό, τι προβλέπουν πολλοί εάν οι εταιρείες διαχείρισης αποφασίσουν να αναγνωρίσουν τις χρεώσεις και τις μειώσεις κατά τη διάρκεια ενός τριμήνου που πολλοί επενδυτές αποδέχονται θα είναι πολύ αρνητικά.

Παραδόξως η Goldman υποστηρίζει ότι θα είναι το χειρότερο τρίμηνο στα κέρδη το β΄ τρίμηνο του 2020 από την εποχή της Lehman παρ΄ όλα αυτά επιμένει για 3.000 μονάδες στον δείκτη S&P 500 τέλη του 2020.

Παραδόξως το μεγαλύτερο σοκ για την παγκόσμια οικονομία σε 90 χρόνια έχει οδηγήσει τις μετοχές μόλις 18% κάτω από τα ρεκόρ στα μέσα Φεβρουαρίου 2020 και κατά προσέγγιση στα επίπεδα του Ιουνίου 2019.

Οι αισιόδοξες εκτιμήσεις θα επιβεβαιωθούν;

Πιθανόν όχι…

Τι ανέφρε πρόσφατα το bankingnews

Οι αγορές σε bear market rally με ψυχολογία V αλλά η οικονομία στα τάρταρα – Ετοιμαστείτε ξανά να απογοητευτείτε με τις μετοχές

Ένα πολύ ενδιαφέρον φαινόμενο βρίσκεται σε εξέλιξη στις διεθνείς χρηματιστηριακές αγορές και ειδικά στον δείκτη βαρόμετρο S&P 500.

Μετά το σοκ του κορωνοιού τα χρηματιστήρια κατέρρευσαν έχασαν έως -35% της αξίας τους κατά μέσο όρο.

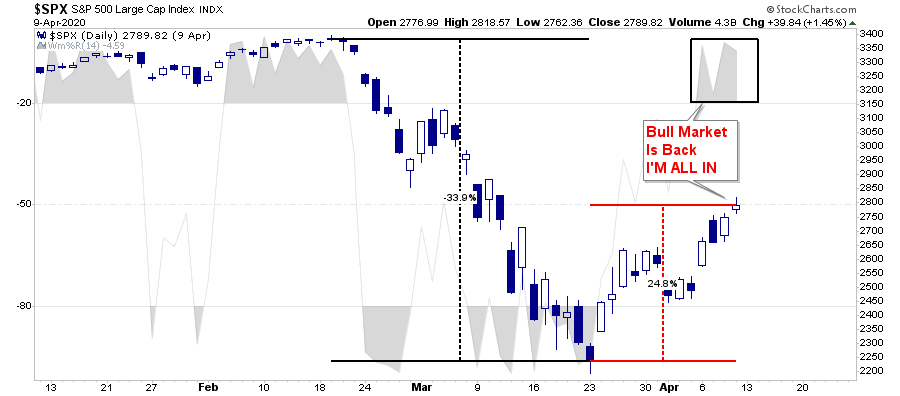

Τις τελευταίες όμως εβδομάδες καταγράφεται μια ισχυρή άνοδος κατά πολλούς bear market rally που έχει οδηγήσει τον δείκτη S&P 500 από τις 3.380 μονάδες υψηλό έτους στις 2.200 μονάδες και την τρέχουσα περίοδο ξανά στις 2.800 μονάδες.

Τι ακριβώς συμβαίνει γιατί τα χρηματιστήρια καταγράφουν ράλι και οι οικονομίες ακόμη δεν έχουν εμφανίσει το μέγεθος του προβλήματος που είναι βέβαιο ότι θα είναι μεγάλο;

Και στις ΗΠΑ και στην Ευρώπη η απάντηση είναι FED και ΕΚΤ αλλά και τα μέτρα δημοσιονομικών κινήτρων που ανακοίνωσαν κεντρικές τράπεζες και κυβερνήσεις και αποτελούν αναχώματα στην πτώση και στα σοκ που θα καταγραφούν στην οικονομία.

Η ψυχολογία της αγοράς έχει ανάκαμψη από τον πανικό και είναι τύπου «V», ενώ η οικονομία εξακολουθεί να είναι δραματικά επιδεινωμένη.

Τα συμβόλαια μελλοντικής εκπλήρωσης του S&P 500 αλλά και ο δείκτης VIX υποδηλώνουν ότι η μεταβλητότητα μειώθηκε κατά 50% από το επίπεδο "μέγιστου πανικού" που έπληξε τα μέσα Μαρτίου 2020 τις χρηματιστηριακές αγορές.

Μπορεί να διατηρηθεί το «ψυχολογικό ράλι»;

Είναι αυτό απλά ένα φαύλο «ράλι της αγοράς των αρκούδων;».

Η «πραγματικότητα» μιας κατεστραμμένης παγκόσμιας οικονομίας θα κάτω ξανά την αγορά;

Η FED στις ΗΠΑ και η ΕΚΤ στην Ευρώπη θα πάρουν ακόμη περισσότερες πρωτοβουλίες ώστε να στηρίξουν τις αγορές με τον κλασσικό τρόπο, χειραγώγηση, συντήρηση της φούσκας.

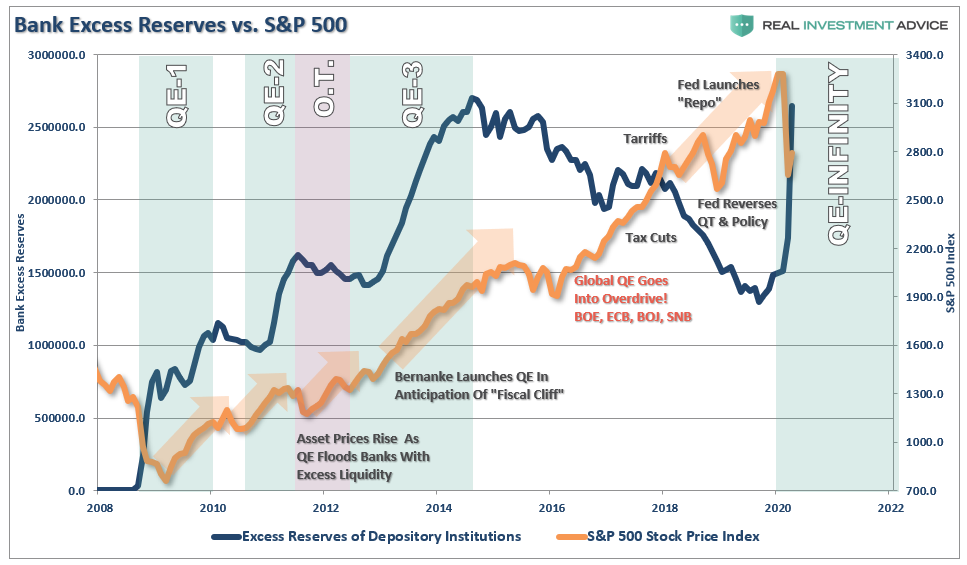

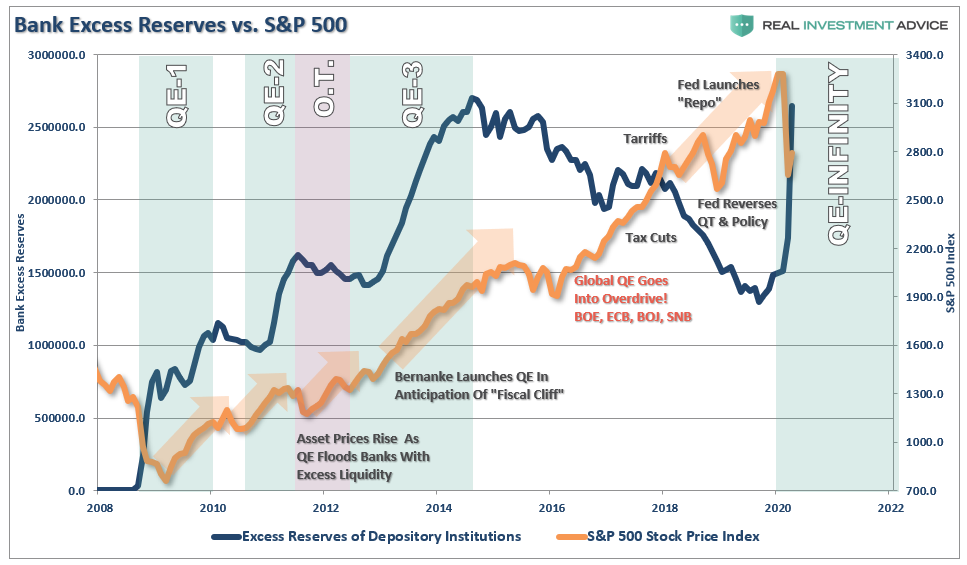

Βραχυπρόθεσμα, η Fed αυξάνει μαζικά τη ρευστότητα των τραπεζών (δημιουργεί μεγάλα πλεονάσματα ρευστότητας) μέσω των διαφόρων προγραμμάτων ποσοτικής χαλάρωσης QE για να αποτρέψει ένα δεύτερο κύμα οικονομικής κρίσης.

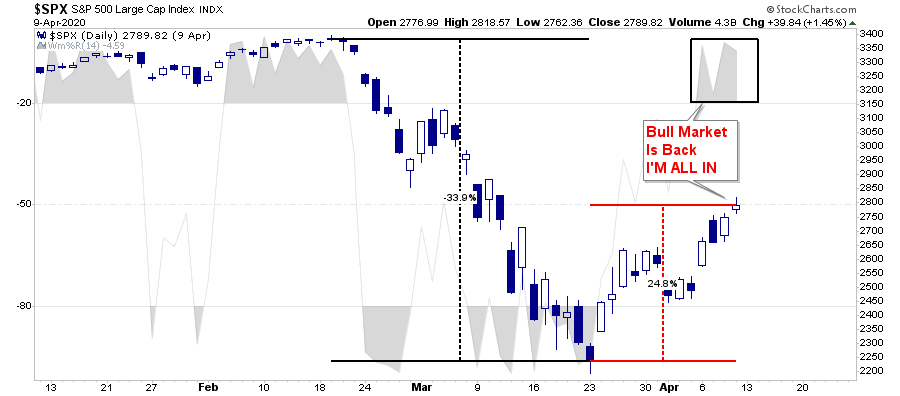

Από καθαρά τεχνική βάση, η ακραία πτώση των χρηματιστηρίων και η εξάντληση των πωλήσεων π.χ. πέριξ των 2200 μονάδων για τον δείκτη S&P 500 οδήγησε σε μια αρκετά ισχυρή αντανακλαστική ανοδική αντίδραση.

Έτσι λοιπόν μετά από πτώση – σοκ των χρηματιστηριακών αγορών κατά 35% από τα προηγούμενα υψηλά, εκδηλώθηκε αγώνας δρόμου για το 38,2% Fibonacci retracement που περιλαμβάνει ανάκαμψη 20%.

Μια τέτοια ανάκαμψη θα «δελεάσει» τους επενδυτές να επιστρέψουν στις αγορές μετοχών, πιστεύοντας ότι η «αγορά των αρκούδων ή bear market» έχει τελειώσει.

Τις τελευταίες δύο εβδομάδες, είχαμε πράγματι ένα εξαιρετικά ισχυρό «υπερβολικό» και αντανακλαστικό ράλι, το οποίο έχει αντιστραφεί τώρα τα δεδομένα που "τροφοδότησαν" το πρόσφατο κραχ.

Όλες οι προηγούμενες βραχυπρόθεσμες συνθήκες και δεδομένα υπερπώλησης έχουν αντιστραφεί πλήρως, ενώ η αγορά ολοκληρώνει μια τυπική αντιστροφή 50% της προηγούμενης μείωσης

Κατά την TP Analytics ο δείκτης S&P 500 σημείωσε άνοδο 19% από το χαμηλό κλείσιμο του 2237.40 μονάδες στις 23 Μαρτίου και 21% από το ενδοσυνεδριακό χαμηλό της ημέρας 2191.86 μονάδες στις 23 Μαρτίου.

Η αγορά κάλυψε το 50% της διαδρομής μεταξύ του υψηλού και χαμηλού έτους 2020.

Ο δείκτης S & P500 εύλογα θα ανακτούσε το 50% (+574 μονάδες) της καθαρής ζημίας (-1148 μονάδες) από 19 Φεβρουαρίου 2020 και 23 Μαρτίου 2020.

Το επίπεδο αντιστάθμισης – ανάκτησης του 50% είναι για τον δείκτη S&P 500 οι 2.811 μονάδες (το χαμηλό 2.237 + 574 μονάδες = 2.811 μονάδες).

Είναι πολύ δύσκολο να είναι κανείς πολύ ακριβής σε ένα ρευστό περιβάλλον, αλλά στο επίπεδο του S & P 500 2800 - 2830, ο συμβιβασμός κινδύνου απόδοσης βρίσκεται στο μέγιστο βαθμό.

Πρόσφατα ο δείκτης S&P 500 σημείωσε ενδοημερήσιο υψηλό... 2.818,57 μονάδες.

Τι θα συμβεί από εδώ και πέρα;

Η FED ήταν ο καταλύτης ώστε οι χρηματιστηριακοί δείκτες της Wall Street να ανακάμψουν αλλά το ερώτημα είναι τι θα συμβεί από εδώ και πέρα και το κυριότερο μπορεί κανείς επενδυτής να τα βάλλει με την FED ή την ΕΚΤ;

Η υπερβάλλουσα ρευστότητα θα εισρεύσει βραχυπρόθεσμα στις αγορές.

Στο τέλος όμως οι αγορές θα αντικατοπτρίζουν, την οικονομική καταστροφή στις διεθνείς οικονομίες.

Ενώ το 2008 με την χρηματοπιστωτική κρίση και την κατάρρευση της Lehman Brothers ήταν καταστροφικές διεθνώς, ο αντίκτυπος από τον "οικονομικό αποκλεισμό" λόγω του κορωνοιού θα είναι σημαντικά χειρότερος για διάφορους λόγους:

1)Το 2008, η οικονομία είχε ήδη επιβραδυνθεί, η ανεργία ήταν ήδη σε άνοδο και οι επιχειρήσεις προσάρμοσαν τον αντίκτυπο στα κέρδη τους.

Επίσης, παρά την "κρίση" που προκλήθηκε στην αγορά ενυπόθηκων δανείων, οι δραστηριότητες των επιχειρήσεων και των καταναλωτών παρέμειναν «ανοικτές».

Εκτός από τις αγορές ακινήτων και χρηματοδότησης, πολλοί άλλοι τομείς επηρεάστηκαν στην κυριολεξία οριακά.

Το 2020, το σοκ του κορωνοιού στην οικονομία είναι πολύ χειρότερο, μιλάμε για οριζόντιο πάγωμα της οικονομικής δραστηριότητας.

Το 2020, η αύξηση της ανεργίας, σε συνδυασμό με το σοκ στις επιχειρήσεις, θα έχουν σημαντικά μεγαλύτερο αντίκτυπο στην κατανάλωση στην οικονομία από ότι το 2008.

Σε αντίθεση με το 2008, υπάρχουν πολλές επιχειρήσεις που δεν θα ανοίξουν ποτέ ξανά, πολλές θα κλονιστούν και θα αργήσουν να ανακάμψουν, ενώ πολλές δεν θα καταφέρουν να καλύψουν την ζήτηση.

Οι αγορές επί του παρόντος στηρίζονται σε μια ριψοκίνδυνη ρευστότητα και ένα ράλι εκτόνωσης, το οποίο πιθανότατα θα εξαντληθεί σύντομα.

Κατά τους προσεχείς μήνες, οι μετοχές θα αρχίσουν να υπολογίζουν τη σοβαρότητα των οικονομικών ζημιών, την σημαντική πτώση των κερδών και θα συνειδητοποιήσουν ότι οι ελπίδες για "ανάκαμψη" μειώνονται.

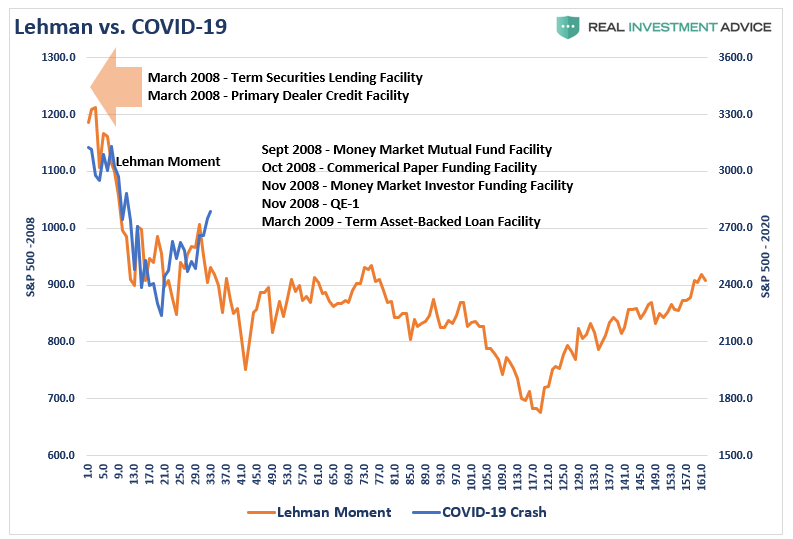

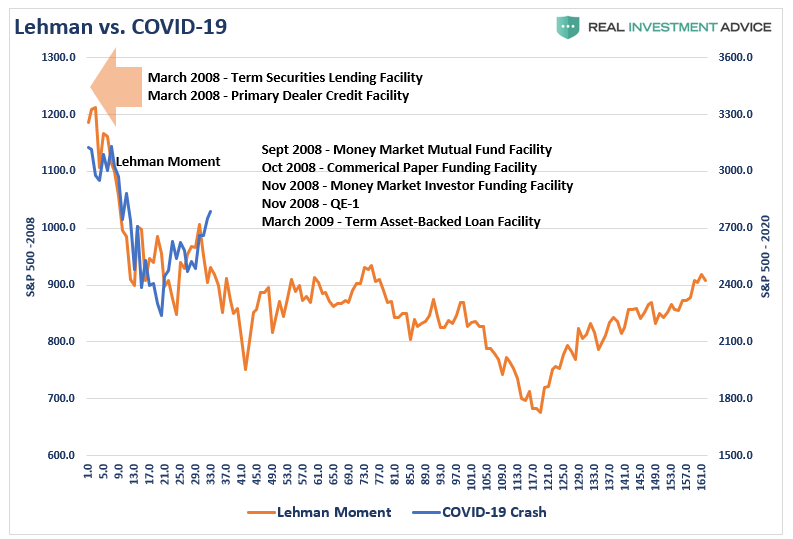

Το 2008, η Fed είχε ήδη ξεκινήσει τη διάσωση τραπεζών μετά την χρεοκοπία της Bear Stearns.

Η Fed προχώρησε σε επιθετικές κινήσεις με τα επιτόκια στο 0%.

Το 2008, η Fed μείωσε τα επιτόκια κατά 5,25% έναντι μόλις 1,5% την τρέχουσα περίοδο.

Ενώ η αγορά μετά τη διάσωση της Bear Stearns έφτασε ακόμη και σε νέα υψηλά επίπεδα, η οικονομική κρίση εξακολουθούσε να επιδεινώνεται.

Το βάθος της συντριβής κατεγράφη το Σεπτέμβριο του 2008.

Μετά την αποτυχία της Lehman Brothers, η αγορά σημείωσε άνοδο σχεδόν 20% από τα χαμηλά της επίπεδα στα τέλη Οκτωβρίου 2008, με την Ομοσπονδιακή Τράπεζα των ΗΠΑ και την αμερικανική κυβέρνηση μέσω της δημοσιονομικής πολιτικής, και με τραπεζικά προγράμματα στήριξης, άρχισε να επεμβαίνει επιθετικά σε οικονομία και αγορές.

Μετά από αυτό το ράλι, η πραγματικότητα της οικονομικής καταστροφής άρχισε να ξεκινάει καθώς η ανεργία αυξανόταν, η κατανάλωση και οι επενδύσεις μειώνονταν και τα κέρδη καταποντίστηκαν σχεδόν κατά 100% από τα προηγούμενα υψηλά τους.

Η Wall Street μειώθηκε κατά 26% στα τέλη Νοεμβρίου 2008 έως ότου η FED ξεκινήσει τον πρώτο γύρο ποσοτικής χαλάρωσης.

Με την πλημμύρα της ρευστότητας στο σύστημα, οι μετοχές σημείωσαν και πάλι ένα εντυπωσιακό ράλι σχεδόν 25% από τα χαμηλά.

Τον Φεβρουάριο του 2009 δεν υπήρχε επενδυτής που ήθελε να «αγοράσει την αγορά».

Όλα αυτά συνέβησαν παρά τα προγράμματα παρέμβασης της Ομοσπονδιακής Τράπεζας της Αμερικής και της κυβέρνησης.

Το πρόβλημα με τη νομισματική πολιτική, σε όλες τις μορφές της, είναι ότι αποθαρρύνει τον καπιταλισμό.

Τα μηδενικά επιτόκια, η υπερβάλλουσα ρευστότητα και ο κλειστός κύκλος μεταξύ των τραπεζών και της Fed απομάκρυναν όλα τα κίνητρα για "ανάληψη κινδύνων" δανεισμού από επιχειρήσεις και ιδιώτες με στόχο την οικονομική ανάπτυξη.

Αντ 'αυτού, αυτή η ρευστότητα, τροφοδοτούσε τις τιμές των περιουσιακών στοιχείων, τις επαναγορές ιδίων μετοχών και το εταιρικό χρέος δημιούργησε ένα χάσμα πλούτου που δεν έχει ποτέ καταγραφεί στην ιστορία.

Στην πραγματικότητα, δεν υπάρχουν αποδείξεις ότι το QE επιταχύνει την οικονομία ή συμβάλλει στην μεταφορά της ρευστότητας στο οικονομικό σύστημα

Ακόμα ένα ράλι στην αγορά;

Οι πρωτοφανείς παρεμβάσεις της Federal Reserve θα διορθώσουν το πρόβλημα.

Παρόλο που υπάρχουν πολλοί που υποστηρίζουν ότι οι αγορές βλέπουν το παρελθόν το τρέχον τρίμηνο, μάλλον δεν συμβαίνει κάτι τέτοιο.

Πρόκειται για μια ισχυρή ανοδική κίνηση των χρηματιστηρίων, η οποία τροφοδοτείται από πολλές "βραχυπρόθεσμες" κινήσεις, στις μετοχές.

Όμως μέχρι τώρα οι μετοχές δεν έχουν τιμολογήσει την οικονομική καταστροφή που προέρχεται από:

-Από τον πλήρη τερματισμό της λειτουργίας της οικονομίας.

-Περίπου 15 εκατομμύρια αιτήσεις ανεργίας σε 3 εβδομάδες

-Η ανεργία θα εκτοξευθεί στο 12% με 15% στις ΗΠΑ

-Το αμερικανικό ΑΕΠ θα συρρικνωθεί -20% με -25%

-Δραματική πτώση τόσο στην ιδιωτική όσο και στην εταιρική κατανάλωση

-Μείωση των κεφαλαιουχικών δαπανών και των ιδιωτικών επενδύσεων

-Χάος στην εμπιστοσύνη καταναλωτών και επιχειρήσεων

-Εξάντληση των καταναλωτικών και εταιρικών αποταμιεύσεων

Το πιο σημαντικό είναι ότι οι χρηματιστηριακές αγορές εξακολουθούν να λειτουργούν με τις προσδοκίες ότι το "χτύπημα" στα κέρδη θα είναι εξαιρετικά μικρό.

Χρησιμοποιώντας το 4ο τρίμηνο του 2019 ως βάση αναφοράς στις ΗΠΑ.

-Τα κέρδη του Α΄ τριμήνου 2020 αναμένεται να μειωθούν μόνο κατά 2,36%

-Τα κέρδη Δ΄ τριμήνου του 2020 θα μειωθούν μόλις στο 2,71%

-Τα κέρδη του Δ΄ τριμήνου του 2021 αναμένεται να αυξηθούν κατά 19,62%

Αυτές οι μειώσεις όμως δεν θα επιβεβαιωθούν.

Συν τοις άλλοις οι αγορές ιδίων μετοχών, οι οποίες υπήρξαν ο βασικός καταλύτης για την άνοδο της Wall Street τα προηγούμενα χρόνια έχουν δραματικά μειωθεί, οπότε οι μετοχές δεν έχουν υποστήριξη για άνοδο.

Εάν χρησιμοποιηθούν οι 2800 μονάδες ως βάση σύγκρισης για τον δείκτη S&P 500 προκύπτει P/E 20,56x το οποίο είναι ακόμα ακριβό, αλλά έχουν καταγραφεί και υψηλότερα.

Εάν τα κέρδη μειωθούν στα 100 δολάρια ανά μετοχή στον δείκτη S&P 500 που θεωρείται αισιόδοξη εκτίμηση τότε οι αποτιμήσεις με βάση το P/E φθάνουν τις 28 φορές.

Κανένα bear market rally στην ιστορία, για οποιονδήποτε λόγο, δεν τελείωσε με αποτιμήσεις μεταξύ 20-28 φορές τα κέρδη.

Οι αποτιμήσεις οδηγούν στις χρηματιστηριακές αγορές.

Φημισμένοι επενδυτές υποστηρίζουν ότι κατά την επόμενη δεκαετία είναι πιθανό να δούμε δύο επιπλέον μειώσεις κατά 50% στην Wall Street.

Μια μείωση 50% από τα υψηλά του S&P 500 όλων των εποχών θα προσγείωνε τον δείκτη στις 1600 μονάδες.

Πολλοί αμερικανοί αναλυτές υποστηρίζουν ότι η bear market δεν έχει τελειώσει.

Απλά να είστε έτοιμοι να απογοητευτείτε με τις μετοχές και τα χρηματιστήρια τους επόμενους μήνες.

www.bankingnews.gr

Η Goldman Sachs υποστηρίζει ότι παρά το κραχ στις οικονομίες λόγω του κορωνοιού ο δείκτης S&P 500 θα κλείσει με κέρδη +8% από τις τρέχουσες τιμές στις 3.000 μονάδες.

Ωστόσο δεν αποκλείει χαμηλό έως τις 2500 μονάδες μέσα στο 2020 μέχρι η Wall να ανακάμψει προς το τέλος του 2020.

Η Bank of America Merrill Lynch επιμένει ότι η ανάκαμψη των οικονομιών στις ΗΠΑ και διεθνώς δεν θα είναι V δεν θα υπάρξει απότομη ανάκαμψη αλλά σταδιακή τύπου U.

Στο ίδιο μήκος κύματος και η Morgan Stanley που βλέπει επίσης 3.000 μονάδες για τον δείκτη S&P 500.

Πρόσφατα σε γράφημα της ελβετικής Credit Suisse, παρουσιάστηκε ένα σενάριο άκρως αρνητικό για τις ΗΠΑ καθώς το ΑΕΠ θα καταρρεύσει, ο ρυθμός ανεργίας αυξανόταν οι εκτιμήσεις για τα κέρδη ανά μετοχής επίσης επιδεινώθηκαν.

Προ του κορωνοιού η Wall εμφάνιζε P/E 19 και τώρα κινείται στο 19,4.

Με άλλα λόγια, η αγορά δεν ήταν ποτέ περισσότερο υπερτιμημένη από ότι είναι τώρα.

Η Morgan Stanley, αύξησε τον στόχο για το τέλος του 2020 για τον δείκτη βαρόμετρο S&P 500 από 2.750 μονάδες σε 3.000 μονάδες.

Παραδόξως η Morgan Stanley υποστηρίζει ότι τα κέρδη θα ανέλθουν σε 130 δολάρια ανά μετοχή 2020 που συνεπάγεται P/E 23 αλλά παραδόξως η Morgan Stanley επιμένει για δείκτη στις 3.000 μονάδες.

Η Morgan Stanley υποστηρίζει ότι το 2021 ο ρυθμός ανάκαμψης σχετίζεται με τη σοβαρότητα της πτώσης το 2020 όσο χειρότερη είναι η μείωση του ΑΕΠ τόσο μεγαλύτερη θα είναι η ανάκαμψη.

Το καθαρό αποτέλεσμα είναι ότι οι προβλέψεις της Morgan Stanley για τα EPS δεν αλλάζουν πολύ για το 2021 που θα είναι το έτος που θα είναι πραγματικά σημαντικό για τις μετοχές.

Κατά την Bank of America Merill Lynch , δεν θα υπάρξει ανάκαμψη σχήματος V στις οικονομίες και θα χρειαστούν χρόνια πριν ανακτηθούν τα πρόσφατα υψηλά κέρδη, ειδικά με δεκάδες εκατομμύρια άνεργους.

Κατά την Bank of America Merrill Lynch, οι αισιόδοξοι που βλέπουν ανάκαμψη τύπου V στις οικονομίες έχουν ξεχάσει ένα βασικό μάθημα του επιχειρηματικού κύκλου.

Η ύφεση μπορεί να προκληθεί από ποικίλες συγκρούσεις – από τις αυξανόμενες τιμές του πετρελαίου, τις πληθωριστικές κινήσεις των κεντρικών τραπεζών που απειλούν τις φούσκες στις αγορές και τώρα μια κρίση στην υγεία.

Ωστόσο η ύφεση συνεχίζεται και μετά την εξασθένιση του αρχικού σοκ.

Αυτό οφείλεται στο γεγονός ότι η πτώση της δραστηριότητας ενεργοποιεί έναν σπιράλ στην οικονομία που απαιτεί χρόνο για να αναρρώσει από τον χρόνο.

Καραντίνα στις ΗΠΑ δύο ή τριών μηνών θα αφήσει διαρκείς πληγές στην καταναλωτική εμπιστοσύνη.

Οι οικονομίες θα ανοίξουν ξανά σε ένα πολύ μειωμένο περιβάλλον ζήτησης, με υψηλά ποσοστά αποταμίευσης και πολύ χαμηλές δαπάνες.

Αυτό συνεπάγεται ανάκαμψη σχήματος U.

Τι υποστηρίζει η Goldman Sachs;

Η Goldman υποστηρίζει, ότι δεν θεωρεί πλέον τις 2000 μονάδες ως αρνητικό σενάριο για τον δείκτη S&P και αναμένει από την αγορά να φθάσει στις 3.000 μονάδες έως το τέλος του 2020.

Κατά την Goldman Sachs ο βασικός λόγος είναι ότι η FED δεν θα αφήσει να πέσει η Wall Street.

Ο συνδυασμός πρωτοφανούς πολιτικής στήριξης, η πτώση της καμπύλης του κορωνοιού έχει μειώσει δραματικά τον κίνδυνο αρνητικών επιπτώσεων για την αμερικανική οικονομία.

Ο χρηματιστηριακός δείκτης S & P 500 βρίσκεται σήμερα 25% πάνω από το χαμηλό 2.237 της 23ης Μαρτίου 2020.

Πριν από τρεις εβδομάδες, όταν οι μετοχές κατέρρεαν, η Goldman προειδοποιούσε ότι βραχυπρόθεσμος στόχος για τον S & P είναι οι 2000 μονάδες.

Φυσικά, με ανυπομονησία πολλοί υποστηρίζουν ότι τόσο η Goldman όσο και η Morgan Stanley θα μειώσουν τις προβλέψεις τους για το τέλος του 2020 σε λίγες εβδομάδες, όταν η αγορά επαναπροσεγγίσει τα πρόσφατα χαμηλά επίπεδα.

Κατά την Goldman είτε η τιμή του δείκτη S & P 500 θα πρέπει να είναι χαμηλότερη κατά 25% ή με παραδοχές 2021 θα πρέπει να είναι 25% υψηλότερη.

Βέβαια σε αυτό το σενάριο η Goldman βλέπει P/E 24, ένας αριθμός που ποτέ δεν ήταν υψηλότερος, ακόμη και κατά τη διάρκεια της φούσκας της νέας τεχνολογίας.

Με βάση προβλέψεις τα κέρδη ανά μετοχή του S & P 500 θα μειωθούν κατά 11% στο α΄ τρίμηνο του 2020.

Τα αποτελέσματα θα είναι ακόμη χειρότερα από ό, τι προβλέπουν πολλοί εάν οι εταιρείες διαχείρισης αποφασίσουν να αναγνωρίσουν τις χρεώσεις και τις μειώσεις κατά τη διάρκεια ενός τριμήνου που πολλοί επενδυτές αποδέχονται θα είναι πολύ αρνητικά.

Παραδόξως η Goldman υποστηρίζει ότι θα είναι το χειρότερο τρίμηνο στα κέρδη το β΄ τρίμηνο του 2020 από την εποχή της Lehman παρ΄ όλα αυτά επιμένει για 3.000 μονάδες στον δείκτη S&P 500 τέλη του 2020.

Παραδόξως το μεγαλύτερο σοκ για την παγκόσμια οικονομία σε 90 χρόνια έχει οδηγήσει τις μετοχές μόλις 18% κάτω από τα ρεκόρ στα μέσα Φεβρουαρίου 2020 και κατά προσέγγιση στα επίπεδα του Ιουνίου 2019.

Οι αισιόδοξες εκτιμήσεις θα επιβεβαιωθούν;

Πιθανόν όχι…

Τι ανέφρε πρόσφατα το bankingnews

Οι αγορές σε bear market rally με ψυχολογία V αλλά η οικονομία στα τάρταρα – Ετοιμαστείτε ξανά να απογοητευτείτε με τις μετοχές

Ένα πολύ ενδιαφέρον φαινόμενο βρίσκεται σε εξέλιξη στις διεθνείς χρηματιστηριακές αγορές και ειδικά στον δείκτη βαρόμετρο S&P 500.

Μετά το σοκ του κορωνοιού τα χρηματιστήρια κατέρρευσαν έχασαν έως -35% της αξίας τους κατά μέσο όρο.

Τις τελευταίες όμως εβδομάδες καταγράφεται μια ισχυρή άνοδος κατά πολλούς bear market rally που έχει οδηγήσει τον δείκτη S&P 500 από τις 3.380 μονάδες υψηλό έτους στις 2.200 μονάδες και την τρέχουσα περίοδο ξανά στις 2.800 μονάδες.

Τι ακριβώς συμβαίνει γιατί τα χρηματιστήρια καταγράφουν ράλι και οι οικονομίες ακόμη δεν έχουν εμφανίσει το μέγεθος του προβλήματος που είναι βέβαιο ότι θα είναι μεγάλο;

Και στις ΗΠΑ και στην Ευρώπη η απάντηση είναι FED και ΕΚΤ αλλά και τα μέτρα δημοσιονομικών κινήτρων που ανακοίνωσαν κεντρικές τράπεζες και κυβερνήσεις και αποτελούν αναχώματα στην πτώση και στα σοκ που θα καταγραφούν στην οικονομία.

Η ψυχολογία της αγοράς έχει ανάκαμψη από τον πανικό και είναι τύπου «V», ενώ η οικονομία εξακολουθεί να είναι δραματικά επιδεινωμένη.

Τα συμβόλαια μελλοντικής εκπλήρωσης του S&P 500 αλλά και ο δείκτης VIX υποδηλώνουν ότι η μεταβλητότητα μειώθηκε κατά 50% από το επίπεδο "μέγιστου πανικού" που έπληξε τα μέσα Μαρτίου 2020 τις χρηματιστηριακές αγορές.

Μπορεί να διατηρηθεί το «ψυχολογικό ράλι»;

Είναι αυτό απλά ένα φαύλο «ράλι της αγοράς των αρκούδων;».

Η «πραγματικότητα» μιας κατεστραμμένης παγκόσμιας οικονομίας θα κάτω ξανά την αγορά;

Η FED στις ΗΠΑ και η ΕΚΤ στην Ευρώπη θα πάρουν ακόμη περισσότερες πρωτοβουλίες ώστε να στηρίξουν τις αγορές με τον κλασσικό τρόπο, χειραγώγηση, συντήρηση της φούσκας.

Βραχυπρόθεσμα, η Fed αυξάνει μαζικά τη ρευστότητα των τραπεζών (δημιουργεί μεγάλα πλεονάσματα ρευστότητας) μέσω των διαφόρων προγραμμάτων ποσοτικής χαλάρωσης QE για να αποτρέψει ένα δεύτερο κύμα οικονομικής κρίσης.

Από καθαρά τεχνική βάση, η ακραία πτώση των χρηματιστηρίων και η εξάντληση των πωλήσεων π.χ. πέριξ των 2200 μονάδων για τον δείκτη S&P 500 οδήγησε σε μια αρκετά ισχυρή αντανακλαστική ανοδική αντίδραση.

Έτσι λοιπόν μετά από πτώση – σοκ των χρηματιστηριακών αγορών κατά 35% από τα προηγούμενα υψηλά, εκδηλώθηκε αγώνας δρόμου για το 38,2% Fibonacci retracement που περιλαμβάνει ανάκαμψη 20%.

Μια τέτοια ανάκαμψη θα «δελεάσει» τους επενδυτές να επιστρέψουν στις αγορές μετοχών, πιστεύοντας ότι η «αγορά των αρκούδων ή bear market» έχει τελειώσει.

Τις τελευταίες δύο εβδομάδες, είχαμε πράγματι ένα εξαιρετικά ισχυρό «υπερβολικό» και αντανακλαστικό ράλι, το οποίο έχει αντιστραφεί τώρα τα δεδομένα που "τροφοδότησαν" το πρόσφατο κραχ.

Όλες οι προηγούμενες βραχυπρόθεσμες συνθήκες και δεδομένα υπερπώλησης έχουν αντιστραφεί πλήρως, ενώ η αγορά ολοκληρώνει μια τυπική αντιστροφή 50% της προηγούμενης μείωσης

Κατά την TP Analytics ο δείκτης S&P 500 σημείωσε άνοδο 19% από το χαμηλό κλείσιμο του 2237.40 μονάδες στις 23 Μαρτίου και 21% από το ενδοσυνεδριακό χαμηλό της ημέρας 2191.86 μονάδες στις 23 Μαρτίου.

Η αγορά κάλυψε το 50% της διαδρομής μεταξύ του υψηλού και χαμηλού έτους 2020.

Ο δείκτης S & P500 εύλογα θα ανακτούσε το 50% (+574 μονάδες) της καθαρής ζημίας (-1148 μονάδες) από 19 Φεβρουαρίου 2020 και 23 Μαρτίου 2020.

Το επίπεδο αντιστάθμισης – ανάκτησης του 50% είναι για τον δείκτη S&P 500 οι 2.811 μονάδες (το χαμηλό 2.237 + 574 μονάδες = 2.811 μονάδες).

Είναι πολύ δύσκολο να είναι κανείς πολύ ακριβής σε ένα ρευστό περιβάλλον, αλλά στο επίπεδο του S & P 500 2800 - 2830, ο συμβιβασμός κινδύνου απόδοσης βρίσκεται στο μέγιστο βαθμό.

Πρόσφατα ο δείκτης S&P 500 σημείωσε ενδοημερήσιο υψηλό... 2.818,57 μονάδες.

Τι θα συμβεί από εδώ και πέρα;

Η FED ήταν ο καταλύτης ώστε οι χρηματιστηριακοί δείκτες της Wall Street να ανακάμψουν αλλά το ερώτημα είναι τι θα συμβεί από εδώ και πέρα και το κυριότερο μπορεί κανείς επενδυτής να τα βάλλει με την FED ή την ΕΚΤ;

Η υπερβάλλουσα ρευστότητα θα εισρεύσει βραχυπρόθεσμα στις αγορές.

Στο τέλος όμως οι αγορές θα αντικατοπτρίζουν, την οικονομική καταστροφή στις διεθνείς οικονομίες.

Ενώ το 2008 με την χρηματοπιστωτική κρίση και την κατάρρευση της Lehman Brothers ήταν καταστροφικές διεθνώς, ο αντίκτυπος από τον "οικονομικό αποκλεισμό" λόγω του κορωνοιού θα είναι σημαντικά χειρότερος για διάφορους λόγους:

1)Το 2008, η οικονομία είχε ήδη επιβραδυνθεί, η ανεργία ήταν ήδη σε άνοδο και οι επιχειρήσεις προσάρμοσαν τον αντίκτυπο στα κέρδη τους.

Επίσης, παρά την "κρίση" που προκλήθηκε στην αγορά ενυπόθηκων δανείων, οι δραστηριότητες των επιχειρήσεων και των καταναλωτών παρέμειναν «ανοικτές».

Εκτός από τις αγορές ακινήτων και χρηματοδότησης, πολλοί άλλοι τομείς επηρεάστηκαν στην κυριολεξία οριακά.

Το 2020, το σοκ του κορωνοιού στην οικονομία είναι πολύ χειρότερο, μιλάμε για οριζόντιο πάγωμα της οικονομικής δραστηριότητας.

Το 2020, η αύξηση της ανεργίας, σε συνδυασμό με το σοκ στις επιχειρήσεις, θα έχουν σημαντικά μεγαλύτερο αντίκτυπο στην κατανάλωση στην οικονομία από ότι το 2008.

Σε αντίθεση με το 2008, υπάρχουν πολλές επιχειρήσεις που δεν θα ανοίξουν ποτέ ξανά, πολλές θα κλονιστούν και θα αργήσουν να ανακάμψουν, ενώ πολλές δεν θα καταφέρουν να καλύψουν την ζήτηση.

Οι αγορές επί του παρόντος στηρίζονται σε μια ριψοκίνδυνη ρευστότητα και ένα ράλι εκτόνωσης, το οποίο πιθανότατα θα εξαντληθεί σύντομα.

Κατά τους προσεχείς μήνες, οι μετοχές θα αρχίσουν να υπολογίζουν τη σοβαρότητα των οικονομικών ζημιών, την σημαντική πτώση των κερδών και θα συνειδητοποιήσουν ότι οι ελπίδες για "ανάκαμψη" μειώνονται.

Το 2008, η Fed είχε ήδη ξεκινήσει τη διάσωση τραπεζών μετά την χρεοκοπία της Bear Stearns.

Η Fed προχώρησε σε επιθετικές κινήσεις με τα επιτόκια στο 0%.

Το 2008, η Fed μείωσε τα επιτόκια κατά 5,25% έναντι μόλις 1,5% την τρέχουσα περίοδο.

Ενώ η αγορά μετά τη διάσωση της Bear Stearns έφτασε ακόμη και σε νέα υψηλά επίπεδα, η οικονομική κρίση εξακολουθούσε να επιδεινώνεται.

Το βάθος της συντριβής κατεγράφη το Σεπτέμβριο του 2008.

Μετά την αποτυχία της Lehman Brothers, η αγορά σημείωσε άνοδο σχεδόν 20% από τα χαμηλά της επίπεδα στα τέλη Οκτωβρίου 2008, με την Ομοσπονδιακή Τράπεζα των ΗΠΑ και την αμερικανική κυβέρνηση μέσω της δημοσιονομικής πολιτικής, και με τραπεζικά προγράμματα στήριξης, άρχισε να επεμβαίνει επιθετικά σε οικονομία και αγορές.

Μετά από αυτό το ράλι, η πραγματικότητα της οικονομικής καταστροφής άρχισε να ξεκινάει καθώς η ανεργία αυξανόταν, η κατανάλωση και οι επενδύσεις μειώνονταν και τα κέρδη καταποντίστηκαν σχεδόν κατά 100% από τα προηγούμενα υψηλά τους.

Η Wall Street μειώθηκε κατά 26% στα τέλη Νοεμβρίου 2008 έως ότου η FED ξεκινήσει τον πρώτο γύρο ποσοτικής χαλάρωσης.

Με την πλημμύρα της ρευστότητας στο σύστημα, οι μετοχές σημείωσαν και πάλι ένα εντυπωσιακό ράλι σχεδόν 25% από τα χαμηλά.

Τον Φεβρουάριο του 2009 δεν υπήρχε επενδυτής που ήθελε να «αγοράσει την αγορά».

Όλα αυτά συνέβησαν παρά τα προγράμματα παρέμβασης της Ομοσπονδιακής Τράπεζας της Αμερικής και της κυβέρνησης.

Το πρόβλημα με τη νομισματική πολιτική, σε όλες τις μορφές της, είναι ότι αποθαρρύνει τον καπιταλισμό.

Τα μηδενικά επιτόκια, η υπερβάλλουσα ρευστότητα και ο κλειστός κύκλος μεταξύ των τραπεζών και της Fed απομάκρυναν όλα τα κίνητρα για "ανάληψη κινδύνων" δανεισμού από επιχειρήσεις και ιδιώτες με στόχο την οικονομική ανάπτυξη.

Αντ 'αυτού, αυτή η ρευστότητα, τροφοδοτούσε τις τιμές των περιουσιακών στοιχείων, τις επαναγορές ιδίων μετοχών και το εταιρικό χρέος δημιούργησε ένα χάσμα πλούτου που δεν έχει ποτέ καταγραφεί στην ιστορία.

Στην πραγματικότητα, δεν υπάρχουν αποδείξεις ότι το QE επιταχύνει την οικονομία ή συμβάλλει στην μεταφορά της ρευστότητας στο οικονομικό σύστημα

Ακόμα ένα ράλι στην αγορά;

Οι πρωτοφανείς παρεμβάσεις της Federal Reserve θα διορθώσουν το πρόβλημα.

Παρόλο που υπάρχουν πολλοί που υποστηρίζουν ότι οι αγορές βλέπουν το παρελθόν το τρέχον τρίμηνο, μάλλον δεν συμβαίνει κάτι τέτοιο.

Πρόκειται για μια ισχυρή ανοδική κίνηση των χρηματιστηρίων, η οποία τροφοδοτείται από πολλές "βραχυπρόθεσμες" κινήσεις, στις μετοχές.

Όμως μέχρι τώρα οι μετοχές δεν έχουν τιμολογήσει την οικονομική καταστροφή που προέρχεται από:

-Από τον πλήρη τερματισμό της λειτουργίας της οικονομίας.

-Περίπου 15 εκατομμύρια αιτήσεις ανεργίας σε 3 εβδομάδες

-Η ανεργία θα εκτοξευθεί στο 12% με 15% στις ΗΠΑ

-Το αμερικανικό ΑΕΠ θα συρρικνωθεί -20% με -25%

-Δραματική πτώση τόσο στην ιδιωτική όσο και στην εταιρική κατανάλωση

-Μείωση των κεφαλαιουχικών δαπανών και των ιδιωτικών επενδύσεων

-Χάος στην εμπιστοσύνη καταναλωτών και επιχειρήσεων

-Εξάντληση των καταναλωτικών και εταιρικών αποταμιεύσεων

Το πιο σημαντικό είναι ότι οι χρηματιστηριακές αγορές εξακολουθούν να λειτουργούν με τις προσδοκίες ότι το "χτύπημα" στα κέρδη θα είναι εξαιρετικά μικρό.

Χρησιμοποιώντας το 4ο τρίμηνο του 2019 ως βάση αναφοράς στις ΗΠΑ.

-Τα κέρδη του Α΄ τριμήνου 2020 αναμένεται να μειωθούν μόνο κατά 2,36%

-Τα κέρδη Δ΄ τριμήνου του 2020 θα μειωθούν μόλις στο 2,71%

-Τα κέρδη του Δ΄ τριμήνου του 2021 αναμένεται να αυξηθούν κατά 19,62%

Αυτές οι μειώσεις όμως δεν θα επιβεβαιωθούν.

Συν τοις άλλοις οι αγορές ιδίων μετοχών, οι οποίες υπήρξαν ο βασικός καταλύτης για την άνοδο της Wall Street τα προηγούμενα χρόνια έχουν δραματικά μειωθεί, οπότε οι μετοχές δεν έχουν υποστήριξη για άνοδο.

Εάν χρησιμοποιηθούν οι 2800 μονάδες ως βάση σύγκρισης για τον δείκτη S&P 500 προκύπτει P/E 20,56x το οποίο είναι ακόμα ακριβό, αλλά έχουν καταγραφεί και υψηλότερα.

Εάν τα κέρδη μειωθούν στα 100 δολάρια ανά μετοχή στον δείκτη S&P 500 που θεωρείται αισιόδοξη εκτίμηση τότε οι αποτιμήσεις με βάση το P/E φθάνουν τις 28 φορές.

Κανένα bear market rally στην ιστορία, για οποιονδήποτε λόγο, δεν τελείωσε με αποτιμήσεις μεταξύ 20-28 φορές τα κέρδη.

Οι αποτιμήσεις οδηγούν στις χρηματιστηριακές αγορές.

Φημισμένοι επενδυτές υποστηρίζουν ότι κατά την επόμενη δεκαετία είναι πιθανό να δούμε δύο επιπλέον μειώσεις κατά 50% στην Wall Street.

Μια μείωση 50% από τα υψηλά του S&P 500 όλων των εποχών θα προσγείωνε τον δείκτη στις 1600 μονάδες.

Πολλοί αμερικανοί αναλυτές υποστηρίζουν ότι η bear market δεν έχει τελειώσει.

Απλά να είστε έτοιμοι να απογοητευτείτε με τις μετοχές και τα χρηματιστήρια τους επόμενους μήνες.

www.bankingnews.gr

Σχόλια αναγνωστών