Βιώσιμο το ελληνικό χρέος, αλλά θα παραμείνει σε επίπεδα junk, σύμφωνα με την Capital Economics

Εκτός επενδυτικής βαθμίδας θα παραμείνει η Ελλάδα τα επόμενα χρόνια σύμφωνα με την Capital Economics, γεγονός που σημαίνει ότι τα ελληνικά ομόλογα δεν θα συμπεριληφθούν στο νέο πρόγραμμα ποσοτικής χαλάρωσης (QE) της Ευρωπαϊκής Κεντρικής Τράπεζας, ακόμη κι αν αυτό διαρκέσει δύο χρόνια.

Μάλιστα, στην έκθεσή τους με τίτλο «Greek debt sustainable but will remain “junk” - Βιώσιμο το ελληνικό χρέος αλλά θα παραμείνει junk», την οποία παρουσιάζει το bankingnews.gr, οι αναλυτές εξετάζουν τρία σενάρια, σύμφωνα με τα οποία η Ελλάδα θα παραμείνει εκτός επενδυτικής βαθμίδας.

«Πιστεύουμε ότι η Ελλάδα δεν θα έχει κανένα πρόβλημα να εξυπηρετεί το δημόσιο χρέος της κατά τα επόμενα χρόνια.

Ωστόσο, ο δείκτης του δημόσιου χρέους της πιθανόν να παραμείνει υψηλότερος από ό, τι το 2012 (160%) για τα επόμενα πέντε χρόνια», σημειώνουν οι αναλυτές.

Ο πρωθυπουργός Κυριάκος Μητσοτάκης έχει δηλώσει ότι στόχος είναι η επενδυτική έκρηξη, ώστε το ΑΕΠ της Ελλάδας να αναπτυχθεί με ρυθμό τουλάχιστον 4% από το 2020.

Σύμφωνα με τα σημερινά στοιχεία της ΕΛΣΤΑΤ, το ΑΕΠ αναπτύχθηκε με ρυθμό 1,9% στο β΄τρίμηνο του 2019.

Πρόκειται για ένα βήμα προς τη σωστή κατεύθυνση, ωστόσο με αυτούς τους ρυθμούς η ανάπτυξη του 2019 θα είναι πολύ μακριά από το 4%.

Την τελευταία φορά που η ανάπτυξη της ελληνικής οικονομίας έτρεξε με ρυθμούς 4% (1997-2007), η παγκόσμια οικονομία βρισκόταν σε περίοδο εκρηκτικής ανάπτυξης.

Σύμφωνα με την Capital Economics, η πλήρης άρση των capital controls, είναι θετική.

Ωστόσο, με την ευρωπαϊκή οικονομία να παραμένει αδύναμη και με τη δημοσιονομική πολιτική στην Ελλάδα λιγότερο επεκτατική σε σχέση με το φέτος, όχι μόνο η ελληνική οικονομία δεν θα καταφέρει να αναπτυχθεί με ρυθμούς 4%, αλλά αναμένεται να επιβραδυνθεί το 2020!

Τα παραπάνω γεννούν σημαντικά ερωτήματα ως προς την πορεία που θα ακολουθήσει ο δείκτης του ελληνικό χρέος.

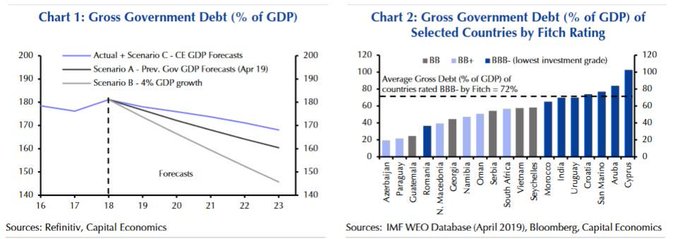

Στο διάγραμμα 1 αποτυπώνεται η πορεία του δείκτη χρέους προς ΑΕΠ σε τρία διαφορετικά σενάρια.

Οι παραδοχές που έχει λάβει υπόψη η Capital Economics προβλέπουν ότι το κόστος δανεισμού και ο πληθωρισμός θα παραμείνουν στα επίπεδα του 2018 και ότι το πρωτογενές πλεόνασμα θα παραμείνει στο 3% του ΑΕΠ.

Στο πρώτο σενάριο, έγινε χρήση των εκτιμήσεων της προηγούμενης κυβέρνησης (Απρίλιος 2019), σύμφωνα με τις οποίες το ΑΕΠ θα αναπτυχθεί με ρυθμό 2% κατά μέσο όρο έως το 2023, με τον δείκτη χρέους να υποχωρεί στο 160% του ΑΕΠ.

Στο β' σενάριο προβλέπεται ανάπτυξη του ΑΕΠ με ρυθμό 4% το 2020 και παραμονή σε αυτά τα επίπεδα τα επόμενα πέντε χρόνια, με τον δείκτη χρέους να υποχωρεί στο 140% του ΑΕΠ.

Στο τρίτο σενάριο, η Capital Economics κάνει χρήση των δικών της εκτιμήσεων, σύμφωνα με τις οποίες το ΑΕΠ θα αναπτυχθεί με ρυθμό 1,5% το 2019 και κατά μέσο όρο με ρυθμό 1,2% το 2023.

Σύμφωνα με τις εκτιμήσεις της Capital Economics για την ανάπτυξη της ελληνικής οικονομίας, ο δείκτης χρέους ως προς το ΑΕΠ θα υποχωρήσει σταδιακά, μόλις στο 170% του ΑΕΠ.

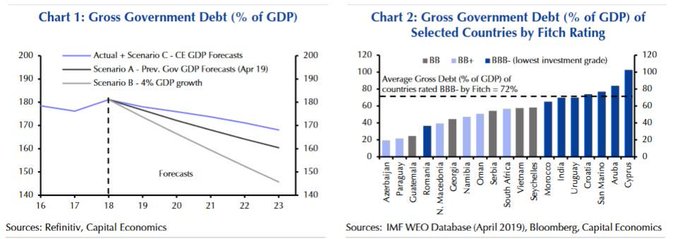

Το δημόσιο χρέος αποτελεί κλειδί για την πιστοληπτική αξιολόγηση, γεγονός που καταδεικνύει ότι η Ελλάδα θα παραμείνει εκτός επενδυτικής βαθμίδας τα επόμενα χρόνια.

Η υψηλότερη αξιολόγηση δίνεται από τη Fitch (BB-), η οποία απέχει ήδη τρεις βαθμίδες από την επενδυτική βαθμίδα.

Ο Έλληνας πρωθυπουργός στοχεύει σε επιστροφή της Ελλάδας στην επενδυτική βαθμίδα έως τον Δεκέμβριο 2020, ωστόσο η Capital Economics εκτιμά ότι αυτό δεν θα συμβεί.

Υπό αυτό το πρίσμα, τα ελληνικά ομόλογα δεν θα συμπεριληφθούν στον νέο γύρο ποσοτικής χαλάρωσης που θα ανακοινώσει η ΕΚΤ, καθώς για να είναι επιλέξιμα, πρέπει να ανήκουν στην επενδυτική βαθμίδα.

www.bankingnews.gr

Μάλιστα, στην έκθεσή τους με τίτλο «Greek debt sustainable but will remain “junk” - Βιώσιμο το ελληνικό χρέος αλλά θα παραμείνει junk», την οποία παρουσιάζει το bankingnews.gr, οι αναλυτές εξετάζουν τρία σενάρια, σύμφωνα με τα οποία η Ελλάδα θα παραμείνει εκτός επενδυτικής βαθμίδας.

«Πιστεύουμε ότι η Ελλάδα δεν θα έχει κανένα πρόβλημα να εξυπηρετεί το δημόσιο χρέος της κατά τα επόμενα χρόνια.

Ωστόσο, ο δείκτης του δημόσιου χρέους της πιθανόν να παραμείνει υψηλότερος από ό, τι το 2012 (160%) για τα επόμενα πέντε χρόνια», σημειώνουν οι αναλυτές.

Ο πρωθυπουργός Κυριάκος Μητσοτάκης έχει δηλώσει ότι στόχος είναι η επενδυτική έκρηξη, ώστε το ΑΕΠ της Ελλάδας να αναπτυχθεί με ρυθμό τουλάχιστον 4% από το 2020.

Σύμφωνα με τα σημερινά στοιχεία της ΕΛΣΤΑΤ, το ΑΕΠ αναπτύχθηκε με ρυθμό 1,9% στο β΄τρίμηνο του 2019.

Πρόκειται για ένα βήμα προς τη σωστή κατεύθυνση, ωστόσο με αυτούς τους ρυθμούς η ανάπτυξη του 2019 θα είναι πολύ μακριά από το 4%.

Την τελευταία φορά που η ανάπτυξη της ελληνικής οικονομίας έτρεξε με ρυθμούς 4% (1997-2007), η παγκόσμια οικονομία βρισκόταν σε περίοδο εκρηκτικής ανάπτυξης.

Σύμφωνα με την Capital Economics, η πλήρης άρση των capital controls, είναι θετική.

Ωστόσο, με την ευρωπαϊκή οικονομία να παραμένει αδύναμη και με τη δημοσιονομική πολιτική στην Ελλάδα λιγότερο επεκτατική σε σχέση με το φέτος, όχι μόνο η ελληνική οικονομία δεν θα καταφέρει να αναπτυχθεί με ρυθμούς 4%, αλλά αναμένεται να επιβραδυνθεί το 2020!

Τα παραπάνω γεννούν σημαντικά ερωτήματα ως προς την πορεία που θα ακολουθήσει ο δείκτης του ελληνικό χρέος.

Στο διάγραμμα 1 αποτυπώνεται η πορεία του δείκτη χρέους προς ΑΕΠ σε τρία διαφορετικά σενάρια.

Οι παραδοχές που έχει λάβει υπόψη η Capital Economics προβλέπουν ότι το κόστος δανεισμού και ο πληθωρισμός θα παραμείνουν στα επίπεδα του 2018 και ότι το πρωτογενές πλεόνασμα θα παραμείνει στο 3% του ΑΕΠ.

Στο πρώτο σενάριο, έγινε χρήση των εκτιμήσεων της προηγούμενης κυβέρνησης (Απρίλιος 2019), σύμφωνα με τις οποίες το ΑΕΠ θα αναπτυχθεί με ρυθμό 2% κατά μέσο όρο έως το 2023, με τον δείκτη χρέους να υποχωρεί στο 160% του ΑΕΠ.

Στο β' σενάριο προβλέπεται ανάπτυξη του ΑΕΠ με ρυθμό 4% το 2020 και παραμονή σε αυτά τα επίπεδα τα επόμενα πέντε χρόνια, με τον δείκτη χρέους να υποχωρεί στο 140% του ΑΕΠ.

Στο τρίτο σενάριο, η Capital Economics κάνει χρήση των δικών της εκτιμήσεων, σύμφωνα με τις οποίες το ΑΕΠ θα αναπτυχθεί με ρυθμό 1,5% το 2019 και κατά μέσο όρο με ρυθμό 1,2% το 2023.

Σύμφωνα με τις εκτιμήσεις της Capital Economics για την ανάπτυξη της ελληνικής οικονομίας, ο δείκτης χρέους ως προς το ΑΕΠ θα υποχωρήσει σταδιακά, μόλις στο 170% του ΑΕΠ.

Το δημόσιο χρέος αποτελεί κλειδί για την πιστοληπτική αξιολόγηση, γεγονός που καταδεικνύει ότι η Ελλάδα θα παραμείνει εκτός επενδυτικής βαθμίδας τα επόμενα χρόνια.

Η υψηλότερη αξιολόγηση δίνεται από τη Fitch (BB-), η οποία απέχει ήδη τρεις βαθμίδες από την επενδυτική βαθμίδα.

Ο Έλληνας πρωθυπουργός στοχεύει σε επιστροφή της Ελλάδας στην επενδυτική βαθμίδα έως τον Δεκέμβριο 2020, ωστόσο η Capital Economics εκτιμά ότι αυτό δεν θα συμβεί.

Υπό αυτό το πρίσμα, τα ελληνικά ομόλογα δεν θα συμπεριληφθούν στον νέο γύρο ποσοτικής χαλάρωσης που θα ανακοινώσει η ΕΚΤ, καθώς για να είναι επιλέξιμα, πρέπει να ανήκουν στην επενδυτική βαθμίδα.

www.bankingnews.gr

Σχόλια αναγνωστών