Οι τιμές στόχοι είναι στα 0,57 ευρώ για Alpha Bank, στα 0,95 ευρώ για Πειραιώς, στα 0,19 ευρώ για Eurobank και στα 1,60 ευρώ για Εθνική

Σε υποβάθμιση της σύστασης της Πειραιώς και της Εθνικής προχώρησε η Bank of America Merrill Lynch, διατηρώνοντας μόνο εκείνη της Alpha Bank σε buy, ήτοι αγορά.

Ειδικότερα, στην σημερινή 43σέλιδη ανάλυση με τίτλο "Year ahead 2015: Buy Alpha, U/P TPEIR, Neutral NBG/Eurob" (Ενόψει του 2015: Αγορά της Alpha Bank, underweight για Πειραιώς, neutral για ΕΤΕ/Eurobank), που σας παρουσιάζει το www.bankingnews.gr, η Bank of America Merrill Lynch υποβάθμισε σε underweight από neutral προηγουμένως τη σύσταση της Πειραιώς και σε neutral από buy προηγουμένως τη σύσταση της Εθνικής.

Η σύσταση της Eurobank διατηρείται σε neutral.

Οι τιμές στόχοι είναι στα 0,57 ευρώ για Alpha Bank, στα 0,95 ευρώ για Πειραιώς, στα 0,19 ευρώ για Eurobank και στα 1,60 ευρώ για Εθνική.

Σύμφωνα με την Bank of America Merrill Lynch η Alpha Bank και η Εθνική θα ανακοινώσουν κέρδη το 2015, ενώ Πειραιώς και Eurobank θα εμφανίσουν μικρές ζημίες.

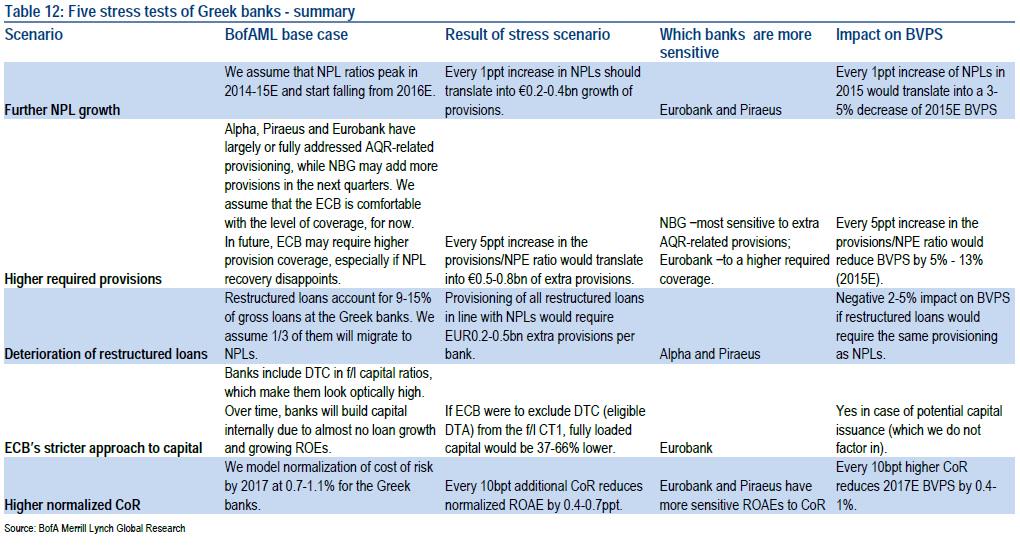

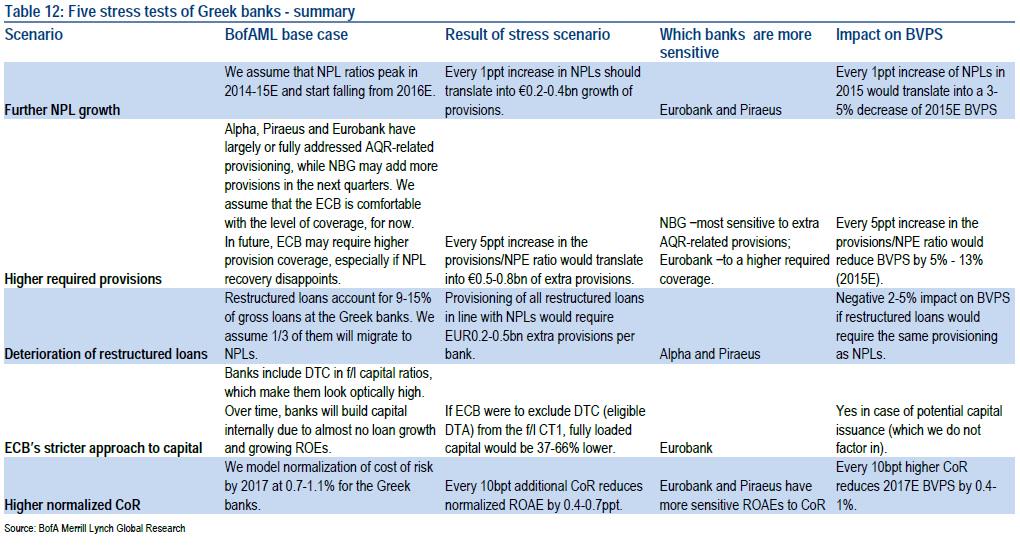

Η Bank of America Merrill Lynch πραγματοποιεί πέντε εικονικά stress σενάρια για τις ελληνικές τράπεζες, από τα οποία εξήγαγε ενδιαφέροντα συμπεράσματα:

Σενάριο 1: Περαιτέρω ανάπτυξη των μη εξυπηρετούμενων δανείων

Υποθέτουμε ότι οι δείκτες των μη εξυπηρετούμενων δανείων θα σταθεροποιηθούν το 2015 και θα αρχίσουν να υποχωρούν από το 2016.

Η μείωση θα είναι σταδιακή, ενώ και το 2017 οι ελληνικές τράπεζες θα εξακολουθούν να έχουν υψηλούς δείκτες της τάξεως του 20-33% στα μη εξυπηρετούμενα δάνεια.

Ενώ η μακροοικονομική ανάκαμψη και η έγκαιρη

επανέναρξη της δανειοδοτικής δραστηριότητας θα πρέπει να βοηθήσει τις τράπεζες να αρχίσουν να περιορίζουν τα μη εξυπηρετούμενα δάνεια, ένα ποσοστό των δανείων προς επαναδιαπραγμάτευση θα μετατεθούν στην κατηγορία των μη εξυπηρετούμενων δανείων.

Ποια είναι όμως τα συμπεράσματα αυτού του σεναρίου;

- Για κάθε αύξηση των μη εξυπηρετούμενων δανείων κατά 1 ποσοστιαία μονάδα θα πρέπει να μεταφραστεί σε αύξηση των προβλέψεων κατά 0,2-0,4 δισ. ευρώ.

- Αυτό βασίζεται στο γεγονός ότι οι ελληνικές τράπεζες πρόσθεσαν 0,54 ευρώ προβλέψεις για

κάθε αύξηση 1 ευρώ μη εξυπηρετούμενων δανείων κατά τα τελευταία πέντε έτη (2010-14).

- Την περίοδο 2010-14, η Εθνική Τράπεζα και η Eurobank αντέδρασαν πιο σημαντικά στην αύξηση των NPL, σε σχέση με την Alpha και την Πειραιώς.

Ωστόσο, η Τράπεζα Πειραιώς και η Eurobank φαίνονται πιο ευαίσθητες σε οποιαδήποτε αύξηση των μη εξυπηρετούμενων δανείων σε σχέση με την Alpha και την Εθνική Τράπεζα.

- Και οι τέσσερις τράπεζες θα είναι ζημιογόνες, αν ο δείκτης των μη εξυπηρετούμενων δανείων αυξηθει κατά επιπλέον μία ποσοστιαία μονάδα το 2015.

- Οι μετοχές των ελληνικών τραπεζών θα διαπραγματεύονται σε επίπεδα χαμηλότερα του μέσου όρου του ευρωπαϊκού P/BV.

Σενάριο 2: Αύξηση των απαιτούμενων προβλέψεων

Η Bank of America Merrill Lynch εκτιμά ότι το κόστος του κινδύνου θα ομαλοποιηθεί από το 2017 στο 0,7-1,1% για τις ελληνικές τράπεζες.

Αυτό συγκρίνεται με το 0,5-0,6% για τις ευρωπαϊκές τράπεζες.

Οι εκτιμήσεις για τον δείκτη CoR (Cost of Risk) για το 2015-16 δείχνουν σταδιακή και σε μεγάλο βαθμό ακόμη βελτίωση σε ολόκληρο τον ευρωπαϊκό κλάδο.

Η Bank of America Merrill Lynch βλέπει δύο πιθανούς κινδύνους για τον σχηματισμό των προβλέψεων: επιπλέον προβλέψεις λόγω των AQR που σχετίζονται με την υψηλότερη απαιτούμενη κάλυψη των μη εξυπηρετούμενων δανείων.

Οι τράπεζες ήταν αρκετά ευέλικτες ώστε να είναι σε θέση να ανταποκριθούν στις διατάξεις των AQR, ενώ οι επιπλέον προβλέψεις δεν είναι υποχρεωτικές.

Ο κίνδυνος των υψηλότερων προβλέψεων αφορά κυρίως την Εθνική Τράπεζα, ενώ η Alpha Bank πιθανότατα να έχει τις μικρότερες ανάγκες.

Αν υποτεθεί ότι όλες οι ελληνικές τράπεζες αυτές χρειαστούν επιπλέον προβλέψεις το 2015, η αρνητική επίπτωση στην BVPS θα είναι 2-14%.

Στην περίπτωση αυτή, οι ελληνικές τράπεζες θα διαπραγματεύονται στο 0.6-0.8x του εκτιμώμενου P/BV το 2015.

Ποια είναι όμως τα συμπεράσματα αυτού του σεναρίου;

- Για κάθε αύξηση των μη εξυπηρετούμενων δανείων κατά 5 ποσοστιαίες μονάδες θα πρέπει να μεταφραστεί σε αύξηση των προβλέψεων κατά 0,5-0,8 δισ. ευρώ.

- Η Πειραιώς θα είναι η πιο ευαίσθητη σε ενδεχόμενο επιπλέον προβλέψεων.

- Και οι τέσσερις τράπεζες θα είναι ζημιογόνες, αν ο δείκτης των μη εξυπηρετούμενων δανείων αυξηθει στο 60% των προβλέψεων/ΝΡΕ το 2015.

- Αν επιβεβαιωθεί το σενάριο οι μετοχές των ελληνικών τραπεζών θα διαπραγματεύονται σε επίπεδα BVPS χαμηλότερα κατά 5-18% σε σχέση μεσήμερα

Σενάριο 3: Επιδείνωση των αναδιαρθρωμένων δανείων

Το υψηλό ποσοστό των αναδιαρθρωμένων δανείων είναι ένας από τους κύριους κινδύνους για τον σχηματισμό NPLs και των προβλέψεων για τα επόμενα χρόνια.

Τα αναδιαρθρωμένα δάνεια αντιπροσωπεύουν το

9-15% των ακαθάριστων δανείων στις ελληνικές τράπεζες.

Το υψηλότερο μερίδιο είναι στην Εθνική Τράπεζα.

Σενάριο 4: Αυστηρότερη προσέγγιση της ΕΚΤ στους δείκτες κεφαλαίου

Οι ελληνικές τράπεζες έχουν τους υψηλότερους δείκτες κεφαλαιακής επάρκειας από τους Ευρωπαίους εταίρους.

Ωστόσο, η ανάλυση της Bank of America Merrill Lynch δείχνει ότι όλες οι τράπεζες έχουν ένα υψηλό ποσοστό των επιλέξιμων DTAS: από 37% έως 66%.

Υπό αυτά τα δεδομένα, σε περίπτωση που η ΕΚΤ δεν τις λάβει υπόψιν της τότε εντιοπίζονται τα εξής:

- Οι δείκτες θα είναι από το 5,9% έως 13,2% υπό την πλήρη εφαρμογή της Βασιλείας ΙΙΙ το 2017.

Αυτά τα ποσοστά είναι υψηλότερα από το ελάχιστο του 5,5% που απαιτείται από την ΕΚΤ για τις τέσσερις τράπεζες.

- Ο δείκτης της Eurobank θα είναι ο χαμηλότερος, στο 5,9%

- Κάθε περιθώριο ανόδου θα προέλθει από την πώληση των περιουσιακών στοιχείων,

Σενάριο 5: Υψηλότερη ομαλοποίηση του κόστους κινδύνου μέχρι το 2017

Αυτό βασίζεται στην ανάλυση του ποσοστού των επισφαλειών.

Σε περίπτωση επιβεβαίωσης, οδηγούμεμαστε στα ακόλουθα συμπεράσματα:

- Κάθε επιπλέον μείωση του δείκτη CoR μειώνει την κανονικοποιημένη αποδοτικότητα των ιδίων κεφαλαίων από 0,4-0,7 ποσοστιαίες μονάδες

- Η Eurobank και η Πειραιώς έχουν πιο ευαίσθητα ROAEs στο δείκτη CoR (0,6-0,7 π.μ.) από την Εθνική Τράπεζα και την Alpha (0,4-0,5 π.μ.).

- Σε περίπτωση που ο CoR διαμορφωθεί στο 1,6% (τρέχοντα μέσο όρο για EEMEA), οι δείκτες ROAEs των ελληνικών τραπεζών θα είναι

7,7 - 9.1% έως το 2017

- Στο 0,6% (τρέχοντα μέσο όρο για την Ευρώπη) η αποδοτικότητας των ιδίων κεφαλαίων των ελληνικών τραπεζών θα είναι 12,6- 14,8% έως το 2017.

www.bankingnews.gr

Ειδικότερα, στην σημερινή 43σέλιδη ανάλυση με τίτλο "Year ahead 2015: Buy Alpha, U/P TPEIR, Neutral NBG/Eurob" (Ενόψει του 2015: Αγορά της Alpha Bank, underweight για Πειραιώς, neutral για ΕΤΕ/Eurobank), που σας παρουσιάζει το www.bankingnews.gr, η Bank of America Merrill Lynch υποβάθμισε σε underweight από neutral προηγουμένως τη σύσταση της Πειραιώς και σε neutral από buy προηγουμένως τη σύσταση της Εθνικής.

Η σύσταση της Eurobank διατηρείται σε neutral.

Οι τιμές στόχοι είναι στα 0,57 ευρώ για Alpha Bank, στα 0,95 ευρώ για Πειραιώς, στα 0,19 ευρώ για Eurobank και στα 1,60 ευρώ για Εθνική.

Σύμφωνα με την Bank of America Merrill Lynch η Alpha Bank και η Εθνική θα ανακοινώσουν κέρδη το 2015, ενώ Πειραιώς και Eurobank θα εμφανίσουν μικρές ζημίες.

Η Bank of America Merrill Lynch πραγματοποιεί πέντε εικονικά stress σενάρια για τις ελληνικές τράπεζες, από τα οποία εξήγαγε ενδιαφέροντα συμπεράσματα:

Σενάριο 1: Περαιτέρω ανάπτυξη των μη εξυπηρετούμενων δανείων

Υποθέτουμε ότι οι δείκτες των μη εξυπηρετούμενων δανείων θα σταθεροποιηθούν το 2015 και θα αρχίσουν να υποχωρούν από το 2016.

Η μείωση θα είναι σταδιακή, ενώ και το 2017 οι ελληνικές τράπεζες θα εξακολουθούν να έχουν υψηλούς δείκτες της τάξεως του 20-33% στα μη εξυπηρετούμενα δάνεια.

Ενώ η μακροοικονομική ανάκαμψη και η έγκαιρη

επανέναρξη της δανειοδοτικής δραστηριότητας θα πρέπει να βοηθήσει τις τράπεζες να αρχίσουν να περιορίζουν τα μη εξυπηρετούμενα δάνεια, ένα ποσοστό των δανείων προς επαναδιαπραγμάτευση θα μετατεθούν στην κατηγορία των μη εξυπηρετούμενων δανείων.

Ποια είναι όμως τα συμπεράσματα αυτού του σεναρίου;

- Για κάθε αύξηση των μη εξυπηρετούμενων δανείων κατά 1 ποσοστιαία μονάδα θα πρέπει να μεταφραστεί σε αύξηση των προβλέψεων κατά 0,2-0,4 δισ. ευρώ.

- Αυτό βασίζεται στο γεγονός ότι οι ελληνικές τράπεζες πρόσθεσαν 0,54 ευρώ προβλέψεις για

κάθε αύξηση 1 ευρώ μη εξυπηρετούμενων δανείων κατά τα τελευταία πέντε έτη (2010-14).

- Την περίοδο 2010-14, η Εθνική Τράπεζα και η Eurobank αντέδρασαν πιο σημαντικά στην αύξηση των NPL, σε σχέση με την Alpha και την Πειραιώς.

Ωστόσο, η Τράπεζα Πειραιώς και η Eurobank φαίνονται πιο ευαίσθητες σε οποιαδήποτε αύξηση των μη εξυπηρετούμενων δανείων σε σχέση με την Alpha και την Εθνική Τράπεζα.

- Και οι τέσσερις τράπεζες θα είναι ζημιογόνες, αν ο δείκτης των μη εξυπηρετούμενων δανείων αυξηθει κατά επιπλέον μία ποσοστιαία μονάδα το 2015.

- Οι μετοχές των ελληνικών τραπεζών θα διαπραγματεύονται σε επίπεδα χαμηλότερα του μέσου όρου του ευρωπαϊκού P/BV.

Σενάριο 2: Αύξηση των απαιτούμενων προβλέψεων

Η Bank of America Merrill Lynch εκτιμά ότι το κόστος του κινδύνου θα ομαλοποιηθεί από το 2017 στο 0,7-1,1% για τις ελληνικές τράπεζες.

Αυτό συγκρίνεται με το 0,5-0,6% για τις ευρωπαϊκές τράπεζες.

Οι εκτιμήσεις για τον δείκτη CoR (Cost of Risk) για το 2015-16 δείχνουν σταδιακή και σε μεγάλο βαθμό ακόμη βελτίωση σε ολόκληρο τον ευρωπαϊκό κλάδο.

Η Bank of America Merrill Lynch βλέπει δύο πιθανούς κινδύνους για τον σχηματισμό των προβλέψεων: επιπλέον προβλέψεις λόγω των AQR που σχετίζονται με την υψηλότερη απαιτούμενη κάλυψη των μη εξυπηρετούμενων δανείων.

Οι τράπεζες ήταν αρκετά ευέλικτες ώστε να είναι σε θέση να ανταποκριθούν στις διατάξεις των AQR, ενώ οι επιπλέον προβλέψεις δεν είναι υποχρεωτικές.

Ο κίνδυνος των υψηλότερων προβλέψεων αφορά κυρίως την Εθνική Τράπεζα, ενώ η Alpha Bank πιθανότατα να έχει τις μικρότερες ανάγκες.

Αν υποτεθεί ότι όλες οι ελληνικές τράπεζες αυτές χρειαστούν επιπλέον προβλέψεις το 2015, η αρνητική επίπτωση στην BVPS θα είναι 2-14%.

Στην περίπτωση αυτή, οι ελληνικές τράπεζες θα διαπραγματεύονται στο 0.6-0.8x του εκτιμώμενου P/BV το 2015.

Ποια είναι όμως τα συμπεράσματα αυτού του σεναρίου;

- Για κάθε αύξηση των μη εξυπηρετούμενων δανείων κατά 5 ποσοστιαίες μονάδες θα πρέπει να μεταφραστεί σε αύξηση των προβλέψεων κατά 0,5-0,8 δισ. ευρώ.

- Η Πειραιώς θα είναι η πιο ευαίσθητη σε ενδεχόμενο επιπλέον προβλέψεων.

- Και οι τέσσερις τράπεζες θα είναι ζημιογόνες, αν ο δείκτης των μη εξυπηρετούμενων δανείων αυξηθει στο 60% των προβλέψεων/ΝΡΕ το 2015.

- Αν επιβεβαιωθεί το σενάριο οι μετοχές των ελληνικών τραπεζών θα διαπραγματεύονται σε επίπεδα BVPS χαμηλότερα κατά 5-18% σε σχέση μεσήμερα

Σενάριο 3: Επιδείνωση των αναδιαρθρωμένων δανείων

Το υψηλό ποσοστό των αναδιαρθρωμένων δανείων είναι ένας από τους κύριους κινδύνους για τον σχηματισμό NPLs και των προβλέψεων για τα επόμενα χρόνια.

Τα αναδιαρθρωμένα δάνεια αντιπροσωπεύουν το

9-15% των ακαθάριστων δανείων στις ελληνικές τράπεζες.

Το υψηλότερο μερίδιο είναι στην Εθνική Τράπεζα.

Σενάριο 4: Αυστηρότερη προσέγγιση της ΕΚΤ στους δείκτες κεφαλαίου

Οι ελληνικές τράπεζες έχουν τους υψηλότερους δείκτες κεφαλαιακής επάρκειας από τους Ευρωπαίους εταίρους.

Ωστόσο, η ανάλυση της Bank of America Merrill Lynch δείχνει ότι όλες οι τράπεζες έχουν ένα υψηλό ποσοστό των επιλέξιμων DTAS: από 37% έως 66%.

Υπό αυτά τα δεδομένα, σε περίπτωση που η ΕΚΤ δεν τις λάβει υπόψιν της τότε εντιοπίζονται τα εξής:

- Οι δείκτες θα είναι από το 5,9% έως 13,2% υπό την πλήρη εφαρμογή της Βασιλείας ΙΙΙ το 2017.

Αυτά τα ποσοστά είναι υψηλότερα από το ελάχιστο του 5,5% που απαιτείται από την ΕΚΤ για τις τέσσερις τράπεζες.

- Ο δείκτης της Eurobank θα είναι ο χαμηλότερος, στο 5,9%

- Κάθε περιθώριο ανόδου θα προέλθει από την πώληση των περιουσιακών στοιχείων,

Σενάριο 5: Υψηλότερη ομαλοποίηση του κόστους κινδύνου μέχρι το 2017

Αυτό βασίζεται στην ανάλυση του ποσοστού των επισφαλειών.

Σε περίπτωση επιβεβαίωσης, οδηγούμεμαστε στα ακόλουθα συμπεράσματα:

- Κάθε επιπλέον μείωση του δείκτη CoR μειώνει την κανονικοποιημένη αποδοτικότητα των ιδίων κεφαλαίων από 0,4-0,7 ποσοστιαίες μονάδες

- Η Eurobank και η Πειραιώς έχουν πιο ευαίσθητα ROAEs στο δείκτη CoR (0,6-0,7 π.μ.) από την Εθνική Τράπεζα και την Alpha (0,4-0,5 π.μ.).

- Σε περίπτωση που ο CoR διαμορφωθεί στο 1,6% (τρέχοντα μέσο όρο για EEMEA), οι δείκτες ROAEs των ελληνικών τραπεζών θα είναι

7,7 - 9.1% έως το 2017

- Στο 0,6% (τρέχοντα μέσο όρο για την Ευρώπη) η αποδοτικότητας των ιδίων κεφαλαίων των ελληνικών τραπεζών θα είναι 12,6- 14,8% έως το 2017.

www.bankingnews.gr

Σχόλια αναγνωστών