Το Εβδομαδιαίο Δελτίο Οικονομικών Εξελίξεων της Alpha Bank

Η αξιολόγηση -μακροπρόθεσμης- πιστοληπτικής ικανότητας θα μπορούσε να φθάσει την επενδυτική βαθμίδα ακόμη και εντός του 2023, εκτιμά η Alpha Bank στο Εβδομαδιαίο Δελτίο Οικονομικών Εξελίξεων.

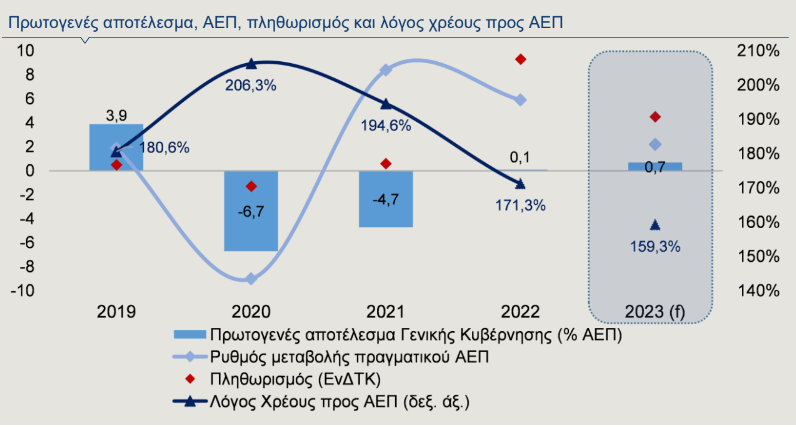

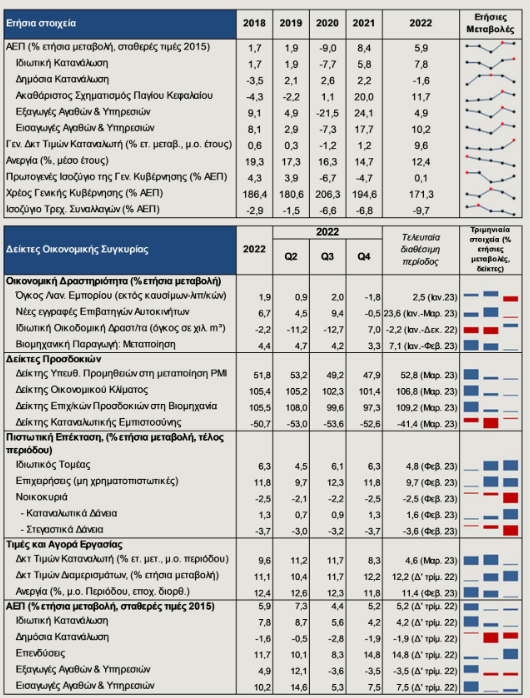

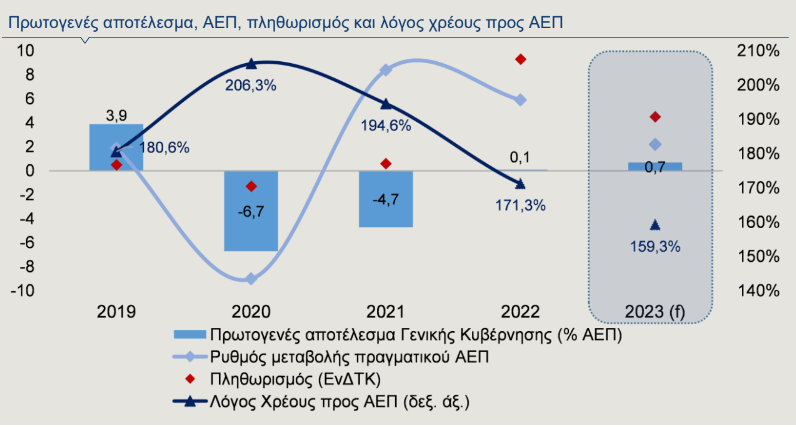

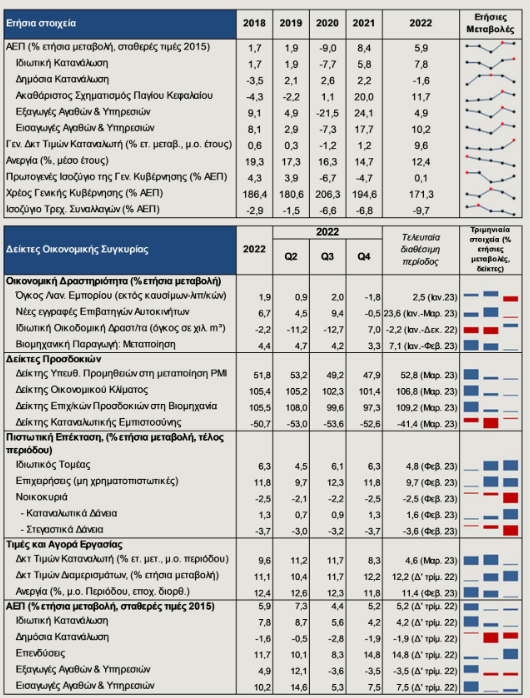

Σύμφωνα με τα τελευταία διαθέσιμα εθνικολογιστικά στοιχεία για το 2022 από την ΕΛΣΤΑΤ, το πρωτογενές αποτέλεσμα της γενικής κυβέρνησης διαμορφώθηκε στο 0,1 ως ποσοστό του ΑΕΠ, υπερβαίνοντας τις εκτιμήσεις του Προϋπολογισμού για έλλειμμα 1,6% του ΑΕΠ, μειούμενο κατά 4,8 ποσοστιαίες μονάδες συγκριτικά με το 2021. Η βελτίωση του πρωτογενούς αποτελέσματος της γενικής κυβέρνησης είναι μια από τις μεγαλύτερες μεταξύ των χωρών της Ευρωπαϊκής Ένωσης (ΕΕ-27), παρά τις σημαντικές δημοσιονομικές παρεμβάσεις στήριξης του διαθεσίμου εισοδήματος των νοικοκυριών, έναντι του πληθωριστικού κινδύνου που υιοθέτησε η ελληνική κυβέρνηση εντός του έτους. Οι καλύτερες από τις αρχικά αναμενόμενες επιδόσεις των δημόσιων οικονομικών το 2022 αποδίδονται στην υπεραπόδοση των φορολογικών εσόδων, σε συνδυασμό με τους ισχυρούς ρυθμούς οικονομικής μεγέθυνσης που καταγράφηκαν τα τελευταία δύο έτη (8,4% το 2021 και 5,9% το 2022), παράγοντες οι οποίοι συνέβαλαν στη δημιουργία επαρκούς δημοσιονομικού χώρου, με αποτέλεσμα τα μέτρα στήριξης να μην προκαλέσουν εκτροχιασμό του πρωτογενούς αποτελέσματος από τον στόχο που είχε τεθεί στον προϋπολογισμό. Σημειώνεται ότι στη διαμόρφωση του πρωτογενούς πλεονάσματος για το 2022 συνέβαλαν επιπρόσθετα διάφορες προσαρμογές από τη Eurostat (π.χ. εγγραφή στο έτος 2022 των εσόδων από την τελευταία δόση ANFAs και SMPs που πραγματοποιήθηκε εντός του 2023).

Η πρόωρη επιστροφή σε δημοσιονομική ισορροπία, σε συνδυασμό με την εκτίμηση για επίτευξη πλεονασματικού πρωτογενούς αποτελέσματος το 2023 και τη ραγδαία αποκλιμάκωση του λόγου χρέους προς ΑΕΠ κατά 35 ποσοστιαίες μονάδες την τελευταία διετία, συμβάλλουν σημαντικά στην επίτευξη της επενδυτικής βαθμίδας, ενδεχομένως ακόμα και μέσα στο 2023. Όπως σημείωσε στην πρόσφατη έκθεσή του για την Ελλάδα, ο οίκος αξιολόγησης S&P (21/4/2023), “υπό το πρίσμα των προαναφερθεισών εξελίξεων και εφόσον διατηρηθεί η δημοσιονομική πειθαρχία κατά την περίοδο πρόβλεψης έως το 2026, αναμένεται να αναβαθμιστεί το αξιόχρεο της ελληνικής οικονομίας εντός των επόμενων 12 μηνών”. Παράλληλα, κομβικής σημασίας για την αύξηση των επενδύσεων και της απασχόλησης στη χώρα είναι η αξιοποίηση των διαθέσιμων κεφαλαίων στο πλαίσιο του Ταμείου Ανάκαμψης και Ανθεκτικότητας, μια προοπτική που αμβλύνει σημαντικά την αβεβαιότητα σχετικά με το πολιτικό πρόγραμμα που θα προκύψει μετά τις επερχόμενες εκλογές.

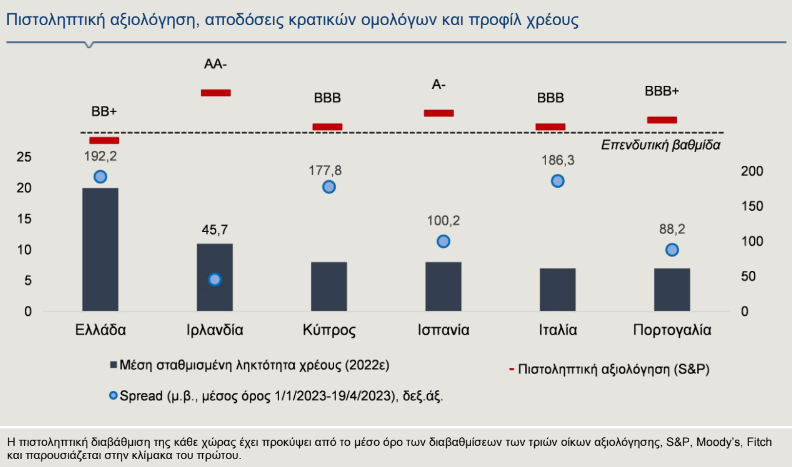

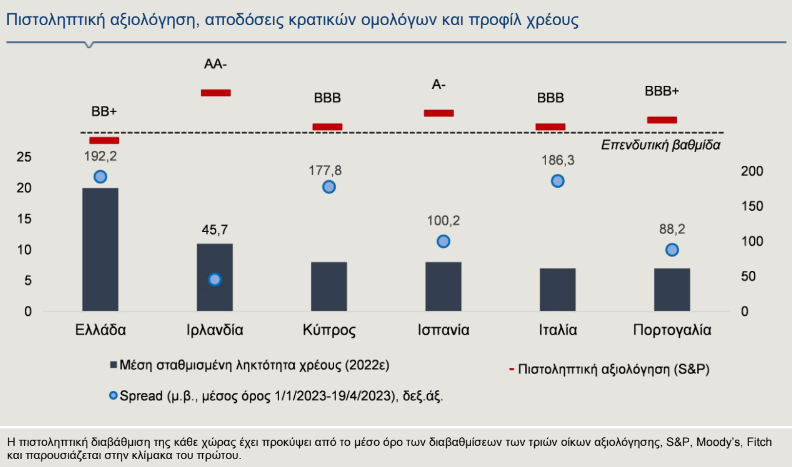

Η σύσφιξη της νομισματικής πολιτικής από την ΕΚΤ μέσα στο 2022, ως αντίδραση στις πληθωριστικές πιέσεις, οδήγησε σε άνοδο των επιτοκίων, συμπαρασύροντας και τις αποδόσεις των δεκαετών κρατικών ομολόγων, ιδιαίτερα για τις χώρες με υψηλό χρέος, όπως η Ελλάδα και η Ιταλία (Γράφημα 2). Ειδικότερα για την Ελλάδα, σημαντικό ρόλο στην άνοδο των αποδόσεων των κρατικών ομολόγων διαδραμάτισε το γεγονός ότι το αξιόχρεο της χώρας αξιολογείται από τους διεθνείς οίκους αξιολόγησης σε επίπεδο χαμηλότερο από το επίπεδο της επενδυτικής βαθμίδας. Συνεπώς, η επίτευξη της επενδυτικής βαθμίδας εντός του τρέχοντος έτους αναμένεται να συμβάλει στην αποκλιμάκωση των αποδόσεων των ελληνικών ομολόγων, επιτρέποντας μεγαλύτερη συμμετοχή του ελληνικού δημοσίου στις διεθνείς αγορές μέσω νέων εκδόσεων ομολόγων και αναχρηματοδότηση του συσσωρευμένου χρέους, χωρίς να διακινδυνεύσει η βιωσιμότητα του χρέους μεσοπρόθεσμα. Αξίζει να σημειωθεί στο σημείο αυτό ότι προς την κατεύθυνση αυτή έχει συμβάλει σημαντικά η συσσώρευση ταμειακών διαθεσίμων (Ευρώ 30 δισ., σύμφωνα με τον Οργανισμό Διαχείρισης Δημοσίου Χρέους-ΟΔΔΗΧ), χάρη στις νέες εκδόσεις ομολόγων την περίοδο 2017-2022, των πρωτογενών πλεονασμάτων πριν από την πανδημία και του προφίλ των αποπληρωμών των τοκοχρεολυσίων, η οποία είναι σε θέση να καλύψει τις ακαθάριστες χρηματοδοτικές ανάγκες του ελληνικού δημοσίου για περισσότερα από 3 έτη.

Επιπροσθέτως, τα ευνοϊκά χαρακτηριστικά του δημοσίου χρέους αντισταθμίζουν, τουλάχιστον μεσοπρόθεσμα, τον επιτοκιακό κίνδυνο. Ειδικότερα, σύμφωνα με τον ΟΔΔΗΧ (Στρατηγική Χρηματοδότησης Ελληνικού Δημοσίου 2023, Δεκέμβριος 2022), το μεγαλύτερο μέρος του ελληνικού δημοσίου χρέους συνδέεται με σταθερά και χαμηλά επιτόκια, καθώς τα περισσότερα δάνεια χορηγήθηκαν στο πλαίσιο Προγραμμάτων Οικονομικής Προσαρμογής (με το ετήσιο σταθμισμένο μέσο επιτόκιο στο τέλος του 2022 να ανέρχεται στο 1,5%), ενώ οι ακαθάριστες χρηματοδοτικές ανάγκες κατά τα προσεχή έτη ανέρχονται σε περίπου 15% του ΑΕΠ. Επιπλέον, όπως αποτυπώνεται στο Γράφημα 2, η μέση σταθμισμένη διάρκεια ωρίμανσης του ελληνικού δημοσίου χρέους είναι σημαντικά υψηλότερη συγκριτικά με άλλες χώρες της ΕΕ και ανέρχεται στα 20 έτη, ενώ το μεγαλύτερο μέρος των ομολόγων βρίσκεται στην κατοχή επίσημων φορέων (73%).

Η καθοδική πορεία του λόγου χρέους προς ΑΕΠ αναμένεται να συνεχιστεί σε μεσοπρόθεσμο ορίζοντα, αφενός λόγω παραγόντων που οδηγούν σε μείωση του αριθμητή και αφετέρου λόγω παραγόντων που οδηγούν σε αύξηση του παρoνομαστή.

Η ταχύτερη επιστροφή σε δημοσιονομική πειθαρχία και οι εκτιμήσεις για πρωτογενή πλεονάσματα από το 2023 και μετά, σε συνδυασμό με τις μειωμένες ανάγκες για εξυπηρέτηση του χρέους, αναμένεται να μειώσουν τον αριθμητή. Συγκεκριμένα, το πρωτογενές πλεόνασμα για το 2023 αναμένεται να διαμορφωθεί στο 0,7% του ΑΕΠ. Επίσης, η εξυπηρέτηση των τόκων του ελληνικού δημοσίου χρέους ως ποσοστό των συνολικών εσόδων κυμαίνεται στο 4,8%, σημαντικά χαμηλότερα σε σύγκριση με τις χώρες που βρίσκονται στην ίδια επενδυτική βαθμίδα με την Ελλάδα (8,8% ο μέσος των χωρών που βρίσκονται στην ίδια επενδυτική βαθμίδα σύμφωνα με τη Moody’s).

Η ισχυρή οικονομική μεγέθυνση, σε συνδυασμό με τις συνεχιζόμενες πληθωριστικές πιέσεις, αν και σε ηπιότερο βαθμό, αναμένεται να αυξήσουν περαιτέρω το ονομαστικό ΑΕΠ, αυξάνοντας τον παρoνομαστή του κλάσματος και συμπιέζοντας το λόγο χρέους προς ΑΕΠ τα επόμενα έτη.

Οι κύριες μελλοντικές προκλήσεις για την πορεία των δημόσιων οικονομικών στην Ελλάδα είναι εξωγενείς και κοινές για τις χώρες-μέλη της ΕΕ-27. Οι κίνδυνοι αυτοί απορρέουν κυρίως από την άνοδο των επιτοκίων διεθνώς και τη συνεχιζόμενη ενεργειακή κρίση. Ωστόσο, η Ελλάδα φαίνεται ανθεκτική σε αυτές τις δυσμενείς εξωτερικές εξελίξεις, καθώς, αφενός η σύσφιξη της νομισματικής πολιτικής δεν αναμένεται να θέσει σε κίνδυνο τη βιωσιμότητα του χρέους λόγω της ευνοϊκής δομής του και αφετέρου, οι δυσμενείς επιπτώσεις της ενεργειακής κρίσης στον κρατικό προϋπολογισμό και στον στόχο για πρωτογενή πλεονάσματα μετριάζονται μερικώς, λόγω της λιγότερο ενεργοβόρας βιομηχανίας (17,2% της τελικής κατανάλωσης ενέργειας σε σύγκριση με άλλες μεγάλες βιομηχανικές χώρες, όπως η Γερμανία, το Βέλγιο και η Σουηδία, που ξεπερνούν το 25%), του χαμηλού ποσοστού του φυσικού αερίου στην τελική κατανάλωση ενέργειας (7,9%, έναντι 22,6% στην ΕΕ-27) και των ευνοϊκών καιρικών συνθηκών.

www.bankingnews.gr

Σύμφωνα με τα τελευταία διαθέσιμα εθνικολογιστικά στοιχεία για το 2022 από την ΕΛΣΤΑΤ, το πρωτογενές αποτέλεσμα της γενικής κυβέρνησης διαμορφώθηκε στο 0,1 ως ποσοστό του ΑΕΠ, υπερβαίνοντας τις εκτιμήσεις του Προϋπολογισμού για έλλειμμα 1,6% του ΑΕΠ, μειούμενο κατά 4,8 ποσοστιαίες μονάδες συγκριτικά με το 2021. Η βελτίωση του πρωτογενούς αποτελέσματος της γενικής κυβέρνησης είναι μια από τις μεγαλύτερες μεταξύ των χωρών της Ευρωπαϊκής Ένωσης (ΕΕ-27), παρά τις σημαντικές δημοσιονομικές παρεμβάσεις στήριξης του διαθεσίμου εισοδήματος των νοικοκυριών, έναντι του πληθωριστικού κινδύνου που υιοθέτησε η ελληνική κυβέρνηση εντός του έτους. Οι καλύτερες από τις αρχικά αναμενόμενες επιδόσεις των δημόσιων οικονομικών το 2022 αποδίδονται στην υπεραπόδοση των φορολογικών εσόδων, σε συνδυασμό με τους ισχυρούς ρυθμούς οικονομικής μεγέθυνσης που καταγράφηκαν τα τελευταία δύο έτη (8,4% το 2021 και 5,9% το 2022), παράγοντες οι οποίοι συνέβαλαν στη δημιουργία επαρκούς δημοσιονομικού χώρου, με αποτέλεσμα τα μέτρα στήριξης να μην προκαλέσουν εκτροχιασμό του πρωτογενούς αποτελέσματος από τον στόχο που είχε τεθεί στον προϋπολογισμό. Σημειώνεται ότι στη διαμόρφωση του πρωτογενούς πλεονάσματος για το 2022 συνέβαλαν επιπρόσθετα διάφορες προσαρμογές από τη Eurostat (π.χ. εγγραφή στο έτος 2022 των εσόδων από την τελευταία δόση ANFAs και SMPs που πραγματοποιήθηκε εντός του 2023).

Η πρόωρη επιστροφή σε δημοσιονομική ισορροπία, σε συνδυασμό με την εκτίμηση για επίτευξη πλεονασματικού πρωτογενούς αποτελέσματος το 2023 και τη ραγδαία αποκλιμάκωση του λόγου χρέους προς ΑΕΠ κατά 35 ποσοστιαίες μονάδες την τελευταία διετία, συμβάλλουν σημαντικά στην επίτευξη της επενδυτικής βαθμίδας, ενδεχομένως ακόμα και μέσα στο 2023. Όπως σημείωσε στην πρόσφατη έκθεσή του για την Ελλάδα, ο οίκος αξιολόγησης S&P (21/4/2023), “υπό το πρίσμα των προαναφερθεισών εξελίξεων και εφόσον διατηρηθεί η δημοσιονομική πειθαρχία κατά την περίοδο πρόβλεψης έως το 2026, αναμένεται να αναβαθμιστεί το αξιόχρεο της ελληνικής οικονομίας εντός των επόμενων 12 μηνών”. Παράλληλα, κομβικής σημασίας για την αύξηση των επενδύσεων και της απασχόλησης στη χώρα είναι η αξιοποίηση των διαθέσιμων κεφαλαίων στο πλαίσιο του Ταμείου Ανάκαμψης και Ανθεκτικότητας, μια προοπτική που αμβλύνει σημαντικά την αβεβαιότητα σχετικά με το πολιτικό πρόγραμμα που θα προκύψει μετά τις επερχόμενες εκλογές.

Η σύσφιξη της νομισματικής πολιτικής από την ΕΚΤ μέσα στο 2022, ως αντίδραση στις πληθωριστικές πιέσεις, οδήγησε σε άνοδο των επιτοκίων, συμπαρασύροντας και τις αποδόσεις των δεκαετών κρατικών ομολόγων, ιδιαίτερα για τις χώρες με υψηλό χρέος, όπως η Ελλάδα και η Ιταλία (Γράφημα 2). Ειδικότερα για την Ελλάδα, σημαντικό ρόλο στην άνοδο των αποδόσεων των κρατικών ομολόγων διαδραμάτισε το γεγονός ότι το αξιόχρεο της χώρας αξιολογείται από τους διεθνείς οίκους αξιολόγησης σε επίπεδο χαμηλότερο από το επίπεδο της επενδυτικής βαθμίδας. Συνεπώς, η επίτευξη της επενδυτικής βαθμίδας εντός του τρέχοντος έτους αναμένεται να συμβάλει στην αποκλιμάκωση των αποδόσεων των ελληνικών ομολόγων, επιτρέποντας μεγαλύτερη συμμετοχή του ελληνικού δημοσίου στις διεθνείς αγορές μέσω νέων εκδόσεων ομολόγων και αναχρηματοδότηση του συσσωρευμένου χρέους, χωρίς να διακινδυνεύσει η βιωσιμότητα του χρέους μεσοπρόθεσμα. Αξίζει να σημειωθεί στο σημείο αυτό ότι προς την κατεύθυνση αυτή έχει συμβάλει σημαντικά η συσσώρευση ταμειακών διαθεσίμων (Ευρώ 30 δισ., σύμφωνα με τον Οργανισμό Διαχείρισης Δημοσίου Χρέους-ΟΔΔΗΧ), χάρη στις νέες εκδόσεις ομολόγων την περίοδο 2017-2022, των πρωτογενών πλεονασμάτων πριν από την πανδημία και του προφίλ των αποπληρωμών των τοκοχρεολυσίων, η οποία είναι σε θέση να καλύψει τις ακαθάριστες χρηματοδοτικές ανάγκες του ελληνικού δημοσίου για περισσότερα από 3 έτη.

Επιπροσθέτως, τα ευνοϊκά χαρακτηριστικά του δημοσίου χρέους αντισταθμίζουν, τουλάχιστον μεσοπρόθεσμα, τον επιτοκιακό κίνδυνο. Ειδικότερα, σύμφωνα με τον ΟΔΔΗΧ (Στρατηγική Χρηματοδότησης Ελληνικού Δημοσίου 2023, Δεκέμβριος 2022), το μεγαλύτερο μέρος του ελληνικού δημοσίου χρέους συνδέεται με σταθερά και χαμηλά επιτόκια, καθώς τα περισσότερα δάνεια χορηγήθηκαν στο πλαίσιο Προγραμμάτων Οικονομικής Προσαρμογής (με το ετήσιο σταθμισμένο μέσο επιτόκιο στο τέλος του 2022 να ανέρχεται στο 1,5%), ενώ οι ακαθάριστες χρηματοδοτικές ανάγκες κατά τα προσεχή έτη ανέρχονται σε περίπου 15% του ΑΕΠ. Επιπλέον, όπως αποτυπώνεται στο Γράφημα 2, η μέση σταθμισμένη διάρκεια ωρίμανσης του ελληνικού δημοσίου χρέους είναι σημαντικά υψηλότερη συγκριτικά με άλλες χώρες της ΕΕ και ανέρχεται στα 20 έτη, ενώ το μεγαλύτερο μέρος των ομολόγων βρίσκεται στην κατοχή επίσημων φορέων (73%).

Η καθοδική πορεία του λόγου χρέους προς ΑΕΠ αναμένεται να συνεχιστεί σε μεσοπρόθεσμο ορίζοντα, αφενός λόγω παραγόντων που οδηγούν σε μείωση του αριθμητή και αφετέρου λόγω παραγόντων που οδηγούν σε αύξηση του παρoνομαστή.

Η ταχύτερη επιστροφή σε δημοσιονομική πειθαρχία και οι εκτιμήσεις για πρωτογενή πλεονάσματα από το 2023 και μετά, σε συνδυασμό με τις μειωμένες ανάγκες για εξυπηρέτηση του χρέους, αναμένεται να μειώσουν τον αριθμητή. Συγκεκριμένα, το πρωτογενές πλεόνασμα για το 2023 αναμένεται να διαμορφωθεί στο 0,7% του ΑΕΠ. Επίσης, η εξυπηρέτηση των τόκων του ελληνικού δημοσίου χρέους ως ποσοστό των συνολικών εσόδων κυμαίνεται στο 4,8%, σημαντικά χαμηλότερα σε σύγκριση με τις χώρες που βρίσκονται στην ίδια επενδυτική βαθμίδα με την Ελλάδα (8,8% ο μέσος των χωρών που βρίσκονται στην ίδια επενδυτική βαθμίδα σύμφωνα με τη Moody’s).

Η ισχυρή οικονομική μεγέθυνση, σε συνδυασμό με τις συνεχιζόμενες πληθωριστικές πιέσεις, αν και σε ηπιότερο βαθμό, αναμένεται να αυξήσουν περαιτέρω το ονομαστικό ΑΕΠ, αυξάνοντας τον παρoνομαστή του κλάσματος και συμπιέζοντας το λόγο χρέους προς ΑΕΠ τα επόμενα έτη.

Οι κύριες μελλοντικές προκλήσεις για την πορεία των δημόσιων οικονομικών στην Ελλάδα είναι εξωγενείς και κοινές για τις χώρες-μέλη της ΕΕ-27. Οι κίνδυνοι αυτοί απορρέουν κυρίως από την άνοδο των επιτοκίων διεθνώς και τη συνεχιζόμενη ενεργειακή κρίση. Ωστόσο, η Ελλάδα φαίνεται ανθεκτική σε αυτές τις δυσμενείς εξωτερικές εξελίξεις, καθώς, αφενός η σύσφιξη της νομισματικής πολιτικής δεν αναμένεται να θέσει σε κίνδυνο τη βιωσιμότητα του χρέους λόγω της ευνοϊκής δομής του και αφετέρου, οι δυσμενείς επιπτώσεις της ενεργειακής κρίσης στον κρατικό προϋπολογισμό και στον στόχο για πρωτογενή πλεονάσματα μετριάζονται μερικώς, λόγω της λιγότερο ενεργοβόρας βιομηχανίας (17,2% της τελικής κατανάλωσης ενέργειας σε σύγκριση με άλλες μεγάλες βιομηχανικές χώρες, όπως η Γερμανία, το Βέλγιο και η Σουηδία, που ξεπερνούν το 25%), του χαμηλού ποσοστού του φυσικού αερίου στην τελική κατανάλωση ενέργειας (7,9%, έναντι 22,6% στην ΕΕ-27) και των ευνοϊκών καιρικών συνθηκών.

www.bankingnews.gr

Σχόλια αναγνωστών