Οι πρώτες πληροφορίες κάνουν λόγο για ισχυρό ενδιαφέρον…

(upd) Η υποχώρηση των αποδόσεων στα ελληνικά ομόλογα δημιουργεί «παράθυρο» για την έκδοση νέου 5ετούς από το ελληνικό Δημόσιο, με στόχο την άντληση ποσού έως 2,5 δισ. ευρώ από τις αγορές.

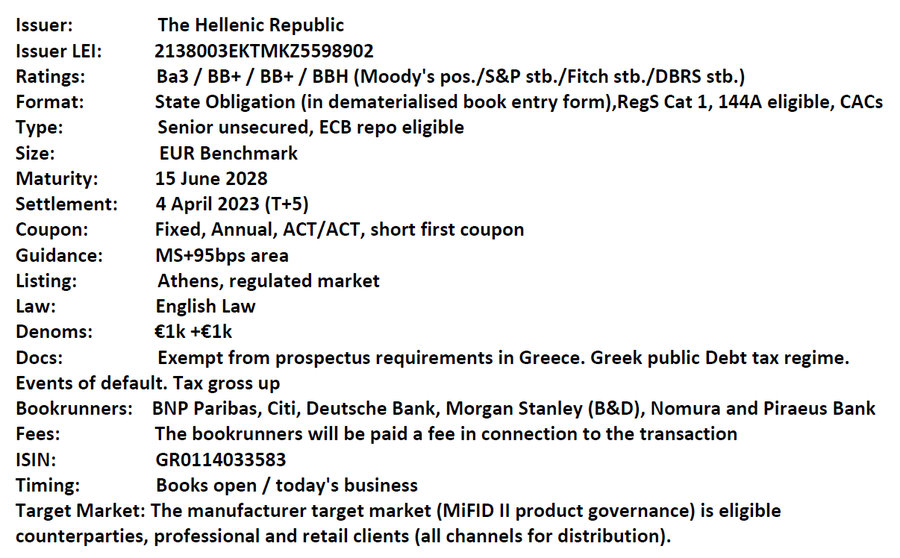

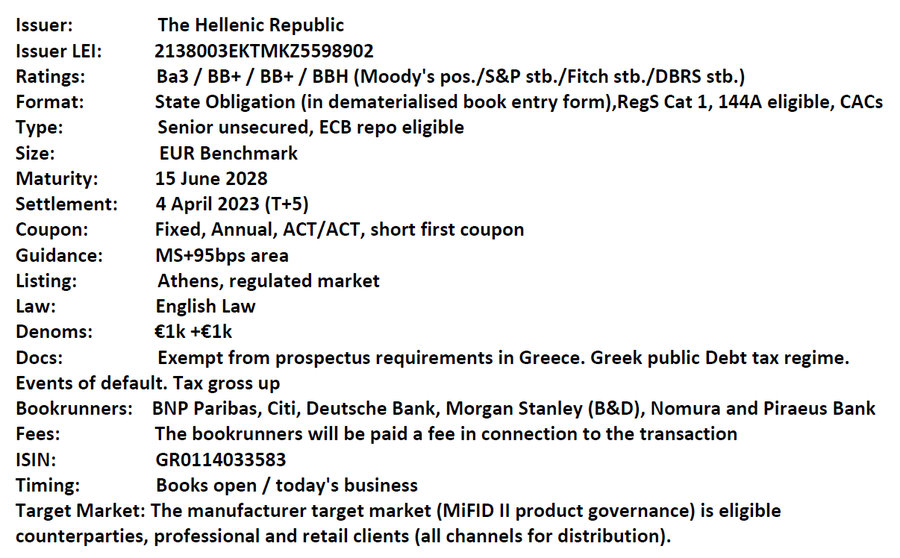

Το βιβλίο των προσφορών άνοιξε σήμερα 29 Μαρτίου 2023 στις 10:30, καθώς η εντολή από τον ΟΔΔΗΧ προς τους έξι οίκους (BNP Paribas, Citi, Deutsche Bank, Morgan Stanley, Nomura, Τράπεζα Πειραιώς) που έχουν αναλάβει να τρέξουν την έκδοση έχει δοθεί από χθες.

Οι πρώτες πληροφορίες κάνουν λόγο για ισχυρό ενδιαφέρον καθώς το τρέχον επιτόκιο στο 5ετές ομόλογο κινείται στη περιοχή του 3,69% με αποτέλεσμα ο ελληνικός τίτλος να παραμένει ελκυστικός. Βέβαια, το πού ακριβώς θα κάτσει το τελικό επιτόκιο θα κριθεί σήμερα από την συμμετοχή των επενδυτών.

Πάντως, η νέα εκδοτική προσπάθεια είναι εντελώς ανεξάρτητη και δεν συνδέεται με τη χθεσινή ανακοίνωση του πρωθυπουργού για εκλογές στις 21 Μαΐου, τόνιζε, χθες, κυβερνητική πηγή, καθώς ο ΟΔΔΗΧ έψαχνε εδώ και καιρό την ευκαιρία για νέο δανεισμό, προκειμένου να κρατηθεί ανοιχτός ο δίαυλος επικοινωνίας με τους διεθνείς επενδυτές.

Τα «κλειδιά» του timing

Αναλυτικότερα τα «κλειδιά» για την επιλογή του timing είναι:

1. Η σχετική ηρεμία στις αγορές μετά τις ισχυρές αναταράξεις που ξεκίνησαν από τη τραπεζική κρίση στις ΗΠΑ και πέρασαν τον Ατλαντικό με το χρηματοπιστωτική θύελλα να πλήττει την Credit Suisse και στη συνέχεια να εξαπλώνεται στο γερμανικό κολοσσό τη Deutsche Bank.

2. H στροφή των επενδυτών στα κρατικά ομόλογα ως ασφαλές καταφύγιο από την υποχώρηση των μετοχών και των ομολόγων υψηλού κινδύνου που οδήγησε σε πτώση των αποδόσεων των ομολόγων και συνεπώς σε χαμηλότερο κόστος δανεισμού για τις κυβερνήσεις.

3. Οι θετικές επιδόσεις στο δημοσιονομικό πεδίο με το κλείσιμο του προϋπολογισμού του 2022 με χαμηλότερο σε σχέση με το στόχο πρωτογενές έλλειμμα που αναμένεται τον Απρίλιο να επικυρωθεί από την Eurostat.

4. Τα αισιόδοξα μηνύματα από τους διεθνείς οίκους για τη δυναμική της οικονομίας και την ανάκτηση της επενδυτικής βαθμίδας τους επόμενους μήνες. Σύμφωνα με το γενικό διευθυντή του ΟΔΔΗΧ, Δημήτρη Τσάκωνα με όρους αγοράς η Ελλάδα έχει επιτύχει την επενδυτική βαθμίδα καθώς το ελληνικό δημόσιο χρέος δεν έχει κινδύνους. Τόνισε ότι τα ταμειακά διαθέσιμα της Ελλάδας αντιστοιχούν στο 18% του ΑΕΠ και ότι το χρέος έχει μέση διάρκεια 20 ετών και ένα σταθερό μέσο επιτόκιο 1,4% που βαίνει μειούμενο. Κατά τη γνώμη του, η Ελλάδα θα μπορούσε να έχει επιτύχει την επενδυτική βαθμίδα από το 2021, όταν εξέδωσε 30ετή ομόλογα που υπερκαλύφθηκαν 8-9 φορές.

5. Η πρόληψη τυχόν νέων αναταραχών στις αγορές και αβεβαιοτήτων για τη διάρκεια της πολιτικής ρευστότητας μέχρι το σχηματισμό σταθερής κυβέρνησης.

Επισημαίνεται ότι στόχος της εκδοτικής δραστηριότητας για φέτος έχει τοποθετηθεί στα 7 δισ. ευρώ και στα 8 δισ. ευρώ εάν υπάρξει έκδοση πράσινου ομολόγου. Με την άντληση ενός ποσού γύρω στα 2,5 δισ. ευρώ από το 5ετές, ο ΟΔΔΗΧ θα έχει καλύψει από νωρίς το 85% του δανειακού προγράμματος για φέτος.

Μάριος Χριστοδούλου

www.bankingnews.gr

Το βιβλίο των προσφορών άνοιξε σήμερα 29 Μαρτίου 2023 στις 10:30, καθώς η εντολή από τον ΟΔΔΗΧ προς τους έξι οίκους (BNP Paribas, Citi, Deutsche Bank, Morgan Stanley, Nomura, Τράπεζα Πειραιώς) που έχουν αναλάβει να τρέξουν την έκδοση έχει δοθεί από χθες.

Οι πρώτες πληροφορίες κάνουν λόγο για ισχυρό ενδιαφέρον καθώς το τρέχον επιτόκιο στο 5ετές ομόλογο κινείται στη περιοχή του 3,69% με αποτέλεσμα ο ελληνικός τίτλος να παραμένει ελκυστικός. Βέβαια, το πού ακριβώς θα κάτσει το τελικό επιτόκιο θα κριθεί σήμερα από την συμμετοχή των επενδυτών.

Πάντως, η νέα εκδοτική προσπάθεια είναι εντελώς ανεξάρτητη και δεν συνδέεται με τη χθεσινή ανακοίνωση του πρωθυπουργού για εκλογές στις 21 Μαΐου, τόνιζε, χθες, κυβερνητική πηγή, καθώς ο ΟΔΔΗΧ έψαχνε εδώ και καιρό την ευκαιρία για νέο δανεισμό, προκειμένου να κρατηθεί ανοιχτός ο δίαυλος επικοινωνίας με τους διεθνείς επενδυτές.

Τα «κλειδιά» του timing

Αναλυτικότερα τα «κλειδιά» για την επιλογή του timing είναι:

1. Η σχετική ηρεμία στις αγορές μετά τις ισχυρές αναταράξεις που ξεκίνησαν από τη τραπεζική κρίση στις ΗΠΑ και πέρασαν τον Ατλαντικό με το χρηματοπιστωτική θύελλα να πλήττει την Credit Suisse και στη συνέχεια να εξαπλώνεται στο γερμανικό κολοσσό τη Deutsche Bank.

2. H στροφή των επενδυτών στα κρατικά ομόλογα ως ασφαλές καταφύγιο από την υποχώρηση των μετοχών και των ομολόγων υψηλού κινδύνου που οδήγησε σε πτώση των αποδόσεων των ομολόγων και συνεπώς σε χαμηλότερο κόστος δανεισμού για τις κυβερνήσεις.

3. Οι θετικές επιδόσεις στο δημοσιονομικό πεδίο με το κλείσιμο του προϋπολογισμού του 2022 με χαμηλότερο σε σχέση με το στόχο πρωτογενές έλλειμμα που αναμένεται τον Απρίλιο να επικυρωθεί από την Eurostat.

4. Τα αισιόδοξα μηνύματα από τους διεθνείς οίκους για τη δυναμική της οικονομίας και την ανάκτηση της επενδυτικής βαθμίδας τους επόμενους μήνες. Σύμφωνα με το γενικό διευθυντή του ΟΔΔΗΧ, Δημήτρη Τσάκωνα με όρους αγοράς η Ελλάδα έχει επιτύχει την επενδυτική βαθμίδα καθώς το ελληνικό δημόσιο χρέος δεν έχει κινδύνους. Τόνισε ότι τα ταμειακά διαθέσιμα της Ελλάδας αντιστοιχούν στο 18% του ΑΕΠ και ότι το χρέος έχει μέση διάρκεια 20 ετών και ένα σταθερό μέσο επιτόκιο 1,4% που βαίνει μειούμενο. Κατά τη γνώμη του, η Ελλάδα θα μπορούσε να έχει επιτύχει την επενδυτική βαθμίδα από το 2021, όταν εξέδωσε 30ετή ομόλογα που υπερκαλύφθηκαν 8-9 φορές.

5. Η πρόληψη τυχόν νέων αναταραχών στις αγορές και αβεβαιοτήτων για τη διάρκεια της πολιτικής ρευστότητας μέχρι το σχηματισμό σταθερής κυβέρνησης.

Επισημαίνεται ότι στόχος της εκδοτικής δραστηριότητας για φέτος έχει τοποθετηθεί στα 7 δισ. ευρώ και στα 8 δισ. ευρώ εάν υπάρξει έκδοση πράσινου ομολόγου. Με την άντληση ενός ποσού γύρω στα 2,5 δισ. ευρώ από το 5ετές, ο ΟΔΔΗΧ θα έχει καλύψει από νωρίς το 85% του δανειακού προγράμματος για φέτος.

Μάριος Χριστοδούλου

www.bankingnews.gr

Σχόλια αναγνωστών