Παραμένουν σημαντικές επισφάλειες αναφορικά με τη διατηρησιμότητα υψηλών πρωτογενών πλεονασμάτων σε βάθος χρόνου

Η συμφωνία που επιτεύχθηκε στη συνεδρίαση του Eurogroup στις 24 Μαΐου 2016 οριοθέτησε το πλαίσιο για την ανάληψη δράσεων εκ μέρους των δανειστών για τη διασφάλιση της βιωσιμότητας του χρέους.

Συγκεκριμένα, θεσπίστηκε ως στόχος η διατήρηση των Ακαθάριστων Χρηματοδοτικών Αναγκών (GFN) της γενικής κυβέρνησης κάτω από το όριο του 15% του ΑΕΠ μεσοπρόθεσμα και κάτω από το 20% του ΑΕΠ μακροπρόθεσμα.

Για την επίτευξη των παραπάνω στόχων, συμφωνήθηκε η προοδευτική εφαρμογή μιας σειράς μέτρων ελάφρυνσης, υπό την προϋπόθεση της πλήρους εφαρμογής του προγράμματος, το οποίο περιλαμβάνει μεσοπρόθεσμο στόχο πρωτογενούς πλεονάσματος 3,5% του ΑΕΠ από το 2018 και έπειτα.

Όπως αναφέρει η έκθεση του Διοικητή της Τράπεζας της Ελλάδος, τα μέτρα ελάφρυνσης του χρέους συμφωνήθηκε να τεθούν σταδιακά σε εφαρμογή, μετά την επιτυχή ολοκλήρωση της πρώτης αξιολόγησης και μέχρι το τέλος του προγράμματος, όπως κριθεί απαραίτητο, προκειμένου να τηρηθεί το συμφωνημένο πλαίσιο για τις ακαθάριστες χρηματοδοτικές ανάγκες, ενώ αποκλείστηκε το ενδεχόμενο μείωσης της ονομαστικής αξίας του χρέους.

Τα μέτρα αυτά διακρίνονται σε βραχυπρόθεσμα, μεσοπρόθεσμα και μακροπρόθεσμα και αφορούν, μεταξύ άλλων, επιμήκυνση των περιόδων χάριτος και αποπληρωμής, περιορισμό των επισφαλειών από τα επιτόκια, καθώς και χρήση των κερδών των ομολόγων που διακρατούν οι κεντρικές τράπεζες της ευρωζώνης (SMP και ΑNFA), των οποίων η μεταβίβαση προς την Ελλάδα δεν προβλεπόταν στο πλαίσιο της νέας Σύμβασης Χρηματοδοτικής Διευκόλυνσης.

Στη συνεδρίαση της 5ης Δεκεμβρίου 2016, δεδομένης της επιτυχούς πρώτης αξιολόγησης, το Eurogroup ενέκρινε μια δέσμη βραχυπρόθεσμων μέτρων, η οποία περιλαμβάνει: (α) εξομάλυνση των αποπληρωμών των δανείων του Ευρωπαϊκού Ταμείου Χρηματοπιστωτικής Σταθερότητας (EFSF), σύμφωνα με την τρέχουσα μεσοσταθμική διάρκεια, έως 32,5 έτη, (β) παραίτηση για το 2017 από το περιθώριο επιτοκίου ύψους 200 μονάδων βάσης που σχετίζεται με την επαναγορά χρέους από το δεύτερο πρόγραμμα και (γ) αξιοποίηση της χρηματοδότησης των EFSF και ESM για τον περιορισμό των επισφαλειών από τα επιτόκια μέσω: i) ανταλλαγής τίτλων των EFSF και ESM, που χρησιμοποιήθηκαν στο πλαίσιο της ανακεφαλαιοποίησης των ελληνικών τραπεζών, με τίτλους σταθερού επιτοκίου, ii) σύναψης πράξεων ανταλλαγής επιτοκίων (interest rate swaps) από τον ESM και iii) έκδοσης μακροπρόθεσμων τίτλων σταθερού επιτοκίου, αντιστοιχιζόμενων

με τις λήξεις των ελληνικών δανείων (matched funding).

Οι εξελίξεις αυτές αναμφίβολα αποτιμώνται θετικά. Κατ’ αρχάς, αποτελεί θετική εξέλιξη το γεγονός ότι η συζήτηση για τη βιωσιμότητα του δημόσιου χρέους μετατοπίζεται από το λόγο του χρέους προς το ΑΕΠ και εστιάζεται στην εξέλιξη των ετήσιων ακαθάριστων χρηματοδοτικών αναγκών.

Όπως έχει επισημανθεί τόσο από τους εταίρους όσο και από την Τράπεζα της Ελλάδος, στην περίπτωση της χώρας μας η εξέλιξη του λόγου χρέους προς ΑΕΠ δεν αποτελεί ασφαλή ένδειξη για τη δυνατότητα εξυπηρέτησής του, καθώς δεν λαμβάνει υπόψη τις ιδιαιτερότητες της διάρθρωσής του και των επιμέρους ρυθμίσεων που έχουν συμφωνηθεί με τους εταίρους, όπως η μεγάλη διάρκεια αποπληρωμής και το χαμηλό κόστος δανεισμού.

Τα βραχυπρόθεσμα μέτρα ελάφρυνσης που εγκρίθηκαν τελικά από τον ESM και το EFSF στις 23 Ιανουαρίου 2017, οπότε και ξεκίνησε η εφαρμογή τους, συμβάλλουν στη βελτίωση της βιωσιμότητας του χρέους και κινούνται εντός του γενικού πλαισίου αναδιάρθρωσης που έχει προταθεί από την Τράπεζα της Ελλάδος.

Εντούτοις, δεν επαρκούν για τη διασφάλιση της παραμονής των ακαθάριστων χρηματοδοτικών αναγκών σε διατηρήσιμα επίπεδα μακροπρόθεσμα.

Για το σκοπό αυτό, κρίνεται αναγκαία η λήψη των μεσοπρόθεσμων μέτρων, τα οποία, σύμφωνα με την ανακοίνωση του Eurogroup του Μαΐου του 2016, αφορούν: (α) την κατάργηση του περιθωρίου επιτοκίου, που σχετίζεται με την επαναγορά χρέους του δεύτερου προγράμματος για το 2018, (β) τη χρήση των κερδών από τα χαρτοφυλάκια ANFA και SMP (πλην αυτών που αντιστοιχούν στα έτη 2015 και 2016, για τα οποία έχει αποκλειστεί ρητά η επιστροφή τους) για τη μείωση των μελλοντικών ακαθάριστων χρηματοδοτικών αναγκών, (γ) την ενεργοποίηση αδιάθετων πόρων, στο πλαίσιο του προγράμματος του ESM, για πρόωρη μερική εξόφληση των υφιστάμενων επίσημων δανείων προς την Ελλάδα και, κυρίως, (δ) τη στοχευμένη αναδιάρθρωση των δανείων του EFSF (π.χ. επιμήκυνση της μεσοσταθμικής διάρκειας, περαιτέρω εξομάλυνση, αναβολή ή και μείωση των πληρωμών τόκων).

Στις 15 Ιουνίου 2017 το Eurogroup αναφέρθηκε συγκεκριμένα στη δυνατότητα αναβολής πληρωμών τόκων και χρεολυσίων του EFSF από 0 έως 15 έτη, ενώ έγινε αναφορά και στη δυνατότητα θέσπισης μηχανισμού για τη διόρθωση τυχόν αποκλίσεων από τον προσδοκώμενο ρυθμό ανάπτυξης.

Παράλληλα, αναγνωρίστηκε η δυνατότητα μείωσης του πρωτογενούς πλεονάσματος σε επίπεδο ίσο προς ή λίγο πάνω από 2% του ΑΕΠ την περίοδο 2023-2060.

Τα μέτρα αυτά θα επέτρεπαν, υπό προϋποθέσεις, τη μείωση του δημοσιονομικού στόχου του πρωτογενούς πλεονάσματος από 3,5% του ΑΕΠ σε ένα πιο ρεαλιστικό μεσοπρόθεσμο στόχο ύψους 2% του ΑΕΠ μετά το 2020, χωρίς να διακινδυνεύεται η βιωσιμότητα του χρέους.

Καθώς ο λόγος χρέους προς ΑΕΠ υπερβαίνει το 100%, η αποκλιμάκωσή του μπορεί να επιτευχθεί αποτελεσματικότερα μέσω της μείωσης του επιτοκίου ή της αύξησης του ρυθμού οικονομικής ανάπτυξης από ό,τι μέσω αυξημένων πρωτογενών πλεονασμάτων.

Καθίσταται συνεπώς εφικτό να αντισταθμιστεί η επιβαρυντική επίδραση στο δημόσιο χρέος από μια μείωση των δημοσιονομικών πλεονασμάτων, από 3,5% στο 2% του ΑΕΠ, μετά τη λήξη της σύμβασης χρηματοδότησης μέσω ESM, υπό την προϋπόθεση ότι το πρόσθετο δημοσιονομικό περιθώριο αξιοποιείται αποτελεσματικά για την ενίσχυση του δυνητικού ρυθμού ανάπτυξης και συνδυάζεται με την εφαρμογή διαρθρωτικών μεταρρυθμίσεων.

Συγκεκριμένα, στην ανάλυση που ακολουθεί καταδεικνύεται ότι μια ήπια αναδιάρθρωση με τη μορφή παράτασης των πληρωμών τόκων προς το EFSF, χωρίς πρόσθετο κόστος για τους δανειστές, θα επέτρεπε τη μείωση των πρωτογενών πλεονασμάτων στο 2% του ΑΕΠ ήδη από το 2021.

Σενάρια βιωσιμότητας και πρόταση ήπιας αναδιάρθρωσης

Σενάριο Α

Το Σενάριο Α βασίζεται στο βασικό σενάριο των ευρωπαϊκών θεσμών, όπως δημοσιοποιήθηκε στην έκθεση Compliance Report του Ιουνίου 2016.

Υποθέτει διατήρηση πρωτογενών πλεονασμάτων ύψους 3,5% του ΑΕΠ μέχρι το 2028, με σταδιακή αποκλιμάκωσή τους σε 1,5% του ΑΕΠ έως το 2040.

Ο ρυθμός μεταβολής του πραγματικού ΑΕΠ ανέρχεται σε 1,5% μετά το 2021 και μειώνεται σταδιακά στο 1,25% του ΑΕΠ μετά το 2030 υπό το βάρος της πληθυσμιακής γήρανσης.

Περιλαμβάνεται δανεισμός ύψους 6,6 δισεκ. ευρώ για την αποπληρωμή ληξιπρόθεσμων οφειλών, 5,1 δισεκ. ευρώ για τη μείωση του βραχυπρόθεσμου δανεισμού μέσω repos, 8 δισεκ. ευρώ για τη δημιουργία ταμειακών διαθεσίμων, ενώ προβλέπονται έσοδα αποκρατικοποιήσεων ύψους 18 δισεκ. ευρώ.

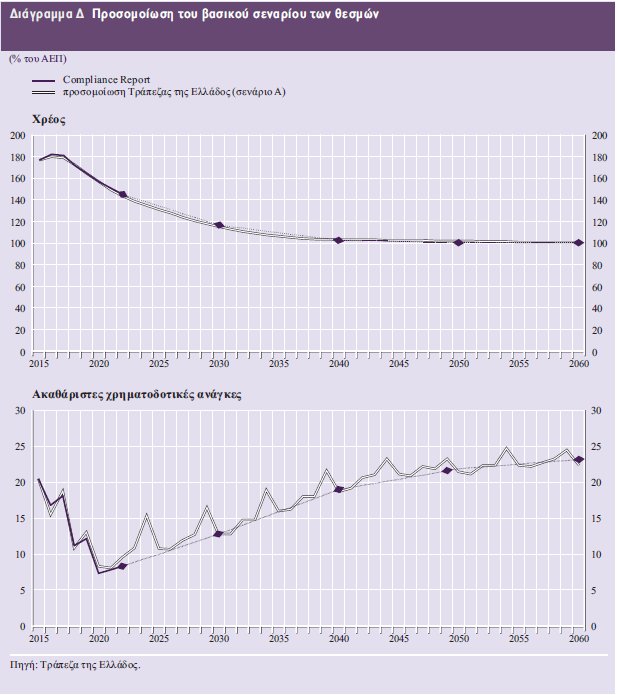

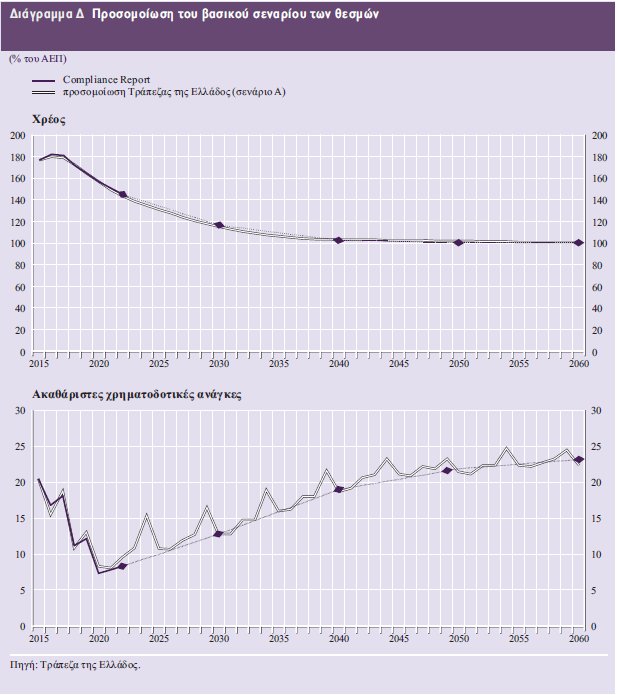

Το επιτόκιο δανεισμού από τις αγορές ανέρχεται σε 5,1% το 2019, το οποίο αυξάνεται σε 5,6% μέχρι το 2024 και σταθεροποιείται προοδευτικά στο 4,8% έως το 2050 (βλ. Διάγραμμα Δ).

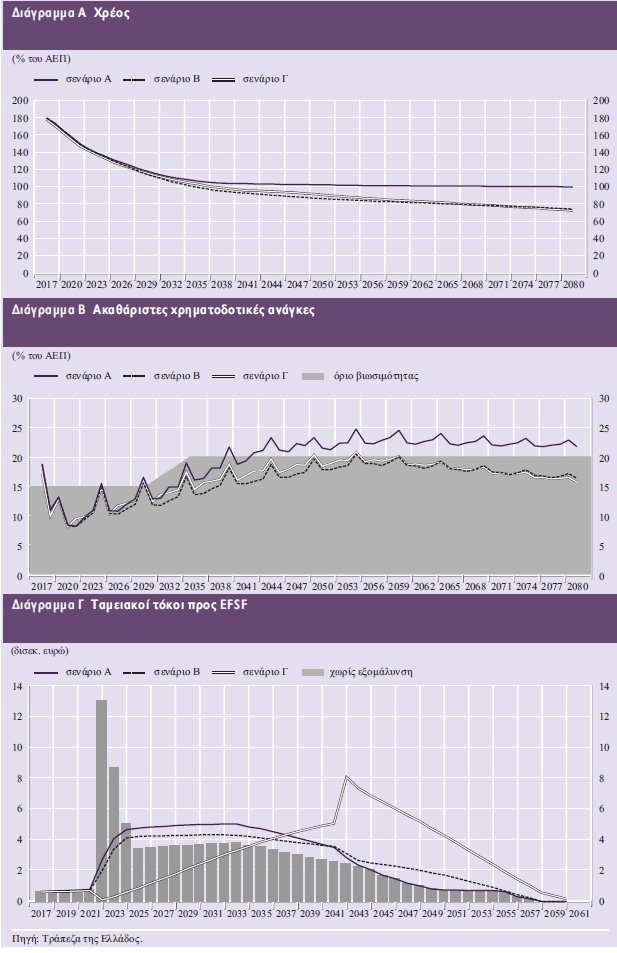

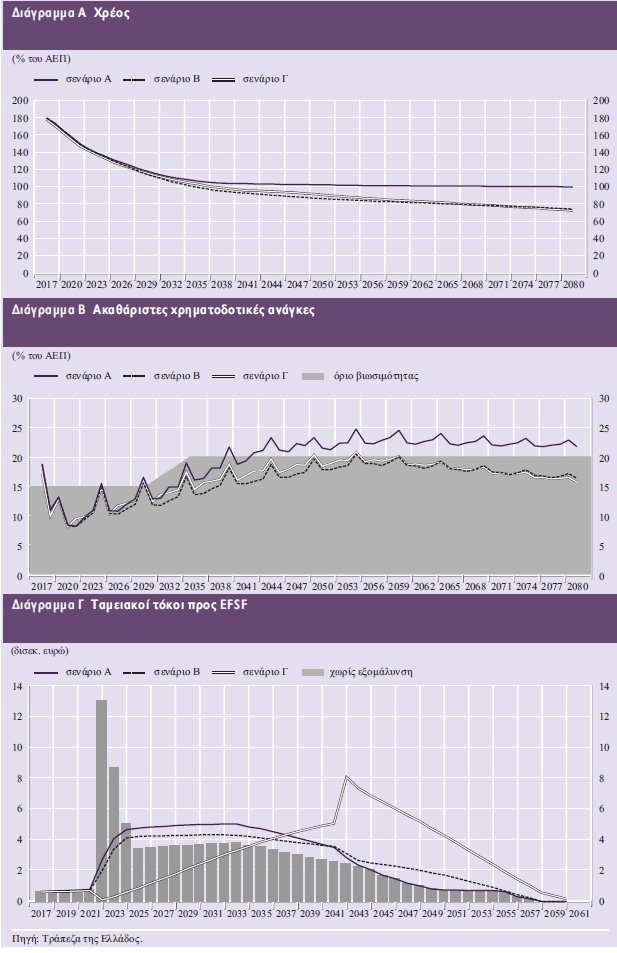

Σύμφωνα με τις παραπάνω παραδοχές, το βασικό σενάριο των θεσμών οδηγεί σε σταθεροποίηση του λόγου χρέους προς ΑΕΠ σε περίπου 100% από το 2060 και έπειτα (βλ. Διάγραμμα Α).

Εντούτοις, οι ακαθάριστες χρηματοδοτικές ανάγκες διαμορφώνονται σε υψηλό επίπεδο, υπερβαίνοντας σταθερά το μακροπρόθεσμο όριο βιωσιμότητας 20% του ΑΕΠ από τα τέλη της δεκαετίας του 2030, καταδεικνύοντας την ανάγκη λήψης μέτρων ελάφρυνσης (βλ. Διάγραμμα Β).

Σενάριο Β

Το Σενάριο Β εφαρμόζει τα συμφωνημένα βραχυπρόθεσμα μέτρα ελάφρυνσης στο βασικό σενάριο των ευρωπαϊκών θεσμών (Σενάριο Α). Συγκεκριμένα, εξομαλύνονται οι αποπληρωμές του EFSF με επέκταση της μεσοσταθμικής διάρκειας σε 32,5 έτη, απαλείφεται για το έτος 2017 το περιθώριο επιτοκίου ύψους 200 μονάδων βάσης που σχετίζεται με την επαναγορά χρέους από το δεύτερο πρόγραμμα και ορίζεται σταθερό επιτόκιο 1,5% για το 30% περίπου των υφιστάμενων δανείων του EFSF και για το 85% των υφιστάμενων και μελλοντικών δανείων του ESM.

Η εφαρμογή των βραχυπρόθεσμων μέτρων βελτιώνει τη βιωσιμότητα του χρέους και οδηγεί σε ταχύτερη αποκλιμάκωση τόσο του λόγου χρέους προς ΑΕΠ όσο και των ακαθάριστων χρηματοδοτικών αναγκών (βλ. Διαγράμματα Α και Β).

Χωρίς να συνυπολογίζονται δευτερογενή οφέλη από ενδεχόμενη αποκλιμάκωση του επιτοκίου δανεισμού από τις αγορές, η μείωση του χρέους έως το 2060 ανέρχεται σε περίπου 19% του ΑΕΠ, ενώ οι ακαθάριστες χρηματοδοτικές ανάγκες μειώνονται κατά περίπου 4% του ΑΕΠ.

Εντούτοις, η συγκράτηση των ακαθάριστων χρηματοδοτικών αναγκών εντός του ορίου βιωσιμότητας (βλ. Διάγραμμα Β) είναι οριακή και βασίζεται στην υπόθεση παρατεταμένης διατήρησης πρωτογενών πλεονασμάτων ύψους 3,5% του ΑΕΠ έως το 2028.

Στο βαθμό που οι αγορές αποτιμούν τη διατήρηση των υψηλών πλεονασμάτων ως επισφαλή, το επιτόκιο δανεισμού ενδέχεται να διαμορφωθεί σε υψηλότερα επίπεδα, προεξοφλώντας το δημοσιονομικό κίνδυνο.

Περαιτέρω μέτρα ελάφρυνσης, εντός του συμφωνημένου μεσοπρόθεσμου πλαισίου, θα μπορούσαν να διασφαλίσουν τη βιωσιμότητα του χρέους με βάση ρεαλιστικότερους στόχους για τα πρωτογενή πλεονάσματα.

Σενάριο Γ

Το Σενάριο Γ συνδυάζει τα βραχυπρόθεσμα μέτρα του Σεναρίου Β με μια ήπια αναδιάρθρωση, με παράλληλη μείωση των μεσοπρόθεσμων πρωτογενών πλεονασμάτων.

Συγκεκριμένα, οι πληρωμές τόκων προς το EFSF για την περίοδο 2022-2041 κεφαλαιοποιούνται και αποπληρώνονται εντόκως σε βάθος 20ετίας, χωρίς επιπρόσθετο κόστος για τους δανειστές (βλ. Διάγραμμα Γ).

Παράλληλα, το πρωτογενές πλεόνασμα μειώνεται στο 2% του ΑΕΠ αρχής γενομένης το 2021 και παραμένει αμετάβλητο μέχρι το 2050, ενώ μετέπειτα αποκλιμακώνεται σταδιακά στο 1,5% του ΑΕΠ.

Επιπλέον, γίνεται η υπόθεση ότι ο πρόσθετος δημοσιονομικός χώρος από το μειωμένο πρωτογενές πλεόνασμα την περίοδο 2021-2036 (κατά μέσο όρο περίπου 1% κατ’ έτος) αξιοποιείται αποτελεσματικά, ώστε ―υπό την προϋπόθεση εφαρμογής διαρθρωτικών μεταρρυθμίσεων― ο δυνητικός ρυθμός ανάπτυξης να διατηρηθεί στο 1,5% παρά τις δημογραφικές πιέσεις.

Επιπρόσθετα, το Σενάριο Γ υποθέτει την απόδοση των κερδών από τα χαρτοφυλάκια ANFA και SMP που διακρατούν οι κεντρικές τράπεζες του Ευρωσυστήματος.

Τα επιλέξιμα κέρδη αφορούν το έτος 2014 και τα έτη από το 2017 και εξής.

Υπό τις παραπάνω προϋποθέσεις, η προτεινόμενη μετάθεση των πληρωμών τόκων του EFSF θα επέτρεπε τη μείωση του πρωτογενούς πλεονάσματος σε 2% του ΑΕΠ ήδη από το 2021, χωρίς να επιβαρύνεται η βιωσιμότητα του δημόσιου χρέους (βλ. Διαγράμματα Α και Β).

Συμπεράσματα

Η εφαρμογή των βραχυπρόθεσμων μέτρων ελάφρυνσης του χρέους που συμφωνήθηκαν στο Eurogroup της 5ης Δεκεμβρίου 2016 μπορεί να βελτιώσει σημαντικά τη βιωσιμότητα του δημόσιου χρέους.

Ως προς το βασικό σενάριο των ευρωπαϊκών θεσμών που συμπεριλαμβάνεται στην έκθεση Compliance Report του Ιουνίου 2016, τα βραχυπρόθεσμα μέτρα εκτιμάται ότι οδηγούν σε μείωση του χρέους έως το 2060 κατά περίπου 19% του ΑΕΠ και των ακαθάριστων χρηματοδοτικών αναγκών κατά περίπου 4% του ΑΕΠ.

Η εκτίμηση αυτή είναι σύμφωνη με την εκτίμηση του ESM, αν δεν ληφθούν υπόψη τυχόν δευτερογενείς επιπτώσεις στους όρους δανεισμού μέσω αγορών.

Εντούτοις, παραμένουν σημαντικές επισφάλειες αναφορικά με τη διατηρησιμότητα υψηλών πρωτογενών πλεονασμάτων σε βάθος χρόνου.

Περαιτέρω μέτρα ελάφρυνσης, εντός του συμφωνημένου μεσοπρόθεσμου πλαισίου, θα μπορούσαν να διασφαλίσουν τη βιωσιμότητα του χρέους με βάση ρεαλιστικότερους στόχους για τα πρωτογενή πλεονάσματα.

Μια ήπια αναδιάρθρωση με τη μορφή παράτασης των πληρωμών τόκων προς το EFSF, χωρίς επιπρόσθετο κόστος για τους δανειστές, θα επέτρεπε τη μείωση των πρωτογενών πλεονασμάτων στο πιο ρεαλιστικό επίπεδο του 2% του ΑΕΠ ήδη από το 2021.

Τέλος, θα πρέπει να επισημανθεί ότι η μείωση του λόγου χρέους προς ΑΕΠ και των ακαθάριστων χρηματοδοτικών αναγκών θα είναι ακόμη μεγαλύτερη αν το κόστος της επιμήκυνσης των πληρωμών τόκων επιμεριστεί μεταξύ της χώρας και των δανειστών.

www.bankingnews.gr

Συγκεκριμένα, θεσπίστηκε ως στόχος η διατήρηση των Ακαθάριστων Χρηματοδοτικών Αναγκών (GFN) της γενικής κυβέρνησης κάτω από το όριο του 15% του ΑΕΠ μεσοπρόθεσμα και κάτω από το 20% του ΑΕΠ μακροπρόθεσμα.

Για την επίτευξη των παραπάνω στόχων, συμφωνήθηκε η προοδευτική εφαρμογή μιας σειράς μέτρων ελάφρυνσης, υπό την προϋπόθεση της πλήρους εφαρμογής του προγράμματος, το οποίο περιλαμβάνει μεσοπρόθεσμο στόχο πρωτογενούς πλεονάσματος 3,5% του ΑΕΠ από το 2018 και έπειτα.

Όπως αναφέρει η έκθεση του Διοικητή της Τράπεζας της Ελλάδος, τα μέτρα ελάφρυνσης του χρέους συμφωνήθηκε να τεθούν σταδιακά σε εφαρμογή, μετά την επιτυχή ολοκλήρωση της πρώτης αξιολόγησης και μέχρι το τέλος του προγράμματος, όπως κριθεί απαραίτητο, προκειμένου να τηρηθεί το συμφωνημένο πλαίσιο για τις ακαθάριστες χρηματοδοτικές ανάγκες, ενώ αποκλείστηκε το ενδεχόμενο μείωσης της ονομαστικής αξίας του χρέους.

Τα μέτρα αυτά διακρίνονται σε βραχυπρόθεσμα, μεσοπρόθεσμα και μακροπρόθεσμα και αφορούν, μεταξύ άλλων, επιμήκυνση των περιόδων χάριτος και αποπληρωμής, περιορισμό των επισφαλειών από τα επιτόκια, καθώς και χρήση των κερδών των ομολόγων που διακρατούν οι κεντρικές τράπεζες της ευρωζώνης (SMP και ΑNFA), των οποίων η μεταβίβαση προς την Ελλάδα δεν προβλεπόταν στο πλαίσιο της νέας Σύμβασης Χρηματοδοτικής Διευκόλυνσης.

Στη συνεδρίαση της 5ης Δεκεμβρίου 2016, δεδομένης της επιτυχούς πρώτης αξιολόγησης, το Eurogroup ενέκρινε μια δέσμη βραχυπρόθεσμων μέτρων, η οποία περιλαμβάνει: (α) εξομάλυνση των αποπληρωμών των δανείων του Ευρωπαϊκού Ταμείου Χρηματοπιστωτικής Σταθερότητας (EFSF), σύμφωνα με την τρέχουσα μεσοσταθμική διάρκεια, έως 32,5 έτη, (β) παραίτηση για το 2017 από το περιθώριο επιτοκίου ύψους 200 μονάδων βάσης που σχετίζεται με την επαναγορά χρέους από το δεύτερο πρόγραμμα και (γ) αξιοποίηση της χρηματοδότησης των EFSF και ESM για τον περιορισμό των επισφαλειών από τα επιτόκια μέσω: i) ανταλλαγής τίτλων των EFSF και ESM, που χρησιμοποιήθηκαν στο πλαίσιο της ανακεφαλαιοποίησης των ελληνικών τραπεζών, με τίτλους σταθερού επιτοκίου, ii) σύναψης πράξεων ανταλλαγής επιτοκίων (interest rate swaps) από τον ESM και iii) έκδοσης μακροπρόθεσμων τίτλων σταθερού επιτοκίου, αντιστοιχιζόμενων

με τις λήξεις των ελληνικών δανείων (matched funding).

Οι εξελίξεις αυτές αναμφίβολα αποτιμώνται θετικά. Κατ’ αρχάς, αποτελεί θετική εξέλιξη το γεγονός ότι η συζήτηση για τη βιωσιμότητα του δημόσιου χρέους μετατοπίζεται από το λόγο του χρέους προς το ΑΕΠ και εστιάζεται στην εξέλιξη των ετήσιων ακαθάριστων χρηματοδοτικών αναγκών.

Όπως έχει επισημανθεί τόσο από τους εταίρους όσο και από την Τράπεζα της Ελλάδος, στην περίπτωση της χώρας μας η εξέλιξη του λόγου χρέους προς ΑΕΠ δεν αποτελεί ασφαλή ένδειξη για τη δυνατότητα εξυπηρέτησής του, καθώς δεν λαμβάνει υπόψη τις ιδιαιτερότητες της διάρθρωσής του και των επιμέρους ρυθμίσεων που έχουν συμφωνηθεί με τους εταίρους, όπως η μεγάλη διάρκεια αποπληρωμής και το χαμηλό κόστος δανεισμού.

Τα βραχυπρόθεσμα μέτρα ελάφρυνσης που εγκρίθηκαν τελικά από τον ESM και το EFSF στις 23 Ιανουαρίου 2017, οπότε και ξεκίνησε η εφαρμογή τους, συμβάλλουν στη βελτίωση της βιωσιμότητας του χρέους και κινούνται εντός του γενικού πλαισίου αναδιάρθρωσης που έχει προταθεί από την Τράπεζα της Ελλάδος.

Εντούτοις, δεν επαρκούν για τη διασφάλιση της παραμονής των ακαθάριστων χρηματοδοτικών αναγκών σε διατηρήσιμα επίπεδα μακροπρόθεσμα.

Για το σκοπό αυτό, κρίνεται αναγκαία η λήψη των μεσοπρόθεσμων μέτρων, τα οποία, σύμφωνα με την ανακοίνωση του Eurogroup του Μαΐου του 2016, αφορούν: (α) την κατάργηση του περιθωρίου επιτοκίου, που σχετίζεται με την επαναγορά χρέους του δεύτερου προγράμματος για το 2018, (β) τη χρήση των κερδών από τα χαρτοφυλάκια ANFA και SMP (πλην αυτών που αντιστοιχούν στα έτη 2015 και 2016, για τα οποία έχει αποκλειστεί ρητά η επιστροφή τους) για τη μείωση των μελλοντικών ακαθάριστων χρηματοδοτικών αναγκών, (γ) την ενεργοποίηση αδιάθετων πόρων, στο πλαίσιο του προγράμματος του ESM, για πρόωρη μερική εξόφληση των υφιστάμενων επίσημων δανείων προς την Ελλάδα και, κυρίως, (δ) τη στοχευμένη αναδιάρθρωση των δανείων του EFSF (π.χ. επιμήκυνση της μεσοσταθμικής διάρκειας, περαιτέρω εξομάλυνση, αναβολή ή και μείωση των πληρωμών τόκων).

Στις 15 Ιουνίου 2017 το Eurogroup αναφέρθηκε συγκεκριμένα στη δυνατότητα αναβολής πληρωμών τόκων και χρεολυσίων του EFSF από 0 έως 15 έτη, ενώ έγινε αναφορά και στη δυνατότητα θέσπισης μηχανισμού για τη διόρθωση τυχόν αποκλίσεων από τον προσδοκώμενο ρυθμό ανάπτυξης.

Παράλληλα, αναγνωρίστηκε η δυνατότητα μείωσης του πρωτογενούς πλεονάσματος σε επίπεδο ίσο προς ή λίγο πάνω από 2% του ΑΕΠ την περίοδο 2023-2060.

Τα μέτρα αυτά θα επέτρεπαν, υπό προϋποθέσεις, τη μείωση του δημοσιονομικού στόχου του πρωτογενούς πλεονάσματος από 3,5% του ΑΕΠ σε ένα πιο ρεαλιστικό μεσοπρόθεσμο στόχο ύψους 2% του ΑΕΠ μετά το 2020, χωρίς να διακινδυνεύεται η βιωσιμότητα του χρέους.

Καθώς ο λόγος χρέους προς ΑΕΠ υπερβαίνει το 100%, η αποκλιμάκωσή του μπορεί να επιτευχθεί αποτελεσματικότερα μέσω της μείωσης του επιτοκίου ή της αύξησης του ρυθμού οικονομικής ανάπτυξης από ό,τι μέσω αυξημένων πρωτογενών πλεονασμάτων.

Καθίσταται συνεπώς εφικτό να αντισταθμιστεί η επιβαρυντική επίδραση στο δημόσιο χρέος από μια μείωση των δημοσιονομικών πλεονασμάτων, από 3,5% στο 2% του ΑΕΠ, μετά τη λήξη της σύμβασης χρηματοδότησης μέσω ESM, υπό την προϋπόθεση ότι το πρόσθετο δημοσιονομικό περιθώριο αξιοποιείται αποτελεσματικά για την ενίσχυση του δυνητικού ρυθμού ανάπτυξης και συνδυάζεται με την εφαρμογή διαρθρωτικών μεταρρυθμίσεων.

Συγκεκριμένα, στην ανάλυση που ακολουθεί καταδεικνύεται ότι μια ήπια αναδιάρθρωση με τη μορφή παράτασης των πληρωμών τόκων προς το EFSF, χωρίς πρόσθετο κόστος για τους δανειστές, θα επέτρεπε τη μείωση των πρωτογενών πλεονασμάτων στο 2% του ΑΕΠ ήδη από το 2021.

Σενάρια βιωσιμότητας και πρόταση ήπιας αναδιάρθρωσης

Σενάριο Α

Το Σενάριο Α βασίζεται στο βασικό σενάριο των ευρωπαϊκών θεσμών, όπως δημοσιοποιήθηκε στην έκθεση Compliance Report του Ιουνίου 2016.

Υποθέτει διατήρηση πρωτογενών πλεονασμάτων ύψους 3,5% του ΑΕΠ μέχρι το 2028, με σταδιακή αποκλιμάκωσή τους σε 1,5% του ΑΕΠ έως το 2040.

Ο ρυθμός μεταβολής του πραγματικού ΑΕΠ ανέρχεται σε 1,5% μετά το 2021 και μειώνεται σταδιακά στο 1,25% του ΑΕΠ μετά το 2030 υπό το βάρος της πληθυσμιακής γήρανσης.

Περιλαμβάνεται δανεισμός ύψους 6,6 δισεκ. ευρώ για την αποπληρωμή ληξιπρόθεσμων οφειλών, 5,1 δισεκ. ευρώ για τη μείωση του βραχυπρόθεσμου δανεισμού μέσω repos, 8 δισεκ. ευρώ για τη δημιουργία ταμειακών διαθεσίμων, ενώ προβλέπονται έσοδα αποκρατικοποιήσεων ύψους 18 δισεκ. ευρώ.

Το επιτόκιο δανεισμού από τις αγορές ανέρχεται σε 5,1% το 2019, το οποίο αυξάνεται σε 5,6% μέχρι το 2024 και σταθεροποιείται προοδευτικά στο 4,8% έως το 2050 (βλ. Διάγραμμα Δ).

Σύμφωνα με τις παραπάνω παραδοχές, το βασικό σενάριο των θεσμών οδηγεί σε σταθεροποίηση του λόγου χρέους προς ΑΕΠ σε περίπου 100% από το 2060 και έπειτα (βλ. Διάγραμμα Α).

Εντούτοις, οι ακαθάριστες χρηματοδοτικές ανάγκες διαμορφώνονται σε υψηλό επίπεδο, υπερβαίνοντας σταθερά το μακροπρόθεσμο όριο βιωσιμότητας 20% του ΑΕΠ από τα τέλη της δεκαετίας του 2030, καταδεικνύοντας την ανάγκη λήψης μέτρων ελάφρυνσης (βλ. Διάγραμμα Β).

Σενάριο Β

Το Σενάριο Β εφαρμόζει τα συμφωνημένα βραχυπρόθεσμα μέτρα ελάφρυνσης στο βασικό σενάριο των ευρωπαϊκών θεσμών (Σενάριο Α). Συγκεκριμένα, εξομαλύνονται οι αποπληρωμές του EFSF με επέκταση της μεσοσταθμικής διάρκειας σε 32,5 έτη, απαλείφεται για το έτος 2017 το περιθώριο επιτοκίου ύψους 200 μονάδων βάσης που σχετίζεται με την επαναγορά χρέους από το δεύτερο πρόγραμμα και ορίζεται σταθερό επιτόκιο 1,5% για το 30% περίπου των υφιστάμενων δανείων του EFSF και για το 85% των υφιστάμενων και μελλοντικών δανείων του ESM.

Η εφαρμογή των βραχυπρόθεσμων μέτρων βελτιώνει τη βιωσιμότητα του χρέους και οδηγεί σε ταχύτερη αποκλιμάκωση τόσο του λόγου χρέους προς ΑΕΠ όσο και των ακαθάριστων χρηματοδοτικών αναγκών (βλ. Διαγράμματα Α και Β).

Χωρίς να συνυπολογίζονται δευτερογενή οφέλη από ενδεχόμενη αποκλιμάκωση του επιτοκίου δανεισμού από τις αγορές, η μείωση του χρέους έως το 2060 ανέρχεται σε περίπου 19% του ΑΕΠ, ενώ οι ακαθάριστες χρηματοδοτικές ανάγκες μειώνονται κατά περίπου 4% του ΑΕΠ.

Εντούτοις, η συγκράτηση των ακαθάριστων χρηματοδοτικών αναγκών εντός του ορίου βιωσιμότητας (βλ. Διάγραμμα Β) είναι οριακή και βασίζεται στην υπόθεση παρατεταμένης διατήρησης πρωτογενών πλεονασμάτων ύψους 3,5% του ΑΕΠ έως το 2028.

Στο βαθμό που οι αγορές αποτιμούν τη διατήρηση των υψηλών πλεονασμάτων ως επισφαλή, το επιτόκιο δανεισμού ενδέχεται να διαμορφωθεί σε υψηλότερα επίπεδα, προεξοφλώντας το δημοσιονομικό κίνδυνο.

Περαιτέρω μέτρα ελάφρυνσης, εντός του συμφωνημένου μεσοπρόθεσμου πλαισίου, θα μπορούσαν να διασφαλίσουν τη βιωσιμότητα του χρέους με βάση ρεαλιστικότερους στόχους για τα πρωτογενή πλεονάσματα.

Σενάριο Γ

Το Σενάριο Γ συνδυάζει τα βραχυπρόθεσμα μέτρα του Σεναρίου Β με μια ήπια αναδιάρθρωση, με παράλληλη μείωση των μεσοπρόθεσμων πρωτογενών πλεονασμάτων.

Συγκεκριμένα, οι πληρωμές τόκων προς το EFSF για την περίοδο 2022-2041 κεφαλαιοποιούνται και αποπληρώνονται εντόκως σε βάθος 20ετίας, χωρίς επιπρόσθετο κόστος για τους δανειστές (βλ. Διάγραμμα Γ).

Παράλληλα, το πρωτογενές πλεόνασμα μειώνεται στο 2% του ΑΕΠ αρχής γενομένης το 2021 και παραμένει αμετάβλητο μέχρι το 2050, ενώ μετέπειτα αποκλιμακώνεται σταδιακά στο 1,5% του ΑΕΠ.

Επιπλέον, γίνεται η υπόθεση ότι ο πρόσθετος δημοσιονομικός χώρος από το μειωμένο πρωτογενές πλεόνασμα την περίοδο 2021-2036 (κατά μέσο όρο περίπου 1% κατ’ έτος) αξιοποιείται αποτελεσματικά, ώστε ―υπό την προϋπόθεση εφαρμογής διαρθρωτικών μεταρρυθμίσεων― ο δυνητικός ρυθμός ανάπτυξης να διατηρηθεί στο 1,5% παρά τις δημογραφικές πιέσεις.

Επιπρόσθετα, το Σενάριο Γ υποθέτει την απόδοση των κερδών από τα χαρτοφυλάκια ANFA και SMP που διακρατούν οι κεντρικές τράπεζες του Ευρωσυστήματος.

Τα επιλέξιμα κέρδη αφορούν το έτος 2014 και τα έτη από το 2017 και εξής.

Υπό τις παραπάνω προϋποθέσεις, η προτεινόμενη μετάθεση των πληρωμών τόκων του EFSF θα επέτρεπε τη μείωση του πρωτογενούς πλεονάσματος σε 2% του ΑΕΠ ήδη από το 2021, χωρίς να επιβαρύνεται η βιωσιμότητα του δημόσιου χρέους (βλ. Διαγράμματα Α και Β).

Συμπεράσματα

Η εφαρμογή των βραχυπρόθεσμων μέτρων ελάφρυνσης του χρέους που συμφωνήθηκαν στο Eurogroup της 5ης Δεκεμβρίου 2016 μπορεί να βελτιώσει σημαντικά τη βιωσιμότητα του δημόσιου χρέους.

Ως προς το βασικό σενάριο των ευρωπαϊκών θεσμών που συμπεριλαμβάνεται στην έκθεση Compliance Report του Ιουνίου 2016, τα βραχυπρόθεσμα μέτρα εκτιμάται ότι οδηγούν σε μείωση του χρέους έως το 2060 κατά περίπου 19% του ΑΕΠ και των ακαθάριστων χρηματοδοτικών αναγκών κατά περίπου 4% του ΑΕΠ.

Η εκτίμηση αυτή είναι σύμφωνη με την εκτίμηση του ESM, αν δεν ληφθούν υπόψη τυχόν δευτερογενείς επιπτώσεις στους όρους δανεισμού μέσω αγορών.

Εντούτοις, παραμένουν σημαντικές επισφάλειες αναφορικά με τη διατηρησιμότητα υψηλών πρωτογενών πλεονασμάτων σε βάθος χρόνου.

Περαιτέρω μέτρα ελάφρυνσης, εντός του συμφωνημένου μεσοπρόθεσμου πλαισίου, θα μπορούσαν να διασφαλίσουν τη βιωσιμότητα του χρέους με βάση ρεαλιστικότερους στόχους για τα πρωτογενή πλεονάσματα.

Μια ήπια αναδιάρθρωση με τη μορφή παράτασης των πληρωμών τόκων προς το EFSF, χωρίς επιπρόσθετο κόστος για τους δανειστές, θα επέτρεπε τη μείωση των πρωτογενών πλεονασμάτων στο πιο ρεαλιστικό επίπεδο του 2% του ΑΕΠ ήδη από το 2021.

Τέλος, θα πρέπει να επισημανθεί ότι η μείωση του λόγου χρέους προς ΑΕΠ και των ακαθάριστων χρηματοδοτικών αναγκών θα είναι ακόμη μεγαλύτερη αν το κόστος της επιμήκυνσης των πληρωμών τόκων επιμεριστεί μεταξύ της χώρας και των δανειστών.

www.bankingnews.gr

Σχόλια αναγνωστών