Ζοφερή η νέα οικονομική πραγματικότητα, σύμφωνα με την Gold Switzerland

Νέα χρηματοπιστωτική κρίση που θα επισκιάσει το 2008 αναμένει ο ελβετικός οίκος Gold Switzerland, προβλέποντας, ταυτόχρονα, πως μετοχές και ομόλογα θα αγγίξουν αγκαλιά τον «πάτο του πιο σκοτεινού ωκεανού…».

Ειδικότερα, όπως επισημαίνεται, μείζον ζήτημα αποτελεί τα τελευταία χρόνια η αλληλεπίδραση του επαχθούς χρέους που ταλανίζει σειρά κρατών, με τα πεθαμένα νομίσματα, αλλά και τις αποτυχημένες νομισματικές φαντασιώσεις που είναι ενδεδυμένες με τον μανδύα της νομισματικής και δημοσιονομικής πολιτικής.

Ανεξάρτητα όμως από το πώς χειρίζεται η εκάστοτε αρχή τον πληθωρισμό/αποπληθωρισμό, το QT/QE ή τις προβλέψεις για ύφεση ή μη ύφεση, το παγκόσμιο χρηματοπιστωτικό σύστημα είναι ήδη καταδικασμένο.

Ύφεση: Ο ελέφαντας στο δωμάτιο

Σύμφωνα με πρόσφατη έκθεση της Gold Switzerland, με δείκτη χρέους προς ΑΕΠ στο 125% και έλλειμμα 7%, οι ΗΠΑ βρίσκονταν και βρίσκονται ήδη σε ύφεση που θα τις ταλανίσει και το 2023, παρά τις επίσημες προσπάθειες της Ουάσιγκτον να επαναπροσδιορίσει τον ίδιο τον ορισμό της ύφεσης.

Σε κάθε περίπτωση, ωστόσο, μια ύφεση είναι… ύφεση, και ένας ελέφαντας εξακολουθεί να είναι ελέφαντας - και τα δύο είναι αρκετά εύκολο να τα δούμε από απόσταση.

Επισήμως, η ύφεση έχει αποφευχθεί, όμως από μόνο του αυτό δεν είναι τόσο παρήγορο.

Όπως και με τα δεδομένα για τον πληθωρισμό, είναι ωραίο όταν οι αρχές μπορούν να κινητοποιήσουν τις μαγικές τους δυνάμεις για να υποστηρίξουν το αφήγημά τους.

Αλλά η ύφεση ελέφαντας παραμένει στο δωμάτιο… και ας κάνουν πως δεν την βλέπουν.

Τα δεδομένα του δείκτη Empire Manufacturing, για παράδειγμα, υποστηρίζουν την υφεσιακή προοπτική.

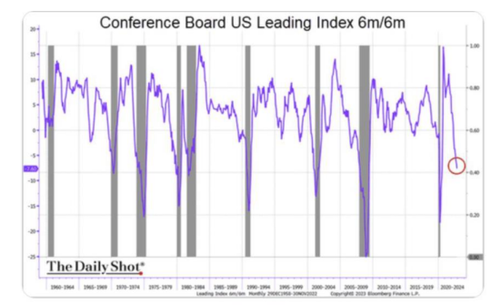

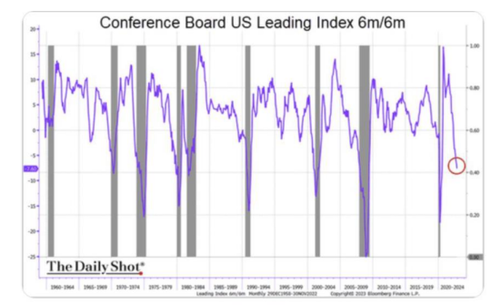

Σε περίπτωση, ωστόσο, που χρειαζόμαστε ακόμη περισσότερα «αποδεικτικά» στοιχεία, η δραματική πτώση των δεικτών του Conference Board χρησιμεύει ως άλλο ένα προειδοποιητικό σημάδι.

Δεύτερο ερώτημα: Εξακολουθείτε να ελπίζετε για μια «ήπια» προσγείωση;

Την περασμένη εβδομάδα ο πρόεδρος της Fed Jerome Powell έκανε λόγο για «ήπια προσγείωση», αλλά πώς μπορεί να εμπιστευθεί κάποιος έναν άνθρωπο ο οποίος επί σχεδόν έναν χρόνο έκανε λόγο, με σθένος, για παροδικό πληθωρισμό.

Σύμφωνα δε με τα μαθηματικά μοντέλα της Gold Switzerland, δεν υπάρχει τίποτε «ήπιο» στον ορίζοντα.

Αντίθετα, μπροστά μας θα δούμε είτε:

1) μια χρηματοπιστωτική κρίση που θα επισκιάσει το 2008 ή/και, 2) μια την απόλυτη εξασθένηση του δολαρίου ΗΠΑ, του οποίου η μη βιώσιμη ισχύς καθ' όλη τη διάρκεια του 2022 ήταν πράγματι «παροδική».

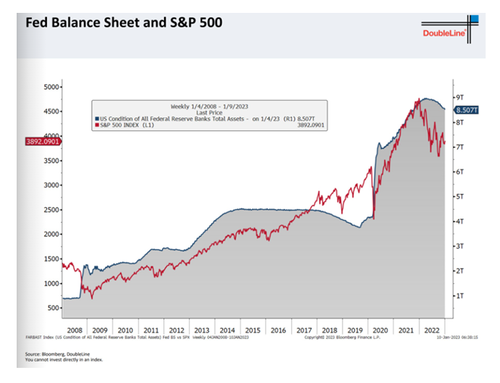

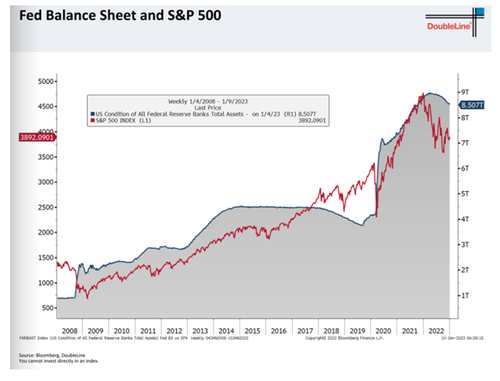

Τα απλά μαθηματικά της ρευστότητας

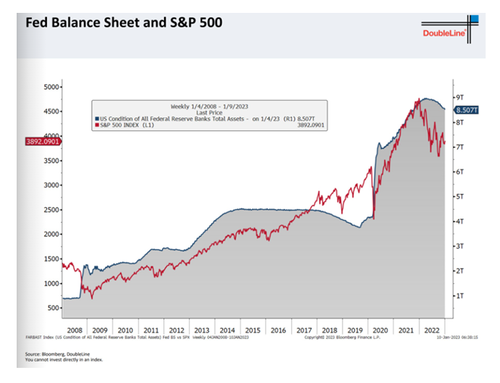

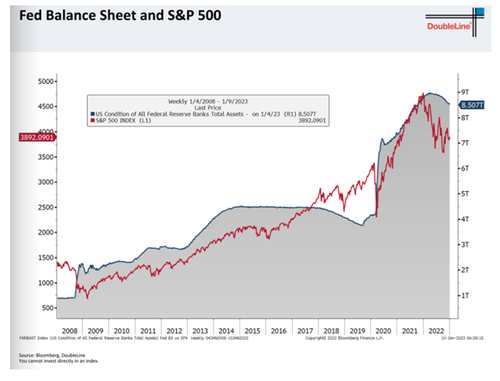

Τα απλά μαθηματικά και η πραγματικότητα ακόμη και κεντρικών και στρεβλωμένων αγορών από τις κεντρικές τράπεζες είναι αρκετά απλά:

Αυτές οι αγορές ανεβαίνουν και πέφτουν λόγω ρευστότητας.

Μόλις το «λίπος» που απαιτείται για να διατηρηθεί η φαντασίωση της νέας νομισματικής θεωρίας «σφίγγεται» πολύ σφιχτά ή στεγνώνει, τα χαρτοφυλάκια συντρίβονται.

Μια πρώτη γεύση αυτής της κατάρρευσης πήραμε το 2022.

Αξίζει να σημειωθεί πως αυτό το κρίσιμο «λίπος ρευστότητας» δεν προέρχεται από την οικονομική ανάπτυξη, τις φορολογικές εισπράξεις, την πραγματική οικονομία, αλλά από τον αέρα…

Οι ειλικρινείς αλλά τρομακτικοί αριθμοί, και όχι τα ψεύδη των υπευθύνων χάραξης πολιτικής, καθιστούν πολύ ξεκάθαρο ότι, εκτός και αν ο Powell βάλει το δάχτυλό του στο κλικ του ποντικιού που βασίζεται στο Eccles για να δημιουργήσει περισσότερα πλασματικά χρήματα (πληθωριστικά), οι ΗΠΑ και οι παγκόσμιες πιστωτικές αγορές απλά θα συνεχίσουν την κούρσα τους προς τον βυθό του ωκεανού.

Και καθώς οι αγορές βυθίζονται και οι αποδόσεις των ομολόγων αυξάνονται, οι μετοχές, που έχουν εθιστεί άρρωστα σε καταπιεσμένα από την κεντρική τράπεζα επιτόκια και σε φθηνό χρέος, απλώς θα «αγκαλιαστούν» με τους τίτλους χρεών στον πάτο του πιο σκοτεινού ωκεανού.

Εν ολίγοις, τα ομόλογα (και επομένως τα χαρτοφυλάκια ισοτιμίας κινδύνου) δεν θα σας σώσουν, διότι υπάρχει υψηλή συσχέτιση.

Σε αυτό το περιβάλλον, ένα νέο QE (ποσοτική χαλάρωση) είναι αναπόφευκτο, ωστόσο, όπως λέει η Gold Switzerland, δεν πρόκειται να σώσει την κατάσταση.

Εν αρχή, το δολάριο θα υποχωρήσει… γεγονός το οποίο θα εντείνει τις πληθωριστικές πιέσεις – κάτι το οποίο θεωρείται ασθένεια για τους επενδυτές.

Εν προκειμένω αξίζει να σημειωθεί πως παρότι οι επενδυτές είναι δύσκολο να το αντιληφθούν ένα ισχυρό δολάριο δεν ευνοεί κανένα άλλο περιουσιακό στοιχείο, παρά το αμερικανικό νόμισμα αυτό καθ’εαυτό.

Η ζημιά που έχει ήδη προκληθεί από το ισχυρό δολάριο

Στο ενδιάμεσο, οι μολυσματικές επιπτώσεις από τις επιλογές πολιτικής της Fed για το δολάριο συνεχίζουν να προκαλούν κύματα καταστροφής, όπως αποδεικνύεται από τα αποτελέσματα που ανακοινώνουν οι εισηγμένες στον δείκτη βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500 εταιρείες.

Ήδη, τα πρώιμα στοιχεία είναι κάθε άλλο παρά θετικά.

Όπως και την περίοδο Ιουλίου και Οκτωβρίου 2022, τα εταιρικά κέρδη για το 2023 εξακολουθούν να πνίγονται κάτω από το βάρος του δολαρίου.

Πρέπει επίσης να έχουμε κατά νου ότι ο δείκτης δολαρίου (που μετρά τη σχετική ισχύ του δολαρίου) έχει υποχωρήσει 11% (από 113,9 σε 101,8) το τελευταίο τρίμηνο.

Εάν ο S&P βρήκε πάτο τον Οκτώβριο ενώ δείκτης δολαρίου κατέγραφε νέα υψηλά, τι μπορούμε να συμπεράνουμε τώρα πέφτει;

Θα αναστηθούν οι αγορές όπως ο Λάζαρος;

Ισχυρό δολάριο ή αδύναμο δολάριο, κανείς δεν κερδίζει…

Εάν τα κέρδη και, ως εκ τούτου, οι μετοχές συνεχίσουν να μειώνονται παρά τις πτώση στον δείκτη δολαρίου, αυτό υποδηλώνει ότι ούτε ένα αποδυναμωμένο δολάριο δεν μπορεί να σώσει τις αγορές, που είναι εθισμένες στη Fed και στα χρέη.

Ωστόσο, εάν οι μετοχές αυξηθούν με ασθενέστερο δολάριο, τα ποσοστιαία κέρδη θα εξαφανιστούν από τον αόρατο φόρο του πληθωρισμού και την ολοένα και πιο υποβαθμισμένη αξία των ίδιων των δολαρίων που χρησιμοποιούνται για τη μέτρηση αυτών των αποκαλούμενων «ανατιμώμενων» μετοχών.

Εν ολίγοις, πρόκειται για ένα σενάριο χωρίς νίκη…

Προς το παρόν, φαίνεται ότι το χρηματιστήριο ενδιαφέρεται μόνο για τη Fed και όχι για τον δείκτη δολαρίου, καθώς η Fed είναι η αγορά.

Δηλαδή, όταν το QE κυριαρχεί, οι αγορές ζόμπι ανεβαίνουν…

Όταν το QT κυριαρχεί, πέφτουν.

Yellen, τσακίζεις για ένα ασθενέστερο δολάριο;

Στην πραγματικότητα, υπεύθυνη για τα επίπεδα που έφτασε το δολάριο τον Οκτώβριο ήταν η βασίλισσα της τοξικής ρευστότητας, η υπουργός Οικονομικών των ΗΠΑ, Janet Yellen.

Συγκεκριμένα, η Yellen αναρωτιόταν ποιος θα αγόραζε τα IOU του Θείου Sam χωρίς περισσότερα χρήματα, με ένα κλικ του ποντικιού από το Eccles Building;

Όπως επιβεβαίωσαν οι τελευταίες αναφορές για τις αγορές αμερικανικών ομολόγων (UST), η απάντηση ήταν απλή: Κανείς.

Οι ξένες κεντρικές τράπεζες πουλούσαν και πωλούν, αντί να αγοράζουν, αμερικανικά ομόλογα.

Απλά ρωτήστε τους Ιάπωνες…

Η Yellen, αντίθετα με τον Powell, υποδηλώνει σιωπηλά ότι το QT απέτυχε.

Συνειδητοποιεί, σε αντίθεση με τον πρόεδρο της Fed, ότι δεν υπάρχουν αγοραστές για τα USTs μας, παρά μόνον η ίδια η Fed.

Ίσως αυτές οι εντάσεις στην αγορά των ομολόγων του αμερικανικού δημοσίου να προσφέρουν τον λόγο που το δολάριο διολισθαίνει, αντί να αυξάνεται.

Σε τελική ανάλυση, ένα ασθενέστερο δολάριο σημαίνει μικρότερη ανάγκη για τα ξένα έθνη να απορρίψουν τα αποθεματικά τους σε UST για να βρουν τα χρήματα και να αγοράσουν τα δικά τους ετοιμοθάνατα ομόλογα με σκοπό να ενισχύσουν τα δικά τους ετοιμοθάνατα νομίσματα ως άμεση απάντηση στο ισχυρό δολάριο του Powell (και αρχικά, του Yellen).

Εν ολίγοις, ίσως η Υπουργός Οικονομικών Yellen θέλει τώρα να σταματήσει μια αιμορραγία στην αγορά των αμερικανικών ομολόγων …

Ασθενέστερο δολάριο μπροστά;

Επομένως, σύμφωνα με την Gold Switzerland, βλέπουμε το αργό τέλος της πολιτικής του ισχυρού δολαρίου.

Γιατί; Διότι ένα τόσο ισχυρό δολάριο ήταν ένα τεράστιο χτύπημα στα ξένα νομίσματα και ως εκ τούτου στους ξένους κατόχους χρέους σε δολάρια.

Έμμεσα, το 2022, το ισχυρό δολάριο ήταν επίσης ένα χτύπημα στην αγορά των αμερικανικών ομολόγων, η οποία είχε περισσότερους πωλητές παρά αγοραστές.

Εξ ου και οι φόβοι της Yellen…

Επιπλέον, καμία ύφεση στην ιστορία δεν έχει επιλυθεί ποτέ με ισχυρό νόμισμα.

Δεδομένου ότι μια τέτοια ύφεση είναι, πάλι, είναι μπροστά μας ή τη βιώνουμε, πιθανότατα δεν είναι τυχαίο ότι ο δείκτης δολάριο/δείκτης δολαρίου πέφτει αντί να αυξάνεται.

Εν ολίγοις, το ισχυρό δολάριο του θείου Sam τελικά έκλαψε.

Ή πιο απλά, η Yellen έχει συνειδητοποιήσει ότι βρισκόμαστε ήδη σε ύφεση και επομένως χρειάζεται ένα ασθενέστερο δολάριο.

Εν τω μεταξύ, ο τραγικός Jay Powell έχει βάλει σκοπό να διασώσει την όνομά του του ως Paul Volcker και όχι ως Arthur Burns.

Σαν παιδί που θέλει να είναι ο John Wayne και όχι o Duffy Duck, ο Powell και το ισχυρό του δολάριο αρνείται να δει το βουνό του αμερικανικού χρέους, ύψους 31 τρισεκατομμυρίων δολαρίων μπροστά του, γεγονός που καθιστά αδύνατο να αποδειχθεί νέος Volcker, ο οποίος το 1980 αντιμετώπισε ένα πολύ μικρότερο χρέος 900 δισεκατομμυρίων δολαρίων.

Εν ολίγοις, η Αμερική του Powell του 2023, σε αντίθεση με την Αμερική του Volcker του 1980, δεν μπορεί να αποτρέψει την αύξηση των επιτοκίων ή ένα ισχυρό δολάριο.

Ή είπε ακόμη πιο απλά: Ο Powell δεν μπορεί να είναι ο Volcker.

Θα του το υπενθυμίσει κάποιος στο κτίριο Eccles;

Καταδίκη είτε έτσι είτε αλλιώς

Yellen ή Powell, QT ή QE, ισχυρό δολάριο ή αδύναμο δολάριο, το παγκόσμιο χρηματοπιστωτικό σύστημα είναι καταδικασμένο.

Είτε «συσφίγγουμε» το ομόλογο και ως εκ τούτου τα χρηματιστήρια βιώνουν ελεύθερη πτώση και οικονομική καταστροφή, είτε χαλαρώνουμε τη ρευστότητα και το οικονομικό σκηνικό μετατρέπεται σε πληθωριστικό εφιάλτη.

Σαν να σου λένε «διάλεξε το δηλητήριό σου: κατάθλιψη ή υπερπληθωρισμό».

Ή ίσως και τα δύο… δηλαδή ο στασιμοπληθωρισμός.

Είτε έτσι είτε αλλιώς, φυσικά, ο Powell και η αμερικανική οικονομία και συνεπώς η παγκόσμια οικονομία είναι πλέον καταδικασμένη.

www.bankingnews.gr

Ειδικότερα, όπως επισημαίνεται, μείζον ζήτημα αποτελεί τα τελευταία χρόνια η αλληλεπίδραση του επαχθούς χρέους που ταλανίζει σειρά κρατών, με τα πεθαμένα νομίσματα, αλλά και τις αποτυχημένες νομισματικές φαντασιώσεις που είναι ενδεδυμένες με τον μανδύα της νομισματικής και δημοσιονομικής πολιτικής.

Ανεξάρτητα όμως από το πώς χειρίζεται η εκάστοτε αρχή τον πληθωρισμό/αποπληθωρισμό, το QT/QE ή τις προβλέψεις για ύφεση ή μη ύφεση, το παγκόσμιο χρηματοπιστωτικό σύστημα είναι ήδη καταδικασμένο.

Ύφεση: Ο ελέφαντας στο δωμάτιο

Σύμφωνα με πρόσφατη έκθεση της Gold Switzerland, με δείκτη χρέους προς ΑΕΠ στο 125% και έλλειμμα 7%, οι ΗΠΑ βρίσκονταν και βρίσκονται ήδη σε ύφεση που θα τις ταλανίσει και το 2023, παρά τις επίσημες προσπάθειες της Ουάσιγκτον να επαναπροσδιορίσει τον ίδιο τον ορισμό της ύφεσης.

Σε κάθε περίπτωση, ωστόσο, μια ύφεση είναι… ύφεση, και ένας ελέφαντας εξακολουθεί να είναι ελέφαντας - και τα δύο είναι αρκετά εύκολο να τα δούμε από απόσταση.

Επισήμως, η ύφεση έχει αποφευχθεί, όμως από μόνο του αυτό δεν είναι τόσο παρήγορο.

Όπως και με τα δεδομένα για τον πληθωρισμό, είναι ωραίο όταν οι αρχές μπορούν να κινητοποιήσουν τις μαγικές τους δυνάμεις για να υποστηρίξουν το αφήγημά τους.

Αλλά η ύφεση ελέφαντας παραμένει στο δωμάτιο… και ας κάνουν πως δεν την βλέπουν.

Τα δεδομένα του δείκτη Empire Manufacturing, για παράδειγμα, υποστηρίζουν την υφεσιακή προοπτική.

Σε περίπτωση, ωστόσο, που χρειαζόμαστε ακόμη περισσότερα «αποδεικτικά» στοιχεία, η δραματική πτώση των δεικτών του Conference Board χρησιμεύει ως άλλο ένα προειδοποιητικό σημάδι.

Δεύτερο ερώτημα: Εξακολουθείτε να ελπίζετε για μια «ήπια» προσγείωση;

Την περασμένη εβδομάδα ο πρόεδρος της Fed Jerome Powell έκανε λόγο για «ήπια προσγείωση», αλλά πώς μπορεί να εμπιστευθεί κάποιος έναν άνθρωπο ο οποίος επί σχεδόν έναν χρόνο έκανε λόγο, με σθένος, για παροδικό πληθωρισμό.

Σύμφωνα δε με τα μαθηματικά μοντέλα της Gold Switzerland, δεν υπάρχει τίποτε «ήπιο» στον ορίζοντα.

Αντίθετα, μπροστά μας θα δούμε είτε:

1) μια χρηματοπιστωτική κρίση που θα επισκιάσει το 2008 ή/και, 2) μια την απόλυτη εξασθένηση του δολαρίου ΗΠΑ, του οποίου η μη βιώσιμη ισχύς καθ' όλη τη διάρκεια του 2022 ήταν πράγματι «παροδική».

Τα απλά μαθηματικά της ρευστότητας

Τα απλά μαθηματικά και η πραγματικότητα ακόμη και κεντρικών και στρεβλωμένων αγορών από τις κεντρικές τράπεζες είναι αρκετά απλά:

Αυτές οι αγορές ανεβαίνουν και πέφτουν λόγω ρευστότητας.

Μόλις το «λίπος» που απαιτείται για να διατηρηθεί η φαντασίωση της νέας νομισματικής θεωρίας «σφίγγεται» πολύ σφιχτά ή στεγνώνει, τα χαρτοφυλάκια συντρίβονται.

Μια πρώτη γεύση αυτής της κατάρρευσης πήραμε το 2022.

Αξίζει να σημειωθεί πως αυτό το κρίσιμο «λίπος ρευστότητας» δεν προέρχεται από την οικονομική ανάπτυξη, τις φορολογικές εισπράξεις, την πραγματική οικονομία, αλλά από τον αέρα…

Οι ειλικρινείς αλλά τρομακτικοί αριθμοί, και όχι τα ψεύδη των υπευθύνων χάραξης πολιτικής, καθιστούν πολύ ξεκάθαρο ότι, εκτός και αν ο Powell βάλει το δάχτυλό του στο κλικ του ποντικιού που βασίζεται στο Eccles για να δημιουργήσει περισσότερα πλασματικά χρήματα (πληθωριστικά), οι ΗΠΑ και οι παγκόσμιες πιστωτικές αγορές απλά θα συνεχίσουν την κούρσα τους προς τον βυθό του ωκεανού.

Και καθώς οι αγορές βυθίζονται και οι αποδόσεις των ομολόγων αυξάνονται, οι μετοχές, που έχουν εθιστεί άρρωστα σε καταπιεσμένα από την κεντρική τράπεζα επιτόκια και σε φθηνό χρέος, απλώς θα «αγκαλιαστούν» με τους τίτλους χρεών στον πάτο του πιο σκοτεινού ωκεανού.

Εν ολίγοις, τα ομόλογα (και επομένως τα χαρτοφυλάκια ισοτιμίας κινδύνου) δεν θα σας σώσουν, διότι υπάρχει υψηλή συσχέτιση.

Σε αυτό το περιβάλλον, ένα νέο QE (ποσοτική χαλάρωση) είναι αναπόφευκτο, ωστόσο, όπως λέει η Gold Switzerland, δεν πρόκειται να σώσει την κατάσταση.

Εν αρχή, το δολάριο θα υποχωρήσει… γεγονός το οποίο θα εντείνει τις πληθωριστικές πιέσεις – κάτι το οποίο θεωρείται ασθένεια για τους επενδυτές.

Εν προκειμένω αξίζει να σημειωθεί πως παρότι οι επενδυτές είναι δύσκολο να το αντιληφθούν ένα ισχυρό δολάριο δεν ευνοεί κανένα άλλο περιουσιακό στοιχείο, παρά το αμερικανικό νόμισμα αυτό καθ’εαυτό.

Η ζημιά που έχει ήδη προκληθεί από το ισχυρό δολάριο

Στο ενδιάμεσο, οι μολυσματικές επιπτώσεις από τις επιλογές πολιτικής της Fed για το δολάριο συνεχίζουν να προκαλούν κύματα καταστροφής, όπως αποδεικνύεται από τα αποτελέσματα που ανακοινώνουν οι εισηγμένες στον δείκτη βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500 εταιρείες.

Ήδη, τα πρώιμα στοιχεία είναι κάθε άλλο παρά θετικά.

Όπως και την περίοδο Ιουλίου και Οκτωβρίου 2022, τα εταιρικά κέρδη για το 2023 εξακολουθούν να πνίγονται κάτω από το βάρος του δολαρίου.

Πρέπει επίσης να έχουμε κατά νου ότι ο δείκτης δολαρίου (που μετρά τη σχετική ισχύ του δολαρίου) έχει υποχωρήσει 11% (από 113,9 σε 101,8) το τελευταίο τρίμηνο.

Εάν ο S&P βρήκε πάτο τον Οκτώβριο ενώ δείκτης δολαρίου κατέγραφε νέα υψηλά, τι μπορούμε να συμπεράνουμε τώρα πέφτει;

Θα αναστηθούν οι αγορές όπως ο Λάζαρος;

Ισχυρό δολάριο ή αδύναμο δολάριο, κανείς δεν κερδίζει…

Εάν τα κέρδη και, ως εκ τούτου, οι μετοχές συνεχίσουν να μειώνονται παρά τις πτώση στον δείκτη δολαρίου, αυτό υποδηλώνει ότι ούτε ένα αποδυναμωμένο δολάριο δεν μπορεί να σώσει τις αγορές, που είναι εθισμένες στη Fed και στα χρέη.

Ωστόσο, εάν οι μετοχές αυξηθούν με ασθενέστερο δολάριο, τα ποσοστιαία κέρδη θα εξαφανιστούν από τον αόρατο φόρο του πληθωρισμού και την ολοένα και πιο υποβαθμισμένη αξία των ίδιων των δολαρίων που χρησιμοποιούνται για τη μέτρηση αυτών των αποκαλούμενων «ανατιμώμενων» μετοχών.

Εν ολίγοις, πρόκειται για ένα σενάριο χωρίς νίκη…

Προς το παρόν, φαίνεται ότι το χρηματιστήριο ενδιαφέρεται μόνο για τη Fed και όχι για τον δείκτη δολαρίου, καθώς η Fed είναι η αγορά.

Δηλαδή, όταν το QE κυριαρχεί, οι αγορές ζόμπι ανεβαίνουν…

Όταν το QT κυριαρχεί, πέφτουν.

Yellen, τσακίζεις για ένα ασθενέστερο δολάριο;

Στην πραγματικότητα, υπεύθυνη για τα επίπεδα που έφτασε το δολάριο τον Οκτώβριο ήταν η βασίλισσα της τοξικής ρευστότητας, η υπουργός Οικονομικών των ΗΠΑ, Janet Yellen.

Συγκεκριμένα, η Yellen αναρωτιόταν ποιος θα αγόραζε τα IOU του Θείου Sam χωρίς περισσότερα χρήματα, με ένα κλικ του ποντικιού από το Eccles Building;

Όπως επιβεβαίωσαν οι τελευταίες αναφορές για τις αγορές αμερικανικών ομολόγων (UST), η απάντηση ήταν απλή: Κανείς.

Οι ξένες κεντρικές τράπεζες πουλούσαν και πωλούν, αντί να αγοράζουν, αμερικανικά ομόλογα.

Απλά ρωτήστε τους Ιάπωνες…

Η Yellen, αντίθετα με τον Powell, υποδηλώνει σιωπηλά ότι το QT απέτυχε.

Συνειδητοποιεί, σε αντίθεση με τον πρόεδρο της Fed, ότι δεν υπάρχουν αγοραστές για τα USTs μας, παρά μόνον η ίδια η Fed.

Ίσως αυτές οι εντάσεις στην αγορά των ομολόγων του αμερικανικού δημοσίου να προσφέρουν τον λόγο που το δολάριο διολισθαίνει, αντί να αυξάνεται.

Σε τελική ανάλυση, ένα ασθενέστερο δολάριο σημαίνει μικρότερη ανάγκη για τα ξένα έθνη να απορρίψουν τα αποθεματικά τους σε UST για να βρουν τα χρήματα και να αγοράσουν τα δικά τους ετοιμοθάνατα ομόλογα με σκοπό να ενισχύσουν τα δικά τους ετοιμοθάνατα νομίσματα ως άμεση απάντηση στο ισχυρό δολάριο του Powell (και αρχικά, του Yellen).

Εν ολίγοις, ίσως η Υπουργός Οικονομικών Yellen θέλει τώρα να σταματήσει μια αιμορραγία στην αγορά των αμερικανικών ομολόγων …

Ασθενέστερο δολάριο μπροστά;

Επομένως, σύμφωνα με την Gold Switzerland, βλέπουμε το αργό τέλος της πολιτικής του ισχυρού δολαρίου.

Γιατί; Διότι ένα τόσο ισχυρό δολάριο ήταν ένα τεράστιο χτύπημα στα ξένα νομίσματα και ως εκ τούτου στους ξένους κατόχους χρέους σε δολάρια.

Έμμεσα, το 2022, το ισχυρό δολάριο ήταν επίσης ένα χτύπημα στην αγορά των αμερικανικών ομολόγων, η οποία είχε περισσότερους πωλητές παρά αγοραστές.

Εξ ου και οι φόβοι της Yellen…

Επιπλέον, καμία ύφεση στην ιστορία δεν έχει επιλυθεί ποτέ με ισχυρό νόμισμα.

Δεδομένου ότι μια τέτοια ύφεση είναι, πάλι, είναι μπροστά μας ή τη βιώνουμε, πιθανότατα δεν είναι τυχαίο ότι ο δείκτης δολάριο/δείκτης δολαρίου πέφτει αντί να αυξάνεται.

Εν ολίγοις, το ισχυρό δολάριο του θείου Sam τελικά έκλαψε.

Ή πιο απλά, η Yellen έχει συνειδητοποιήσει ότι βρισκόμαστε ήδη σε ύφεση και επομένως χρειάζεται ένα ασθενέστερο δολάριο.

Εν τω μεταξύ, ο τραγικός Jay Powell έχει βάλει σκοπό να διασώσει την όνομά του του ως Paul Volcker και όχι ως Arthur Burns.

Σαν παιδί που θέλει να είναι ο John Wayne και όχι o Duffy Duck, ο Powell και το ισχυρό του δολάριο αρνείται να δει το βουνό του αμερικανικού χρέους, ύψους 31 τρισεκατομμυρίων δολαρίων μπροστά του, γεγονός που καθιστά αδύνατο να αποδειχθεί νέος Volcker, ο οποίος το 1980 αντιμετώπισε ένα πολύ μικρότερο χρέος 900 δισεκατομμυρίων δολαρίων.

Εν ολίγοις, η Αμερική του Powell του 2023, σε αντίθεση με την Αμερική του Volcker του 1980, δεν μπορεί να αποτρέψει την αύξηση των επιτοκίων ή ένα ισχυρό δολάριο.

Ή είπε ακόμη πιο απλά: Ο Powell δεν μπορεί να είναι ο Volcker.

Θα του το υπενθυμίσει κάποιος στο κτίριο Eccles;

Καταδίκη είτε έτσι είτε αλλιώς

Yellen ή Powell, QT ή QE, ισχυρό δολάριο ή αδύναμο δολάριο, το παγκόσμιο χρηματοπιστωτικό σύστημα είναι καταδικασμένο.

Είτε «συσφίγγουμε» το ομόλογο και ως εκ τούτου τα χρηματιστήρια βιώνουν ελεύθερη πτώση και οικονομική καταστροφή, είτε χαλαρώνουμε τη ρευστότητα και το οικονομικό σκηνικό μετατρέπεται σε πληθωριστικό εφιάλτη.

Σαν να σου λένε «διάλεξε το δηλητήριό σου: κατάθλιψη ή υπερπληθωρισμό».

Ή ίσως και τα δύο… δηλαδή ο στασιμοπληθωρισμός.

Είτε έτσι είτε αλλιώς, φυσικά, ο Powell και η αμερικανική οικονομία και συνεπώς η παγκόσμια οικονομία είναι πλέον καταδικασμένη.

www.bankingnews.gr

Σχόλια αναγνωστών