σύμβολα :

EUROBANK ERGASIAS ΥΠΗΡΕΣΙΩΝ ΚΑΙ ΣΥΜ Α.Ε.

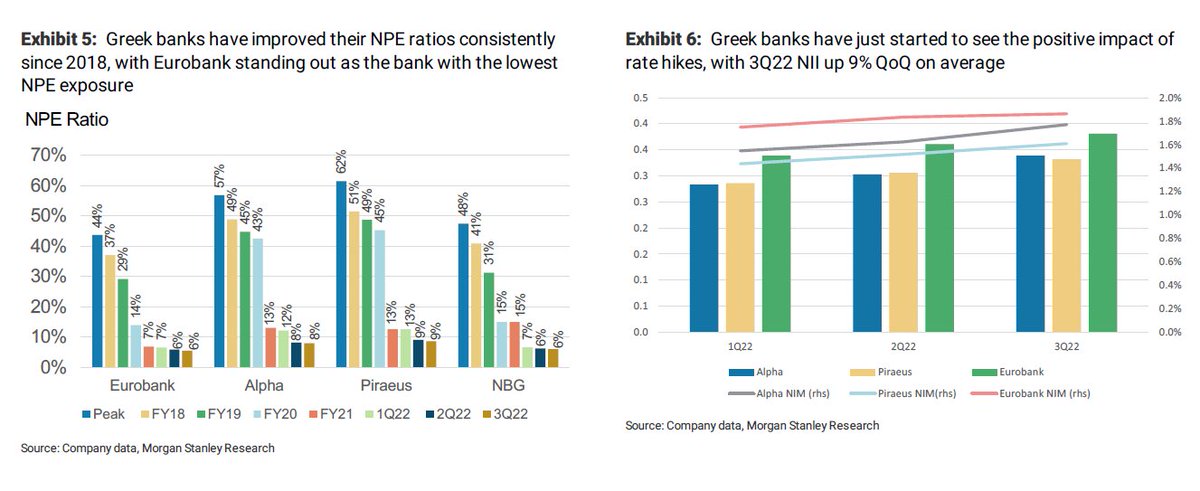

Η Eurobank είναι η κορυφαία επιλογή της Morgan Stanley, θεωρώντας την ως το πιο αμυντικό όνομα, με τον υψηλότερο δείκτη κεφαλαιακής επάρκειας και τον χαμηλότερο δείκτη NPE

Στα top picks της Morgan Stanley, στην περιοχή της Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (ΕΕΜΕΑ), βρίσκεται η Eurobank, με την επενδυτική να αναφέρει ότι η επέκταση του περιθωρίου επιτοκίων (Net interest margin - NIM) να έχει μόλις ξεκινήσει, λόγω των αυξήσεων των επιτοκίων της ΕΚΤ.

Την ίδια ώρα, πάνω από 3 φορές υπερκαλύφθηκε τελικώς η ομολογιακή έκδοση της Eurobank υψηλής εξοφλητικής προτεραιότητας (6ετία, άντληση 500 εκατ. ευρώ) μειώνοντας το επιτόκιο σε 7,125%, όπως μετέδιδε προηγουμένως το bankingnews.gr.

Το αρχικό επιτόκιο ήταν 7,5% και χαρακτηριστικό της ισχυρής ζήτησης είναι ότι, η έκδοση ολοκληρώθηκε αρκετές ώρες πριν το προγραμματισμένο κλείσιμο της προσφοράς.

Για να δοθεί ένα μέτρο, όσον αφορά το επιτόκιο, σημειώνεται ότι, η Ιταλική Unicredit (με κεφαλαιοποίηση 28 δις. ευρώ, δηλαδή έξι φορές μεγαλύτερη από την Eurobank) άντλησε 1 δισ. ευρώ με επιτόκιο 4,8%.

Ανάδοχοι της έκδοσης είναι οι τράπεζες BNP Paribas, Goldman Sachs Bank Europe SE (B&D), HSBC, IMI-Intesa Sanpaolo και UBS Investment Bank.

Το νέο ομόλογο αναμένεται να λάβει αξιολόγηση «Ba3» από την Moody’s, «Β+» από την Standard & Poor’s και «Β+» από την Fitch.

Ξεχωρίζει τη Eurobank η Morgan Stanley

Στα top picks της Morgan Stanley, στην περιοχή της Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (ΕΕΜΕΑ), βρίσκεται η Eurobank, με την επενδυτική να αναφέρει ότι η επέκταση του περιθωρίου επιτοκίων (Net interest margin - NIM) να έχει μόλις ξεκινήσει, λόγω των αυξήσεων των επιτοκίων της ΕΚΤ.

Η Eurobank είναι η κορυφαία επιλογή της Morgan Stanley, θεωρώντας την ως το πιο αμυντικό όνομα, με τον υψηλότερο δείκτη κεφαλαιακής επάρκειας και τον χαμηλότερο δείκτη NPE.

Η ανάκαμψη της αύξησης των δανείων αναμένεται να συνεχιστεί λόγω των άμεσων ξένων επενδύσεων, της ανάκαμψης των επενδύσεων και του οφέλους της ανάκαμψης από το ευρωπαϊκό Ταμείο Ανάκαμψης κατά τα επόμενα έτη.

Η μετοχή διαπραγματεύεται στο 0,6x με βάση το PBV και με 12,1% ROE, με βάση τις εκτιμήσεις του 2023.

Η τιμή-στόχος στα 1,38 ευρώ υποδηλώνει ~0,7x P/BV για το 2024 για ένα ROTE 10,8% και ένα κόστος κόστους ιδίων κεφαλαίων 14,5%.

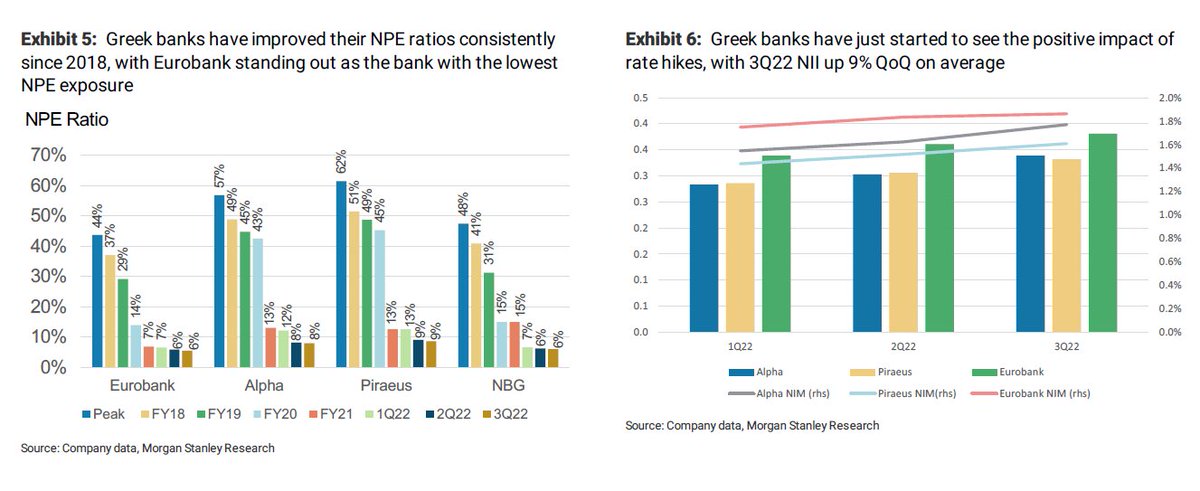

Το NIM θα διευρυνθεί το 2023

Η επέκταση του NIM των ελληνικών τραπεζών μόλις ξεκίνησε και πρόκειται να να αυξηθεί, λόγω των αυξήσεων των επιτοκίων της ΕΚΤ, με τους αναλυτές της MS να προβλέπουν κορύφωση στο 3,25% το 2ο τρίμηνο του 2023 και ένα τελικό ποσοστό 2,0%.

Η Eurobank διαθέτει τον υψηλότερο δείκτη κεφαλαιακής επάρκειας στην κάλυψής της (17,2% από το 3ο τρίμηνο του 22) και τον χαμηλότερο δείκτη μη εξυπηρετούμενων ανοιγμάτων (5,6% κατά την ίδια περίοδο).

Αναμένει ότι η Eurobank θα επαναλάβει τη διανομή μερίσματος για τη χρήση του 2022, το οποίο εκτιμάται στο 20%.

Η ανάκαμψη της αύξησης των δανείων αναμένεται να συνεχιστεί λόγω των ΑΞΕ, της αύξησης των επενδύσεων και του οφέλους από τα κονδύλια ανάκαμψης της ΕΕ κατά τα επόμενα έτη.

Προβλέπει αύξηση ~5% των εξυπηρετούμενων δανείων το 2023 για την Eurobank.

Η ποιότητα του ενεργητικού υπό έλεγχο

Η Morgan Stanley αναμένει ότι οι προοπτικές για την ποιότητα του ενεργητικού στο οικονομικό έτος 2023 θα παραμείνουν ευνοϊκές (αυξάνοντας ελαφρώς κατά 8 μ.β. στις 81 μ.β. το 2023), δεδομένων των θετικών προοπτικών της ελληνικής οικονομίας (σε αντίθεση με την υπόλοιπη Ευρώπη), των χαμηλότερων τιμών για το φυσικό αέριο και την ανθεκτικότητα των δανειοληπτών (μην ξεχνάτε ότι το μεγαλύτερο μέρος του χαρτοφυλακίου δανείων της Eurobank αποτελείται από δάνεια προς δανειολήπτες που έχουν αντέξει αρκετές κρίσεις χωρίς να αθετήσουν τις υποχρεώσεις τους).

Κύριοι κίνδυνοι

Οι κίνδυνοι που αντιμετωπίζει η τράπεζα είναι οι εξής:

1) ασθενέστερες από τις αναμενόμενες μακροοικονομικές συνθήκες και μεταβλητότητα στο ελληνικό χρηματιστήριο που συνδέεται με τις εκλογές του 2023.

2) Αύξηση του κόστους κινδύνου και υποτονική αύξηση των δανείων λόγω των υψηλότερων επιτοκίων.

www.bankingnews.gr

Την ίδια ώρα, πάνω από 3 φορές υπερκαλύφθηκε τελικώς η ομολογιακή έκδοση της Eurobank υψηλής εξοφλητικής προτεραιότητας (6ετία, άντληση 500 εκατ. ευρώ) μειώνοντας το επιτόκιο σε 7,125%, όπως μετέδιδε προηγουμένως το bankingnews.gr.

Το αρχικό επιτόκιο ήταν 7,5% και χαρακτηριστικό της ισχυρής ζήτησης είναι ότι, η έκδοση ολοκληρώθηκε αρκετές ώρες πριν το προγραμματισμένο κλείσιμο της προσφοράς.

Για να δοθεί ένα μέτρο, όσον αφορά το επιτόκιο, σημειώνεται ότι, η Ιταλική Unicredit (με κεφαλαιοποίηση 28 δις. ευρώ, δηλαδή έξι φορές μεγαλύτερη από την Eurobank) άντλησε 1 δισ. ευρώ με επιτόκιο 4,8%.

Ανάδοχοι της έκδοσης είναι οι τράπεζες BNP Paribas, Goldman Sachs Bank Europe SE (B&D), HSBC, IMI-Intesa Sanpaolo και UBS Investment Bank.

Το νέο ομόλογο αναμένεται να λάβει αξιολόγηση «Ba3» από την Moody’s, «Β+» από την Standard & Poor’s και «Β+» από την Fitch.

Ξεχωρίζει τη Eurobank η Morgan Stanley

Στα top picks της Morgan Stanley, στην περιοχή της Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (ΕΕΜΕΑ), βρίσκεται η Eurobank, με την επενδυτική να αναφέρει ότι η επέκταση του περιθωρίου επιτοκίων (Net interest margin - NIM) να έχει μόλις ξεκινήσει, λόγω των αυξήσεων των επιτοκίων της ΕΚΤ.

Η Eurobank είναι η κορυφαία επιλογή της Morgan Stanley, θεωρώντας την ως το πιο αμυντικό όνομα, με τον υψηλότερο δείκτη κεφαλαιακής επάρκειας και τον χαμηλότερο δείκτη NPE.

Η ανάκαμψη της αύξησης των δανείων αναμένεται να συνεχιστεί λόγω των άμεσων ξένων επενδύσεων, της ανάκαμψης των επενδύσεων και του οφέλους της ανάκαμψης από το ευρωπαϊκό Ταμείο Ανάκαμψης κατά τα επόμενα έτη.

Η μετοχή διαπραγματεύεται στο 0,6x με βάση το PBV και με 12,1% ROE, με βάση τις εκτιμήσεις του 2023.

Η τιμή-στόχος στα 1,38 ευρώ υποδηλώνει ~0,7x P/BV για το 2024 για ένα ROTE 10,8% και ένα κόστος κόστους ιδίων κεφαλαίων 14,5%.

Το NIM θα διευρυνθεί το 2023

Η επέκταση του NIM των ελληνικών τραπεζών μόλις ξεκίνησε και πρόκειται να να αυξηθεί, λόγω των αυξήσεων των επιτοκίων της ΕΚΤ, με τους αναλυτές της MS να προβλέπουν κορύφωση στο 3,25% το 2ο τρίμηνο του 2023 και ένα τελικό ποσοστό 2,0%.

Η Eurobank διαθέτει τον υψηλότερο δείκτη κεφαλαιακής επάρκειας στην κάλυψής της (17,2% από το 3ο τρίμηνο του 22) και τον χαμηλότερο δείκτη μη εξυπηρετούμενων ανοιγμάτων (5,6% κατά την ίδια περίοδο).

Αναμένει ότι η Eurobank θα επαναλάβει τη διανομή μερίσματος για τη χρήση του 2022, το οποίο εκτιμάται στο 20%.

Η ανάκαμψη της αύξησης των δανείων αναμένεται να συνεχιστεί λόγω των ΑΞΕ, της αύξησης των επενδύσεων και του οφέλους από τα κονδύλια ανάκαμψης της ΕΕ κατά τα επόμενα έτη.

Προβλέπει αύξηση ~5% των εξυπηρετούμενων δανείων το 2023 για την Eurobank.

Η ποιότητα του ενεργητικού υπό έλεγχο

Η Morgan Stanley αναμένει ότι οι προοπτικές για την ποιότητα του ενεργητικού στο οικονομικό έτος 2023 θα παραμείνουν ευνοϊκές (αυξάνοντας ελαφρώς κατά 8 μ.β. στις 81 μ.β. το 2023), δεδομένων των θετικών προοπτικών της ελληνικής οικονομίας (σε αντίθεση με την υπόλοιπη Ευρώπη), των χαμηλότερων τιμών για το φυσικό αέριο και την ανθεκτικότητα των δανειοληπτών (μην ξεχνάτε ότι το μεγαλύτερο μέρος του χαρτοφυλακίου δανείων της Eurobank αποτελείται από δάνεια προς δανειολήπτες που έχουν αντέξει αρκετές κρίσεις χωρίς να αθετήσουν τις υποχρεώσεις τους).

Κύριοι κίνδυνοι

Οι κίνδυνοι που αντιμετωπίζει η τράπεζα είναι οι εξής:

1) ασθενέστερες από τις αναμενόμενες μακροοικονομικές συνθήκες και μεταβλητότητα στο ελληνικό χρηματιστήριο που συνδέεται με τις εκλογές του 2023.

2) Αύξηση του κόστους κινδύνου και υποτονική αύξηση των δανείων λόγω των υψηλότερων επιτοκίων.

www.bankingnews.gr

Σχόλια αναγνωστών