Η Εθνική τράπεζα παρά την μεγάλη αύξηση κερδών, τα ισχυρά κεφάλαια, την μείωση των NPEs σε χαμηλά σχεδόν 8 ετών κάτω από 10% και με προοπτική 6% το 2022… χρηματιστηριακά βρίσκεται στην 3η θέση των κεφαλαιοποιήσεων.

Πίσω από την Eurobank με 2,9 δισεκ. συνολική χρηματιστηριακή αξία και πίσω από την Alpha bank με 2,57 δισεκ. χρηματιστηριακή αξία.

Α)Ο βασικός λόγος που η μετοχή της Εθνικής τράπεζας έχει εγκλωβιστεί στην ζώνη των 2 με 2,1 δισεκ. ευρώ ή 2,30 ευρώ ανά μετοχή σχετίζεται με την περιρρέουσα ατμόσφαιρα που θέλει το Ταμείο Χρηματοπιστωτικής Σταθερότητας να σχεδιάζει να πουλήσει το 20% από 40,3% που κατέχει στην Εθνική τράπεζα μέσω placement με discount έναντι των χρηματιστηριακών τιμών.

Η αγορά γνωρίζει ότι θα διαθέσει το ΤΧΣ 183 εκατ μετοχές στους επενδυτές και προφανώς αυτή η παράμετρος έχει καθηλώσει την μετοχή.

Ταυτόχρονα η Εθνική έχει δύο ακόμη… μειονεκτήματα.

Β)Λόγω της μεγάλης συμμετοχής του ΤΧΣ στο μετοχικό κεφάλαιο κατέχει το 40,3% των μετοχών το free float είναι περιορισμένο και αυτό επιδρά αρνητικά στην συμπεριφορά της μετοχής.

Γ)Η Εθνική τράπεζα παρά τα ισχυρά της κεφάλαια έχει DTC δηλαδή αναβαλλόμενη φορολογική απαίτηση 4,3 δισεκ. σε σύνολο 5,47 δισεκ. σε κεφάλαια.

Τα 4,3 δισεκ. είναι χαμηλής στάθμης κεφάλαιο.

Να σημειωθεί ότι η Εθνική έχει το μεγαλύτερο DTC σε απόλυτα μεγέθη στα κεφάλαια της.

Οπότε αυτές οι 3 παράμετροι θα πρέπει να αξιολογηθούν από την διοίκηση…

Τι μπορεί να γίνει;

1)Θα πρέπει να ξεκαθαρίσει σύντομα το ζήτημα της στρατηγικής του ΤΧΣ καθώς η αγορά είναι υποψιασμένη και καχύποπτη ως προς το ζήτημα του placement 20% των μετοχών ή 183 εκατ μετοχές με τιμή περίπου 2 ευρώ.

2)Με το placement προφανώς και θα αυξηθεί η διασπορά μετοχών.

Να σημειωθεί ότι η Εθνική ένας από τους λόγους που δεν έχει αναβαθμιστεί ακόμη στον δείκτη της Morgan Stanley Capital International standard είναι και η μεγάλη συμμετοχή του ΤΧΣ στο μετοχικό κεφάλαιο.

Οι δύο αξιολογήσεις της MSCI για το 2021 είναι προγραμματισμένες για 11 Αυγούστου και 11 Νοεμβρίου 2021.

3)Υπάρχει πιθανότητα η Εθνική τράπεζα σε συνεργασία με το Ταμείο Χρηματοπιστωτικής Σταθερότητας, πέραν από το placement σε ξένους θεσμικούς επενδυτές να διαθέσει μετοχές και σε έλληνες μικρομετόχους.

Ένα σχέδιο που έχει εκπονηθεί είναι ένα ποσοστό 5% ή και 10% των μετοχών της Εθνικής το ΤΧΣ να το διοχέτευε στους μικρομετόχους μέσω κάποιας ιδιότυπης δημόσιας προσφοράς.

Στόχος είναι η Εθνική να ξαναγίνει η τράπεζα των μικρομετόχων.

Ήδη οι μικρομέτοχοι κατέχουν το 10% και με ένα επιπλέον 5% με 10% θα μπορούσαν να φθάσουν να κατέχουν το 15% με 20% των μετοχών της τράπεζας.

4)Στις 5 Αυγούστου η Εθνική τράπεζα θα ανακοινώσει αποτελέσματα α΄ 6μήνου 2021.

Τα κέρδη θα ανέλθουν σε 670 με 680 εκατ ευρώ εκ των οποίων 491 εκατ προέρχονται από έκτακτα του α΄ τριμήνου του 201.

Για το 2021 η Εθνική θα επιτύχει κέρδη από 850 έως 920 εκατ ευρώ.

Τα κεφάλαια από 5,47 δισεκ. θα ανέλθουν στα 5,65 δισεκ.

Μόνο την διετία 2020 και 2021 η Εθνική έχει εγγράψει έκτακτα κέρδη 2,35 δισεκ. ωσάν μια αύξηση κεφαλαίου.

H αύξηση των προ προβλέψεων κερδών στα 200 εκατ στο 6μηνο χωρίς τα έκτακτα και η αύξηση των προμηθειών – σημαντική αύξηση – θα είναι τα χαρακτηριστικά των επιδόσεων της Εθνικής τράπεζας στο α΄ 6μηνο του 2021.

5)Αξίζει να αναφερθεί ότι τόσο η πώληση της Εθνικής Ασφαλιστικής έναντι 455 εκατ ευρώ, όσο και η τιτλοποίηση Frontier ύψους 6,1 δισεκ. έναντι 165 εκατ ευρώ είναι κεφαλαιακά ουδέτερες συναλλαγές για την τράπεζα.

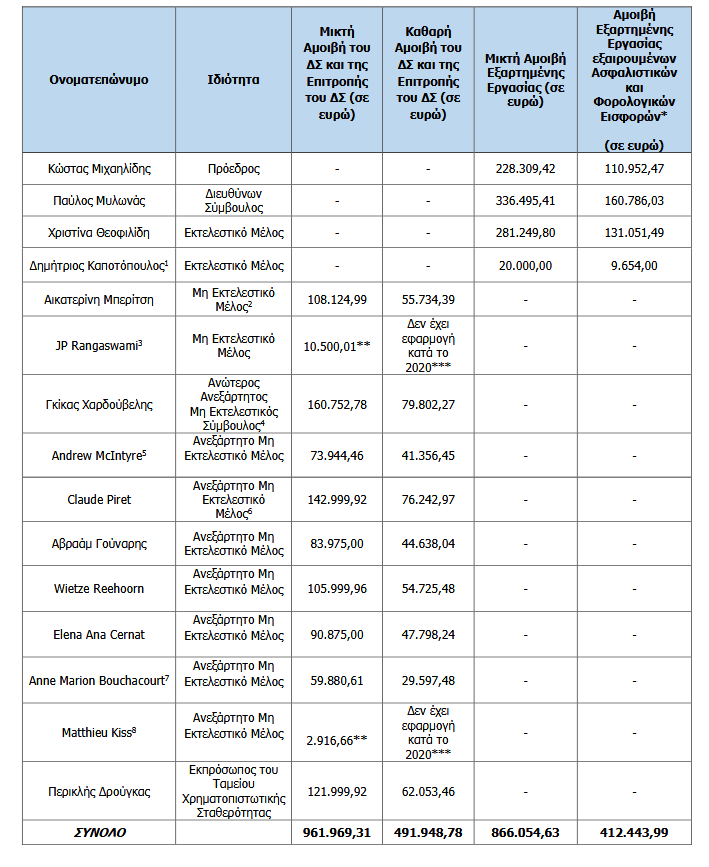

6)Η Εθνική θα ακολουθήσει πολιτική κινήτρων στα στελέχη με stock option απόφαση που θα λάβει στην Γενική Συνέλευση στις 30 Ιουλίου 2021.

Με ονομαστική αξία στα 3 και με το νόμο να είναι σαφής ότι δεν μπορεί να δοθεί τιμή σε stock option κάτω από την ονομαστική αξία, έπρεπε να υπάρξει αναπροσαρμογή της ονομαστικής αξίας από 3 στο 1 ευρώ.

Οπότε και σε σχέση με τις τρέχουσες τιμές, στα 2,30 ευρώ, η Εθνική να μπορεί να υλοποιήσει το πρόγραμμα διάθεσης μετοχών σε στελέχη και προσωπικό.

Ταυτόχρονα, στη γενική συνέλευση θα λάβει έγκριση για τη δημιουργία ειδικού αποθεματικού για την αποπληρωμή ομολόγων Tier Ι, ωστόσο στο σχεδιασμό της διοίκησης δεν υπάρχει έκδοση Tier I, αφενός γιατί δεν το χρειάζεται και αφετέρου γιατί είναι ακριβή έκδοση.

Για τον σκοπό αυτό θα υπάρξει μείωση του μετοχικού κεφαλαίου της Εθνικής κατά 1,829 δισεκ. ευρώ.

Η μείωση του μετοχικού κεφαλαίου θα πραγματοποιηθεί με ανάλογη μείωση της ονομαστικής αξίας από 3 ευρώ σε 1 ευρώ.

Το μετοχικό κεφάλαιο θα ανέρχεται σε 914.715.153 ευρώ, διαιρούμενο σε 914.715.153 κοινές μετοχές, ονομαστικής αξίας 1 ευρώ.

Γιατί stock option

Η διάθεση μετοχών με τη μορφή δικαιωμάτων προαίρεσης (stock options) στο προσωπικό και σε στελέχη της Διοίκησης αποτελεί διεθνή πρακτική που έχει ως στόχο να δώσει κίνητρο στους εργαζομένους της να βελτιώσουν την απόδοσή τους και να παραμείνουν στην τράπεζα ικανά στελέχη για μακρύ χρονικό διάστημα.

Αν η Εθνική Τράπεζα δεν προβεί σε έκδοση προγράμματος

δικαιωμάτων προαίρεσης θα έχει ανταγωνιστικό μειονέκτημα έναντι των υπολοίπων ελληνικών και ευρωπαϊκών τραπεζών.

Η μείωση του μετοχικού κεφαλαίου με σκοπό το συμψηφισμό ισόποσων λογιστικών ζημιών δεν επιφέρει καμία μεταβολή στα λογιστικά Ίδια κεφάλαια της Εθνικής.

Πρόκειται, απλώς, για μία λογιστική μεταφορά ποσού από ένα κονδύλιο των ιδίων κεφαλαίων σε ένα άλλο.

Το σύνολο των ιδίων κεφαλαίων παραμένει αμετάβλητο.

www.bankingnews.gr

Σχόλια αναγνωστών