Ο αγαπημένος δείκτης αγοράς του Warren Buffett αναβοσβήνει «κόκκινο»...

Ο αμερικανικές μετοχές είναι υπερτιμημένες και κινδυνεύουν να καταρρεύσουν…

Αυτό σηματοδοτεί ο αγαπημένος δείκτης αγοράς του Warren Buffett, που αναβοσβήνει… κόκκινο.

Υπενθυμίζεται πως ο «δείκτης Buffet» διαιρεί την κεφαλαιοποίηση της αγοράς των μετοχών που τυγχάνουν διαπραγμάτευσης στο χρηματιστήριο μιας χώρας με την τριμηνιαία μεικτή εγχώρια παραγωγή της…

Ειδικότερα, ο δείκτης εκτινάχθηκε στο 171% από κλείσιμο της περασμένης Παρασκευής…

Όπως έχει επισημάνει ο μεγιστάνας, οι μετοχές αποτιμώνται δίκαια στο 100%, ενώ σε επίπεδο 70% ή 80% πιθανότατα λειτουργούν καλά.

Ωστόσο, έχει προειδοποιήσει πως όταν ξεπερνούν το 200% οι επενδυτές παίζουν με τη φωτιά.

Επισημαίνεται πως ο Διευθύνων Σύμβουλος της Berkshire Hathaway χαιρετίζει τον ομώνυμο δείκτη του ως «πιθανώς το καλύτερο μεμονωμένο μέτρο για το πού βρίσκονται οι αποτιμήσεις κάθε δεδομένη στιγμή».

Σημειώνει δε ότι όταν ο δείκτης εκτοξεύθηκε στα ύψη κατά τη διάρκεια της φούσκας dot-com, είχε στείλει ένα «πολύ ισχυρό προειδοποιητικό σήμα» της συντριβής που πλησίαζε.

Έχει αποδείξει την αξία του

Ο συνολικός δείκτης αγοράς Wilshire 5000 εκτινάχθηκε 22% φέτος, ανεβάζοντας την κεφαλαιοποίησή του στα 46,32 τρισεκατομμύρια δολάρια από το κλείσιμο της Παρασκευής - το υψηλότερο επίπεδό του από τον Μάρτιο του 2022.

Τα κέρδη του τροφοδοτήθηκαν από την άνοδο κατά 19% του S&P 500 και κατά 37% του Nasdaq Composite, καθώς οι επενδυτές στοιχηματίζουν σε μια έκρηξη της τεχνητής νοημοσύνης, σε μειώσεις στα επιτόκια και σε μια ήπια προσγείωση για την οικονομία αντί για ύφεση.

Εν τω μεταξύ, η εκ των προτέρων εκτίμηση του Γραφείου Οικονομικής Ανάλυσης για το ΑΕΠ του δεύτερου τριμήνου είναι 26,84 τρισεκατομμύρια δολάρια, που τοποθετεί τον δείκτη Buffett στο 171%.

Το μέτρο απέδειξε την αξία του πέρυσι, όταν έπεσε από 210% τον Ιανουάριο σε κάτω από 150% τον Σεπτέμβριο.

Ωστόσο, αξίζει να τονιστεί ότι ο μετρητής του Buffett δεν είναι… αλάνθαστος.

Για παράδειγμα, συγκρίνει την τρέχουσα αξία του χρηματιστηρίου με μια προηγούμενη εκτίμηση της οικονομικής παραγωγής.

Επίσης, το ΑΕΠ δεν περιλαμβάνει το εισόδημα στο εξωτερικό, ενώ η κεφαλαιοποίηση των αμερικανικών εταιρειών αντικατοπτρίζει την αξία τόσο των εγχώριων όσο και των ξένων δραστηριοτήτων τους.

Γιατί ο δείκτης Buffett είναι πολύτιμος

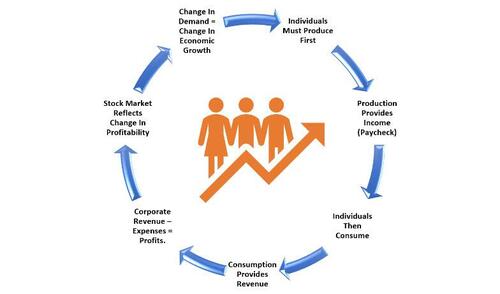

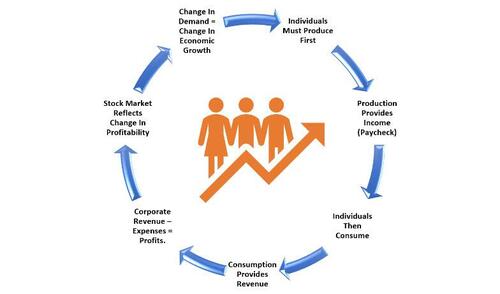

Για να κατανοήσουμε τη σχετική σημασία του δείκτη Buffett, πρέπει να κατανοήσουμε τον οικονομικό κύκλο.

Η υπόθεση που κάνουμε είναι ότι σε μια οικονομία που καθοδηγείται κατά 70% από την κατανάλωση, τα άτομα πρέπει να παράγουν για να έχουν μισθό να καταναλώσουν.

Από αυτή την κατανάλωση οι εταιρείες αντλούν τα έσοδά τους και, τελικά, τα κέρδη τους.

Εάν συμβεί κάτι το οποίο θα οδηγήσει σε μικρότερη παραγωγή, ολόκληρος ο κύκλος θα αντιστραφεί, οδηγώντας σε οικονομική συρρίκνωση.

Το παράδειγμα, βέβαια, είναι απλοϊκό, καθώς πολλοί παράγοντες μπορεί να επηρεάσουν την οικονομία και τις αγορές βραχυπρόθεσμα.

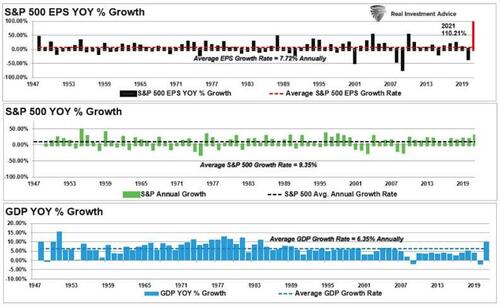

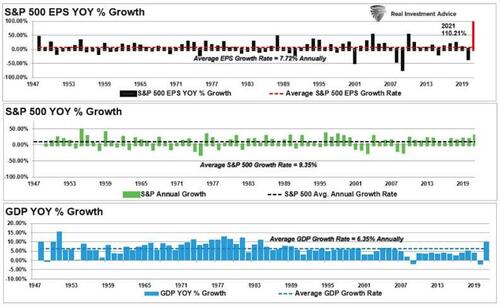

Ωστόσο, η οικονομική ανάπτυξη και τα εταιρικά κέρδη έχουν μακροπρόθεσμη ιστορική συσχέτιση.

Ως εκ τούτου, ενώ είναι δυνατό τα κέρδη να αυξάνονται ταχύτερα από την οικονομία κατά περιόδους, δηλαδή μετά την ύφεση, δεν μπορούν να ξεπεράσουν την οικονομία επ' αόριστον.

Από το 1947, τα κέρδη ανά μετοχή αυξάνονται κατά 7,72% ετησίως, ενώ η οικονομία επεκτείνεται κατά 6,35%.

Και πάλι, η στενή συσχέτιση με τους ρυθμούς ανάπτυξης θα πρέπει να είναι λογική.

Αυτό ισχύει δεδομένου του σημαντικού ρόλου που διαδραματίζουν οι δαπάνες στην εξίσωση του ΑΕΠ.

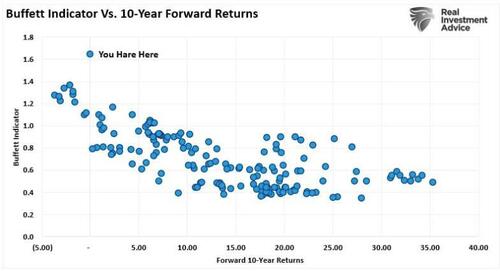

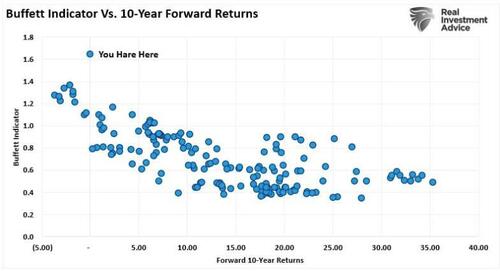

Επομένως, ο δείκτης Buffett μας λέει ότι η υπερτίμηση δεν είναι βιώσιμη όταν η κεφαλαιοποίηση των μετοχών αυξάνεται ταχύτερα από αυτό που μπορεί να υποστηρίξει η οικονομική ανάπτυξη.

Επομένως, ένας δείκτης (η τιμή που οι επενδυτές είναι διατεθειμένοι να πληρώσουν επί του συνολικού αριθμού μετοχών σε κυκλοφορία) μεγαλύτερος από 1,0 υπερτιμάται και κάτω του 1,0 υποτιμάται.

Ωστόσο, υπάρχουν σημαντικές επιπτώσεις που πρέπει να λάβουν υπόψη οι επενδυτές.

Αποτιμήσεις και μελλοντικές αποδόσεις

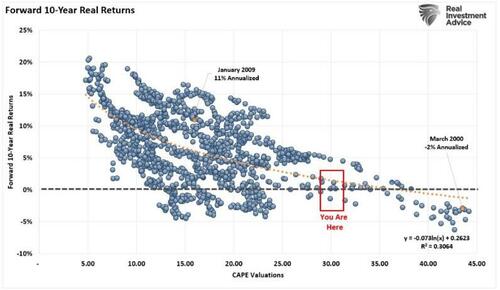

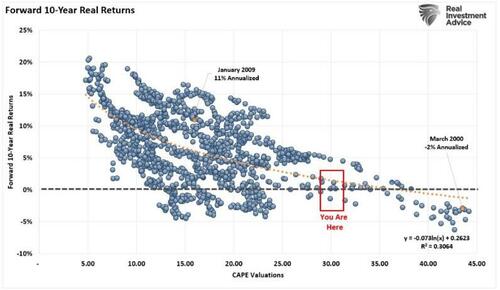

Όπως συμβαίνει πάντα, ενώ οι αποτιμήσεις είναι ένας καλός δείκτης «χρονισμού αγοράς», αποτελούν εξαιρετικό προγνωστικό δείκτη μελλοντικών αποδόσεων.

Για παράδειγμα, «οι προθεσμιακές μέσες αποδόσεις των αμερικανικών δεκαετών πέφτουν σχεδόν μονότονα όταν αρχίζει να αυξάνεται ο δείκτης Shiller για τα P/E.

Επίσης, καθώς η έναρξη του Shiller (P/E) αυξάνεται, «τα χειρότερα επιδεινώνονται και οι καλύτερες περιπτώσεις εξασθενούν».

Εάν ο μέσος δείκτης P/E είναι 22,2x και το μακροπρόθεσμο επενδυτικό σχέδιό απαιτεί ονομαστική απόδοση 10% (ή με τον σημερινό πληθωρισμό περίπου 7-8% πραγματική) απόδοση στο χρηματιστήριο, βασικά αποζητάτε να σας τύχει… το λαχείο.

«Ο δείκτης [Shiller’s CAPE] έχει περιορισμένη χρησιμότητα για τον χρονισμό της αγοράς (σίγουρα από μόνο του), ενώ διαπιστώνεται μεγάλη μεταβλητότητα γύρω από τις προβλέψεις του επί δεκαετίες.

Αλλά, αν δεν μειώσετε τις προσδοκίες σας όταν τα P/E του Shiller είναι υψηλά χωρίς καλό λόγο, κάνετε λάθος».

Και επειδή συζητάμε για τον κύριο Buffet, αξίζει να επισημανθεί ένα από τα πιο διορατικά αποφθέγματα του Warren:

««Η τιμή είναι αυτό που πληρώνεις, η αξία είναι αυτό που παίρνεις»

Κεφαλαιοποίηση έναντι ΑΕΠ

Δεν αποτελεί έκπληξη, όπως κάθε άλλος δείκτης αποτίμησης, ότι οι προσδοκίες μελλοντικής απόδοσης θα είναι σημαντικά χαμηλότερες κατά τα επόμενα δέκα χρόνια από ό,τι στο παρελθόν.

Τα θεμελιώδη δεν έχουν σημασία.

Όπως αναφέρθηκε, είναι κακοί δείκτες χρονισμού.

Σε μια αγορά όπου η δυναμική οδηγεί τους συμμετέχοντες λόγω του «Fear Of Missing Out (FOMO),» τα θεμελιώδη στοιχεία εκτοπίζονται από συναισθηματικές προκαταλήψεις.

Αυτή είναι η φύση των κύκλων της αγοράς και ένα από τα κύρια συστατικά που είναι απαραίτητα για τη δημιουργία του κατάλληλου περιβάλλοντος για μια ενδεχόμενη αναστροφή.

Όπως είπε κάποτε ο David Einhorn, «Οι ταύροι θεωρούν ότι οι παραδοσιακοί δείκτες αποτίμησης δεν ισχύουν για ορισμένες μετοχές.

Οι longs είναι σίγουροι ότι όλοι οι άλλοι που κατέχουν αυτές τις μετοχές κατανοούν τη δυναμική και δεν θα πουλήσουν.

Με τους κατόχους να διστάζουν να πουλήσουν, οι μετοχές μπορούν μόνο να ανέβουν – φαινομενικά στο άπειρο και πέρα.

Όμως δεν ξέρουμε ποιος ήταν ο καταλύτης για τη φούσκα dot-com τον Μάρτιο του 2000 και δεν υπάρχει κάποιος συγκεκριμένος καταλύτης προς το παρόν.

Τούτου λεχθέντος, η κορυφή θα δύσκολο να προβλέψουμε πότε θα υπάρξει».

Πανάκριβες οι μετοχές...

Oι μετοχές δεν είναι καθόλου φθηνές.

Με βάση το προτιμώμενο μοντέλο αποτίμησης του Buffett και τα ιστορικά δεδομένα, οι προσδοκίες απόδοσης για τα επόμενα δέκα χρόνια είναι εξίσου πιθανό να είναι αρνητικές, όπως ήταν για τα δέκα χρόνια που ακολούθησαν τα τέλη της δεκαετίας του '90.

Οι επενδυτές καλό θα ήταν να θυμούνται τα λόγια του τότε προέδρου της SEC, Arthur Levit.

Σε μια ομιλία του 1998 με τίτλο «The Numbers Game» δήλωσε:

«Ενώ οι πειρασμοί είναι μεγάλοι και οι πιέσεις ισχυρές, οι ψευδαισθήσεις σε αριθμούς είναι μόνο αυτό - εφήμερες και τελικά αυτοκαταστροφικές».

Όπως και να έχει, υπάρχει μια ξεκάθαρη αλήθεια.

«Το χρηματιστήριο δεν είναι η οικονομία.

Αλλά η οικονομία είναι μια αντανάκλαση του ίδιου του πράγματος που υποστηρίζει τις υψηλότερες τιμές περιουσιακών στοιχείων: τα κέρδη».

Όχι, ο δείκτης Buffett δεν σημαίνει ότι οι αγορές θα καταρρεύσουν, αλλά σίγουρα θα καταρρεύσουν οι αποδόσεις.

www.bankingnews.gr

Αυτό σηματοδοτεί ο αγαπημένος δείκτης αγοράς του Warren Buffett, που αναβοσβήνει… κόκκινο.

Υπενθυμίζεται πως ο «δείκτης Buffet» διαιρεί την κεφαλαιοποίηση της αγοράς των μετοχών που τυγχάνουν διαπραγμάτευσης στο χρηματιστήριο μιας χώρας με την τριμηνιαία μεικτή εγχώρια παραγωγή της…

Ειδικότερα, ο δείκτης εκτινάχθηκε στο 171% από κλείσιμο της περασμένης Παρασκευής…

Όπως έχει επισημάνει ο μεγιστάνας, οι μετοχές αποτιμώνται δίκαια στο 100%, ενώ σε επίπεδο 70% ή 80% πιθανότατα λειτουργούν καλά.

Ωστόσο, έχει προειδοποιήσει πως όταν ξεπερνούν το 200% οι επενδυτές παίζουν με τη φωτιά.

Επισημαίνεται πως ο Διευθύνων Σύμβουλος της Berkshire Hathaway χαιρετίζει τον ομώνυμο δείκτη του ως «πιθανώς το καλύτερο μεμονωμένο μέτρο για το πού βρίσκονται οι αποτιμήσεις κάθε δεδομένη στιγμή».

Σημειώνει δε ότι όταν ο δείκτης εκτοξεύθηκε στα ύψη κατά τη διάρκεια της φούσκας dot-com, είχε στείλει ένα «πολύ ισχυρό προειδοποιητικό σήμα» της συντριβής που πλησίαζε.

Έχει αποδείξει την αξία του

Ο συνολικός δείκτης αγοράς Wilshire 5000 εκτινάχθηκε 22% φέτος, ανεβάζοντας την κεφαλαιοποίησή του στα 46,32 τρισεκατομμύρια δολάρια από το κλείσιμο της Παρασκευής - το υψηλότερο επίπεδό του από τον Μάρτιο του 2022.

Τα κέρδη του τροφοδοτήθηκαν από την άνοδο κατά 19% του S&P 500 και κατά 37% του Nasdaq Composite, καθώς οι επενδυτές στοιχηματίζουν σε μια έκρηξη της τεχνητής νοημοσύνης, σε μειώσεις στα επιτόκια και σε μια ήπια προσγείωση για την οικονομία αντί για ύφεση.

Εν τω μεταξύ, η εκ των προτέρων εκτίμηση του Γραφείου Οικονομικής Ανάλυσης για το ΑΕΠ του δεύτερου τριμήνου είναι 26,84 τρισεκατομμύρια δολάρια, που τοποθετεί τον δείκτη Buffett στο 171%.

Το μέτρο απέδειξε την αξία του πέρυσι, όταν έπεσε από 210% τον Ιανουάριο σε κάτω από 150% τον Σεπτέμβριο.

Ωστόσο, αξίζει να τονιστεί ότι ο μετρητής του Buffett δεν είναι… αλάνθαστος.

Για παράδειγμα, συγκρίνει την τρέχουσα αξία του χρηματιστηρίου με μια προηγούμενη εκτίμηση της οικονομικής παραγωγής.

Επίσης, το ΑΕΠ δεν περιλαμβάνει το εισόδημα στο εξωτερικό, ενώ η κεφαλαιοποίηση των αμερικανικών εταιρειών αντικατοπτρίζει την αξία τόσο των εγχώριων όσο και των ξένων δραστηριοτήτων τους.

Γιατί ο δείκτης Buffett είναι πολύτιμος

Για να κατανοήσουμε τη σχετική σημασία του δείκτη Buffett, πρέπει να κατανοήσουμε τον οικονομικό κύκλο.

Η υπόθεση που κάνουμε είναι ότι σε μια οικονομία που καθοδηγείται κατά 70% από την κατανάλωση, τα άτομα πρέπει να παράγουν για να έχουν μισθό να καταναλώσουν.

Από αυτή την κατανάλωση οι εταιρείες αντλούν τα έσοδά τους και, τελικά, τα κέρδη τους.

Εάν συμβεί κάτι το οποίο θα οδηγήσει σε μικρότερη παραγωγή, ολόκληρος ο κύκλος θα αντιστραφεί, οδηγώντας σε οικονομική συρρίκνωση.

Το παράδειγμα, βέβαια, είναι απλοϊκό, καθώς πολλοί παράγοντες μπορεί να επηρεάσουν την οικονομία και τις αγορές βραχυπρόθεσμα.

Ωστόσο, η οικονομική ανάπτυξη και τα εταιρικά κέρδη έχουν μακροπρόθεσμη ιστορική συσχέτιση.

Ως εκ τούτου, ενώ είναι δυνατό τα κέρδη να αυξάνονται ταχύτερα από την οικονομία κατά περιόδους, δηλαδή μετά την ύφεση, δεν μπορούν να ξεπεράσουν την οικονομία επ' αόριστον.

Από το 1947, τα κέρδη ανά μετοχή αυξάνονται κατά 7,72% ετησίως, ενώ η οικονομία επεκτείνεται κατά 6,35%.

Και πάλι, η στενή συσχέτιση με τους ρυθμούς ανάπτυξης θα πρέπει να είναι λογική.

Αυτό ισχύει δεδομένου του σημαντικού ρόλου που διαδραματίζουν οι δαπάνες στην εξίσωση του ΑΕΠ.

Επομένως, ο δείκτης Buffett μας λέει ότι η υπερτίμηση δεν είναι βιώσιμη όταν η κεφαλαιοποίηση των μετοχών αυξάνεται ταχύτερα από αυτό που μπορεί να υποστηρίξει η οικονομική ανάπτυξη.

Επομένως, ένας δείκτης (η τιμή που οι επενδυτές είναι διατεθειμένοι να πληρώσουν επί του συνολικού αριθμού μετοχών σε κυκλοφορία) μεγαλύτερος από 1,0 υπερτιμάται και κάτω του 1,0 υποτιμάται.

Ωστόσο, υπάρχουν σημαντικές επιπτώσεις που πρέπει να λάβουν υπόψη οι επενδυτές.

Αποτιμήσεις και μελλοντικές αποδόσεις

Όπως συμβαίνει πάντα, ενώ οι αποτιμήσεις είναι ένας καλός δείκτης «χρονισμού αγοράς», αποτελούν εξαιρετικό προγνωστικό δείκτη μελλοντικών αποδόσεων.

Για παράδειγμα, «οι προθεσμιακές μέσες αποδόσεις των αμερικανικών δεκαετών πέφτουν σχεδόν μονότονα όταν αρχίζει να αυξάνεται ο δείκτης Shiller για τα P/E.

Επίσης, καθώς η έναρξη του Shiller (P/E) αυξάνεται, «τα χειρότερα επιδεινώνονται και οι καλύτερες περιπτώσεις εξασθενούν».

Εάν ο μέσος δείκτης P/E είναι 22,2x και το μακροπρόθεσμο επενδυτικό σχέδιό απαιτεί ονομαστική απόδοση 10% (ή με τον σημερινό πληθωρισμό περίπου 7-8% πραγματική) απόδοση στο χρηματιστήριο, βασικά αποζητάτε να σας τύχει… το λαχείο.

«Ο δείκτης [Shiller’s CAPE] έχει περιορισμένη χρησιμότητα για τον χρονισμό της αγοράς (σίγουρα από μόνο του), ενώ διαπιστώνεται μεγάλη μεταβλητότητα γύρω από τις προβλέψεις του επί δεκαετίες.

Αλλά, αν δεν μειώσετε τις προσδοκίες σας όταν τα P/E του Shiller είναι υψηλά χωρίς καλό λόγο, κάνετε λάθος».

Και επειδή συζητάμε για τον κύριο Buffet, αξίζει να επισημανθεί ένα από τα πιο διορατικά αποφθέγματα του Warren:

««Η τιμή είναι αυτό που πληρώνεις, η αξία είναι αυτό που παίρνεις»

Κεφαλαιοποίηση έναντι ΑΕΠ

Δεν αποτελεί έκπληξη, όπως κάθε άλλος δείκτης αποτίμησης, ότι οι προσδοκίες μελλοντικής απόδοσης θα είναι σημαντικά χαμηλότερες κατά τα επόμενα δέκα χρόνια από ό,τι στο παρελθόν.

Τα θεμελιώδη δεν έχουν σημασία.

Όπως αναφέρθηκε, είναι κακοί δείκτες χρονισμού.

Σε μια αγορά όπου η δυναμική οδηγεί τους συμμετέχοντες λόγω του «Fear Of Missing Out (FOMO),» τα θεμελιώδη στοιχεία εκτοπίζονται από συναισθηματικές προκαταλήψεις.

Αυτή είναι η φύση των κύκλων της αγοράς και ένα από τα κύρια συστατικά που είναι απαραίτητα για τη δημιουργία του κατάλληλου περιβάλλοντος για μια ενδεχόμενη αναστροφή.

Όπως είπε κάποτε ο David Einhorn, «Οι ταύροι θεωρούν ότι οι παραδοσιακοί δείκτες αποτίμησης δεν ισχύουν για ορισμένες μετοχές.

Οι longs είναι σίγουροι ότι όλοι οι άλλοι που κατέχουν αυτές τις μετοχές κατανοούν τη δυναμική και δεν θα πουλήσουν.

Με τους κατόχους να διστάζουν να πουλήσουν, οι μετοχές μπορούν μόνο να ανέβουν – φαινομενικά στο άπειρο και πέρα.

Όμως δεν ξέρουμε ποιος ήταν ο καταλύτης για τη φούσκα dot-com τον Μάρτιο του 2000 και δεν υπάρχει κάποιος συγκεκριμένος καταλύτης προς το παρόν.

Τούτου λεχθέντος, η κορυφή θα δύσκολο να προβλέψουμε πότε θα υπάρξει».

Πανάκριβες οι μετοχές...

Oι μετοχές δεν είναι καθόλου φθηνές.

Με βάση το προτιμώμενο μοντέλο αποτίμησης του Buffett και τα ιστορικά δεδομένα, οι προσδοκίες απόδοσης για τα επόμενα δέκα χρόνια είναι εξίσου πιθανό να είναι αρνητικές, όπως ήταν για τα δέκα χρόνια που ακολούθησαν τα τέλη της δεκαετίας του '90.

Οι επενδυτές καλό θα ήταν να θυμούνται τα λόγια του τότε προέδρου της SEC, Arthur Levit.

Σε μια ομιλία του 1998 με τίτλο «The Numbers Game» δήλωσε:

«Ενώ οι πειρασμοί είναι μεγάλοι και οι πιέσεις ισχυρές, οι ψευδαισθήσεις σε αριθμούς είναι μόνο αυτό - εφήμερες και τελικά αυτοκαταστροφικές».

Όπως και να έχει, υπάρχει μια ξεκάθαρη αλήθεια.

«Το χρηματιστήριο δεν είναι η οικονομία.

Αλλά η οικονομία είναι μια αντανάκλαση του ίδιου του πράγματος που υποστηρίζει τις υψηλότερες τιμές περιουσιακών στοιχείων: τα κέρδη».

Όχι, ο δείκτης Buffett δεν σημαίνει ότι οι αγορές θα καταρρεύσουν, αλλά σίγουρα θα καταρρεύσουν οι αποδόσεις.

www.bankingnews.gr

Σχόλια αναγνωστών