Ένα άλλο καυτό θέμα για το Διοικητικό Συμβούλιο της ΕΚΤ θα είναι φυσικά ο πληθωρισμός και η πιθανή κορύφωσή του

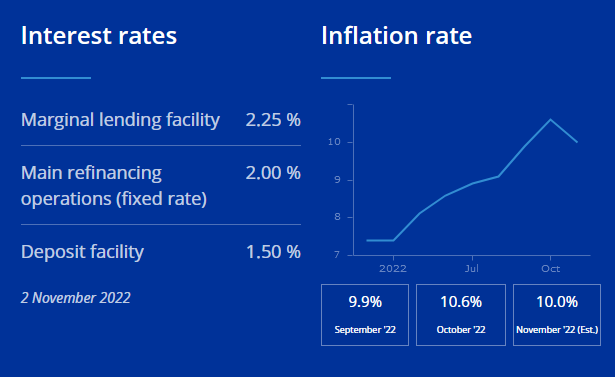

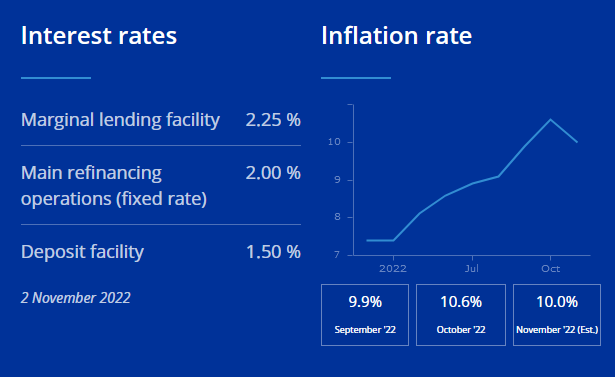

Την τακτική των μικρότερων και περισσότερων αυξήσεων επιτοκίων θα ακολουθήσει η Ευρωπαϊκή Κεντρική Τράπεζα, σύμφωνα με πληροφορίες, αρχής γενομένης από σήμερα, 15 Δεκεμβρίου 2022, που θα ανακοινώσει αύξηση 50 μονάδων βάσης, ή 0,50%, διαμορφώνοντας το βασικό επιτόκιο της στο 2,50% (και στο 2% το επιτόκιο καταθέσεων).

Το τελικό επιτόκιο, σύμφωνα με κύκλους της ΕΚΤ, αναμένεται να φτάσει στο εύρος του 3,25% -3,5%, όπου και θα παραμείνει εκεί για αρκετό χρονικό διάστημα, και σε κάθε περίπτωση εωσότου οι πληθωριστικές πιέσεις υποχωρήσουν και ο δείκτης τιμών καταναλωτή φτάσει στο μεσοπρόθεσμο στόχο της τράπεζας, που είναι στο 2%.

Αυτό το σενάριο υποστηρίζουν και αρκετοίαναλυτές, ότι δηλαδή η Ευρωπαϊκή Κεντρική Τράπεζα θα συνεχίσει να αυξάνει τα επιτόκια αναφοράς, αν και με βραδύτερο ρυθμό, με τον πληθωρισμό να αναμένεται να βρίσκεται κοντά στην κορύφωσή του και το ίδρυμα της Φρανκφούρτης να επιδιώκει να μειώσει τις τεράστιες συμμετοχές του σε κρατικά ομόλογα.

"Αναμένουμε ότι η ΕΚΤ θα αυξήσει τα βασικά της επιτόκια κατά 50 μονάδες βάσης στη συνεδρίαση του Δεκεμβρίου", δήλωσε ο Michael Schumacher, παρατηρητής της ΕΚΤ στη Natixis.

"Αναμένουμε επίσης την ανακοίνωση της ποσοτικής σύσφιξης το επόμενο έτος, αν και η ΕΚΤ είναι απίθανο να δώσει συγκεκριμένη ημερομηνία έναρξης σε αυτό το σημείο".

Η ποσοτική σύσφιξη, ή QT, σημαίνει ότι η ΕΚΤ θα συρρικνώσει το γιγαντιαίο χαρτοφυλάκιο ομολόγων που βρίσκεται στον ισολογισμό της μετά από χρόνια αγορών κρατικού χρέους και νομισματικών κινήτρων.

"Η συνεδρίαση της ΕΚΤ θα πρέπει να αποτελέσει ευκαιρία να συζητηθεί η μείωση του ισολογισμού", δήλωσε σε σημείωμά του ο Franck Dixmier, παγκόσμιος CIO για το σταθερό εισόδημα στην Allianz Global Investors.

Ο πληθωρισμός έφτασε στο αποκορύφωμά του;

Ένα άλλο καυτό θέμα για το Διοικητικό Συμβούλιο της ΕΚΤ θα είναι φυσικά ο πληθωρισμός και η πιθανή κορύφωσή του.

"Ενώ ο πληθωρισμός πιθανότατα κορυφώθηκε τον Οκτώβριο, βλέπουμε ότι ο πυρήνας του πληθωρισμού θα παραμείνει πάνω από το 5% μέχρι τα μέσα του 2023, προτού σημειώσει τάση μείωσης", δήλωσε ο Anatoli Annenkov της Societe Generale.

Και μεγάλο βάρος θα δοθεί επίσης στις προβλέψεις του προσωπικού, παρά τις πρόσφατες επικρίσεις σχετικά με την αξιοπιστία των μοντέλων πρόβλεψης που χρησιμοποιήθηκαν γι' αυτές.

Αναμένεται ευρέως ότι οι προσδοκίες της ΕΚΤ για τον πληθωρισμό θα αναθεωρηθούν προς τα πάνω για το 2023 και οι εκτιμήσεις για το ΑΕΠ θα πρέπει να μειωθούν για το επόμενο έτος.

"Θα είναι ιδιαίτερα ενδιαφέρον να δούμε αν η ΕΚΤ θα περιλάβει μια τεχνική ύφεση στις βασικές προβλέψεις της", πρόσθεσε ο Annenkov.

JP Morgan: Η ΕΚΤ δεν γνωρίζει ούτε καν τον στόχο που πρέπει να έχει για τα επιτόκια...

Στη συνεδρίαση αυτής της εβδομάδας, η ΕΚΤ είναι πιθανό να αυξήσει τα επιτόκια κατά 50 μονάδες βάσης, ενώ θα σηματοδοτήσει ότι χρειάζονται ακόμη περαιτέρω αυξήσεις και να θέσει ορισμένες αρχές για την ποσοτική σύσφιξη (QT) του χαρτοφυλακίου APP.

Αυτό επισημαίνει η JP Morgan στην ανάλυσή της για την πορεία της ευρωπαϊκής νομισματικής πολιτικής, συστήνοντας στους επενδυτές να δώσουν προσοχή στις εκτιμήσεις για την πορεία της οικονομίας.

Οι προβλέψεις των εμπειρογνωμόνων θα επιτρέψουν στο Διοικητικό Συμβούλιο να εξετάσει διεξοδικά και να αξιολογήσει όλες τις πληροφορίες από τον Σεπτέμβριο.

Όπως έχει σημειώσει ήδη η JP Morgan, τα δεδομένα έχουν αλλάξει δραματικά από τότε.

Αυτό περιλαμβάνει μια καθοδική έκπληξη στην έκθεση για τον πληθωρισμό του Νοεμβρίου, αλλά ανοδικές εκπλήξεις στον δείκτη PMI και τη συνεχιζόμενη σύσφιξη στην αγορά εργασίας.

Πολλές αλλαγές είναι αποπληθωριστικές: μια σημαντική σύσφιξη των συνθηκών χρηματοδότησης, μια πτώση των τιμών του πετρελαίου κατά 10%, μια μείωση κατά 50% της παραδοχής για την τιμή του φυσικού αερίου το 2023 κ.λπ.

Όμως, ο πυρήνας του πληθωρισμού, ειδικά η δυναμική του, παραμένει σταθερός και η αγορά εργασίας έχει περιοριστεί περαιτέρω, ακόμη και καθώς ο δείκτης PMI έχει πέσει σε επίπεδα στασιμότητας.

Σύμφωνα με την JP Morgan οι προβλέψεις των εμπειρογνωμόνων θα είναι περισσότερο τύπου Lane παρά τύπου Schnabel σε όσον αφορά τον τρόπο με τον οποίο ερμηνεύουν τα πρόσφατα στοιχεία για τον πληθωρισμό.

Παρ' όλα αυτά, πιθανότατα θα έχουν κάτι για όλους: μια κάμψη του πληθωρισμού που εξασθενεί αργά για τα "γεράκια" και ένα τελικό 2% της πρόβλεψης για τον πληθωρισμό για τα "περιστέρια".

Ποια πτυχή θα κυριαρχήσει στη συζήτηση θα είναι κρίσιμο να δούμε.

Η στάση της Schnabel

Σχετικά με τα επιτόκια, η Schnabel ζήτησε ρητά άλλη μια κίνηση 75 μ.β. πριν από δύο εβδομάδες καθώς κατά την άποψή της δεν πληρούνταν οι προϋποθέσεις για βραδύτερες αυξήσεις των επιτοκίων.

Όμως, πέρα από τον Kazimir, δεν είναι σαφές ότι η έκκληση της Schnabel δημιούργησε μεγάλη δυναμική προς αυτή την κατεύθυνση.

Ο Villeroy, ο οποίος είναι σχετικά κεντρώος, τάχθηκε υπέρ των 50 μονάδων βάσης.

Πολλοί υπεύθυνοι χάραξης πολιτικής δεν έχουν μιλήσει πρόσφατα και οι νέες προβλέψεις του προσωπικού, τις οποίες είναι δύσκολο να προβλέψει κανείς, θα διαμορφώσουν ακόμη τη συζήτηση, γεγονός που συνεπάγεται κάποια αβεβαιότητα.

Ως εκ τούτου, δεν είναι πολύ δύσκολο να δούμε έναν συμβιβασμό για μια "ήπια αύξηση 75 μ.β.".

Παρ' όλα αυτά, ελλείψει άλλων στοιχείων, μια αύξηση 50 μ.β. φαίνεται σημαντικά πιο πιθανή από τις 75 μονάδες βάσης.

Σχεδόν όλοι οι υπεύθυνοι χάραξης πολιτικής είναι πιθανό να συμφωνήσουν ότι η κίνηση του Δεκεμβρίου είναι απίθανο να είναι η τελευταία.

Ένα επιτόκιο καταθέσεων 2% θα θεωρείται περίπου ουδέτερο και, ως εκ τούτου, όχι ακόμη περιοριστικό.

Ως εκ τούτου, η JP Morgan αναμένει την ίδια δήλωση με εκείνη του Οκτωβρίου, δηλαδή ότι "το Διοικητικό Συμβούλιο ... αναμένει περαιτέρω αύξηση των επιτοκίων".

Δεν αναμένουμε κάτι πιο συγκεκριμένο από αυτό το σήμα της κατεύθυνσης, διατηρώντας την προσέγγιση "συνεδρίαση προς συνεδρίαση".

Προαιρετικότητα: Όταν ξέρεις ότι δεν ξέρεις

Μια βασική δυσκολία είναι ότι η ΕΚΤ δεν γνωρίζει πόσο ψηλά θα πρέπει να φτάσει, αντανακλώντας τεράστια αβεβαιότητα τόσο για τη μετάδοση όσο και για τις προοπτικές του πληθωρισμού.

Το προσωπικό παράγει εκτιμήσεις για το τελικό επιτόκιο που είναι "συνεπές με τον στόχο", αλλά αυτές αλλάζουν, καθώς είναι πολύ ευαίσθητες σε ένα ευμετάβλητο σύνολο παραδοχών.

Ακόμη και η Schnabel έχει δηλώσει ρητά ότι δεν γνωρίζει πού βρίσκονται τα ουδέτερα ή τα τελικά επιτόκια.

Ενώ όλοι οι υπεύθυνοι χάραξης πολιτικής θα έχουν τις θέσεις τους, η JP Morgan δεν έχει δει ισχυρές απόψεις για τον τελικό στόχο.

Αρχές QT τώρα, μια απόφαση αργότερα

Το άλλο σημείο εστίασης για τη συνάντηση της ΕΚΤ είναι η συζήτηση για την νομισματική σύσφιξη (QT).

Ακόμα και αν και ορισμένα γεράκια θέλουν να ξεκινήσουν, η JP Morgan αναμένει ότι θα αποφασιστεί μόνο ένα σύνολο γενικών αρχών.

Αυτό θα ήταν σύμφωνο με το εγχειρίδιο της Fed: επικαιροποιημένες αρχές τον Ιανουάριο, απόφαση για την έναρξη της QT τον Μάρτιο.

Η βασική εκτίμηση της JP Morgan είναι ότι η ΕΚΤ το Μάρτιο θα ανακοινώσει μείωση των επανεπενδύσεων από τον Απρίλιο.

Η JP Morgan αναμένει μόνο το 50% των ομολόγων που λήγουν να επανεπενδυθεί το 2ο και 3ο τρίμηνο του 23.

Και, εάν αυτό συμβεί ομαλά, αναμένει ότι οι επανεπενδύσεις θα σταματήσουν εντελώς το 4ο τρίμηνο του 23.

Δεν έχει υπάρξει σχεδόν καμία επικοινωνία σχετικά με αυτό, αλλά η JP Morgan υποψιάζεται ότι οι αρχές θα είναι πολύ υψηλού επιπέδου.

Για παράδειγμα, θα πουν ότι τα επιτόκια είναι το κύριο εργαλείο πολιτικής για την προσαρμογή της πολιτικής κατεύθυνσης, ότι το QT θα λειτουργεί στο παρασκήνιο και θα περιλαμβάνει το APP, ενώ οι επανεπενδύσεις του PEPP θα συνεχιστούν πλήρως μέχρι "τουλάχιστον το τέλος του 2024".

Η πρόεδρος Lagarde θα ερωτηθεί πολύ σχετικά με την πιθανή ημερομηνία έναρξης και την ταχύτητα του QT.

Θα ερωτηθεί επίσης πόσο θα μπορούσε να υπάρξει συμβιβασμός μεταξύ της QT και των αυξήσεων των επιτοκίων.

Είναι σαφές ότι υπάρχει μια αντιστάθμιση, αλλά είναι απίθανο να είναι συγκεκριμένη σχετικά με αυτό.

www.bankingnews.gr

Το τελικό επιτόκιο, σύμφωνα με κύκλους της ΕΚΤ, αναμένεται να φτάσει στο εύρος του 3,25% -3,5%, όπου και θα παραμείνει εκεί για αρκετό χρονικό διάστημα, και σε κάθε περίπτωση εωσότου οι πληθωριστικές πιέσεις υποχωρήσουν και ο δείκτης τιμών καταναλωτή φτάσει στο μεσοπρόθεσμο στόχο της τράπεζας, που είναι στο 2%.

Αυτό το σενάριο υποστηρίζουν και αρκετοίαναλυτές, ότι δηλαδή η Ευρωπαϊκή Κεντρική Τράπεζα θα συνεχίσει να αυξάνει τα επιτόκια αναφοράς, αν και με βραδύτερο ρυθμό, με τον πληθωρισμό να αναμένεται να βρίσκεται κοντά στην κορύφωσή του και το ίδρυμα της Φρανκφούρτης να επιδιώκει να μειώσει τις τεράστιες συμμετοχές του σε κρατικά ομόλογα.

"Αναμένουμε ότι η ΕΚΤ θα αυξήσει τα βασικά της επιτόκια κατά 50 μονάδες βάσης στη συνεδρίαση του Δεκεμβρίου", δήλωσε ο Michael Schumacher, παρατηρητής της ΕΚΤ στη Natixis.

"Αναμένουμε επίσης την ανακοίνωση της ποσοτικής σύσφιξης το επόμενο έτος, αν και η ΕΚΤ είναι απίθανο να δώσει συγκεκριμένη ημερομηνία έναρξης σε αυτό το σημείο".

Η ποσοτική σύσφιξη, ή QT, σημαίνει ότι η ΕΚΤ θα συρρικνώσει το γιγαντιαίο χαρτοφυλάκιο ομολόγων που βρίσκεται στον ισολογισμό της μετά από χρόνια αγορών κρατικού χρέους και νομισματικών κινήτρων.

"Η συνεδρίαση της ΕΚΤ θα πρέπει να αποτελέσει ευκαιρία να συζητηθεί η μείωση του ισολογισμού", δήλωσε σε σημείωμά του ο Franck Dixmier, παγκόσμιος CIO για το σταθερό εισόδημα στην Allianz Global Investors.

Ο πληθωρισμός έφτασε στο αποκορύφωμά του;

Ένα άλλο καυτό θέμα για το Διοικητικό Συμβούλιο της ΕΚΤ θα είναι φυσικά ο πληθωρισμός και η πιθανή κορύφωσή του.

"Ενώ ο πληθωρισμός πιθανότατα κορυφώθηκε τον Οκτώβριο, βλέπουμε ότι ο πυρήνας του πληθωρισμού θα παραμείνει πάνω από το 5% μέχρι τα μέσα του 2023, προτού σημειώσει τάση μείωσης", δήλωσε ο Anatoli Annenkov της Societe Generale.

Και μεγάλο βάρος θα δοθεί επίσης στις προβλέψεις του προσωπικού, παρά τις πρόσφατες επικρίσεις σχετικά με την αξιοπιστία των μοντέλων πρόβλεψης που χρησιμοποιήθηκαν γι' αυτές.

Αναμένεται ευρέως ότι οι προσδοκίες της ΕΚΤ για τον πληθωρισμό θα αναθεωρηθούν προς τα πάνω για το 2023 και οι εκτιμήσεις για το ΑΕΠ θα πρέπει να μειωθούν για το επόμενο έτος.

"Θα είναι ιδιαίτερα ενδιαφέρον να δούμε αν η ΕΚΤ θα περιλάβει μια τεχνική ύφεση στις βασικές προβλέψεις της", πρόσθεσε ο Annenkov.

JP Morgan: Η ΕΚΤ δεν γνωρίζει ούτε καν τον στόχο που πρέπει να έχει για τα επιτόκια...

Στη συνεδρίαση αυτής της εβδομάδας, η ΕΚΤ είναι πιθανό να αυξήσει τα επιτόκια κατά 50 μονάδες βάσης, ενώ θα σηματοδοτήσει ότι χρειάζονται ακόμη περαιτέρω αυξήσεις και να θέσει ορισμένες αρχές για την ποσοτική σύσφιξη (QT) του χαρτοφυλακίου APP.

Αυτό επισημαίνει η JP Morgan στην ανάλυσή της για την πορεία της ευρωπαϊκής νομισματικής πολιτικής, συστήνοντας στους επενδυτές να δώσουν προσοχή στις εκτιμήσεις για την πορεία της οικονομίας.

Οι προβλέψεις των εμπειρογνωμόνων θα επιτρέψουν στο Διοικητικό Συμβούλιο να εξετάσει διεξοδικά και να αξιολογήσει όλες τις πληροφορίες από τον Σεπτέμβριο.

Όπως έχει σημειώσει ήδη η JP Morgan, τα δεδομένα έχουν αλλάξει δραματικά από τότε.

Αυτό περιλαμβάνει μια καθοδική έκπληξη στην έκθεση για τον πληθωρισμό του Νοεμβρίου, αλλά ανοδικές εκπλήξεις στον δείκτη PMI και τη συνεχιζόμενη σύσφιξη στην αγορά εργασίας.

Πολλές αλλαγές είναι αποπληθωριστικές: μια σημαντική σύσφιξη των συνθηκών χρηματοδότησης, μια πτώση των τιμών του πετρελαίου κατά 10%, μια μείωση κατά 50% της παραδοχής για την τιμή του φυσικού αερίου το 2023 κ.λπ.

Όμως, ο πυρήνας του πληθωρισμού, ειδικά η δυναμική του, παραμένει σταθερός και η αγορά εργασίας έχει περιοριστεί περαιτέρω, ακόμη και καθώς ο δείκτης PMI έχει πέσει σε επίπεδα στασιμότητας.

Σύμφωνα με την JP Morgan οι προβλέψεις των εμπειρογνωμόνων θα είναι περισσότερο τύπου Lane παρά τύπου Schnabel σε όσον αφορά τον τρόπο με τον οποίο ερμηνεύουν τα πρόσφατα στοιχεία για τον πληθωρισμό.

Παρ' όλα αυτά, πιθανότατα θα έχουν κάτι για όλους: μια κάμψη του πληθωρισμού που εξασθενεί αργά για τα "γεράκια" και ένα τελικό 2% της πρόβλεψης για τον πληθωρισμό για τα "περιστέρια".

Ποια πτυχή θα κυριαρχήσει στη συζήτηση θα είναι κρίσιμο να δούμε.

Η στάση της Schnabel

Σχετικά με τα επιτόκια, η Schnabel ζήτησε ρητά άλλη μια κίνηση 75 μ.β. πριν από δύο εβδομάδες καθώς κατά την άποψή της δεν πληρούνταν οι προϋποθέσεις για βραδύτερες αυξήσεις των επιτοκίων.

Όμως, πέρα από τον Kazimir, δεν είναι σαφές ότι η έκκληση της Schnabel δημιούργησε μεγάλη δυναμική προς αυτή την κατεύθυνση.

Ο Villeroy, ο οποίος είναι σχετικά κεντρώος, τάχθηκε υπέρ των 50 μονάδων βάσης.

Πολλοί υπεύθυνοι χάραξης πολιτικής δεν έχουν μιλήσει πρόσφατα και οι νέες προβλέψεις του προσωπικού, τις οποίες είναι δύσκολο να προβλέψει κανείς, θα διαμορφώσουν ακόμη τη συζήτηση, γεγονός που συνεπάγεται κάποια αβεβαιότητα.

Ως εκ τούτου, δεν είναι πολύ δύσκολο να δούμε έναν συμβιβασμό για μια "ήπια αύξηση 75 μ.β.".

Παρ' όλα αυτά, ελλείψει άλλων στοιχείων, μια αύξηση 50 μ.β. φαίνεται σημαντικά πιο πιθανή από τις 75 μονάδες βάσης.

Σχεδόν όλοι οι υπεύθυνοι χάραξης πολιτικής είναι πιθανό να συμφωνήσουν ότι η κίνηση του Δεκεμβρίου είναι απίθανο να είναι η τελευταία.

Ένα επιτόκιο καταθέσεων 2% θα θεωρείται περίπου ουδέτερο και, ως εκ τούτου, όχι ακόμη περιοριστικό.

Ως εκ τούτου, η JP Morgan αναμένει την ίδια δήλωση με εκείνη του Οκτωβρίου, δηλαδή ότι "το Διοικητικό Συμβούλιο ... αναμένει περαιτέρω αύξηση των επιτοκίων".

Δεν αναμένουμε κάτι πιο συγκεκριμένο από αυτό το σήμα της κατεύθυνσης, διατηρώντας την προσέγγιση "συνεδρίαση προς συνεδρίαση".

Προαιρετικότητα: Όταν ξέρεις ότι δεν ξέρεις

Μια βασική δυσκολία είναι ότι η ΕΚΤ δεν γνωρίζει πόσο ψηλά θα πρέπει να φτάσει, αντανακλώντας τεράστια αβεβαιότητα τόσο για τη μετάδοση όσο και για τις προοπτικές του πληθωρισμού.

Το προσωπικό παράγει εκτιμήσεις για το τελικό επιτόκιο που είναι "συνεπές με τον στόχο", αλλά αυτές αλλάζουν, καθώς είναι πολύ ευαίσθητες σε ένα ευμετάβλητο σύνολο παραδοχών.

Ακόμη και η Schnabel έχει δηλώσει ρητά ότι δεν γνωρίζει πού βρίσκονται τα ουδέτερα ή τα τελικά επιτόκια.

Ενώ όλοι οι υπεύθυνοι χάραξης πολιτικής θα έχουν τις θέσεις τους, η JP Morgan δεν έχει δει ισχυρές απόψεις για τον τελικό στόχο.

Αρχές QT τώρα, μια απόφαση αργότερα

Το άλλο σημείο εστίασης για τη συνάντηση της ΕΚΤ είναι η συζήτηση για την νομισματική σύσφιξη (QT).

Ακόμα και αν και ορισμένα γεράκια θέλουν να ξεκινήσουν, η JP Morgan αναμένει ότι θα αποφασιστεί μόνο ένα σύνολο γενικών αρχών.

Αυτό θα ήταν σύμφωνο με το εγχειρίδιο της Fed: επικαιροποιημένες αρχές τον Ιανουάριο, απόφαση για την έναρξη της QT τον Μάρτιο.

Η βασική εκτίμηση της JP Morgan είναι ότι η ΕΚΤ το Μάρτιο θα ανακοινώσει μείωση των επανεπενδύσεων από τον Απρίλιο.

Η JP Morgan αναμένει μόνο το 50% των ομολόγων που λήγουν να επανεπενδυθεί το 2ο και 3ο τρίμηνο του 23.

Και, εάν αυτό συμβεί ομαλά, αναμένει ότι οι επανεπενδύσεις θα σταματήσουν εντελώς το 4ο τρίμηνο του 23.

Δεν έχει υπάρξει σχεδόν καμία επικοινωνία σχετικά με αυτό, αλλά η JP Morgan υποψιάζεται ότι οι αρχές θα είναι πολύ υψηλού επιπέδου.

Για παράδειγμα, θα πουν ότι τα επιτόκια είναι το κύριο εργαλείο πολιτικής για την προσαρμογή της πολιτικής κατεύθυνσης, ότι το QT θα λειτουργεί στο παρασκήνιο και θα περιλαμβάνει το APP, ενώ οι επανεπενδύσεις του PEPP θα συνεχιστούν πλήρως μέχρι "τουλάχιστον το τέλος του 2024".

Η πρόεδρος Lagarde θα ερωτηθεί πολύ σχετικά με την πιθανή ημερομηνία έναρξης και την ταχύτητα του QT.

Θα ερωτηθεί επίσης πόσο θα μπορούσε να υπάρξει συμβιβασμός μεταξύ της QT και των αυξήσεων των επιτοκίων.

Είναι σαφές ότι υπάρχει μια αντιστάθμιση, αλλά είναι απίθανο να είναι συγκεκριμένη σχετικά με αυτό.

www.bankingnews.gr

Σχόλια αναγνωστών