Οι συνέπειες της ταχείας συσφιξης της νομισματικής πολιτικής από την ΕΚΤ και η επισήμανση ότι «βρισκόμαστε πίσω στην καμπύλη» για τα επιτόκια

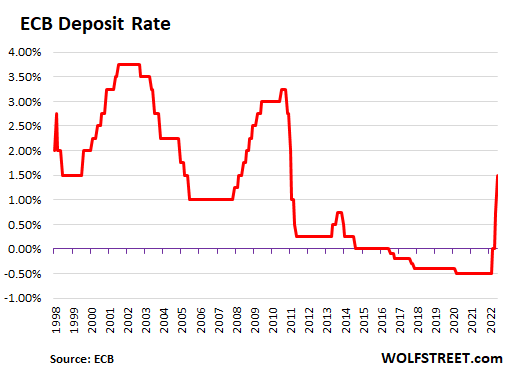

Την ίδια ώρα, οι νομισματικές αρχές κατηγορούνται για αβελτηρία καθώς όχι μόνο θεώρησαν μεταβατικές τις πληθωριστικές πιέσεις το 2021 αλλά και μέσω της ταχείας σύσφιξης της πολιτικής και των αυξήσεων των επιτοκίων αναμένεται να βυθίσουν σε βαθιά ύφεση την οικονομία του ευρώ – καθώς όπως επισημαίνουν οι ειδικοί είμαστε «πισω από την καμπύλη» των επιτοκίων και η ΕΚΤ αναμένεται να προχωρήσει ταχέως σε αυξήσεις με ιδιαίτερα δυσμένεις συνέπειες στην ανάπτυξη....

Lagarde: Φταίει ο Putin…

Την ίδια ώρα, η επικεφαλής της ΕΚΤ Christine Lagarde σε συνέντευξή της τη Παρασκευή 29 Οκτωβρίου 2022 επιρρίπτει τις ευθύνες για την αποτυχία της πολιτικής στον… Ρώσο πρόεδρο Vladimir Putin και στην στρατιωτική επιχείρηση στην Ουκρανία.

Στο πλαίσιο της ίδιας συνέντευξης, εξηγώντας τις πρόσφατες ενέργειες της ΕΚΤ, η οποία την Πέμπτη 27 Οκτωβρίου διπλασίασε το βασικό της επιτόκιο στο υψηλότερο επίπεδο της τελευταίας δεκαετίας, η Lagarde είπε ότι η κεντρική τράπεζα «καταπολεμά τον πληθωρισμό» που προκαλείται από την ταχεία ανάκαμψη μετά την πανδημία συν «την ενεργειακή κρίση που προκλήθηκε από τον Putin που αποφάσισε με αδικαιολόγητο τρόπο να εισβάλει σε μια άλλη χώρα».

«Αυτή η ενεργειακή κρίση προκαλεί υψηλότατο πληθωρισμό, τον οποίο πρέπει να νικήσουμε», επισήμανε.

«Γι’ αυτό πρέπει να αυξήσουμε τα επιτόκια γιατί θέλουμε να τιθασεύσουμε τον πληθωρισμό, να τον επαναφέρουμε σε λογικά επίπεδα, ώστε το κόστος ζωής να μην είναι τόσο υψηλό», σημείωσε.

Για να ερμηνευθεί το παραπάνω αδιέξοδο πρέπει να επισημανθεί ότι επί πάνω από μια δεκαετία, οι κεντρικές τράπεζες ανά τον κόσμο ασχολούνταν περισσότερο με τον κίνδυνο αποπληθωρισμού παρά με τον πληθωρισμό, τα διοικητικά συμβούλια τους προσπαθούσαν να αυξήσουν τον πληθωρισμό κατά μερικά δέκατα προ να φτάσουν τον στόχο τους στο 2 % - θεωρούμενο ένα καλό επίπεδο σταθερότητας τιμών.

Υπονόμευση της αξιοπιστίας

Αλλά σχεδόν από τη μια μέρα στην άλλη, τώρα αγωνίζονται να διατηρήσουν τον πληθωρισμό σε μονοψήφια επίπεδα.

Ενα σύνολο μοναδικών παραγόντων που προκάλεσαν αυτήν την αλλαγή και το να κρίνουμε εάν μια άνοδος του πληθωρισμού είναι προσωρινή ή εάν υπάρχει σοβαρός κίνδυνος μακροπρόθεσμου πληθωρισμού ήταν δύσκολο, αν όχι αδύνατο — τουλάχιστον μέχρι το φθινόπωρο του περασμένου έτους.

Τώρα, ωστόσο, το να αποφανθούμε ότι με το να μην ενεργήσουν αρκετά νωρίς, πολλοί από αυτούς έκαναν ένα λάθος που υπονόμευσε την αξιοπιστία τους φαίνεται να είναι δίκαιη κρίση.

Οι κεντρικές τράπεζες έχουν πέσει πίσω από την καμπύλη

Υπάρχουν αρκετοί συστημικοί παράγοντες που τους βάζουν σε λάθος δρόμο.

Ο πρώτος παράγοντας που πρέπει να ληφθεί υπόψη είναι η υπερβολική διαφάνεια. Οι κεντρικές τράπεζες είναι πάντα πολύ διαφανείς και είναι σαφείς σχετικά με τους στόχους τους, αποκαλύπτοντας πώς λαμβάνουν αποφάσεις και ποια εργαλεία χρησιμοποιούν.

Κατά τη διάρκεια του αποπληθωρισμού, ωστόσο, ορισμένοι ώθησαν ακόμη περισσότερο τη διαφάνεια με δεσμεύσεις για μελλοντικές δράσεις πολιτικής. Και παρόλο που η αθέτηση αυτών των «υποσχέσεων» δεν μπορούσε να επιβληθεί κυρώσεις, οι κεντρικοί τραπεζίτες τις πήραν πολύ σοβαρά.

Ανικανότητα ταχείας αντίδρασης

Στις αρχές του 2022, τόσο οι κεντρικές τράπεζες όσο και οι περισσότεροι οικονομολόγοι περίμεναν ότι το 2023 θα ήταν ένα έτος πολύ αργής ανάκαμψης από την οικονομία του COVID-19.

Και φαίνεται ότι οι κεντρικές τράπεζες - ειδικά η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) - ήταν απρόθυμες να μεταπηδήσουν γρήγορα από τη «δέσμευση να συνεχίσουν την πολιτική πολύ χαμηλών επιτοκίων για τη στήριξη της ανάκαμψης» σε μια «ταχεία αντίδραση σε έναν κίνδυνο υψηλού πληθωρισμού».

Η υπόθεση ότι τα ποσοτικά μέτρα —δηλαδή η πίστωση που παρέχεται στις τράπεζες— πρέπει να καταργηθούν προτού οι αυξήσεις επιτοκίων επιβραδύνουν επίσης υπονόμευσε την ταχεία προσαρμογή της πολιτικής

Το κόστος δανεισμού και οι χώρες με υψηλό χρέος

Ταυτόχρονα, στην Ευρώπη διεξήχθη ένας αρκετά έντονος δημόσιος διάλογος σχετικά με το εάν η θέση του δημοσιονομικού χρέους ορισμένων χωρών-μελών στην ευρωζώνη ήταν σχετική με την αναγκαία αύξηση των επιτοκίων της ΕΚΤ.

Υπάρχουν δύο προφανείς λόγοι για τους οποίους αυτή ήταν η λάθος ερώτηση.

Πρώτον, δεδομένου ότι η εντολή της ΕΚΤ είναι να διατηρήσει τη σταθερότητα των τιμών, οι νομισματικοί παράγοντες μπορούν να διαδραματίσουν ρόλο μόνο εάν έχουν σαφείς επιπτώσεις εντός αυτής της εντολής — και το υψηλότερο κόστος εξυπηρέτησης του χρέους ορισμένων χωρών δεν είναι τέτοιος παράγοντας.

Το πιο σημαντικό, ωστόσο, η πολιτική της κεντρικής τράπεζας που βρίσκεται «πίσω από την καμπύλη» - δηλαδή τα επιτόκια είναι πολύ χαμηλά - πυροδοτεί αύξηση των πιο μακροπρόθεσμων επιτοκίων, οδηγώντας σε υψηλότερο κόστος εξυπηρέτησης του χρέους. Επομένως, η διατήρηση του πληθωρισμού καιτων πληθωριστικών ποσδοκιών σε χαμηλά επίπεδα είναι ο καλύτερος τρόπος για να καταστεί η χρηματοδότηση του δημόσιου χρέους προβλέψιμη και φθηνή μακροπρόθεσμα.

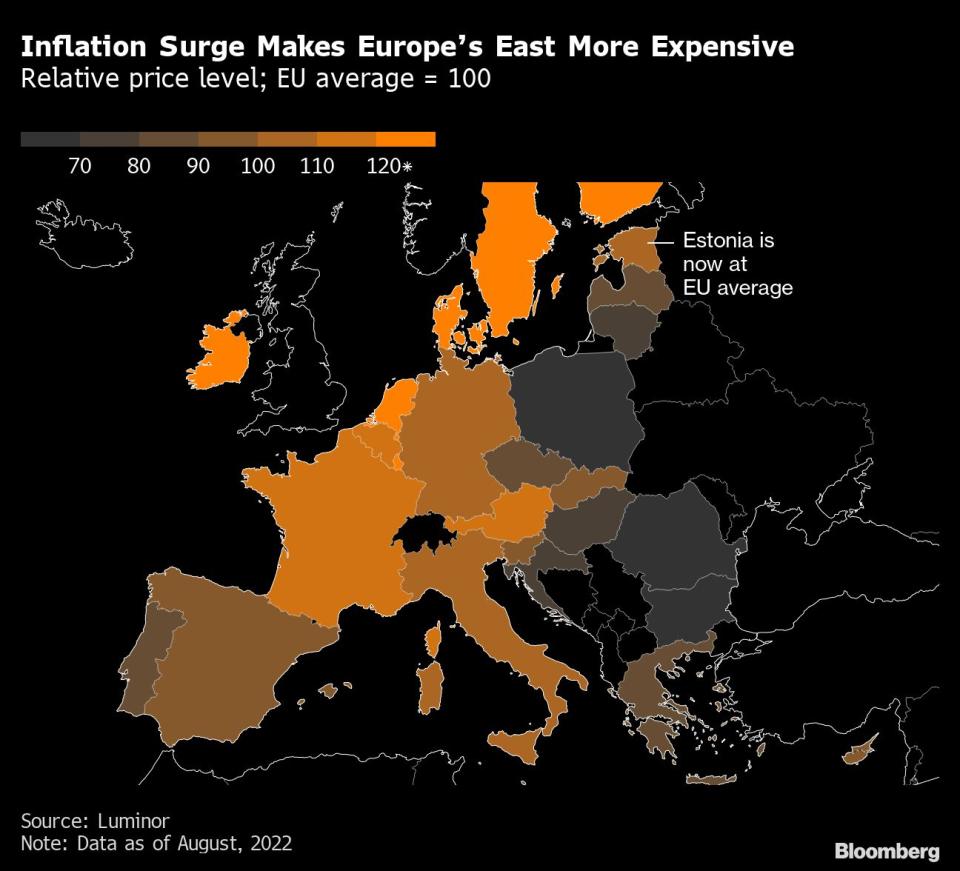

Η (δύσκολη) συνθεση των πληθωριστικών πιέσεων και ο επιπονος χαρακτήρας

Τα σημερινά ποσοστά πληθωρισμού αποτελούν πρόκληση για την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) όχι μόνο λόγω του επιπέδου τους, αλλά και λόγω της σύνθεσής τους.

Η ανάλυση των διαφόρων τμημάτων τιμών του δείκτη τιμών καταναλωτή δείχνει ότι ο πληθωρισμός οφείλεται κυρίως σε παράγοντες επί των οποίων η νομισματική πολιτική έχει περιορισμένη μόνο επιρροή, σημειώνει το Ινστιτούτο της γερμανικής Οικονομίας (IW) σε ανάλυσή του που δημοσιοποιήθηκε το Σάββατο 29 Οκτωβρίου 2022.

Τα υψηλά ποσοστά πληθωρισμού θέτουν προκλήσεις για τις κεντρικές τράπεζες, επειδή τα ποσοστά πληθωρισμού είναι ιδιαίτερα επίμονα, δηλαδή ένα υψηλό ποσοστό πληθωρισμού τον τρέχοντα μήνα τείνει να ακολουθείται από ένα υψηλό ποσοστό πληθωρισμού τον επόμενο μήνα.

Γίνεται ακόμη πιο δύσκολο όταν ο πληθωρισμός καθορίζεται κυρίως από παράγοντες από την πλευρά της προσφοράς, όπως οι αυξημένες τιμές της ενέργειας, οι αυξημένες τιμές των βασικών εμπορευμάτων ή οι τιμές των εισαγόμενων ενδιάμεσων αγαθών.

Η νομισματική πολιτική δυσκολεύεται να αντιμετωπίσει αυτούς τους καθοριστικούς παράγοντες του πληθωρισμού, καθώς επηρεάζει κυρίως τη ζήτηση αγαθών και υπηρεσιών ενώ ο καθορισμός της προσφοράς θεωρείται εξωτερικότητα.

Συνέπειες για τη νομισματική πολιτική

Ως απάντηση στα αυξημένα ποσοστά πληθωρισμού, η ΕΚΤ έχει αρχίσει να εφαρμόζει περιοριστική νομισματική πολιτική.

Το κατά πόσον αυτή η νομισματική πολιτική είναι αρκετά περιοριστική ώστε να ανακόψει την τάση του πληθωρισμού δεν μπορεί ακόμη να προσδιοριστεί οριστικά, καθώς η ΕΚΤ βρίσκεται μόλις στην αρχή του κύκλου αύξησης των επιτοκίων της.

Επιπλέον, η νομισματική πολιτική χρειάζεται αρκετούς μήνες για να επηρεάσει τον πληθωρισμό - καθώς δεν εμφανίζει υψηλό ρυθμό μετάδοσης.

Ωστόσο, η νομισματική πολιτική είναι επί του παρόντος ανίσχυρη απέναντι σε ένα μεγάλο μέρος του σημερινού πληθωρισμού.

Αυτό οφείλεται στο γεγονός ότι το 51,9% του καλαθιού των αγαθών αποτελείται από αγαθά με περισσότερο προσανατολισμό στην προσφορά, η αύξηση των τιμών των οποίων οφείλεται στην αύξηση των τιμών της ενέργειας και των βασικών εμπορευμάτων και στη διακοπή των αλυσίδων εφοδιασμού, όπως επισημαίνει το γερμανικό ινστιτούτο.

Ο ρόλος της ισοτιμίας του ευρώ

Εάν η περιοριστική νομισματική πολιτική προκαλέσει ανατίμηση του ευρώ, τα εισαγόμενα αγαθά θα γίνουν φθηνότερα.

Αυτή η μόχλευση δεν είναι διαχειρίσιμη.

Η διαφορά των επιτοκίων μεταξύ της ζώνης του ευρώ και άλλων οικονομιών, όπως οι ΗΠΑ, είναι επί του παρόντος πολύ μεγάλη για να προκαλέσει αισθητή ανατίμηση του ευρώ στο εγγύς μέλλον.

Αχτίδα ελπίδας είναι το γεγονός ότι οι τιμές της ενέργειας είναι συνήθως πολύ ευμετάβλητες, δηλαδή αυξάνονται γρήγορα και έντονα, αλλά πέφτουν και πάλι εξίσου γρήγορα.

Αυτή η υψηλότερη μεταβλητότητα είναι επίσης εμφανής στις τιμές των αγαθών που καθορίζονται από την προσφορά και των εμπορεύσιμων αγαθών, τα οποία εξαρτώνται από τις τιμές της ενέργειας.

Αυτό σημαίνει ότι ο συνολικός ρυθμός πληθωρισμού θα μπορούσε να μειωθεί σημαντικά σε περίπτωση αναστροφής της τάσης στα αγαθά που καθορίζονται από την προσφορά και στα εμπορεύσιμα αγαθά.

Αν και οι τιμές του φυσικού αερίου και της ηλεκτρικής ενέργειας είναι απίθανο να επιστρέψουν στα βασικά επίπεδα, δεν θα παραμείνουν ούτε στα σημερινά πολύ υψηλά επίπεδα.

Οι προσδοκίες και ο κίνδυνός για νέο ανοδικό σπιράλ από τις μισθολογικές αυξήσεις

Ωστόσο, δεν υπάρχουν πολλές ελπίδες ότι ο πληθωρισμός θα μπορούσε σύντομα να υποχωρήσει κοντά στο 2%, τον στόχο της ΕΚΤ για τον πληθωρισμό, επειδή οι μάλλον υποτονικοί ρυθμοί πληθωρισμού των αγαθών που καθορίζονται από τη ζήτηση και των μη εμπορεύσιμων αγαθών είναι ακόμη αρκετά υψηλοί.

Οι ρυθμοί πληθωρισμού των καθορισμένων από την προσφορά αγαθών και των μη εμπορεύσιμων αγαθών, αντίστοιχα, θα πρέπει να μειωθούν σε περίπου 1,0% για να είναι ο συνολικός πληθωρισμός 2,0%.

Ωστόσο, αυτές οι έντονες μειώσεις των τιμών δεν αναμένονται προς το παρόν τους επόμενους μήνες.

Ωστόσο, η περιοριστική νομισματική πολιτική είναι σημαντική.

Διότι πρέπει να σταθεροποιήσει τις προσδοκίες για τον πληθωρισμό προκειμένου να αποτρέψει ένα σπιράλ μισθολογικών αυξλησεων που θα μπορούσε να διατηρήσει υψηλά τα πολύ επίμονα ποσοστά πληθωρισμού για τα αγαθά που καθορίζονται από τη ζήτηση για μεγαλύτερο χρονικό διάστημα.

www.bankingnews.gr

Σχόλια αναγνωστών