Η επόμενη παγκόσμια χρηματοπιστωτική κρίση μπορεί να έχει ήδη ξεκινήσει…

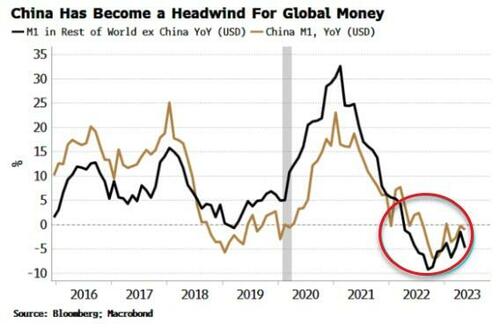

Υπό πίεση αναμένεται να παραμείνει η παγκόσμια προσφορά χρήματος, δεδομένου ότι η κινεζική οικονομία απέχει από τη… χαλάρωση, γεγονός το οποίο συνιστά πιθανό αντίθετο άνεμο για την οικονομική ανάπτυξη αλλά και τα περιουσιακά στοιχεία σε όλο τον κόσμο.

Και η αλήθεια είναι πως το χρήμα κινεί τον κόσμο… Φυσικά, αυτό δεν ισχύει πουθενά περισσότερο από τις αγορές.

Χωρίς χρήματα, χωρίς ρευστότητα και χωρίς συναλλαγές, τα χρηματιστήρια δεν έχουν λόγο ύπαρξης.

Επομένως, κάθε εμπόδιο στα χρήματα είναι «μεγάλη υπόθεση» τις τιμές των αξιογράφων και γενικά των assets.

Τα τελευταία 20 χρόνια τα χρήματα τελούσαν σε αφθονία…

Αλλά αυτό οφειλόταν σε μεγάλο βαθμό στην Κίνα…

Ως εκ τούτου, η τρέχουσα κατάσταση αποτελεί σημαντικό κίνδυνο για την πορεία των χρημάτων τους επόμενους μήνες και χρόνια.

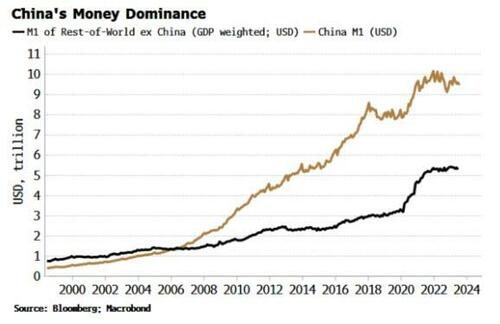

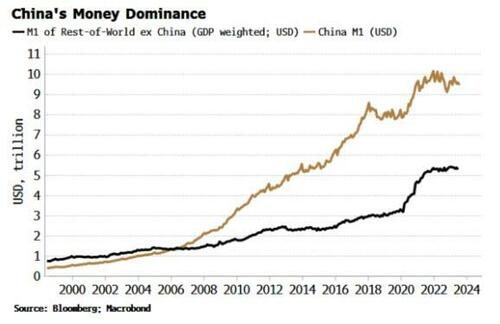

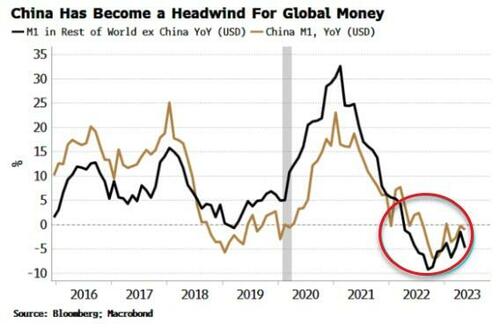

Η κυριαρχία της Κίνας στις παγκόσμιες τάσεις του χρήματος φαίνεται στο παρακάτω διάγραμμα.

πό το 2007, το M1 της Κίνας σε όρους δολαρίου έχει ξεπεράσει σε μεγάλο βαθμό το M1 με βάση το ΑΕΠ στον υπόλοιπο κόσμο.

Το M1 στην Κίνα είναι 67 τρισεκατομμύρια γιουάν, ή 9,5 τρισεκατομμύρια δολάρια, ενώ το M1 στις ΗΠΑ, τη χώρα με το δεύτερο μεγαλύτερο απόθεμα στενού χρήματος μετά την Κίνα, είναι 30% χαμηλότερο, παρά την οικονομία της, που είναι κατά ένα τρίτο μεγαλύτερη από την Κίνα.

(σ.σ.: Οι νομισματικοί δείκτες είναι ουσιαστικά τέσσερις κατηγορίες περιουσιακών στοιχείων οι οποίοι διαφέρουν ως προς το πόσο στενά ορίζεται η έννοια του χρήματος.

Από την πιο στενή / αυστηρή στην πιο ευρεία έννοια οι κατηγορίες αυτές είναι οι νομισματικοί δείκτες M0, M1, M2, M3 και M4.

Οι δείκτες M0 και Μ1 -narrow money- περιλαμβάνουν όλα τα στοιχεία Ενεργητικού που βρίσκονται σε ρευστή μορφή και συνήθως περιλαμβάνουν κέρματα και χαρτονομίσματα σε κυκλοφορία (νομισματική κυκλοφορία), καταθέσεις όψεως, επιταγές, τα αποθεματικά των τραπεζών στην κεντρική τράπεζα κι άλλα ισοδύναμα χρήματος (πχ αποθεματικά συναλλάγματος) που μπορούν εύκολα να μετατραπούν σε μετρητά.

Οι δείκτες Μ0 και Μ1 περιέχουν τα πιο εύκολα ρευστοποιήσιμα περιουσιακά στοιχεία.

Το ύψος τους δηλαδή, δείχνει το σύνολο του χρήματος που βρίσκεται σε άμεση κυκλοφορία εντός ενός οικονομικού κυκλώματος).

Στα παραπάνω δεν περιλαμβάνονται οι καταθέσεις όψεως των νοικοκυριών, διότι δεν αποτελούν μέρος του M1 στην Κίνα, όπως είναι στις περισσότερες άλλες χώρες.

Η προσθήκη τους θα διευρύνει ξανά το M1 της Κίνας περισσότερο από 50%.

Ακόμη και χωρίς αυτήν την προσαρμογή, η Κίνα υπήρξε καθοριστική για την παγκόσμια οικονομική ανάπτυξη τα τελευταία 15 χρόνια.

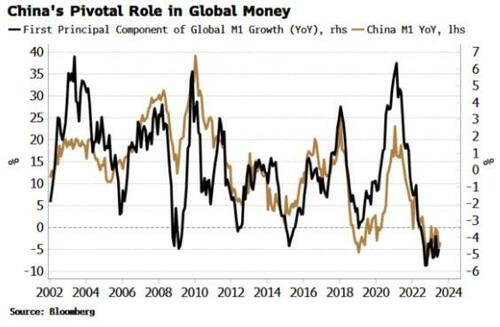

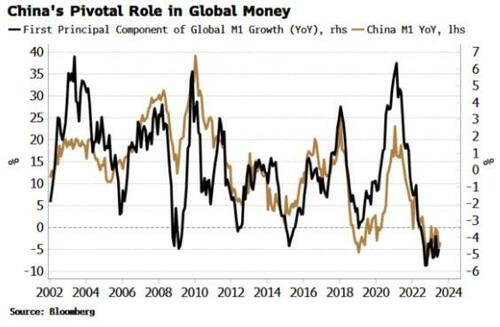

Αυτό μπορεί να φανεί ξεκάθαρα αν κοιτάξουμε την πρώτη κύρια συνιστώσα της παγκόσμιας αύξησης του χρήματος (δηλαδή όπου υπάρχει μέγιστη διακύμανση).

Αυτή η συνιστώσα είναι πολύ κοντά στην ανάπτυξη του χρήματος της Κίνας (και σε καμία άλλη χώρα, συμπεριλαμβανομένων των ΗΠΑ), δείχνοντας ότι η Χώρα του Δράκου υπήρξε ο κύριος μοχλός των παγκόσμιων τάσεων του χρήματος τις τελευταίες δύο δεκαετίες.

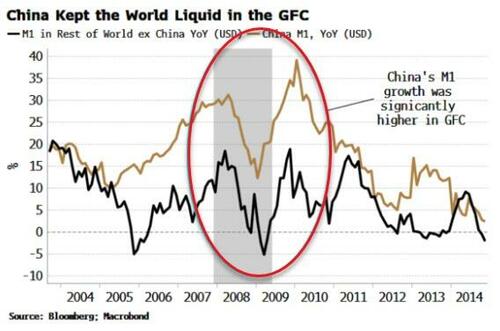

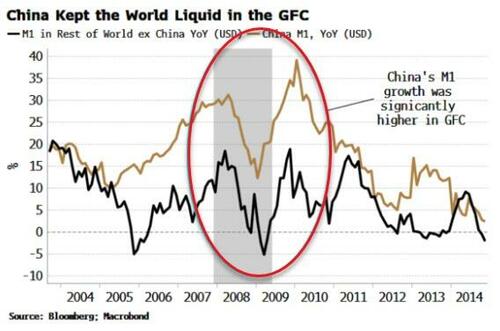

Σε καμία περίσταση η παγκόσμια νομισματική σημασία της Κίνας δεν ήταν πιο κρίσιμη από ό,τι στον απόηχο της Μεγάλης Χρηματοπιστωτικής Κρίσης.

Και ενώ οι ΗΠΑ δίσταζαν να παράσχουν μεγάλης κλίμακας δημοσιονομικά και νομισματικά μέτρα στήριξης, η οικονομική ανάπτυξη της Κίνας εκτοξευόταν.

Μεταξύ 2008 και 2011 κυμαινόταν, κατά μέσο όρο, σε περίπου διπλάσιο ποσοστό από ό,τι στον υπόλοιπο κόσμο.

Σε ποσοστιαία βάση, το Μ1 στον υπόλοιπο κόσμο αυξήθηκε κατά 30% το 2008-11, ενώ στην Κίνα, προσαρμοσμένο στις καταθέσεις των νοικοκυριών, αυξήθηκε σχεδόν κατά 110%.

Δεν είναι υπερβολή να πούμε ότι μια βαθιά ύφεση θα μπορούσε κάλλιστα να είχε μετατραπεί σε παγκόσμια χρηματοπιστωτική κρίση.

Στην πανδημία η κατάσταση αντιστράφηκε.

Οι ΗΠΑ διεύρυναν την προσφορά χρήματος περισσότερο από την Κίνα, καθώς η τελευταία απέφυγε να στηρίξει τα νοικοκυριά, ενώ οι ΗΠΑ διέθεσαν πρωτοφανείς μεταβιβαστικές πληρωμές.

Αλλά για να βάλουμε τα πράγματα στη θέση τους, το χάσμα μεταξύ της ανάπτυξης του Μ1 στην πανδημία ήταν πολύ μικρότερο από ό,τι στον ΑΕΠ, στο 14% για την Κίνα σε σύγκριση με μόλις 38% για τον υπόλοιπο κόσμο.

Ο υπόλοιπος κόσμος δεν παρέχει τα χρήματα που παρείχε κάποτε η Κίνα.

Και γιατί το M1 είναι τόσο σημαντικό;

Κυρίως επειδή είναι το πιο κυκλικό από τα νομισματικά μέτρα.

Η νομισματική βάση, η οποία είναι το νόμισμα σε κυκλοφορία και τα τραπεζικά αποθεματικά, είναι ένα πολύ στενό μέτρο.

Τα αποθεματικά της κεντρικής τράπεζας μπορούν να δημιουργηθούν, αλλά και να παραμείνουν κλειδωμένα στο χρηματοπιστωτικό σύστημα, και έτσι να έχουν σιωπηρό αντίκτυπο στα περιουσιακά στοιχεία κινδύνου και ιδιαίτερα στην πραγματική οικονομία.

Το Μ2 και το Μ3, από την άλλη πλευρά, είναι πολύ γενικά μέτρα χρήματος.

Είναι τυπικά αντικυκλικά καθώς κυριαρχούνται από στοιχεία όπως οι καταθέσεις ταμιευτηρίου, οι οποίες τείνουν να αυξάνονται σε περιόδους αποστροφής κινδύνου και να υποχωρούν όταν αυξάνεται η οικονομική αισιοδοξία.

Το Μ1 είναι σε γλυκό σημείο…

Αποτελείται κυρίως από τη νομισματική βάση και τις καταθέσεις όψεως.

Οι τράπεζες δημιουργούν καταθέσεις όταν δανείζουν χρήματα, επομένως είναι ένα εξαιρετικό σημάδι επικείμενης οικονομικής δραστηριότητας.

Γιατί να δανειστείτε εκτός αν πρόκειται να ξοδέψετε ή να επενδύσετε;

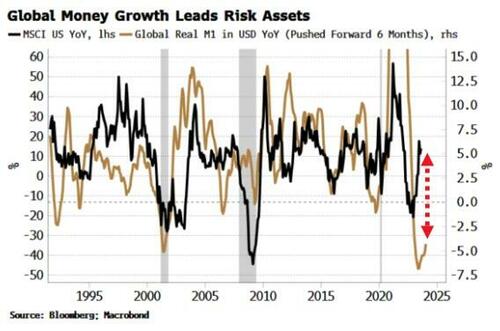

Η εξέλιξη του M1, επομένως, έχει σημαντικές επιπτώσεις στα περιουσιακά στοιχεία κινδύνου και την παγκόσμια οικονομική δραστηριότητα.

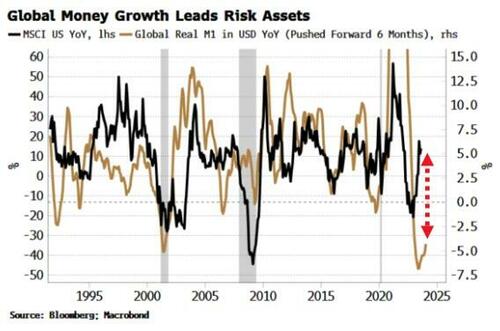

Μπορούμε να δούμε στο παρακάτω διάγραμμα την ισχυρή ηγετική σχέση μεταξύ της παγκόσμιας αύξησης του Μ1 και των αμερικανικών μετοχών, με αυξήσεις και μειώσεις στις μετοχές ανάπτυξης, βάσει M1, σε ορίζοντα 6 μηνών.

Αλλά από την πανδημία, η Κίνα παραπαίει.

Για πρώτη φορά από τότε που εισήλθε στο παγκόσμιο χρηματοπιστωτικό σύστημα, η Κίνα ήταν επίμονη τροχοπέδη στην παγκόσμια οικονομική ανάπτυξη.

Η ανάπτυξή της στο M1 έχει σταματήσει καθώς επέβαλε μερικά από τα πιο δρακόντεια lockdown στον κόσμο και έκτοτε αντιστέκεται στη συμμετοχή σε λεγόμενα κίνητρα που μοιάζουν με πλημμύρες για να αναζωογονήσει την οικονομία της.

Χωρίς την Κίνα, η παγκόσμια προσφορά χρήματος είναι πιθανό να παραμείνει υποτονική, καθώς η ανάπτυξη είναι απίθανο να προέλθει από τις ΗΠΑ ή την Ευρώπη, δεδομένου ότι αυτές οι περιοχές βρίσκονται εν μέσω κύκλων επιτοκιακών αυξήσεων και μείωσης του μεγέθους των ισολογισμών των κεντρικών τραπεζών τους.

Συνεπώς, η πίεση ώστε η Κίνα να τονώσει ευρέως τη ρευστότητα για να αναζωογονήσει την αγορά ακινήτων της και να αποτρέψει έναν αποπληθωρισμό χρέους αυξάνεται.

Αλλά αυτό δεν σημαίνει ότι θα συμβεί σίγουρα και θα συμβεί με τον καιρό.

Εάν η αντίσταση σε τέτοια μέτρα μετατραπεί σε απερίγραπτη απείθεια, τότε δεν θα αντιμετωπίσει μόνο η Κίνα τις συνέπειες…

www.bankingnews.gr

Και η αλήθεια είναι πως το χρήμα κινεί τον κόσμο… Φυσικά, αυτό δεν ισχύει πουθενά περισσότερο από τις αγορές.

Χωρίς χρήματα, χωρίς ρευστότητα και χωρίς συναλλαγές, τα χρηματιστήρια δεν έχουν λόγο ύπαρξης.

Επομένως, κάθε εμπόδιο στα χρήματα είναι «μεγάλη υπόθεση» τις τιμές των αξιογράφων και γενικά των assets.

Τα τελευταία 20 χρόνια τα χρήματα τελούσαν σε αφθονία…

Αλλά αυτό οφειλόταν σε μεγάλο βαθμό στην Κίνα…

Ως εκ τούτου, η τρέχουσα κατάσταση αποτελεί σημαντικό κίνδυνο για την πορεία των χρημάτων τους επόμενους μήνες και χρόνια.

Η κυριαρχία της Κίνας στις παγκόσμιες τάσεις του χρήματος φαίνεται στο παρακάτω διάγραμμα.

πό το 2007, το M1 της Κίνας σε όρους δολαρίου έχει ξεπεράσει σε μεγάλο βαθμό το M1 με βάση το ΑΕΠ στον υπόλοιπο κόσμο.

Το M1 στην Κίνα είναι 67 τρισεκατομμύρια γιουάν, ή 9,5 τρισεκατομμύρια δολάρια, ενώ το M1 στις ΗΠΑ, τη χώρα με το δεύτερο μεγαλύτερο απόθεμα στενού χρήματος μετά την Κίνα, είναι 30% χαμηλότερο, παρά την οικονομία της, που είναι κατά ένα τρίτο μεγαλύτερη από την Κίνα.

(σ.σ.: Οι νομισματικοί δείκτες είναι ουσιαστικά τέσσερις κατηγορίες περιουσιακών στοιχείων οι οποίοι διαφέρουν ως προς το πόσο στενά ορίζεται η έννοια του χρήματος.

Από την πιο στενή / αυστηρή στην πιο ευρεία έννοια οι κατηγορίες αυτές είναι οι νομισματικοί δείκτες M0, M1, M2, M3 και M4.

Οι δείκτες M0 και Μ1 -narrow money- περιλαμβάνουν όλα τα στοιχεία Ενεργητικού που βρίσκονται σε ρευστή μορφή και συνήθως περιλαμβάνουν κέρματα και χαρτονομίσματα σε κυκλοφορία (νομισματική κυκλοφορία), καταθέσεις όψεως, επιταγές, τα αποθεματικά των τραπεζών στην κεντρική τράπεζα κι άλλα ισοδύναμα χρήματος (πχ αποθεματικά συναλλάγματος) που μπορούν εύκολα να μετατραπούν σε μετρητά.

Οι δείκτες Μ0 και Μ1 περιέχουν τα πιο εύκολα ρευστοποιήσιμα περιουσιακά στοιχεία.

Το ύψος τους δηλαδή, δείχνει το σύνολο του χρήματος που βρίσκεται σε άμεση κυκλοφορία εντός ενός οικονομικού κυκλώματος).

Στα παραπάνω δεν περιλαμβάνονται οι καταθέσεις όψεως των νοικοκυριών, διότι δεν αποτελούν μέρος του M1 στην Κίνα, όπως είναι στις περισσότερες άλλες χώρες.

Η προσθήκη τους θα διευρύνει ξανά το M1 της Κίνας περισσότερο από 50%.

Ακόμη και χωρίς αυτήν την προσαρμογή, η Κίνα υπήρξε καθοριστική για την παγκόσμια οικονομική ανάπτυξη τα τελευταία 15 χρόνια.

Αυτό μπορεί να φανεί ξεκάθαρα αν κοιτάξουμε την πρώτη κύρια συνιστώσα της παγκόσμιας αύξησης του χρήματος (δηλαδή όπου υπάρχει μέγιστη διακύμανση).

Αυτή η συνιστώσα είναι πολύ κοντά στην ανάπτυξη του χρήματος της Κίνας (και σε καμία άλλη χώρα, συμπεριλαμβανομένων των ΗΠΑ), δείχνοντας ότι η Χώρα του Δράκου υπήρξε ο κύριος μοχλός των παγκόσμιων τάσεων του χρήματος τις τελευταίες δύο δεκαετίες.

Σε καμία περίσταση η παγκόσμια νομισματική σημασία της Κίνας δεν ήταν πιο κρίσιμη από ό,τι στον απόηχο της Μεγάλης Χρηματοπιστωτικής Κρίσης.

Και ενώ οι ΗΠΑ δίσταζαν να παράσχουν μεγάλης κλίμακας δημοσιονομικά και νομισματικά μέτρα στήριξης, η οικονομική ανάπτυξη της Κίνας εκτοξευόταν.

Μεταξύ 2008 και 2011 κυμαινόταν, κατά μέσο όρο, σε περίπου διπλάσιο ποσοστό από ό,τι στον υπόλοιπο κόσμο.

Σε ποσοστιαία βάση, το Μ1 στον υπόλοιπο κόσμο αυξήθηκε κατά 30% το 2008-11, ενώ στην Κίνα, προσαρμοσμένο στις καταθέσεις των νοικοκυριών, αυξήθηκε σχεδόν κατά 110%.

Δεν είναι υπερβολή να πούμε ότι μια βαθιά ύφεση θα μπορούσε κάλλιστα να είχε μετατραπεί σε παγκόσμια χρηματοπιστωτική κρίση.

Στην πανδημία η κατάσταση αντιστράφηκε.

Οι ΗΠΑ διεύρυναν την προσφορά χρήματος περισσότερο από την Κίνα, καθώς η τελευταία απέφυγε να στηρίξει τα νοικοκυριά, ενώ οι ΗΠΑ διέθεσαν πρωτοφανείς μεταβιβαστικές πληρωμές.

Αλλά για να βάλουμε τα πράγματα στη θέση τους, το χάσμα μεταξύ της ανάπτυξης του Μ1 στην πανδημία ήταν πολύ μικρότερο από ό,τι στον ΑΕΠ, στο 14% για την Κίνα σε σύγκριση με μόλις 38% για τον υπόλοιπο κόσμο.

Ο υπόλοιπος κόσμος δεν παρέχει τα χρήματα που παρείχε κάποτε η Κίνα.

Και γιατί το M1 είναι τόσο σημαντικό;

Κυρίως επειδή είναι το πιο κυκλικό από τα νομισματικά μέτρα.

Η νομισματική βάση, η οποία είναι το νόμισμα σε κυκλοφορία και τα τραπεζικά αποθεματικά, είναι ένα πολύ στενό μέτρο.

Τα αποθεματικά της κεντρικής τράπεζας μπορούν να δημιουργηθούν, αλλά και να παραμείνουν κλειδωμένα στο χρηματοπιστωτικό σύστημα, και έτσι να έχουν σιωπηρό αντίκτυπο στα περιουσιακά στοιχεία κινδύνου και ιδιαίτερα στην πραγματική οικονομία.

Το Μ2 και το Μ3, από την άλλη πλευρά, είναι πολύ γενικά μέτρα χρήματος.

Είναι τυπικά αντικυκλικά καθώς κυριαρχούνται από στοιχεία όπως οι καταθέσεις ταμιευτηρίου, οι οποίες τείνουν να αυξάνονται σε περιόδους αποστροφής κινδύνου και να υποχωρούν όταν αυξάνεται η οικονομική αισιοδοξία.

Το Μ1 είναι σε γλυκό σημείο…

Αποτελείται κυρίως από τη νομισματική βάση και τις καταθέσεις όψεως.

Οι τράπεζες δημιουργούν καταθέσεις όταν δανείζουν χρήματα, επομένως είναι ένα εξαιρετικό σημάδι επικείμενης οικονομικής δραστηριότητας.

Γιατί να δανειστείτε εκτός αν πρόκειται να ξοδέψετε ή να επενδύσετε;

Η εξέλιξη του M1, επομένως, έχει σημαντικές επιπτώσεις στα περιουσιακά στοιχεία κινδύνου και την παγκόσμια οικονομική δραστηριότητα.

Μπορούμε να δούμε στο παρακάτω διάγραμμα την ισχυρή ηγετική σχέση μεταξύ της παγκόσμιας αύξησης του Μ1 και των αμερικανικών μετοχών, με αυξήσεις και μειώσεις στις μετοχές ανάπτυξης, βάσει M1, σε ορίζοντα 6 μηνών.

Αλλά από την πανδημία, η Κίνα παραπαίει.

Για πρώτη φορά από τότε που εισήλθε στο παγκόσμιο χρηματοπιστωτικό σύστημα, η Κίνα ήταν επίμονη τροχοπέδη στην παγκόσμια οικονομική ανάπτυξη.

Η ανάπτυξή της στο M1 έχει σταματήσει καθώς επέβαλε μερικά από τα πιο δρακόντεια lockdown στον κόσμο και έκτοτε αντιστέκεται στη συμμετοχή σε λεγόμενα κίνητρα που μοιάζουν με πλημμύρες για να αναζωογονήσει την οικονομία της.

Χωρίς την Κίνα, η παγκόσμια προσφορά χρήματος είναι πιθανό να παραμείνει υποτονική, καθώς η ανάπτυξη είναι απίθανο να προέλθει από τις ΗΠΑ ή την Ευρώπη, δεδομένου ότι αυτές οι περιοχές βρίσκονται εν μέσω κύκλων επιτοκιακών αυξήσεων και μείωσης του μεγέθους των ισολογισμών των κεντρικών τραπεζών τους.

Συνεπώς, η πίεση ώστε η Κίνα να τονώσει ευρέως τη ρευστότητα για να αναζωογονήσει την αγορά ακινήτων της και να αποτρέψει έναν αποπληθωρισμό χρέους αυξάνεται.

Αλλά αυτό δεν σημαίνει ότι θα συμβεί σίγουρα και θα συμβεί με τον καιρό.

Εάν η αντίσταση σε τέτοια μέτρα μετατραπεί σε απερίγραπτη απείθεια, τότε δεν θα αντιμετωπίσει μόνο η Κίνα τις συνέπειες…

www.bankingnews.gr

Σχόλια αναγνωστών