Οι μετοχές έχουν "σημαντικά περισσότερη πτώση" και τα εμπορεύματα θα λάβουν νέα ώθηση το 2023

Παρά το πρόσφατο ράλι της χρηματιστηριακής αγοράς, δεν είναι λίγα τα funds που συνεχίζουν να διατηρούν μεγάλες short θέσεις στη Wall Street, καθώς οι εκτιμήσεις ότι οι βασικοί δείκτες -αν και όχι όλες οι μεμονωμένες μετοχές- έχουν σημαντικά περισσότερη καθοδική πορεία, το αναπόφευκτο hangover της μεγαλύτερης φούσκας περιουσιακών στοιχείων στην ιστορία των ΗΠΑ.

Για πάρα πολύ καιρό, η Fed τύπωνε 120 δισεκατομμύρια δολάρια τον μήνα και κρατούσε τα βραχυπρόθεσμα επιτόκια στο μηδέν, ενώ η κυβέρνηση ταυτόχρονα εμφάνιζε δημοσιονομικό έλλειμμα ρεκόρ.

Τώρα, χάρη στο τεράστιο πληθωριστικό hangover από αυτές τις πολιτικές, η Fed μειώνει τον ισολογισμό της και αυξάνει τα επιτόκια, και παρόλο που ο σημερινός ρυθμός πληθωρισμού στο 7% σε ετήσια βάση δεν είναι βιώσιμος, το ενδεχόμενο τέλος της "πολιτικής μηδενικού Covid" της Κίνας και η αναδίπλωση του Νοεμβρίου για τη διάσωση της βιομηχανίας ακινήτων της, σε συνδυασμό με το τέλος των αναλήψεων των στρατηγικών ενεργειακών αποθεμάτων του Βiden, θα δώσουν στις τιμές των εμπορευμάτων μια νέα ώθηση το 2023.

Μακροπρόθεσμα, ο πόλεμος κατά των ορυκτών καυσίμων, η ακριβή "μετατόπιση σε εξωτερικούς συνεργάτες", οι λιγότεροι διαθέσιμοι εργαζόμενοι και τα αέναα ελλείμματα του κρατικού προϋπολογισμού καθιστούν πιθανή μια νέα βασική γραμμή πληθωρισμού γύρω στο 4% (διπλάσιο του στόχου 2% της Fed).

Ακόμη και μια "παύση" των επιτοκίων της Fed το 2023 στο 4,75% (όχι "στροφή"!) θα καθιστούσε, σε συνδυασμό με τα 90 δισεκατομμύρια δολάρια τον μήνα σε συνεχιζόμενο QT, τις τρέχουσες αποτιμήσεις των μετοχών μη βιώσιμες, καθώς οι μετοχές εξακολουθούν να είναι ακριβές.

Κορυφώνονται τα κέρδη των εισηγμένων

Σύμφωνα με την Standard & Poor's, με το 97% των εταιρειών να έχουν υποβάλει εκθέσεις, τα κέρδη ανά μετοχή του τρίτου τριμήνου του S&P 500 ανήλθαν σε περίπου 44,79 δολάρια, τα οποία σε ετήσια βάση ανέρχονται σε 179,16 δολάρια.

Και αυτά ήταν τα έκτατα υψηλότερα τριμηνιαία κέρδη στην ιστορία.

Ένας 16πλάσιος πολλαπλασιαστής σε αυτό - γενναιόδωρος για ένα περιβάλλον με αυξανόμενα επιτόκια, ύφεση (ή ακόμη και απλώς αργή ανάπτυξη) - θα έφερνε τον S&P 500 στις 2.867 μονάδες, έναντι του κλεισίματος του Νοεμβρίου στις 4080,11 μονάδες.

Και όπως ακριβώς στις ανοδικές αγορές, οι πολλαπλασιαστές PE συνήθως κινούνται προς τα πάνω, έτσι και στις πτωτικές αγορές υπερβάλουν συχνά προς τα κάτω.

Ένας πυθμένας που διαμορφώνεται σε σημαντικά χαμηλότερο πολλαπλασιαστή δεν είναι απροσδιόριστος.

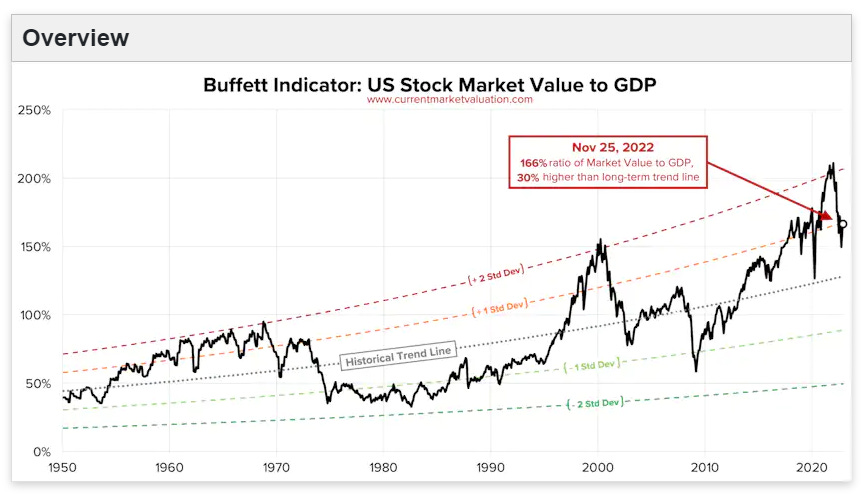

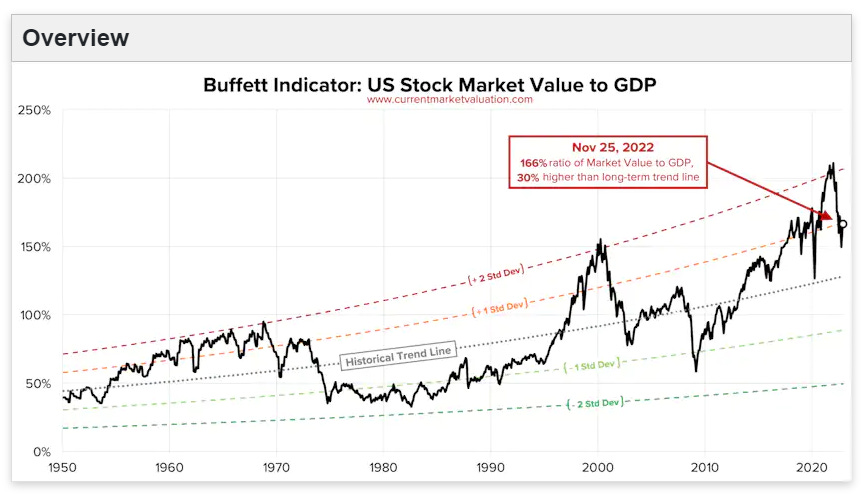

Επιπλέον, μπορούμε να δούμε από το CurrentMarketValuation.com ότι η αποτίμηση της αμερικανικής χρηματιστηριακής αγοράς ως ποσοστό του ΑΕΠ (ο λεγόμενος "δείκτης Buffett") είναι ακόμη πολύ υψηλή, και επομένως οι αποτιμήσεις έχουν πολύ δρόμο να διανύσουν μέχρι να φτάσουν στην "κανονικότητα".

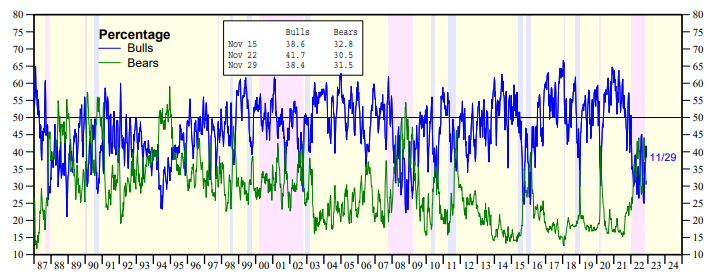

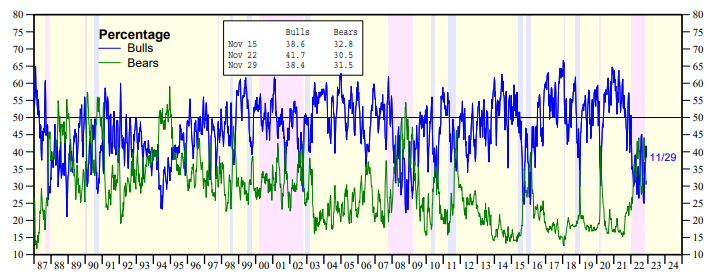

Όσον αφορά το κλίμα, μπορούμε να δούμε από τον Ed Yardeni ότι στη δημοσκόπηση της Investors Intelligence το υψηλότερο ποσοστό "αρκούδας" που έφτασε μέχρι στιγμής στην τρέχουσα αγορά ήταν μόλις γύρω στο 45% (στην πιο πρόσφατη δημοσκόπηση ήταν μόλις 31,5%), ωστόσο υπήρξαν πολλαπλές φορές κατά τη διάρκεια των δεκαετιών του 1980, του 1990 και του 2008 που σκαρφάλωσε πολύ υψηλότερα.

Επίσης, μπορούμε να δούμε ότι κατά τη διάρκεια της εξοντωτικής bear market του 1973 έως το 1975, όταν ο πολλαπλασιαστής GAAP PE του S&P 500 έπεσε από 18x σε 8x, οι bear στη δημοσκόπηση της Investors Intelligence σκαρφάλωσαν γύρω στο 75% και ξεπέρασαν το 80% κατά τη διάρκεια των bear markets της δεκαετίας του 1960.

Καλή τύχη!

Εν τω μεταξύ, το κόστος των τόκων για το ομοσπονδιακό χρέος έχει ήδη δρομολογηθεί να αυξηθεί μαζικά.

Πιστεύει κανείς σοβαρά ότι αυτή η Fed έχει το κουράγιο να αντιμετωπίσει την πολιτική θύελλα του Κογκρέσου που θα πρέπει να περικόψει το Medicare, τον αμυντικό προϋπολογισμό κ.λπ. προκειμένου να πληρώσει το ακόμη υψηλότερο κόστος των τόκων που θα δημιουργηθεί από την αύξηση αυτών των επιτοκίων σε ένα επίπεδο ανάλογο με τη συντριβή ακόμη και μόνο του πληθωρισμού του 4%;

Ο Powell δεν μπορεί να κάνει κάτι τέτοιο, ούτε κανείς άλλος στην Ουάσινγκτον- έτσι, αυτή η Fed πιθανότατα θα βρίσκεται πίσω από την καμπύλη του πληθωρισμού για τουλάχιστον μια δεκαετία.

Και αυτός είναι ο λόγος για τον οποίο πολλά funds παραμένουν σε long θέσεις στην αγορά χρυσού (μέσω του ETF GLD).

www.bankingnews.gr

Για πάρα πολύ καιρό, η Fed τύπωνε 120 δισεκατομμύρια δολάρια τον μήνα και κρατούσε τα βραχυπρόθεσμα επιτόκια στο μηδέν, ενώ η κυβέρνηση ταυτόχρονα εμφάνιζε δημοσιονομικό έλλειμμα ρεκόρ.

Τώρα, χάρη στο τεράστιο πληθωριστικό hangover από αυτές τις πολιτικές, η Fed μειώνει τον ισολογισμό της και αυξάνει τα επιτόκια, και παρόλο που ο σημερινός ρυθμός πληθωρισμού στο 7% σε ετήσια βάση δεν είναι βιώσιμος, το ενδεχόμενο τέλος της "πολιτικής μηδενικού Covid" της Κίνας και η αναδίπλωση του Νοεμβρίου για τη διάσωση της βιομηχανίας ακινήτων της, σε συνδυασμό με το τέλος των αναλήψεων των στρατηγικών ενεργειακών αποθεμάτων του Βiden, θα δώσουν στις τιμές των εμπορευμάτων μια νέα ώθηση το 2023.

Μακροπρόθεσμα, ο πόλεμος κατά των ορυκτών καυσίμων, η ακριβή "μετατόπιση σε εξωτερικούς συνεργάτες", οι λιγότεροι διαθέσιμοι εργαζόμενοι και τα αέναα ελλείμματα του κρατικού προϋπολογισμού καθιστούν πιθανή μια νέα βασική γραμμή πληθωρισμού γύρω στο 4% (διπλάσιο του στόχου 2% της Fed).

Ακόμη και μια "παύση" των επιτοκίων της Fed το 2023 στο 4,75% (όχι "στροφή"!) θα καθιστούσε, σε συνδυασμό με τα 90 δισεκατομμύρια δολάρια τον μήνα σε συνεχιζόμενο QT, τις τρέχουσες αποτιμήσεις των μετοχών μη βιώσιμες, καθώς οι μετοχές εξακολουθούν να είναι ακριβές.

Κορυφώνονται τα κέρδη των εισηγμένων

Σύμφωνα με την Standard & Poor's, με το 97% των εταιρειών να έχουν υποβάλει εκθέσεις, τα κέρδη ανά μετοχή του τρίτου τριμήνου του S&P 500 ανήλθαν σε περίπου 44,79 δολάρια, τα οποία σε ετήσια βάση ανέρχονται σε 179,16 δολάρια.

Και αυτά ήταν τα έκτατα υψηλότερα τριμηνιαία κέρδη στην ιστορία.

Ένας 16πλάσιος πολλαπλασιαστής σε αυτό - γενναιόδωρος για ένα περιβάλλον με αυξανόμενα επιτόκια, ύφεση (ή ακόμη και απλώς αργή ανάπτυξη) - θα έφερνε τον S&P 500 στις 2.867 μονάδες, έναντι του κλεισίματος του Νοεμβρίου στις 4080,11 μονάδες.

Και όπως ακριβώς στις ανοδικές αγορές, οι πολλαπλασιαστές PE συνήθως κινούνται προς τα πάνω, έτσι και στις πτωτικές αγορές υπερβάλουν συχνά προς τα κάτω.

Ένας πυθμένας που διαμορφώνεται σε σημαντικά χαμηλότερο πολλαπλασιαστή δεν είναι απροσδιόριστος.

Επιπλέον, μπορούμε να δούμε από το CurrentMarketValuation.com ότι η αποτίμηση της αμερικανικής χρηματιστηριακής αγοράς ως ποσοστό του ΑΕΠ (ο λεγόμενος "δείκτης Buffett") είναι ακόμη πολύ υψηλή, και επομένως οι αποτιμήσεις έχουν πολύ δρόμο να διανύσουν μέχρι να φτάσουν στην "κανονικότητα".

Όσον αφορά το κλίμα, μπορούμε να δούμε από τον Ed Yardeni ότι στη δημοσκόπηση της Investors Intelligence το υψηλότερο ποσοστό "αρκούδας" που έφτασε μέχρι στιγμής στην τρέχουσα αγορά ήταν μόλις γύρω στο 45% (στην πιο πρόσφατη δημοσκόπηση ήταν μόλις 31,5%), ωστόσο υπήρξαν πολλαπλές φορές κατά τη διάρκεια των δεκαετιών του 1980, του 1990 και του 2008 που σκαρφάλωσε πολύ υψηλότερα.

Επίσης, μπορούμε να δούμε ότι κατά τη διάρκεια της εξοντωτικής bear market του 1973 έως το 1975, όταν ο πολλαπλασιαστής GAAP PE του S&P 500 έπεσε από 18x σε 8x, οι bear στη δημοσκόπηση της Investors Intelligence σκαρφάλωσαν γύρω στο 75% και ξεπέρασαν το 80% κατά τη διάρκεια των bear markets της δεκαετίας του 1960.

Καλή τύχη!

Εν τω μεταξύ, το κόστος των τόκων για το ομοσπονδιακό χρέος έχει ήδη δρομολογηθεί να αυξηθεί μαζικά.

Πιστεύει κανείς σοβαρά ότι αυτή η Fed έχει το κουράγιο να αντιμετωπίσει την πολιτική θύελλα του Κογκρέσου που θα πρέπει να περικόψει το Medicare, τον αμυντικό προϋπολογισμό κ.λπ. προκειμένου να πληρώσει το ακόμη υψηλότερο κόστος των τόκων που θα δημιουργηθεί από την αύξηση αυτών των επιτοκίων σε ένα επίπεδο ανάλογο με τη συντριβή ακόμη και μόνο του πληθωρισμού του 4%;

Ο Powell δεν μπορεί να κάνει κάτι τέτοιο, ούτε κανείς άλλος στην Ουάσινγκτον- έτσι, αυτή η Fed πιθανότατα θα βρίσκεται πίσω από την καμπύλη του πληθωρισμού για τουλάχιστον μια δεκαετία.

Και αυτός είναι ο λόγος για τον οποίο πολλά funds παραμένουν σε long θέσεις στην αγορά χρυσού (μέσω του ETF GLD).

www.bankingnews.gr

Σχόλια αναγνωστών