Η φαινομενική απόκλιση μεταξύ της χρηματιστηριακής αγοράς και της οικονομίας δεν αντανακλά απαραίτητα παράλογη συμπεριφορά

Αν οι τιμές των μετοχών ανέβαιναν μόνο μετά την επιβεβαίωση καλών ειδήσεων, τότε οι επενδύσεις θα ήταν πολύ εύκολες.

Δυστυχώς, δεν είναι ακριβώς έτσι, αναφέρει η JP Morgan.

Θεωρητικά, μια μετοχή αντανακλά την παρούσα αξία όλων των μελλοντικών ταμειακών ροών που αναμένεται να πραγματοποιήσει μια εταιρεία.

Και καθώς περνάει ο καιρός και αυτές οι προσδοκίες εξελίσσονται, μια μετοχή θα παρουσιάζει διακυμάνσεις.

Λίγο ή πολύ.

Με απλά λόγια, οι τιμές των μετοχών αντικατοπτρίζουν κυρίως τις προσδοκίες για το μέλλον και όχι τόσο το τι συμβαίνει τώρα ή το τι συνέβη στο παρελθόν.

Αυτό έχει σημασία σήμερα, καθώς ο S&P 500 έχει σημειώσει έντονη άνοδο από το χαμηλό του στις 12 Οκτωβρίου 2022, και παρόλα αυτά τα εταιρικά κέρδη επιδεινώνονται, η οικονομική ανάπτυξη επιβραδύνεται και η ανεργία αναμένεται να αυξηθεί.

Εν τω μεταξύ, η Ομοσπονδιακή Τράπεζα των ΗΠΑ αναμένεται να αυξήσει εκ νέου τα επιτόκια αυτή την εβδομάδα, γεγονός που αναμένεται να ασκήσει ακόμη μεγαλύτερη πίεση στην οικονομία.

Που οφείλεται η απόκλιση;

Η φαινομενική απόκλιση μεταξύ της χρηματιστηριακής αγοράς και της οικονομίας δεν αντανακλά απαραίτητα παράλογη συμπεριφορά.

Αντίθετα, η χρηματιστηριακή αγορά μπορεί απλώς να αναμένει μια ανοδική στροφή της οικονομίας τις επόμενες εβδομάδες και μήνες.

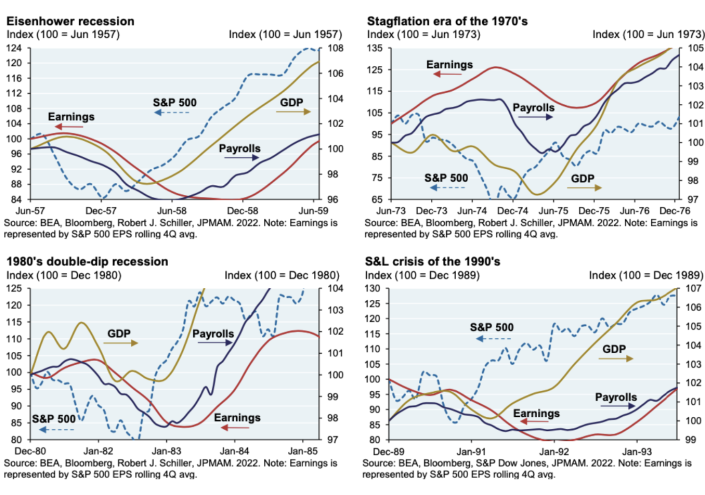

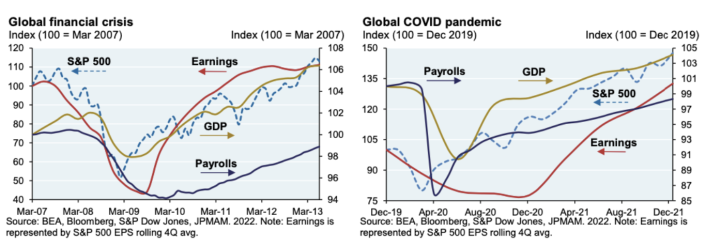

Ο Michael Cembalest, επικεφαλής επενδυτικής στρατηγικής της JPMorgan Asset Management, διερεύνησε αυτές τις σχέσεις με μερικά διαφωτιστικά διαγράμματα.

"Υπάρχει μια αξιοσημείωτη συνοχή στα παρακάτω μοτίβα: οι μετοχές τείνουν να φτάνουν στο κατώτατο σημείο αρκετούς μήνες (τουλάχιστον) πριν από τα υπόλοιπα θύματα μιας ύφεσης", έγραψε.

Όπως μπορείτε να δείτε, οι τιμές των μετοχών (διακεκομμένη μπλε γραμμή) τείνουν να οδηγούνται προς τα πάνω πριν δούμε βελτιώσεις στα κέρδη (κόκκινη γραμμή), το ΑΕΠ (κίτρινη γραμμή) και την απασχόληση (μοβ γραμμή).

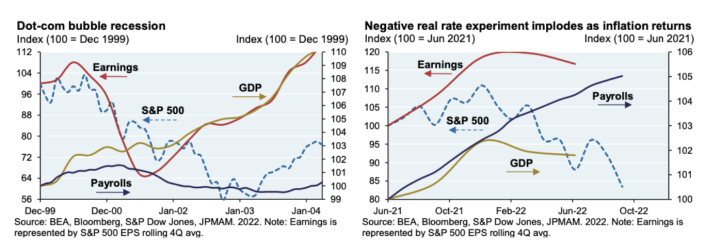

Ο Cembalest σημειώνει ότι η φούσκα των dotcoms στις αρχές της δεκαετίας του 2000 ήταν μια εξαίρεση στο μοτίβο με τα κέρδη να κάμπτονται πριν από τον πυθμένα της αγοράς.

Ωστόσο, το ράλι της αγοράς ξεκίνησε πριν από την αναστροφή της αγοράς εργασίας.

Βάση ιστορίας η τρέχουσα bear market

"Όσον αφορά την τελευταία bear market, εμφανίζεται στα δεξιά", υποστήριξε.

"Δεν βλέπω κανένα λόγο για τον οποίο αυτός ο κύκλος δεν θα καταλήξει να μοιάζει με τους περισσότερους από τους άλλους.

Αν είναι έτσι, ο πυθμένας στις μετοχές θα εμφανιστεί ακόμη και όταν τα νέα για τα κέρδη, το ΑΕΠ και τις μισθοδοσίες συνεχίζουν να χειροτερεύουν".

Είναι ασφαλώς πιθανό ο S&P να πέσει κάτω από το χαμηλό του Οκτωβρίου προτού γυρίσει υψηλότερα.

Και είναι σίγουρα πιθανό αυτό να σηματοδοτήσει περαιτέρω επιδείνωση των οικονομικών δεδομένων.

Οι επενδύσεις δεν είναι εύκολες και ο τέλειος συγχρονισμός των πυθμένων της αγοράς είναι σχεδόν αδύνατος.

Επομένως, όπως καταλήγει η JP Morgan, μην εκπλαγείτε αν δείτε τις τιμές των μετοχών να κινούνται υψηλότερα ακόμη και όταν οι οικονομικές συνθήκες επιδεινώνονται.

Μπορεί απλώς τα οικονομικά δεδομένα να αλλάξουν σύντομα, οπότε ο πυθμένας της αγοράς θα είχε συμβεί εδώ και πολύ καιρό.

www.bankingnews.gr

Δυστυχώς, δεν είναι ακριβώς έτσι, αναφέρει η JP Morgan.

Θεωρητικά, μια μετοχή αντανακλά την παρούσα αξία όλων των μελλοντικών ταμειακών ροών που αναμένεται να πραγματοποιήσει μια εταιρεία.

Και καθώς περνάει ο καιρός και αυτές οι προσδοκίες εξελίσσονται, μια μετοχή θα παρουσιάζει διακυμάνσεις.

Λίγο ή πολύ.

Με απλά λόγια, οι τιμές των μετοχών αντικατοπτρίζουν κυρίως τις προσδοκίες για το μέλλον και όχι τόσο το τι συμβαίνει τώρα ή το τι συνέβη στο παρελθόν.

Αυτό έχει σημασία σήμερα, καθώς ο S&P 500 έχει σημειώσει έντονη άνοδο από το χαμηλό του στις 12 Οκτωβρίου 2022, και παρόλα αυτά τα εταιρικά κέρδη επιδεινώνονται, η οικονομική ανάπτυξη επιβραδύνεται και η ανεργία αναμένεται να αυξηθεί.

Εν τω μεταξύ, η Ομοσπονδιακή Τράπεζα των ΗΠΑ αναμένεται να αυξήσει εκ νέου τα επιτόκια αυτή την εβδομάδα, γεγονός που αναμένεται να ασκήσει ακόμη μεγαλύτερη πίεση στην οικονομία.

Που οφείλεται η απόκλιση;

Η φαινομενική απόκλιση μεταξύ της χρηματιστηριακής αγοράς και της οικονομίας δεν αντανακλά απαραίτητα παράλογη συμπεριφορά.

Αντίθετα, η χρηματιστηριακή αγορά μπορεί απλώς να αναμένει μια ανοδική στροφή της οικονομίας τις επόμενες εβδομάδες και μήνες.

Ο Michael Cembalest, επικεφαλής επενδυτικής στρατηγικής της JPMorgan Asset Management, διερεύνησε αυτές τις σχέσεις με μερικά διαφωτιστικά διαγράμματα.

"Υπάρχει μια αξιοσημείωτη συνοχή στα παρακάτω μοτίβα: οι μετοχές τείνουν να φτάνουν στο κατώτατο σημείο αρκετούς μήνες (τουλάχιστον) πριν από τα υπόλοιπα θύματα μιας ύφεσης", έγραψε.

Όπως μπορείτε να δείτε, οι τιμές των μετοχών (διακεκομμένη μπλε γραμμή) τείνουν να οδηγούνται προς τα πάνω πριν δούμε βελτιώσεις στα κέρδη (κόκκινη γραμμή), το ΑΕΠ (κίτρινη γραμμή) και την απασχόληση (μοβ γραμμή).

Ο Cembalest σημειώνει ότι η φούσκα των dotcoms στις αρχές της δεκαετίας του 2000 ήταν μια εξαίρεση στο μοτίβο με τα κέρδη να κάμπτονται πριν από τον πυθμένα της αγοράς.

Ωστόσο, το ράλι της αγοράς ξεκίνησε πριν από την αναστροφή της αγοράς εργασίας.

Βάση ιστορίας η τρέχουσα bear market

"Όσον αφορά την τελευταία bear market, εμφανίζεται στα δεξιά", υποστήριξε.

"Δεν βλέπω κανένα λόγο για τον οποίο αυτός ο κύκλος δεν θα καταλήξει να μοιάζει με τους περισσότερους από τους άλλους.

Αν είναι έτσι, ο πυθμένας στις μετοχές θα εμφανιστεί ακόμη και όταν τα νέα για τα κέρδη, το ΑΕΠ και τις μισθοδοσίες συνεχίζουν να χειροτερεύουν".

Είναι ασφαλώς πιθανό ο S&P να πέσει κάτω από το χαμηλό του Οκτωβρίου προτού γυρίσει υψηλότερα.

Και είναι σίγουρα πιθανό αυτό να σηματοδοτήσει περαιτέρω επιδείνωση των οικονομικών δεδομένων.

Οι επενδύσεις δεν είναι εύκολες και ο τέλειος συγχρονισμός των πυθμένων της αγοράς είναι σχεδόν αδύνατος.

Επομένως, όπως καταλήγει η JP Morgan, μην εκπλαγείτε αν δείτε τις τιμές των μετοχών να κινούνται υψηλότερα ακόμη και όταν οι οικονομικές συνθήκες επιδεινώνονται.

Μπορεί απλώς τα οικονομικά δεδομένα να αλλάξουν σύντομα, οπότε ο πυθμένας της αγοράς θα είχε συμβεί εδώ και πολύ καιρό.

www.bankingnews.gr

Σχόλια αναγνωστών