Η Bank of America Merrill Lynch αρχίζει την κάλυψη των Εθνική, Πειραιώς και Eurobank με εποικοδομητική στάση

Η ταχεία βελτίωση της ποιότητας των περιουσιακών στοιχείων των ελληνικών τραπεζών προσφέρει ευκαιρίες και αξίες, τονίζει η Bank of America Merrill Lynch στην τελευταία της ανάλυση, κατά την οποία αρχίζει την κάλυψη των Εθνική, Πειραιώς και Eurobank με εποικοδομητική στάση.

Όπως αναφέρει στην ανάλυση με τίτλο "Vertiginous NPE reductions offer value" (Η σπάνια μείωση των NPEs προσφέρει αξία), η Bank of America Merrill Lynch βλέπει σημαντικούς λόγους για να κρατήσει μια εποικοδομητική στάση σε επιλεγμένες ελληνικές τράπεζες.

Μάλιστα, εκτιμά ότι ο κλάδος θα πετύχουν μονοψήφια ποσοστά NPEs, μη εξυπηρετούμενων ανοιγμάτων, μέχρι το 2022, αξιοσημείωτο εάν αναλογιστεί κανείς και το σημείο εκκίνησης.

Οι προτιμήσεις της Bank of America Merrill Lynch

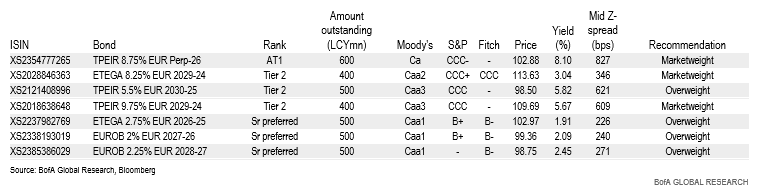

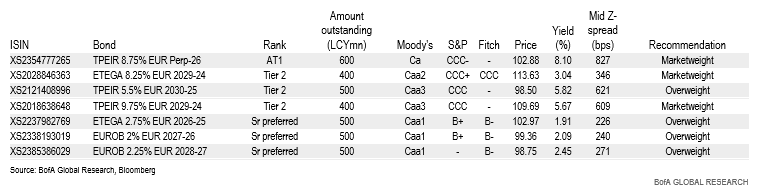

Όπως αναφέρει η Bank of America Merrill Lynch προτιμά ιδιαίτερα τους τίτλους senior της Eurobank - με 2% και 2,25% - και της Εθνικής 2,75%.

Βλέπει επίσης αξία στο Tier 2 της Πειραιώς 5,5%, αλλά δεν έχει πειστεί ακομη για το AT1 της δεδομένου του συγκριτικά ασθενέστερου κεφαλαίου της τράπεζας.

Ισχυρός ρυθμός στις μειώσεις NPE

Οι ελληνικές τράπεζες έχουν στοχεύσει σε επιθετικές μειώσεις στο απόθεμα των μη εξυπηρετούμενων ανοιγμάτων (NPEs), αφού αυτά έφθασαν αναμφίβολα σε μη βιώσιμα υψηλά επίπεδα.

Ταυτόχρονα, το ελληνικό ΑΕΠ σημειώνει ισχυρή ανάκαμψη (η BofA αναμένει αύξηση 5,1% το 2021, μετά από συρρίκνωση 7,8% το 2020).

Το Ταμείο Ανάκαμψης (RRF) θα πρέπει να βοηθήσει στην αύξηση των δανείων και των επενδύσεων για το υπόλοιπο του έτους.

Ο δεσμός μεταξύ τραπεζών και κράτους παραμένει ισχυρός

Οι ελληνικές τράπεζες έχουν υψηλή συσχέτιση με τους κρατικούς τίτλους, λόγω των σημαντικών και αυξανόμενων χαρτοφυλακίων των ομολόγων του ελληνικού δημοσίου (GGB) και της ισχυρής επιρροής των μακροοικονομικών συνθηκών στα κέρδη, την αύξηση των δανείων και την ποιότητα των περιουσιακών στοιχείων.

Για τις τρεις τράπεζες, για τις οποίες η Bank of America Merrill Lynch ξεκινά σήμερα την κάλυψη, η πιστοληπτική τους ικανότητα διαφέρει κατά πολύ περισσότερο από ό,τι προτείνεται από τις αξιολογήσεις πιστοληπτικής ικανότητας, καθώς είναι, κατά την άποψή της, αναγκαστικά συμπιεσμένη μέχρι τώρα κάτω από την κλίμακα αξιολόγησης.

Το σχήμα Ηρακλής είναι το κλειδί

Η κανονιστική πίεση για τη μείωση των NPE και η δημιουργία ενός συστήματος προστασίας περιουσιακών στοιχείων (Ηρακλής, ή HAPS) που ψηφίστηκε από την ελληνική Βουλή το 2019 και στη συνέχεια παρατάθηκε έως τον Οκτώβριο του 2022, βοήθησαν να επιταχύνουν τις μειώσεις των NPE.

Στο πλαίσιο του καθεστώτος HAPS, το ελληνικό δημόσιο παρέχει εγγυήσεις για τα ανώτερα τιτλοποιημένα ομόλογα από τις τιτλοποιήσεις μη εξυπηρετούμενων δανείων.

Σε αυτό το πλαίσιο, τα προβληματικά δάνεια στις ελληνικές συστημικές τράπεζες μειώθηκαν κατά 67 δισ. ευρώ από το τέλος του 2017, σε περίπου 31 δισ. ευρώ από το τέλος του πρώτου εξαμήνου του 2021.

Οι πωλήσεις και οι τιτλοποιήσεις, με τη βοήθεια του καθεστώτος HAPS, συνέβαλαν καθοριστικά στην απότομη βελτίωση της ποιότητας των περιουσιακών στοιχείων τα τελευταία χρόνια.

Ενώ όλες οι τράπεζες στοχεύουν τώρα σε μονοψήφιους δείκτες NPE έως το τέλος του 2022, ορισμένες τράπεζες είναι πολύ πιο κοντά από άλλες, όπως η Eurobank και η Εθνική.

Eurobank: Χαμηλότερη αναλογία NPE, διεθνής διαφοροποίηση

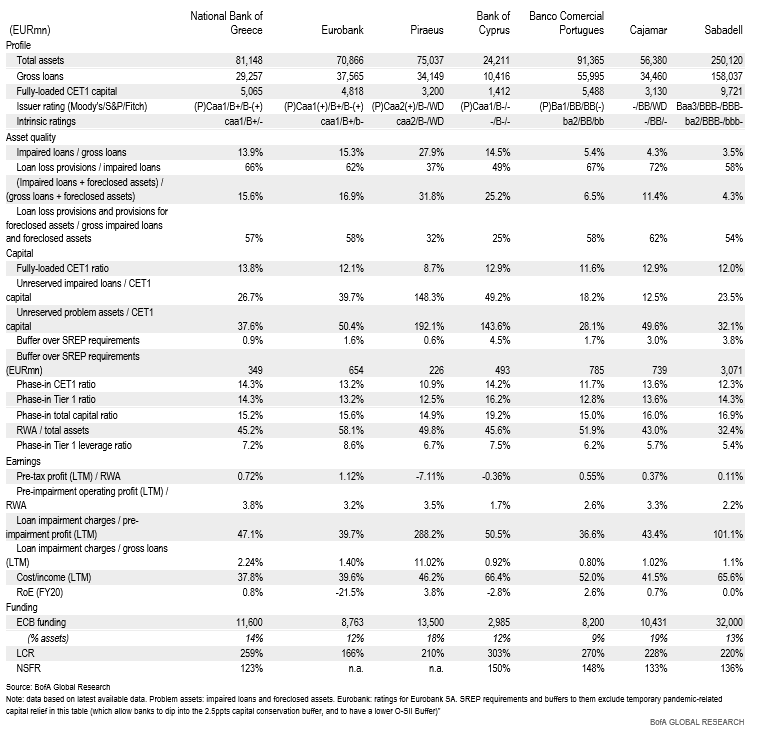

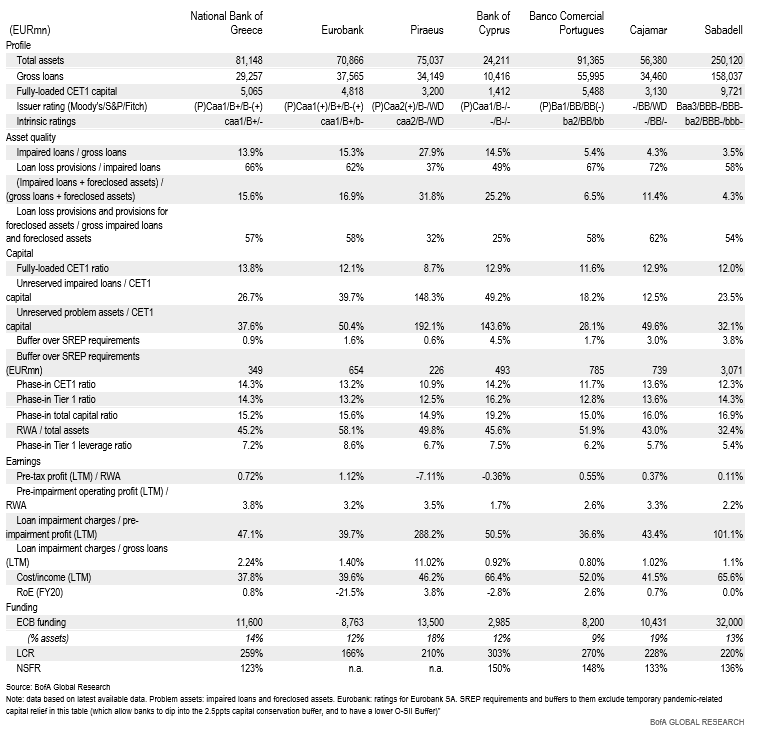

Η Eurobank είναι πλέον η πιο εξελιγμένη ελληνική τράπεζα στη μείωση του δείκτη NPE, φτάνοντας σε pro forma το δείκτη NPE στο 7,8% μετά την τιτλοποίηση Mexico.

Ειναι σημαντικό ότι εμφανίζει ανθεκτικά κέρδη και διεθνή παρουσία, ακόμη και αν το κεφάλαιο φαίνεται πιο αδύναμο από την Εθνική Τράπεζα.

Σύμφωνα με την BofA/ML η Eurobank θα έχει κεφαλαιακή επάρκεια 12,1% με λόγο NPE 8% μέχρι το τέλος του έτους.

ΕΤΕ: Το ισχυρότερο κεφάλαιο παρέχει πλεονέκτημα

Η Εθνική Τράπεζα είναι η βασική επιλογή της BofA/ML, καθώς το κεφάλαιο είναι ένα θετικό σημείο διάκρισης.

Ο λόγος 16% CET1 αναμένεται να αυξηθεί κατά 1,7 π.μ. μόλις κλείσει η τιτλοποίηση του Frontier και η πώληση της ασφαλιστικής το 2/21.

Ο στόχος αναλογίας CET1 15,2% για το 2022 είναι αξιόπιστος, σύμφωνα με τη εικόνα της BofA/ML, ενώ ο απομειωμένος λόγος δανείων της Εθνικής 13,9% αναμένεται να μειωθεί σε μονοψήφια ποσοστά έως τις αρχές του 2022.

Πειραιώς: Το κεφάλαιο είναι η αδυναμία της, παρά την πρόοδο των NPE

Η BofA/ML προτιμά το Tier 2 (OW) της Πειραιώς σε σχέση με το AT1 (MW), καθώς βλέπει κινδύνους εκτέλεσης στα σχέδια της τράπεζας να διατηρήσει το τρέχον επαρκές απόθεμα επί των συνολικών κεφαλαιακών απαιτήσεων.

Η Πειραιώς κάνει βήματα στα σχέδια μείωσης των NPE, από 23% στο 9% μέχρι τις αρχές του 2022.

Ωστόσο, το 9,4% CET1 είναι αρνητικό σημείο και περιορίζει την ευελιξία της τράπεζας να επιταχύνει και να ολοκληρώσει την περαιτέρω απομείωση των προβληματικών δανείων.

www.bankingnews.gr

Όπως αναφέρει στην ανάλυση με τίτλο "Vertiginous NPE reductions offer value" (Η σπάνια μείωση των NPEs προσφέρει αξία), η Bank of America Merrill Lynch βλέπει σημαντικούς λόγους για να κρατήσει μια εποικοδομητική στάση σε επιλεγμένες ελληνικές τράπεζες.

Μάλιστα, εκτιμά ότι ο κλάδος θα πετύχουν μονοψήφια ποσοστά NPEs, μη εξυπηρετούμενων ανοιγμάτων, μέχρι το 2022, αξιοσημείωτο εάν αναλογιστεί κανείς και το σημείο εκκίνησης.

Οι προτιμήσεις της Bank of America Merrill Lynch

Όπως αναφέρει η Bank of America Merrill Lynch προτιμά ιδιαίτερα τους τίτλους senior της Eurobank - με 2% και 2,25% - και της Εθνικής 2,75%.

Βλέπει επίσης αξία στο Tier 2 της Πειραιώς 5,5%, αλλά δεν έχει πειστεί ακομη για το AT1 της δεδομένου του συγκριτικά ασθενέστερου κεφαλαίου της τράπεζας.

Ισχυρός ρυθμός στις μειώσεις NPE

Οι ελληνικές τράπεζες έχουν στοχεύσει σε επιθετικές μειώσεις στο απόθεμα των μη εξυπηρετούμενων ανοιγμάτων (NPEs), αφού αυτά έφθασαν αναμφίβολα σε μη βιώσιμα υψηλά επίπεδα.

Ταυτόχρονα, το ελληνικό ΑΕΠ σημειώνει ισχυρή ανάκαμψη (η BofA αναμένει αύξηση 5,1% το 2021, μετά από συρρίκνωση 7,8% το 2020).

Το Ταμείο Ανάκαμψης (RRF) θα πρέπει να βοηθήσει στην αύξηση των δανείων και των επενδύσεων για το υπόλοιπο του έτους.

Ο δεσμός μεταξύ τραπεζών και κράτους παραμένει ισχυρός

Οι ελληνικές τράπεζες έχουν υψηλή συσχέτιση με τους κρατικούς τίτλους, λόγω των σημαντικών και αυξανόμενων χαρτοφυλακίων των ομολόγων του ελληνικού δημοσίου (GGB) και της ισχυρής επιρροής των μακροοικονομικών συνθηκών στα κέρδη, την αύξηση των δανείων και την ποιότητα των περιουσιακών στοιχείων.

Για τις τρεις τράπεζες, για τις οποίες η Bank of America Merrill Lynch ξεκινά σήμερα την κάλυψη, η πιστοληπτική τους ικανότητα διαφέρει κατά πολύ περισσότερο από ό,τι προτείνεται από τις αξιολογήσεις πιστοληπτικής ικανότητας, καθώς είναι, κατά την άποψή της, αναγκαστικά συμπιεσμένη μέχρι τώρα κάτω από την κλίμακα αξιολόγησης.

Το σχήμα Ηρακλής είναι το κλειδί

Η κανονιστική πίεση για τη μείωση των NPE και η δημιουργία ενός συστήματος προστασίας περιουσιακών στοιχείων (Ηρακλής, ή HAPS) που ψηφίστηκε από την ελληνική Βουλή το 2019 και στη συνέχεια παρατάθηκε έως τον Οκτώβριο του 2022, βοήθησαν να επιταχύνουν τις μειώσεις των NPE.

Στο πλαίσιο του καθεστώτος HAPS, το ελληνικό δημόσιο παρέχει εγγυήσεις για τα ανώτερα τιτλοποιημένα ομόλογα από τις τιτλοποιήσεις μη εξυπηρετούμενων δανείων.

Σε αυτό το πλαίσιο, τα προβληματικά δάνεια στις ελληνικές συστημικές τράπεζες μειώθηκαν κατά 67 δισ. ευρώ από το τέλος του 2017, σε περίπου 31 δισ. ευρώ από το τέλος του πρώτου εξαμήνου του 2021.

Οι πωλήσεις και οι τιτλοποιήσεις, με τη βοήθεια του καθεστώτος HAPS, συνέβαλαν καθοριστικά στην απότομη βελτίωση της ποιότητας των περιουσιακών στοιχείων τα τελευταία χρόνια.

Ενώ όλες οι τράπεζες στοχεύουν τώρα σε μονοψήφιους δείκτες NPE έως το τέλος του 2022, ορισμένες τράπεζες είναι πολύ πιο κοντά από άλλες, όπως η Eurobank και η Εθνική.

Eurobank: Χαμηλότερη αναλογία NPE, διεθνής διαφοροποίηση

Η Eurobank είναι πλέον η πιο εξελιγμένη ελληνική τράπεζα στη μείωση του δείκτη NPE, φτάνοντας σε pro forma το δείκτη NPE στο 7,8% μετά την τιτλοποίηση Mexico.

Ειναι σημαντικό ότι εμφανίζει ανθεκτικά κέρδη και διεθνή παρουσία, ακόμη και αν το κεφάλαιο φαίνεται πιο αδύναμο από την Εθνική Τράπεζα.

Σύμφωνα με την BofA/ML η Eurobank θα έχει κεφαλαιακή επάρκεια 12,1% με λόγο NPE 8% μέχρι το τέλος του έτους.

ΕΤΕ: Το ισχυρότερο κεφάλαιο παρέχει πλεονέκτημα

Η Εθνική Τράπεζα είναι η βασική επιλογή της BofA/ML, καθώς το κεφάλαιο είναι ένα θετικό σημείο διάκρισης.

Ο λόγος 16% CET1 αναμένεται να αυξηθεί κατά 1,7 π.μ. μόλις κλείσει η τιτλοποίηση του Frontier και η πώληση της ασφαλιστικής το 2/21.

Ο στόχος αναλογίας CET1 15,2% για το 2022 είναι αξιόπιστος, σύμφωνα με τη εικόνα της BofA/ML, ενώ ο απομειωμένος λόγος δανείων της Εθνικής 13,9% αναμένεται να μειωθεί σε μονοψήφια ποσοστά έως τις αρχές του 2022.

Πειραιώς: Το κεφάλαιο είναι η αδυναμία της, παρά την πρόοδο των NPE

Η BofA/ML προτιμά το Tier 2 (OW) της Πειραιώς σε σχέση με το AT1 (MW), καθώς βλέπει κινδύνους εκτέλεσης στα σχέδια της τράπεζας να διατηρήσει το τρέχον επαρκές απόθεμα επί των συνολικών κεφαλαιακών απαιτήσεων.

Η Πειραιώς κάνει βήματα στα σχέδια μείωσης των NPE, από 23% στο 9% μέχρι τις αρχές του 2022.

Ωστόσο, το 9,4% CET1 είναι αρνητικό σημείο και περιορίζει την ευελιξία της τράπεζας να επιταχύνει και να ολοκληρώσει την περαιτέρω απομείωση των προβληματικών δανείων.

www.bankingnews.gr

Σχόλια αναγνωστών