Οι αναλύσεις των J P Morgan, Goldman Sachs, Societe Generale και Saxo Bank εστιάζουν για το τι θα μπορούσε να συμβεί το 2020 στα χρηματιστήρια.

Οι εκροές από τις μετοχές το 2019 ήταν μεγαλύτερες αλλά τα χρηματιστήρια ενισχύθηκαν διεθνώς, τι πραγματικά συμβαίνει και κυρίως τι πρόκειται να συμβεί το 2020;

Οι αναλύσεις των J P Morgan, Goldman Sachs, Societe Generale και Saxo Bank εστιάζουν για το τι θα μπορούσε να συμβεί το 2020 στα χρηματιστήρια.

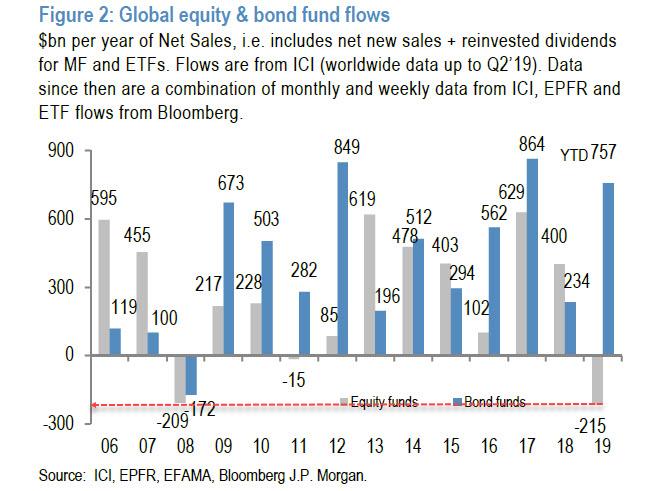

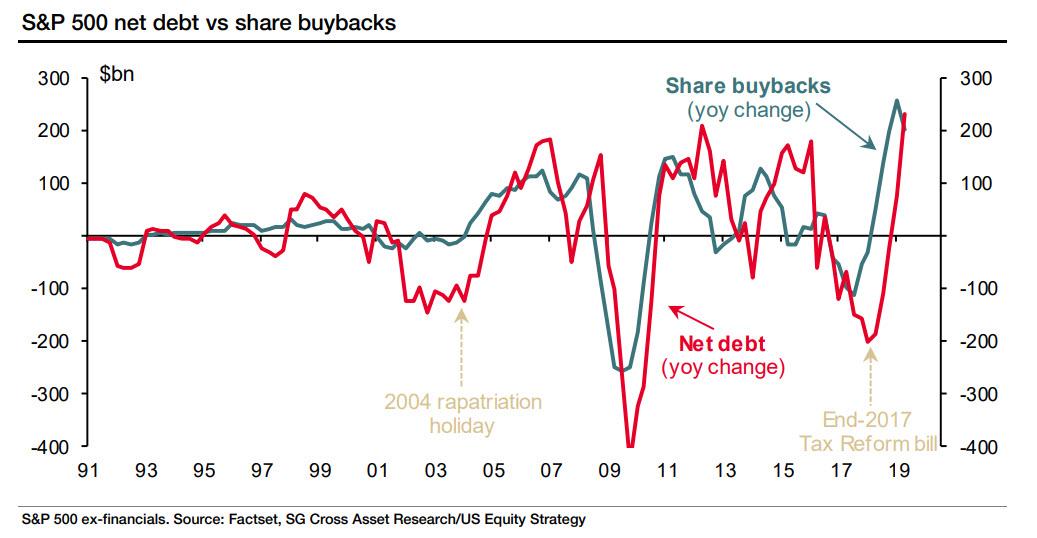

Για το μεγαλύτερο μέρος του 2019, το μεγάλο αίνιγμα ήταν το εξής πως ενώ παρατηρούνται ρεκόρ εκροών από τις μετοχές οι γενικοί δείκτες των μεγάλων αγορών σημειώνουν νέα ιστορικά υψηλά και ταυτόχρονα οι επαναγορές μετοχών (buybacks) έχουν φθάσει σε ιστορικά υψηλά.

Κατά την γαλλική τράπεζα Societe Generale στην ανάλυση της για τις προοπτικές του 2020 αναφέρει

Σήμερα αντιμετωπίζουμε ένα αίνιγμα.

Παρά το γεγονός ότι ο δείκτης S & P 500 αυξήθηκε κατά 24% σε ιστορικά υψηλά πρόσφατα, δεν υπάρχουν ακόμη ενδείξεις ευφορίας, οι επενδυτές ανησυχούν ότι κάτι θα συμβεί.

Κατά την JPMorgan το αίνιγμα της Societe Generale είναι ένα παζλ:

Ένα από τα σημαντικότερα παζλ του 2019 ήταν η εξαιρετικά επιφυλακτική στάση των μικροεπενδυτών.

Παρά τη δυναμική της αγοράς μετοχών το 2019, οι μικροεπενδυτές δεν επιθυμούσαν να συμμετάσχουν στο ράλι των μετοχών.

Στην πραγματικότητα, έδρασαν μέχρι στιγμής ως εμπόδιο στις αγορές μετοχών, πουλώντας μαζικά και συμβάλλοντας στην μεγαλύτερη εκροή για ένα ημερολογιακό έτος από τη χρηματοπιστωτική κρίση του 2008

Αφού οι μικροί επενδυτές πουλάνε ή απέχουν ποιοι ανεβάζουν τις χρηματιστηριακές αγορές;

Long για 10ετή αμερικανικά ομόλογα και MSCI Αναδυόμενων Αγορών, short σε 10ετή βρετανικά ομόλογα και ευρώ/στερλίνας συστήνει η Goldman Sachs

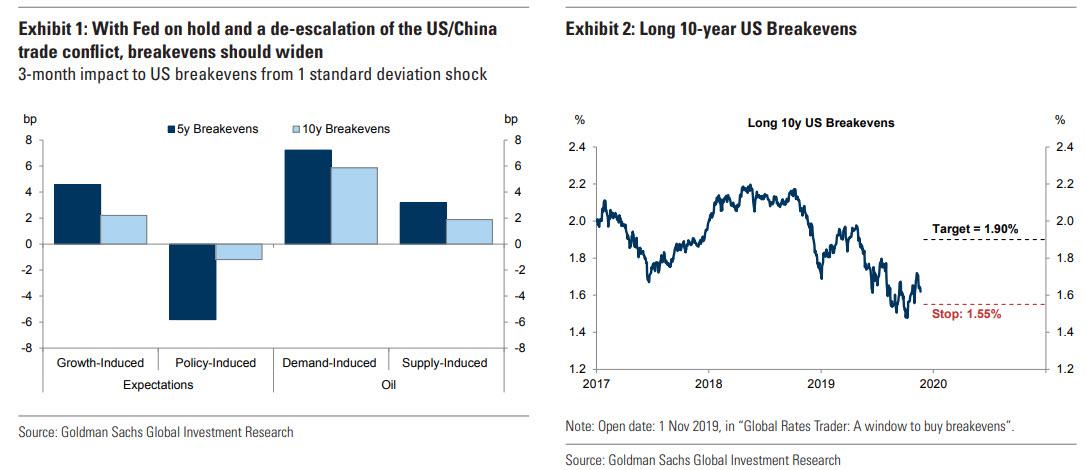

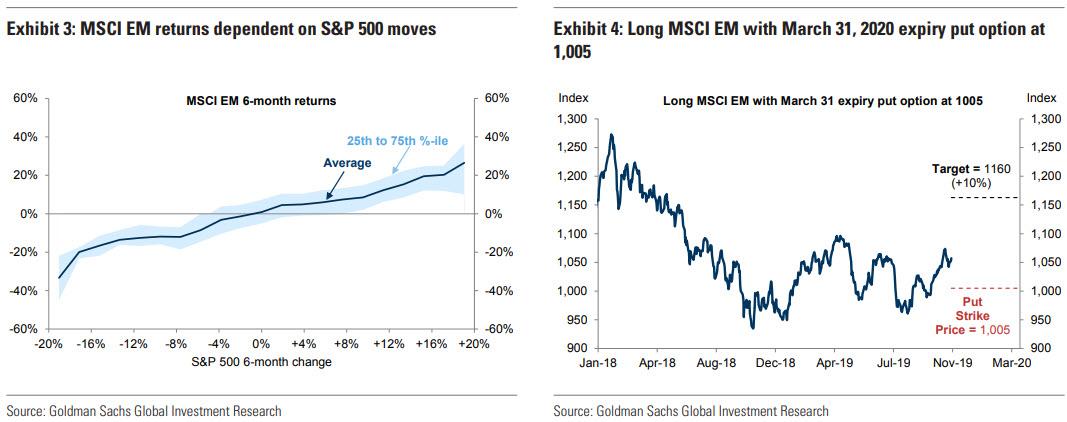

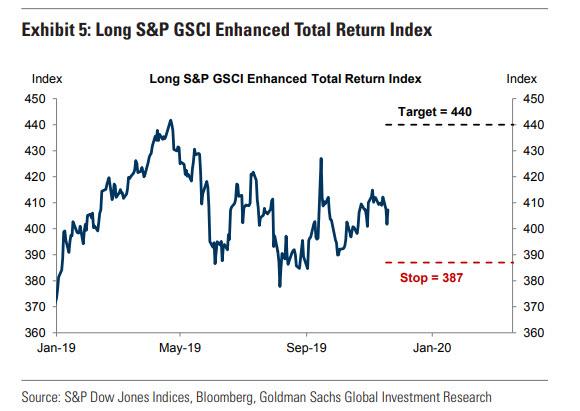

Long θέσεις σε 10ετή αμερικανικά ομόλογα, στον δείκτη MSCI Αναδυόμενων Αγορών και στον S&P GSCI Enhanced δηλώνει για το 2020 η Goldman Sachs, κατά την ανάλυσή της για τη στρατηγική του επόμενου έτους.

Όπως αναφέρει η Goldman Sachs οι εισηγμένες που προσφέρουν ποιοτικά χαρακτηριστικά στους ισολογισμούς τους παραμένουν στην κορυφή των επιλογών, ενώ επισημαίνει χαρακτηριστικά ότι οι επενδυτές δεν θα πρέπει να τοποθετηθούν κόντρα στις διαθέσεις της Ευρωπαϊκής Κεντρικής Τράπεζας να προχωρήσει σε περαιτέρω δράσεις.

Εντούτοις, συστήνει στους επενδυτές να παραμείνουν short στα 10ετή βρετανικά ομόλογα και στην ισοτιμία ευρώ/στερλίνας.

Όπως αναφέρει η Goldman Sachs το 2019 η παγκόσμια οικονομία υποχώρησε ταχύτερα του αναμενόμενου, καθώς υπήρξε ισχυρή σύσφιξη των χρηματοπιστωτικών συνθηκών.

Το γεγονός αυτό ανάγκασε το 60% των κεντρικών τραπεζών να ακολουθήσουν χαλαρή νομισματική πολιτική, με αποτέλεσμα ο δείκτης S&P 500 να εμφανίσει την καλύτερη πορεία του από το 2013 έως και σήμερα, με κέρδη από την αρχή του 2019 να ξεπερνούν το 24%.

Η Goldman Sachs εκτιμά ότι η πιθανότητα διεθνούς ύφεσης στο επόμενο 12μηνο έχει υποχωρήσει στο 20% από 30% που ήταν έως πρόσφατα, ενώ στα θετικά καταγράφεται και το γεγονός ότι ο ιδιωτικός τομέας στις ανεπτυγμένες αγορές ή έστω στις περισσότερες εξ αυτών δεν αντιμετωπίζει ελλείμματα.

Ο χρηματοπιστωτικός όμιλος εκφράζει σχεδόν απόλυτη βεβαιότητα ότι η ανάπτυξη στις ΗΠΑ θα είναι υψηλότερη, ενώ στην Ευρώπη θα εμφανίσει πιο σταδιακή πορεία ανάκαμψης και το ίδιο θα ισχύσει και για την Ιαπωνία.

Σημαντική υποχώρηση εκτιμάται ότι θα εμφανίσει η ανάπτυξη της Κίνας, διαμορφούμενο ελαφρώς χαμηλότερα από το 6%.

Στις βασικές προβλέψεις της, οι περισσότερες κεντρικές τράπεζες των αναπτυγμένων αγορών θα παραμείνουν σε «κατάσταση αναμονής» το 2020.

Ωστόσο, τουλάχιστον στις αρχές του έτους - όπως και το 2019 - «ο κίνδυνος βρίσκεται στην πλευρά της περαιτέρω χαλάρωσης, ειδικά στην Ευρωζώνη και την Ιαπωνία όπου η ανάπτυξη είναι ασθενής και ο πληθωρισμός είναι πολύ χαμηλότερος από τον στόχο».

Έτσι, με ελαφρώς καλύτερη ανάπτυξη, περιορισμένο κίνδυνο ύφεσης και φιλική νομισματική πολιτική, η Goldman προβλέπει "ένα αξιοπρεπές υπόβαθρο για τις χρηματοπιστωτικές αγορές στις αρχές του 2020".

Ωστόσο, οι ανησυχίες σχετικά με τον αντίκτυπο των υψηλότερων εταιρικών φόρων στα κέρδη θα μπορούσαν να αυξηθούν κατά τη διάρκεια των προεδρικών εκλογών στις ΗΠΑ.

Εκτός από την πολιτική, η Goldman προειδοποιεί ότι η αύξηση της αύξησης των μισθών φαίνεται ότι θα μειώσει τα περιθώρια κέρδους τα επόμενα χρόνια.

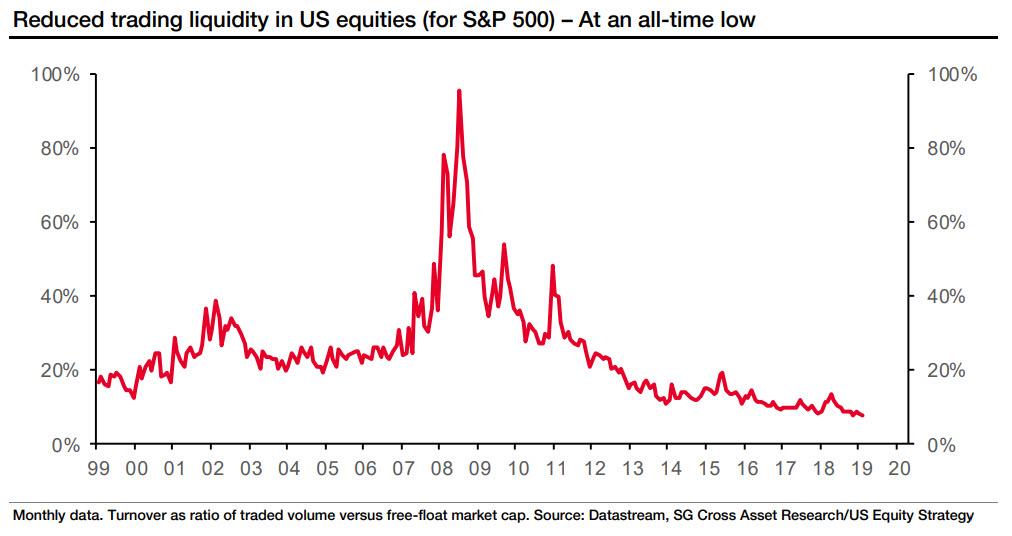

Σύμφωνα με τη Goldman, η επιδείνωση των συνθηκών ρευστότητας της αγοράς αποτελεί σημαντική πηγή δημιουργίας «ρωγμών» που οι επενδυτές πρέπει να προβλέπουν και να προβαίνουν σε συνεχείς αναπροσαρμογές, ιδίως στην αγορά των εταιρικών ομολόγων.

Η συνδυασμένη επίδραση των υψηλότερων απαιτήσεων κεφαλαίου και ρευστότητας έχει βελτιώσει την ανθεκτικότητα των τραπεζών. Ωστόσο, αυτή η βελτιωμένη ανθεκτικότητα έχει επίσης μειώσει την ευελιξία της τράπεζας και έχει μειώσει την ικανότητα ανταπόκρισης στην ισχυρότερη ζήτηση ρευστότητας σε περιόδους αυξημένης πίεσης στην αγορά.

Αναλυτικά οι επισημάνσεις της:

1. Σταθεροποίηση παγκόσμιας ανάπτυξης

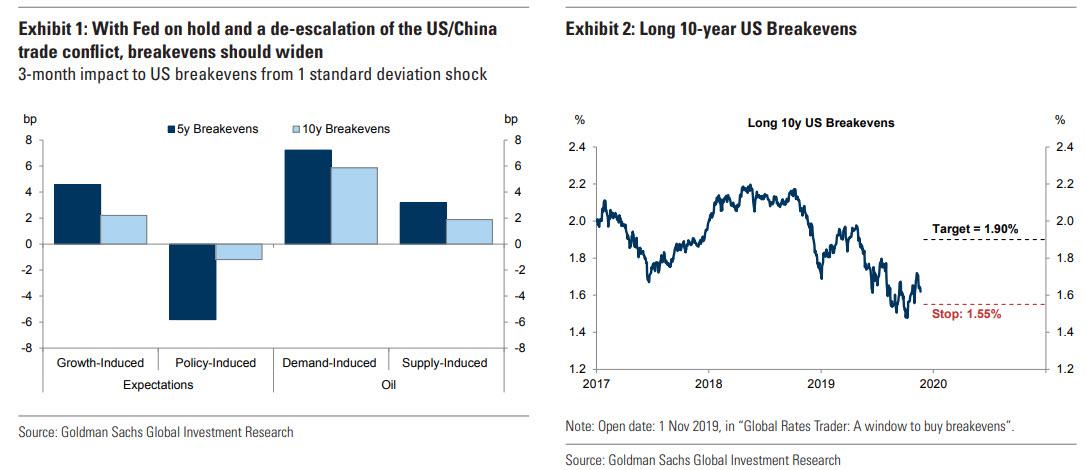

Long στα 10ετή αμερικανικά ομόλογα

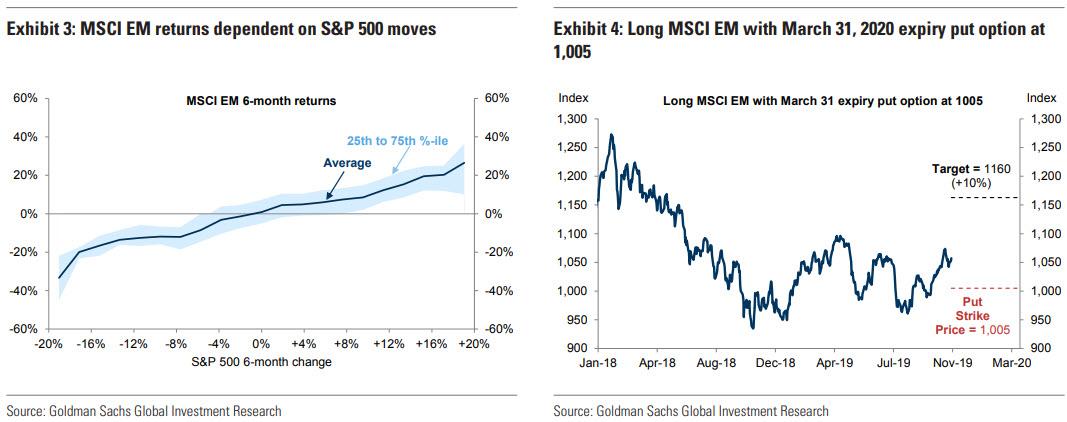

Long στον δείκτη MSCI EM, αλλά χρησιμοποιώντας και προστασία (hedge)

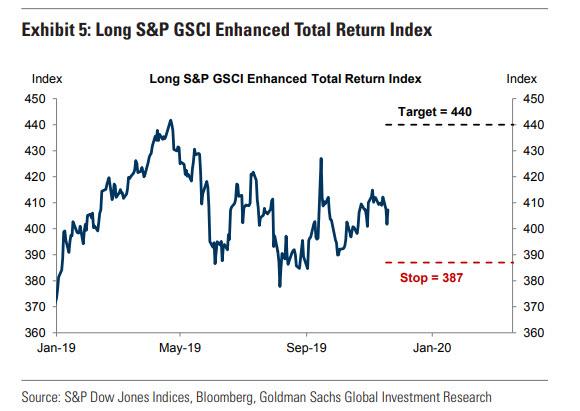

Long στον δείκτη S&P GSCI Enhanced

Long σε κυκλικές έναντι αμυντικών μετοχών στις αναδυόμενες αγορές

Short στην ισοτιμία Ευρώ/Σουηδική Κορώνα

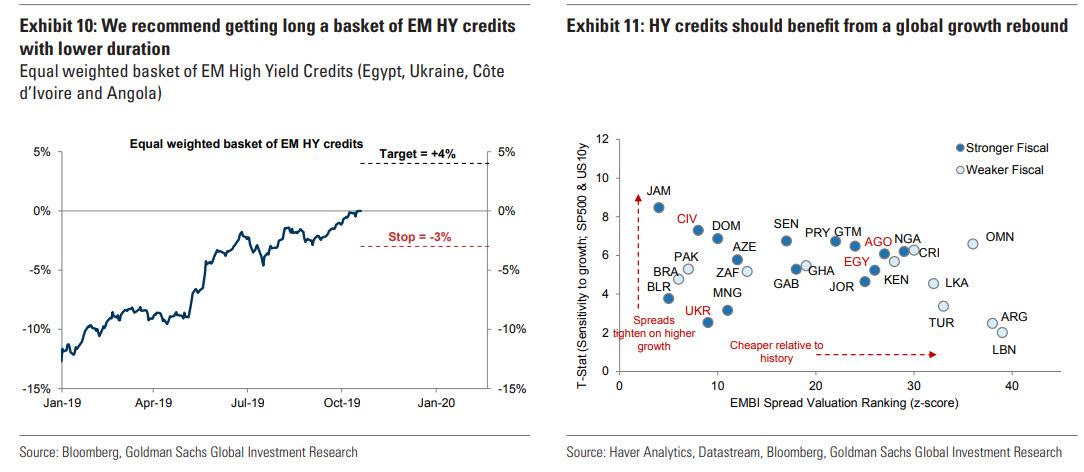

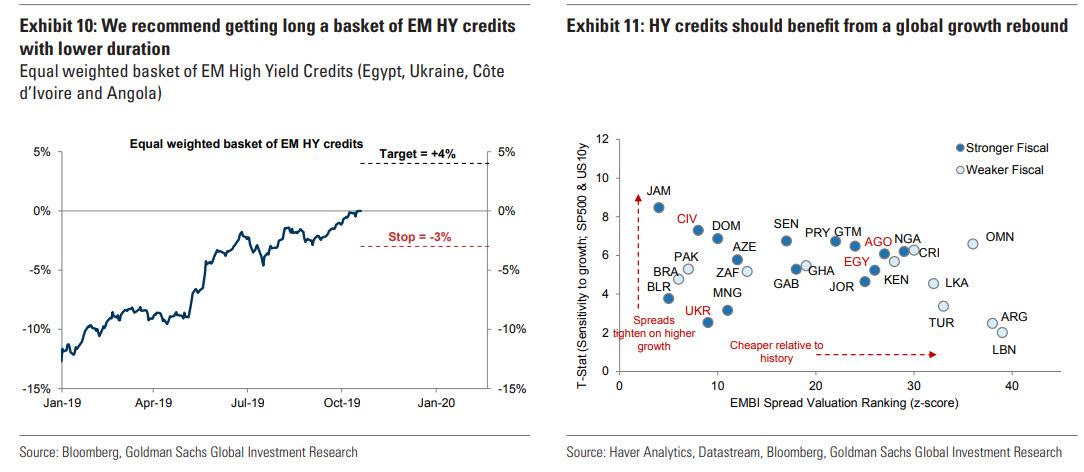

Long σε επιλεγμένο «καλάθι» ομολόγων υψηλού ρίσκου και υψηλών αποδόσεων των αναδυόμενων αγορών

2. Ποιότητα

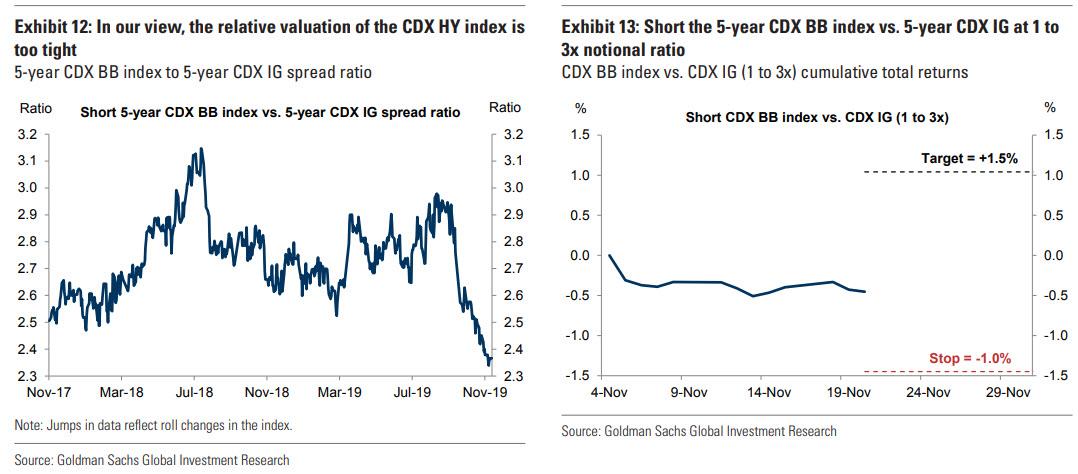

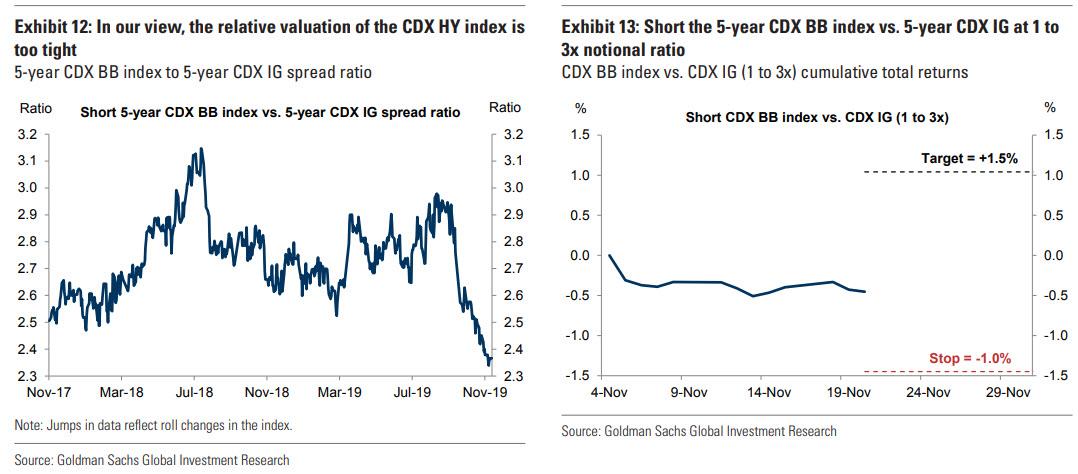

Short των δείκτη για τα 5ετή CDX BB

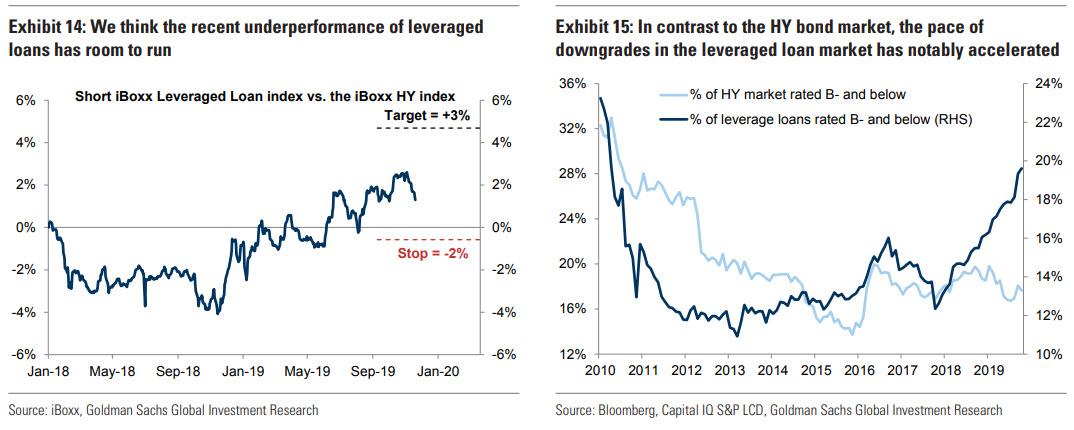

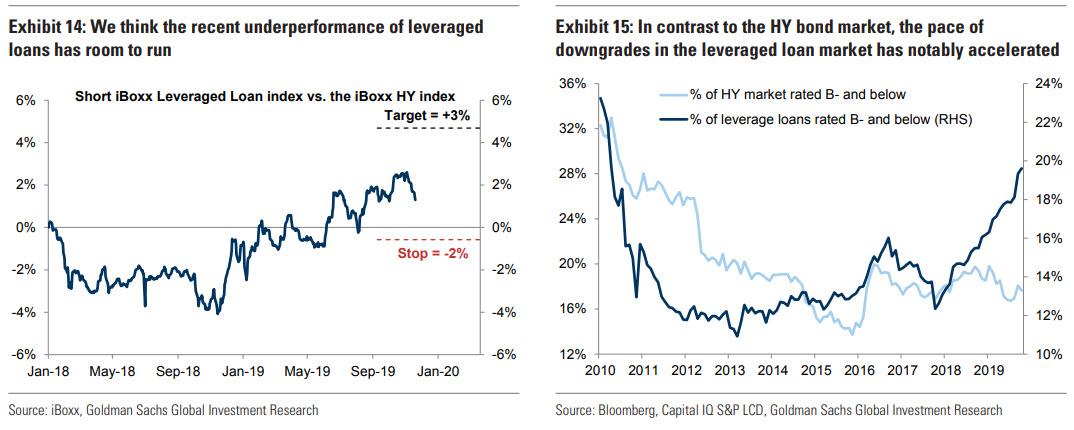

Short τον δείκτη iBoxx Leveraged Loan index

3. Fed

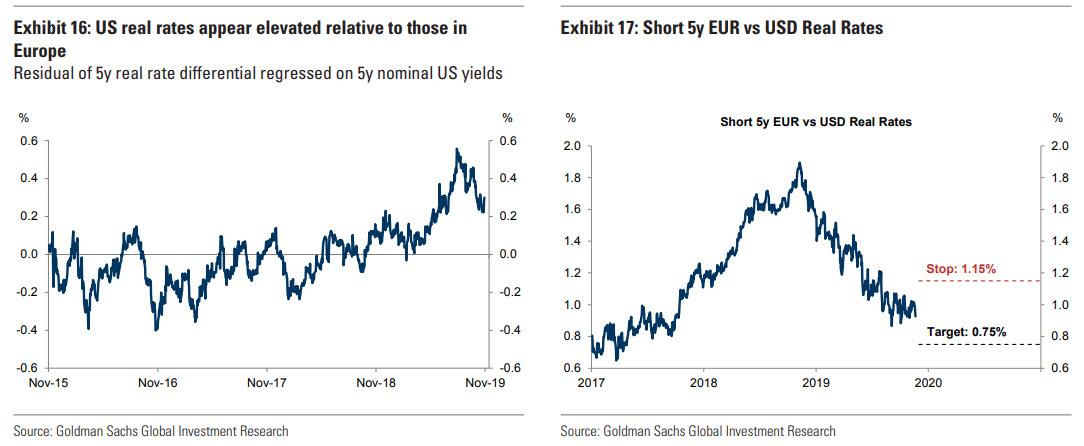

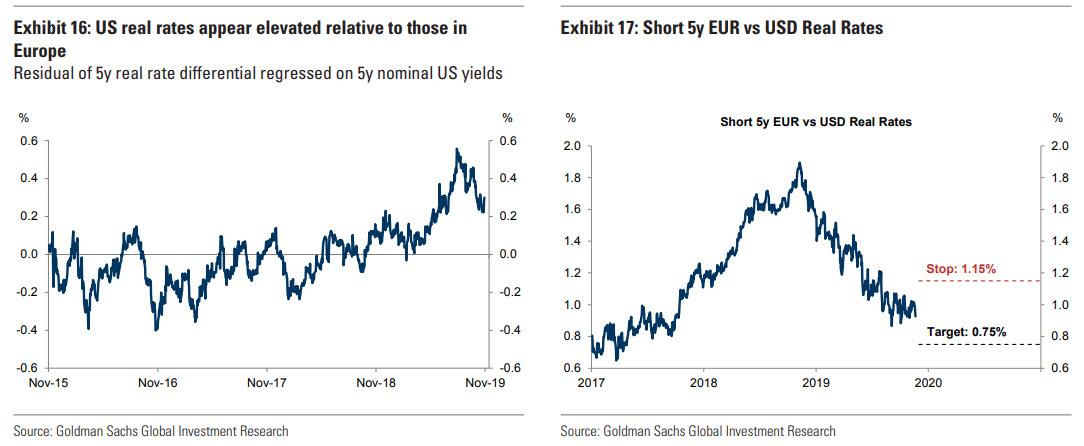

Short τα 5ετή επιτόκια της Ευρωζώνης έναντι των πραγματικών επιτοκίων ΗΠΑ

Long τιτλοποιημένα στεγαστικά δάνεια αμερικανικών υπηρεσιών

4. ΕΚΤ

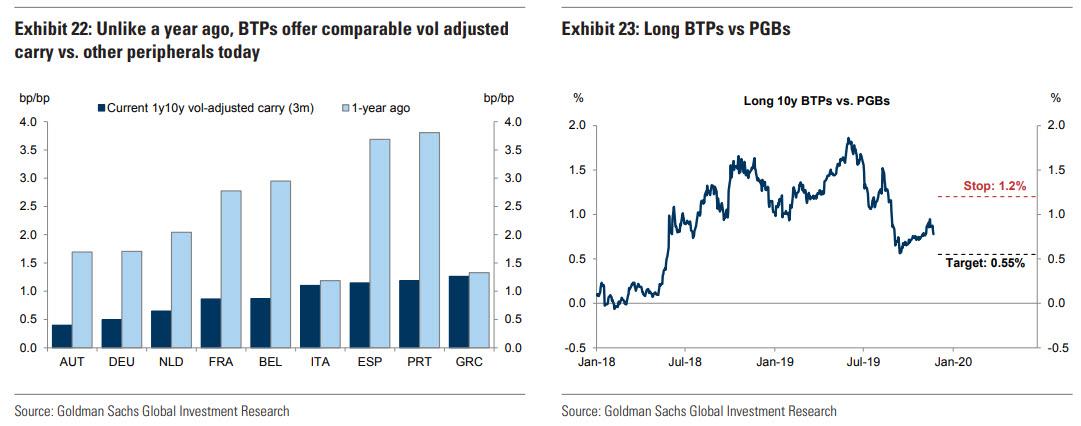

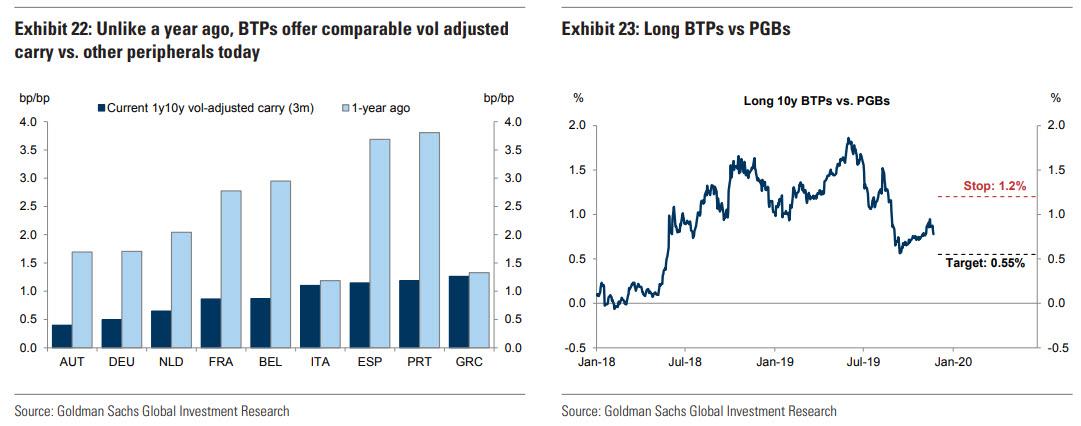

Long στα ιταλικά κρατικά ομόλογα σε σύγκριση με τα πορτογαλικά

Long στον δείκτη EUR iBoxx Contingent Convertible Liquid Developed Market AT1

5. Brexit

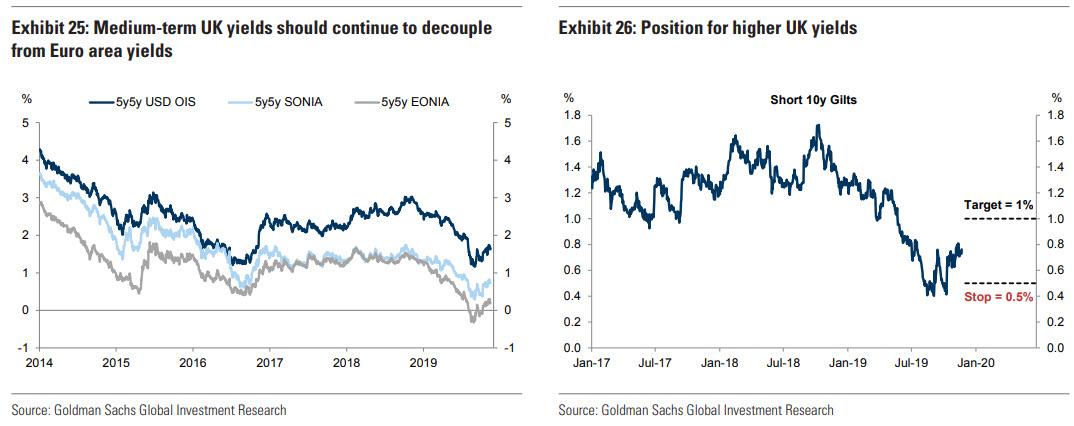

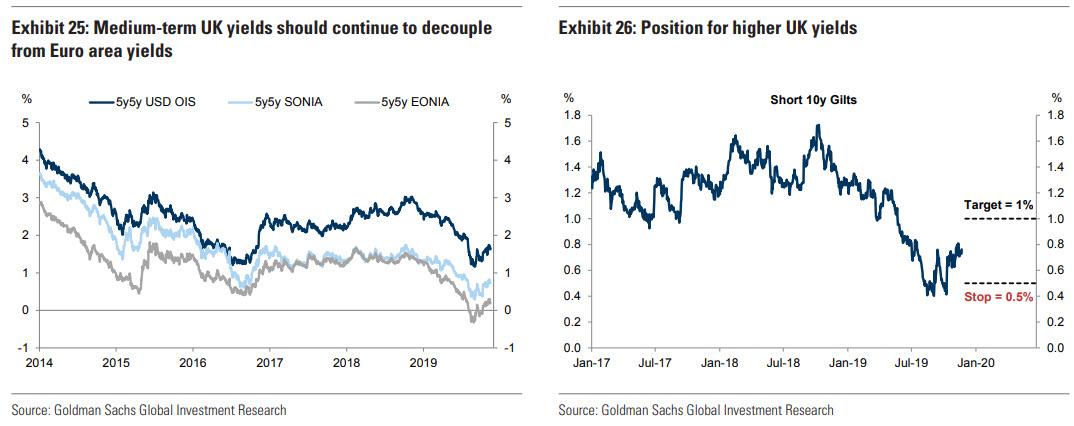

Short στα 10ετή βρετανικά κρατικά ομόλογα10y Gilts

Short Ευρώ/Στερλίνα

6. Νομίσματα αναδυόμενων αγορών

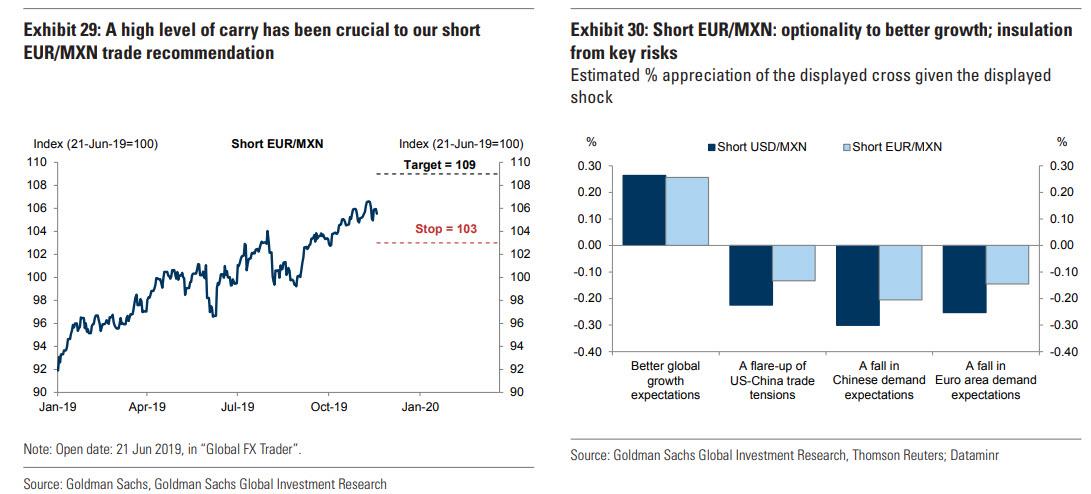

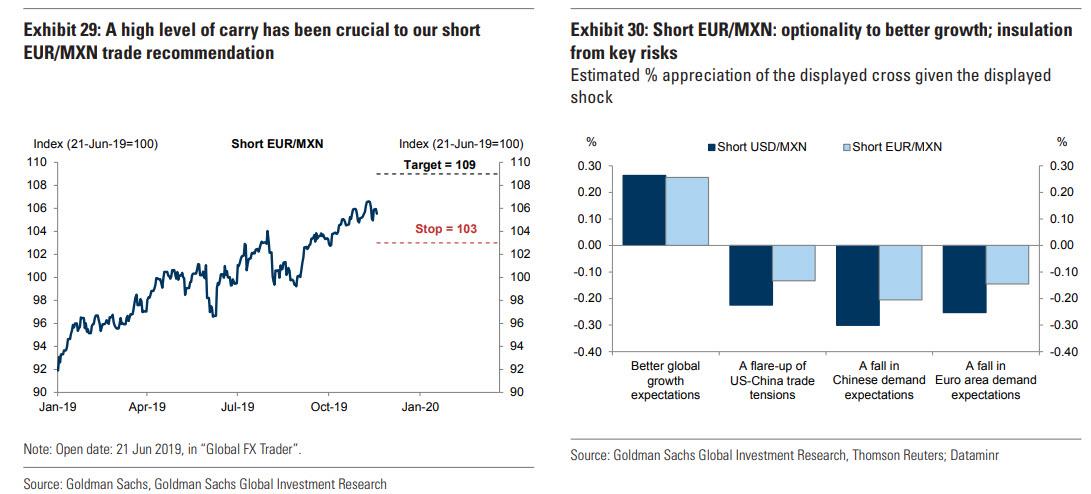

Short Ευρώ/Πέσο Μεξικού

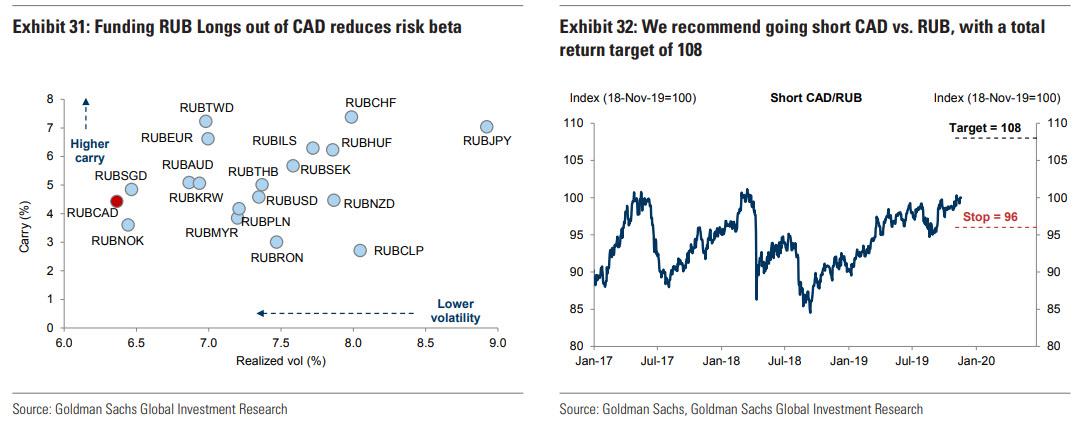

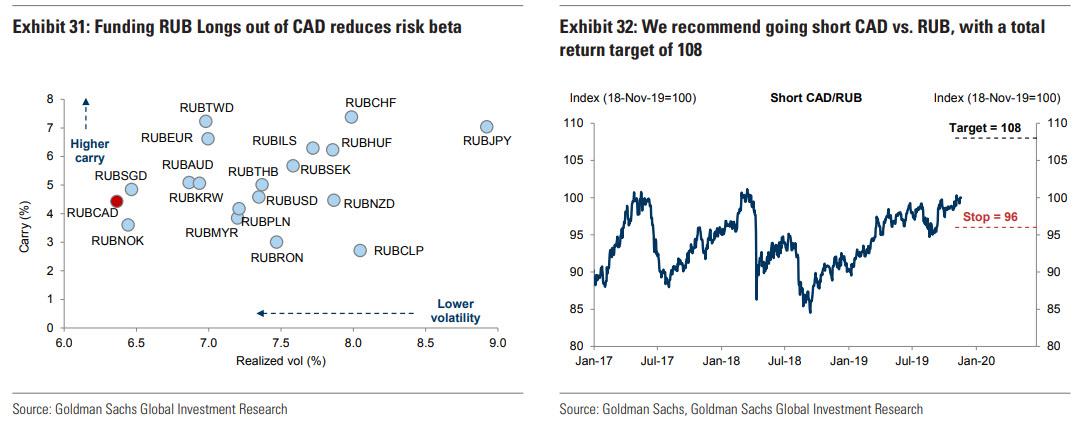

Short Δολάριο Καναδά/Ρούβλι

Long στη Ρουπία έναντι του Δολαρίου Ταϊβάν

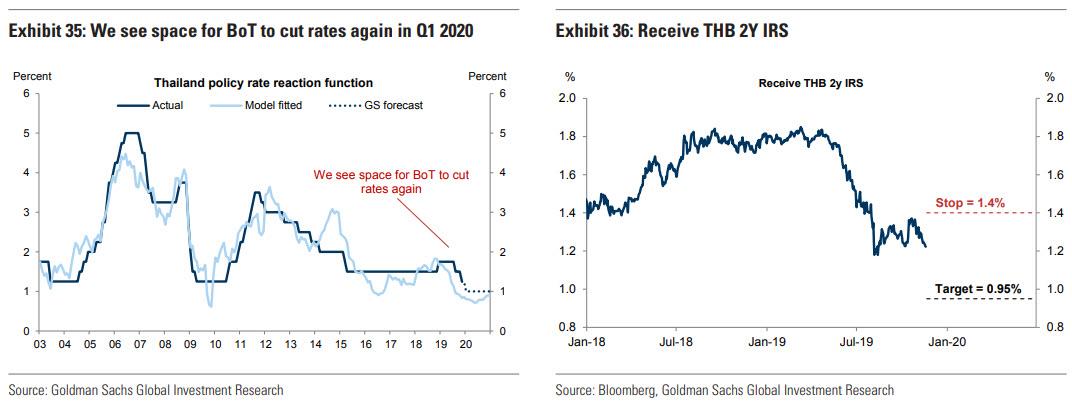

7. Απουσία χαλάρωσης στη νομισματική πολιτική

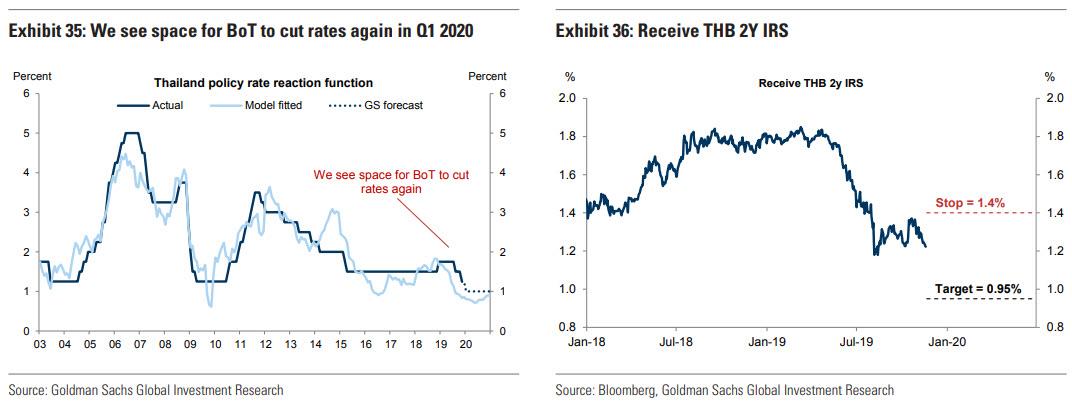

Παραμονή στο THB 2Y IRS

Παραμονή στο KRW 1Y fwd, 2Y

Societe Generale τι θα συμβεί το 2020;

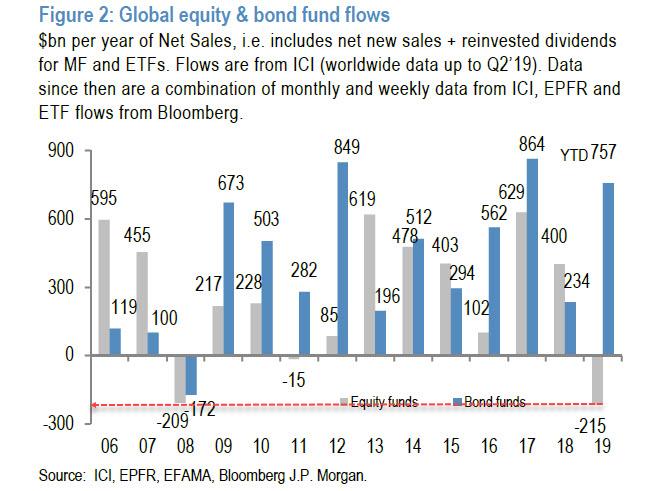

Το 2019 σημειώθηκαν οι μεγαλύτερες εκροές κεφαλαίου μετοχών από τον δείκτη S&P 500 που είχαν να καταγραφούν από το 2013, προσεγγίζοντας τις εκροές που είχαν σημειωθεί το οικονομικό έτος κρίσης το 2008.

Η εκροή έφθασε στα 209 δισεκατομμύρια δολάρια ωστόσο ο δείκτης S&P 500 έφθασε σε νέα επίπεδα ρεκόρ αυξάνοντας την κεφαλαιοποίηση κατά 215 δισεκ. δολάρια και τα ρεκόρ συνεχίζονται.

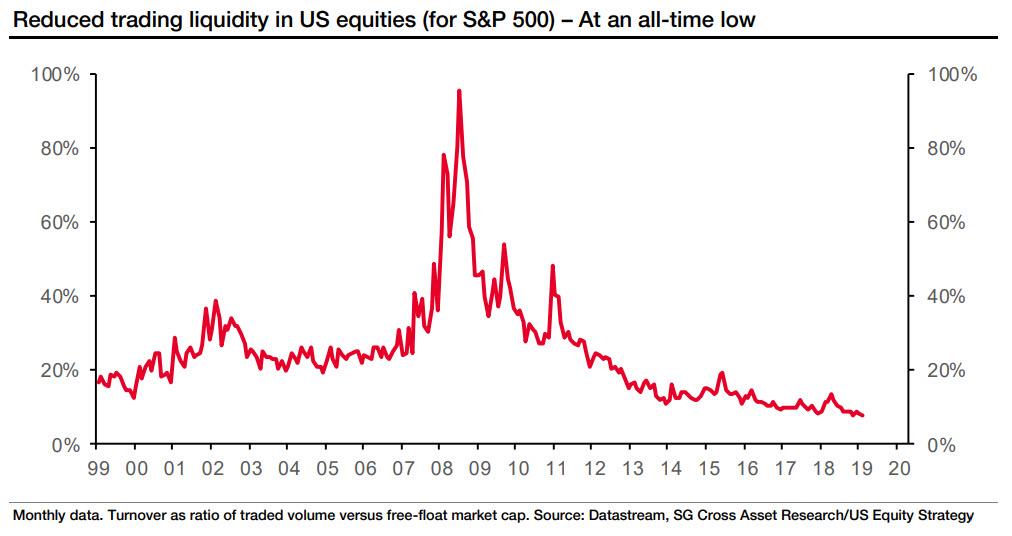

Όπως αναφέρει η Societe Generale, η απάντηση στο αίνιγμα αυτό μπορεί να δοθεί εν μέρει από τον μειωμένο όγκο συναλλαγών στην αμερικανική αγορά μετοχών, την κλιμάκωση του εμπορικού πολέμου μεταξύ ΗΠΑ και Κίνας.

Ωστόσο η προσωρινή αποκλιμάκωση των εντάσεων θα μπορούσε ακόμη να συντηρήσει την τάση ανόδου στις αγορές… αλλά όχι για πολύ.

Κατά την Societe Generale η ανακοίνωση της συμφωνίας που αφορά την φάση 1 στις 11 Οκτωβρίου 2019 από τον Πρόεδρο Trump με την Κίνα, μετά από 463 ημέρες ανατροπών έδωσε ώθηση στις αγορές μετοχών

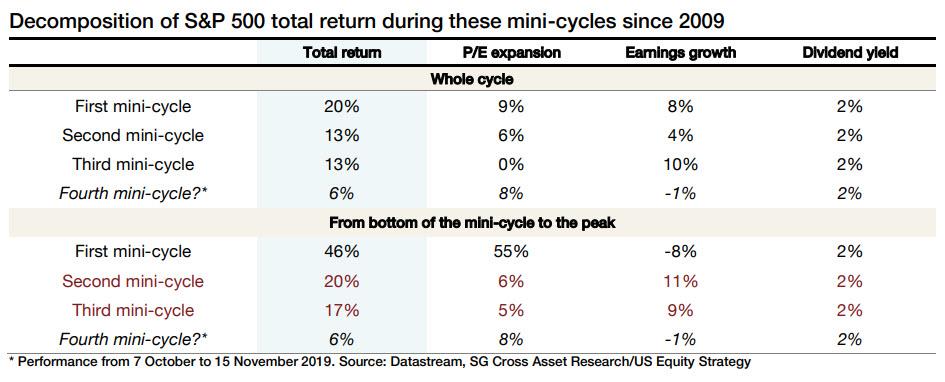

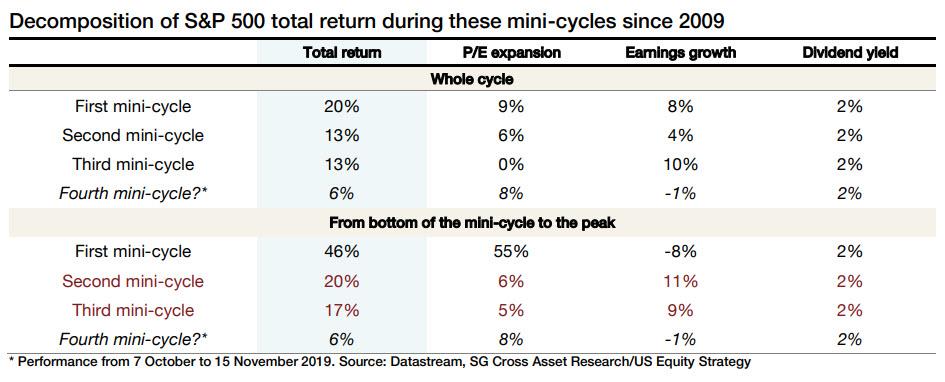

Από το 2007 έχουν σημειωθεί στην Wall 3 μικροί ανοδικοί κύκλοι που οδήγησαν μετοχές και δείκτες σε ιστορικά υψηλά.

Το ερώτημα είναι εάν θα ανοίξει και ένας τέταρτος μικρός ανοδικός κύκλος.

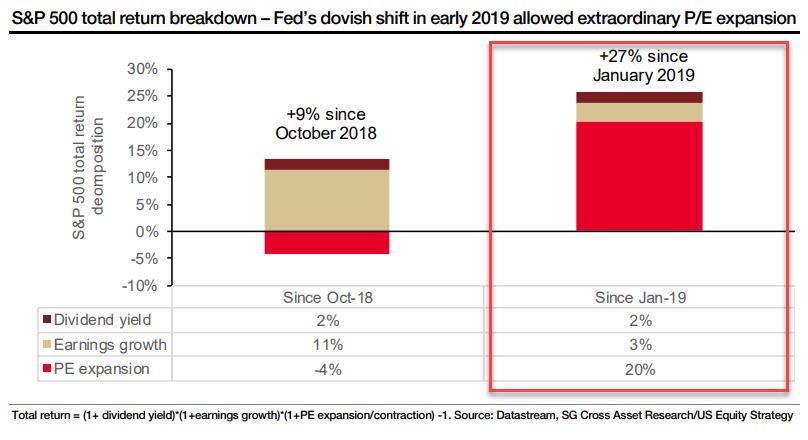

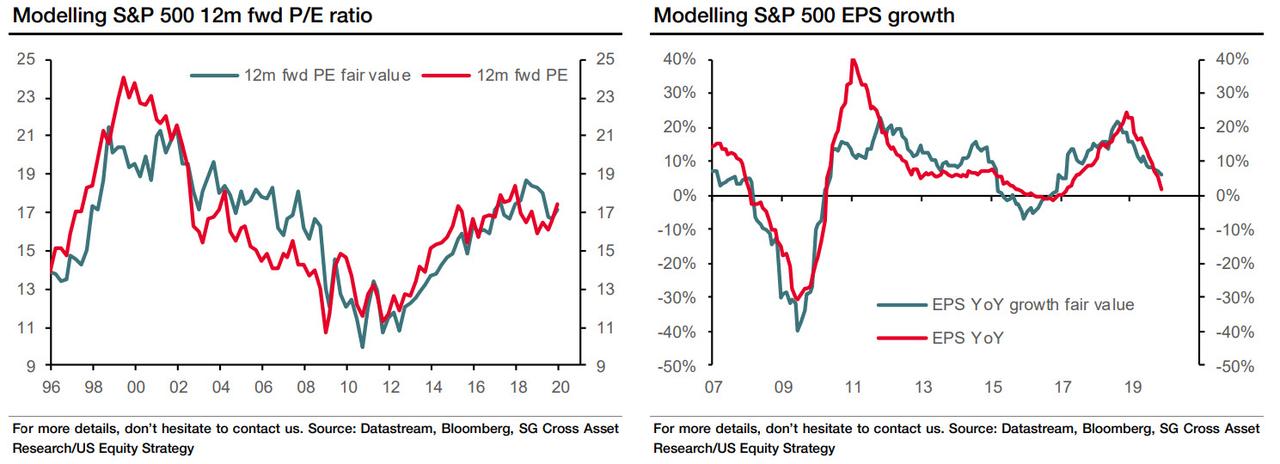

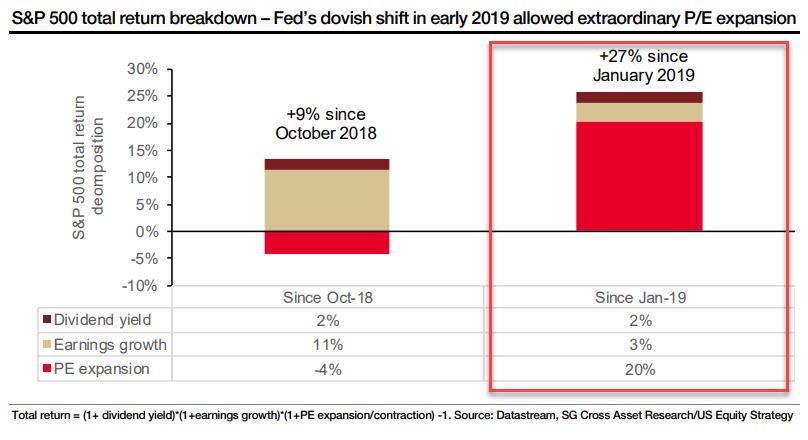

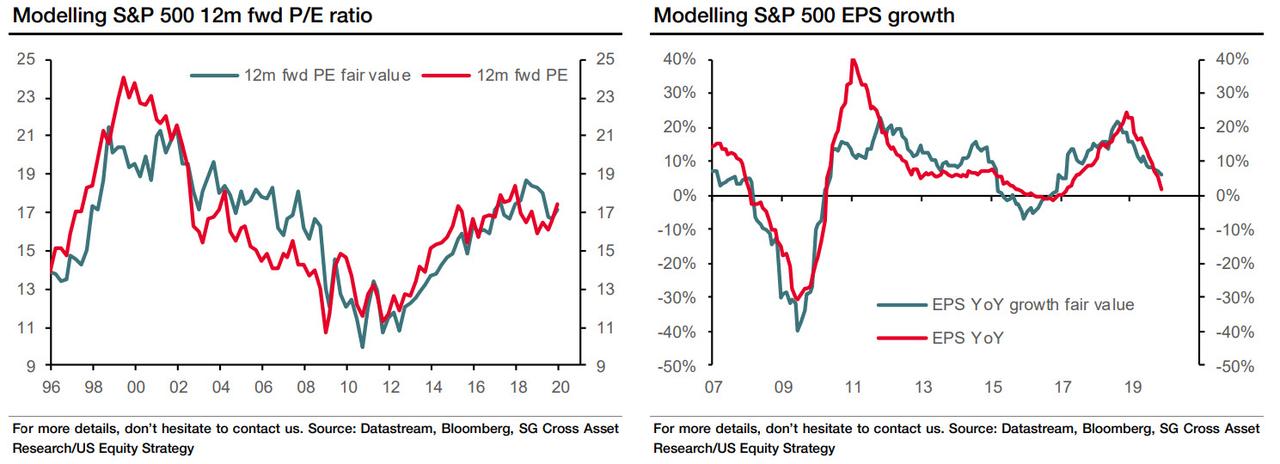

Στο ερώτημα αυτό η Societe Generale και η Goldman Sachs συμφωνούν, ότι εάν εξεταστούν οι συνολικές αποδόσεις του δείκτη S & P 500, εξάγονται δύο συμπεράσματα.

Πρώτον, από τον Οκτώβριο του 2018, οι επιδόσεις της αγοράς επηρεάστηκαν εξ ολοκλήρου από την αύξηση των κερδών παρ΄ ότι το P/E δεν ενθουσίασε.

Δεύτερον, και το πιο σημαντικό, η αλλαγή στρατηγικής της Fed στις αρχές του 2019 άλλαξε τα δεδομένα ενισχύοντας το P/E όταν οι αγορές άρχισαν να υποχωρούν.

Κατά την Goldman που αναλύει επίσης τις προοπτικές του 2020 με τα κέρδη των εταιριών του δείκτη S & P 500 να σημειώνουν σχεδόν μηδενική αύξηση το 2019 εάν δεν υπήρχαν οι κεντρικές τράπεζες τα πράγματα θα ήταν χειρότερα.

Φυσικά, το 2019 ήταν ένα έτος κατά το οποίο τόσο η Federal Reserve όσο και η Ευρωπαϊκή Κεντρική Τράπεζα χαλάρωσαν εκ νέου τη νομισματική πολιτική, πιέζοντας τα μακροπρόθεσμα πραγματικά επιτόκια κάτω από περίπου 100 μονάδες βάσης στις ΗΠΑ και 50 μονάδες βάσης στην ευρωζώνη.

Με βάση μια τυποποιημένη προσέγγιση που βασίζεται στο ασφάλιστρο κινδύνου μετοχών η παρέμβαση των κεντρικών τραπεζών αντιπροσώπευε «σχεδόν το σύνολο της απόδοσης των μετοχών παγκοσμίως κατά την Goldman Sachs.

Για να γίνει αντιληπτό τι θα συμβεί το 2020, πρέπει να κατανοηθεί τι προκάλεσε την εντυπωσιακή αύξηση της τάξης του 24% στην αγορά το 2019.

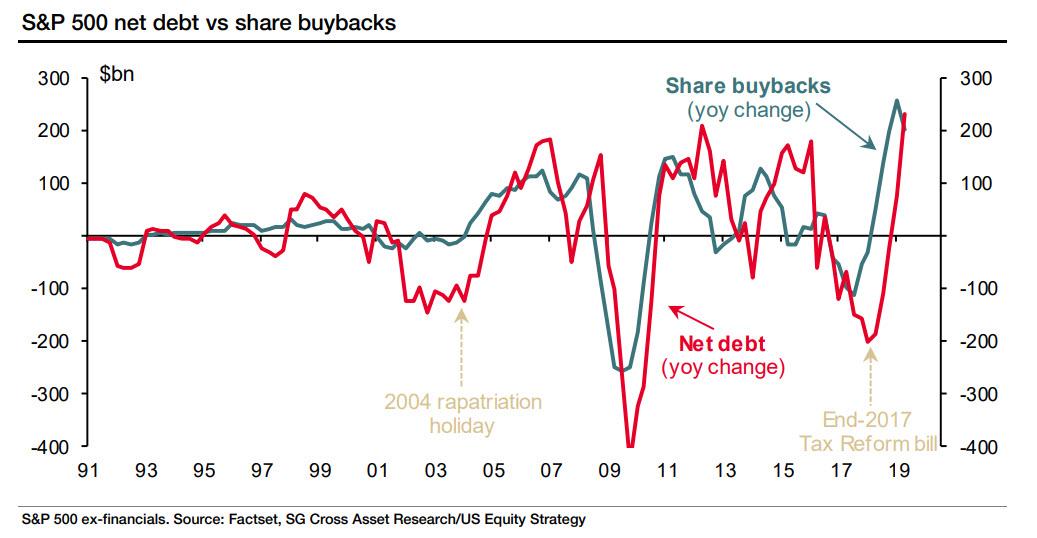

Κατά την Societe Generale πέραν από την καθοριστική παρέμβαση των κεντρικών τραπεζών, το 2017 η πολιτική Trump με τους φόρους συνέβαλε μαζικά στο κύμα αγοράς μετοχών τα τελευταία δύο χρόνια..

Ταυτόχρονα πολλές εταιρίες προέβησαν σε εκδόσεις ομολόγων τα περισσότερα είχαν βαθμολογία ΒΒΒ και κατά πολλούς η επόμενη κρίση ομολόγων θα είναι το αποτέλεσμα της μαζικής έκδοσης για να χρηματοδοτηθούν οι επαναγορές μετοχών, οι οποίες με τη σειρά τους έστειλαν τις μετοχές σε ιστορικά υψηλά.

Στις ΗΠΑ πολλές εταιρίες χρησιμοποιούν τα ομόλογα που εκδίδουν για επαναγορές μετοχών.

Εκτός από τις καταστροφικές πολιτικές των κεντρικών τραπεζών που ενθαρρύνουν τις εταιρίες να εκδώσουν ρεκόρ χρέους για να επαναγοράζουν μετοχές υπάρχει ένας άλλος λόγος πίσω από την ευφορία, οι πραγματικές συναλλαγές πλην επαναγορών έχουν μειωθεί στην Wall και στον δείκτη S & P 500.

Πράγματι, ο όγκος των συναλλαγών βρίσκεται σε πτωτική τάση από το 2008 και η Societe Generale αναμένει ότι θα συνεχιστεί.

Ένα σημαντικό πρόγραμμα επαναγοράς μετοχών ύψους 75 δισεκατομμυρίων δολαρίων της Apple (αφού επαναγόρασε μετοχές αξίας 100 δισ δολάρια το 2018 ), έχει μεγάλη επίπτωση όχι μόνο στην τιμή των μετοχών της Apple, αλλά και σε ολόκληρη την αγορά.

H Societe Generale καταλήγει στο συμπέρασμα ότι οι αγορές ιδίων μετοχών και η μείωση των όγκων συναλλαγών υποστήριξαν το S & P 500 σε μια εποχή που η παγκόσμια οικονομία επιβραδύνεται.

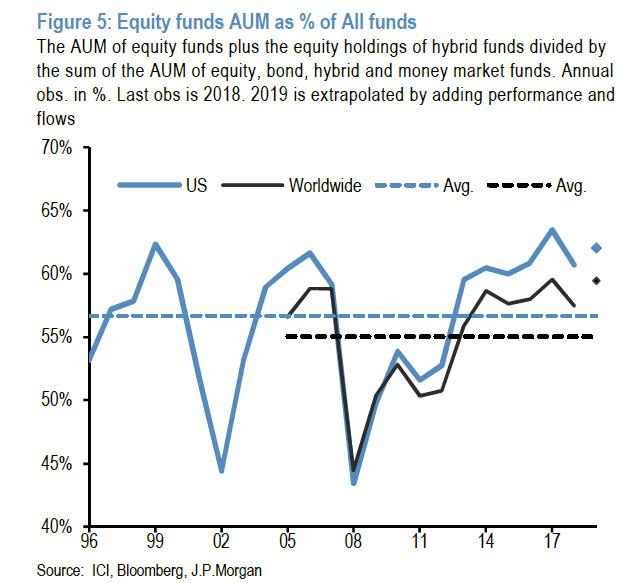

Κατά την J P Morgan το 2020 θα σημειωθεί ακόμη μεγαλύτερο ράλι γιατί οι μικροεπενδυτές που απείχαν το 2019 θα επανακάμψουν το 2020.

Εάν η άποψη αυτή αποδειχθεί σωστή, οι μικροεπενδυτές είναι πιθανό να στραφούν ξανά από τα ομόλογα σε μετοχές ειδικά στις ΗΠΑ εξέλιξη που θα πυροδοτήσει νέο ράλι στις μετοχές.

Ωστόσο κατά την J P Morgan η θεωρία αυτή έχει κάποια κενά.

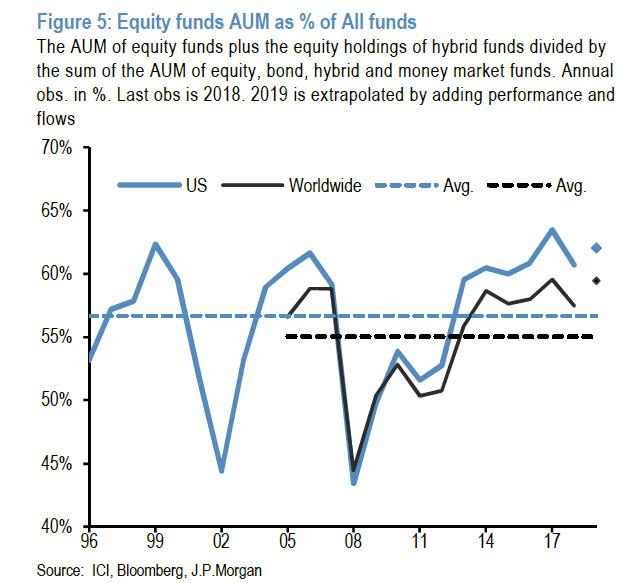

Με βάση τα ιστορικά στοιχεία για να επιβεβαιωθεί η εκτίμηση αυτή για τους μικροεπενδυτές θα πρέπει να διαθέσουν περισσότερα κεφάλαια και να αυξηθεί το ποσοστό συμμετοχής τους στην συνολική κεφαλαιοποίηση της Wall σε σχέση με το παρελθόν.

Κατά την Societe Generale η ανακοίνωση για την συμφωνία της «Φάσης 1» στον εμπορικό πόλεμο ΗΠΑ με την Κίνα στις 11 Οκτωβρίου από τον Πρόεδρο Trump, 463 ημέρες μετά την έναρξη της εμπορικής διαμάχης, ήταν μια ευπρόσδεκτη εξέλιξη στις χρηματοπιστωτικές αγορές.

Τον Οκτώβριο 2019 ο S & P 500 έφθασε σε ένα υψηλό όλων των εποχών, στις 3125 μονάδες.

Αυτό σηματοδοτεί μια πραγματική αλλαγή στην αίσθηση κινδύνου.

Για να υπάρξει σημαντική ανοδική πορεία των μετοχών το 2020, θα πρέπει να μετατοπιστεί το ενδιαφέρον από τις αμυντικές μετοχές σε κυκλικές.

Εάν αυτό συμβεί ταυτόχρονα οι αποδόσεις των ομολόγων θα ξεπεράσουν σημαντικά το 2%, εξέλιξη όμως που θα πλήξει την στρατηγική των κεντρικών τραπεζών.

Τα δύο πιθανά σενάρια της Societe Generale για το 2020

1) Μικρή ύφεση το 2020, που είναι το κεντρικό σενάριο της γαλλικής τράπεζας, με δύο τρίμηνα αρνητικής αύξησης του ΑΕΠ το 2ο και 3ο τρίμηνο με -0,7% και -0,8% και με ετήσιο ρυθμό αύξησης του ΑΕΠ + 0,7%

2) Την έναρξη ενός τέταρτου μίνι ανοδικού κύκλου.

Η Γαλλική τράπεζα σκιαγραφεί τις πιθανές επιπτώσεις του στο S & P 500.

Λαμβάνοντας υπόψη τα χαρακτηριστικά των προηγούμενων τριών μίνι ανοδικών κύκλων διαπιστώνεται ότι κάθε μίνι κύκλος διαρκεί 3,5 χρόνια κατά μέσο όρο.

Με άλλα λόγια, αν υπάρξει ένας τέταρτος μίνι κύκλος χάρη στη μαζική προσφοράς ρευστότητας των κεντρικών τραπεζών το 2019, ο σημερινός οικονομικός κύκλος θα επεκταθεί έως το 2023 με 2024.

Η Societe Generale επικεντρώνεται στην περίοδο μεταξύ της έναρξης του μίνι κύκλου και της κορυφής - που είχε επιτευχθεί προηγουμένως τον Απρίλιο του 2010, τον Αύγουστο του 2014 και τον Οκτώβριο του 2018 - ο οποίος συνήθως διαρκεί 1-1,5 χρόνο.

Ο τρίτος μίνι κύκλος ήταν απόρροια των πολιτικών του Προέδρου Trump και υπογραμμίζει τις ακόλουθες επιπτώσεις στα αμερικανικά περιουσιακά στοιχεία από αυτούς τους μίνι κύκλους: υψηλότερες μετοχικές αγορές, ασθενέστερο δολάριο και υψηλότερες αποδόσεις του Δημοσίου.

Κατά την Societe Generale εάν επιβεβαιωθεί ο τέταρτος μίνι κύκλος θα μπορούσε να οδηγήσει σε ανάκαμψη τον δείκτη S & P 500 στις 3.400 μονάδες.

Ωστόσο, για να είναι βιώσιμο αυτό το σενάριο, η γαλλική τράπεζα πιστεύει ότι θα χρειαστεί να αυξηθούν τα κέρδη το 2020, καθώς η απόκλιση μεταξύ των θεμελιωδών μεγεθών (E), αφενός, και των προσδοκιών αγοράς και των χαμηλών επιτοκίων (P/E) το άλλο, δεν μπορεί να είναι τόσο μεγάλη.

Παρόλα αυτά, αν και η Societe Generale αναμένει ότι η οικονομική ύφεση θα ξεκινήσει στις αρχές του 2020, παραδέχεται ότι ένας άλλος μίνι κύκλος δεν είναι απίθανος καθώς η καταναλωτική εμπιστοσύνη των ΗΠΑ και οι λιανικές πωλήσεις παραμένουν υγιείς προς το παρόν ενώ η συμφωνία ΗΠΑ – Κίνας θα μπορούσε να επιδράσει θετικά

Τι υποστηρίζει η Saxo Bank

Κατά την Saxo Bank τέτοια μεγάλης κλίμακας ρευστότητα έχει διοχετευθεί στη χρηματιστηριακή αγορά τα τελευταία χρόνια και είναι πλέον σχεδόν αδύνατο να αποσυρθεί, δεν υπάρχει μηχανισμός απόσυρσης.

Αυτό σημαίνει επίσης ότι η Fed δεν μπορεί πλέον να αντέξει ακόμη και μια μικρή πτώση στην αγορά (όπως σημειώθηκε στο τέταρτο τρίμηνο του 2018) καθώς θα είχε αρνητική επίδραση στην πραγματική οικονομία η οποία θα είχε καταστροφικές συνέπειες για το status quo της Fed.

Οι κεντρικές τράπεζες βρίσκονται σε μια ιδιότυπη ομηρεία, δεν μπορούν να κάνουν τίποτε άλλο από το να προσφέρουν ρευστότητα ακόμη και για το παραμικρό πρόβλημα, ως εναλλακτική λύση αλλά αυτό είναι αδιανόητο.

Μόνο μια γενναία διόρθωση θα μπορούσε να επιτρέψει τις κεντρικές τράπεζες να αλλάξουν στρατηγική.

Οι κεντρικές τράπεζες για να μην χάνουν τον έλεγχο προσπαθούν αγωνιωδώς να κρατήσουν τα χρηματιστήρια ζωντανά.

Οι κεντρικές τράπεζες σε ΗΠΑ και Ευρώπη δεν κάνουν τίποτε άλλο από το να κρατούν ζωντανά τα χρηματιστήρια όχι τις οικονομίες.

www.bankingnews.gr

Οι αναλύσεις των J P Morgan, Goldman Sachs, Societe Generale και Saxo Bank εστιάζουν για το τι θα μπορούσε να συμβεί το 2020 στα χρηματιστήρια.

Για το μεγαλύτερο μέρος του 2019, το μεγάλο αίνιγμα ήταν το εξής πως ενώ παρατηρούνται ρεκόρ εκροών από τις μετοχές οι γενικοί δείκτες των μεγάλων αγορών σημειώνουν νέα ιστορικά υψηλά και ταυτόχρονα οι επαναγορές μετοχών (buybacks) έχουν φθάσει σε ιστορικά υψηλά.

Κατά την γαλλική τράπεζα Societe Generale στην ανάλυση της για τις προοπτικές του 2020 αναφέρει

Σήμερα αντιμετωπίζουμε ένα αίνιγμα.

Παρά το γεγονός ότι ο δείκτης S & P 500 αυξήθηκε κατά 24% σε ιστορικά υψηλά πρόσφατα, δεν υπάρχουν ακόμη ενδείξεις ευφορίας, οι επενδυτές ανησυχούν ότι κάτι θα συμβεί.

Κατά την JPMorgan το αίνιγμα της Societe Generale είναι ένα παζλ:

Ένα από τα σημαντικότερα παζλ του 2019 ήταν η εξαιρετικά επιφυλακτική στάση των μικροεπενδυτών.

Παρά τη δυναμική της αγοράς μετοχών το 2019, οι μικροεπενδυτές δεν επιθυμούσαν να συμμετάσχουν στο ράλι των μετοχών.

Στην πραγματικότητα, έδρασαν μέχρι στιγμής ως εμπόδιο στις αγορές μετοχών, πουλώντας μαζικά και συμβάλλοντας στην μεγαλύτερη εκροή για ένα ημερολογιακό έτος από τη χρηματοπιστωτική κρίση του 2008

Αφού οι μικροί επενδυτές πουλάνε ή απέχουν ποιοι ανεβάζουν τις χρηματιστηριακές αγορές;

Long για 10ετή αμερικανικά ομόλογα και MSCI Αναδυόμενων Αγορών, short σε 10ετή βρετανικά ομόλογα και ευρώ/στερλίνας συστήνει η Goldman Sachs

Long θέσεις σε 10ετή αμερικανικά ομόλογα, στον δείκτη MSCI Αναδυόμενων Αγορών και στον S&P GSCI Enhanced δηλώνει για το 2020 η Goldman Sachs, κατά την ανάλυσή της για τη στρατηγική του επόμενου έτους.

Όπως αναφέρει η Goldman Sachs οι εισηγμένες που προσφέρουν ποιοτικά χαρακτηριστικά στους ισολογισμούς τους παραμένουν στην κορυφή των επιλογών, ενώ επισημαίνει χαρακτηριστικά ότι οι επενδυτές δεν θα πρέπει να τοποθετηθούν κόντρα στις διαθέσεις της Ευρωπαϊκής Κεντρικής Τράπεζας να προχωρήσει σε περαιτέρω δράσεις.

Εντούτοις, συστήνει στους επενδυτές να παραμείνουν short στα 10ετή βρετανικά ομόλογα και στην ισοτιμία ευρώ/στερλίνας.

Όπως αναφέρει η Goldman Sachs το 2019 η παγκόσμια οικονομία υποχώρησε ταχύτερα του αναμενόμενου, καθώς υπήρξε ισχυρή σύσφιξη των χρηματοπιστωτικών συνθηκών.

Το γεγονός αυτό ανάγκασε το 60% των κεντρικών τραπεζών να ακολουθήσουν χαλαρή νομισματική πολιτική, με αποτέλεσμα ο δείκτης S&P 500 να εμφανίσει την καλύτερη πορεία του από το 2013 έως και σήμερα, με κέρδη από την αρχή του 2019 να ξεπερνούν το 24%.

Η Goldman Sachs εκτιμά ότι η πιθανότητα διεθνούς ύφεσης στο επόμενο 12μηνο έχει υποχωρήσει στο 20% από 30% που ήταν έως πρόσφατα, ενώ στα θετικά καταγράφεται και το γεγονός ότι ο ιδιωτικός τομέας στις ανεπτυγμένες αγορές ή έστω στις περισσότερες εξ αυτών δεν αντιμετωπίζει ελλείμματα.

Ο χρηματοπιστωτικός όμιλος εκφράζει σχεδόν απόλυτη βεβαιότητα ότι η ανάπτυξη στις ΗΠΑ θα είναι υψηλότερη, ενώ στην Ευρώπη θα εμφανίσει πιο σταδιακή πορεία ανάκαμψης και το ίδιο θα ισχύσει και για την Ιαπωνία.

Σημαντική υποχώρηση εκτιμάται ότι θα εμφανίσει η ανάπτυξη της Κίνας, διαμορφούμενο ελαφρώς χαμηλότερα από το 6%.

Στις βασικές προβλέψεις της, οι περισσότερες κεντρικές τράπεζες των αναπτυγμένων αγορών θα παραμείνουν σε «κατάσταση αναμονής» το 2020.

Ωστόσο, τουλάχιστον στις αρχές του έτους - όπως και το 2019 - «ο κίνδυνος βρίσκεται στην πλευρά της περαιτέρω χαλάρωσης, ειδικά στην Ευρωζώνη και την Ιαπωνία όπου η ανάπτυξη είναι ασθενής και ο πληθωρισμός είναι πολύ χαμηλότερος από τον στόχο».

Έτσι, με ελαφρώς καλύτερη ανάπτυξη, περιορισμένο κίνδυνο ύφεσης και φιλική νομισματική πολιτική, η Goldman προβλέπει "ένα αξιοπρεπές υπόβαθρο για τις χρηματοπιστωτικές αγορές στις αρχές του 2020".

Ωστόσο, οι ανησυχίες σχετικά με τον αντίκτυπο των υψηλότερων εταιρικών φόρων στα κέρδη θα μπορούσαν να αυξηθούν κατά τη διάρκεια των προεδρικών εκλογών στις ΗΠΑ.

Εκτός από την πολιτική, η Goldman προειδοποιεί ότι η αύξηση της αύξησης των μισθών φαίνεται ότι θα μειώσει τα περιθώρια κέρδους τα επόμενα χρόνια.

Σύμφωνα με τη Goldman, η επιδείνωση των συνθηκών ρευστότητας της αγοράς αποτελεί σημαντική πηγή δημιουργίας «ρωγμών» που οι επενδυτές πρέπει να προβλέπουν και να προβαίνουν σε συνεχείς αναπροσαρμογές, ιδίως στην αγορά των εταιρικών ομολόγων.

Η συνδυασμένη επίδραση των υψηλότερων απαιτήσεων κεφαλαίου και ρευστότητας έχει βελτιώσει την ανθεκτικότητα των τραπεζών. Ωστόσο, αυτή η βελτιωμένη ανθεκτικότητα έχει επίσης μειώσει την ευελιξία της τράπεζας και έχει μειώσει την ικανότητα ανταπόκρισης στην ισχυρότερη ζήτηση ρευστότητας σε περιόδους αυξημένης πίεσης στην αγορά.

Αναλυτικά οι επισημάνσεις της:

1. Σταθεροποίηση παγκόσμιας ανάπτυξης

Long στα 10ετή αμερικανικά ομόλογα

Long στον δείκτη MSCI EM, αλλά χρησιμοποιώντας και προστασία (hedge)

Long στον δείκτη S&P GSCI Enhanced

Long σε κυκλικές έναντι αμυντικών μετοχών στις αναδυόμενες αγορές

Short στην ισοτιμία Ευρώ/Σουηδική Κορώνα

Long σε επιλεγμένο «καλάθι» ομολόγων υψηλού ρίσκου και υψηλών αποδόσεων των αναδυόμενων αγορών

2. Ποιότητα

Short των δείκτη για τα 5ετή CDX BB

Short τον δείκτη iBoxx Leveraged Loan index

3. Fed

Short τα 5ετή επιτόκια της Ευρωζώνης έναντι των πραγματικών επιτοκίων ΗΠΑ

Long τιτλοποιημένα στεγαστικά δάνεια αμερικανικών υπηρεσιών

4. ΕΚΤ

Long στα ιταλικά κρατικά ομόλογα σε σύγκριση με τα πορτογαλικά

Long στον δείκτη EUR iBoxx Contingent Convertible Liquid Developed Market AT1

5. Brexit

Short στα 10ετή βρετανικά κρατικά ομόλογα10y Gilts

Short Ευρώ/Στερλίνα

6. Νομίσματα αναδυόμενων αγορών

Short Ευρώ/Πέσο Μεξικού

Short Δολάριο Καναδά/Ρούβλι

Long στη Ρουπία έναντι του Δολαρίου Ταϊβάν

7. Απουσία χαλάρωσης στη νομισματική πολιτική

Παραμονή στο THB 2Y IRS

Παραμονή στο KRW 1Y fwd, 2Y

Societe Generale τι θα συμβεί το 2020;

Το 2019 σημειώθηκαν οι μεγαλύτερες εκροές κεφαλαίου μετοχών από τον δείκτη S&P 500 που είχαν να καταγραφούν από το 2013, προσεγγίζοντας τις εκροές που είχαν σημειωθεί το οικονομικό έτος κρίσης το 2008.

Η εκροή έφθασε στα 209 δισεκατομμύρια δολάρια ωστόσο ο δείκτης S&P 500 έφθασε σε νέα επίπεδα ρεκόρ αυξάνοντας την κεφαλαιοποίηση κατά 215 δισεκ. δολάρια και τα ρεκόρ συνεχίζονται.

Όπως αναφέρει η Societe Generale, η απάντηση στο αίνιγμα αυτό μπορεί να δοθεί εν μέρει από τον μειωμένο όγκο συναλλαγών στην αμερικανική αγορά μετοχών, την κλιμάκωση του εμπορικού πολέμου μεταξύ ΗΠΑ και Κίνας.

Ωστόσο η προσωρινή αποκλιμάκωση των εντάσεων θα μπορούσε ακόμη να συντηρήσει την τάση ανόδου στις αγορές… αλλά όχι για πολύ.

Κατά την Societe Generale η ανακοίνωση της συμφωνίας που αφορά την φάση 1 στις 11 Οκτωβρίου 2019 από τον Πρόεδρο Trump με την Κίνα, μετά από 463 ημέρες ανατροπών έδωσε ώθηση στις αγορές μετοχών

Από το 2007 έχουν σημειωθεί στην Wall 3 μικροί ανοδικοί κύκλοι που οδήγησαν μετοχές και δείκτες σε ιστορικά υψηλά.

Το ερώτημα είναι εάν θα ανοίξει και ένας τέταρτος μικρός ανοδικός κύκλος.

Στο ερώτημα αυτό η Societe Generale και η Goldman Sachs συμφωνούν, ότι εάν εξεταστούν οι συνολικές αποδόσεις του δείκτη S & P 500, εξάγονται δύο συμπεράσματα.

Πρώτον, από τον Οκτώβριο του 2018, οι επιδόσεις της αγοράς επηρεάστηκαν εξ ολοκλήρου από την αύξηση των κερδών παρ΄ ότι το P/E δεν ενθουσίασε.

Δεύτερον, και το πιο σημαντικό, η αλλαγή στρατηγικής της Fed στις αρχές του 2019 άλλαξε τα δεδομένα ενισχύοντας το P/E όταν οι αγορές άρχισαν να υποχωρούν.

Κατά την Goldman που αναλύει επίσης τις προοπτικές του 2020 με τα κέρδη των εταιριών του δείκτη S & P 500 να σημειώνουν σχεδόν μηδενική αύξηση το 2019 εάν δεν υπήρχαν οι κεντρικές τράπεζες τα πράγματα θα ήταν χειρότερα.

Φυσικά, το 2019 ήταν ένα έτος κατά το οποίο τόσο η Federal Reserve όσο και η Ευρωπαϊκή Κεντρική Τράπεζα χαλάρωσαν εκ νέου τη νομισματική πολιτική, πιέζοντας τα μακροπρόθεσμα πραγματικά επιτόκια κάτω από περίπου 100 μονάδες βάσης στις ΗΠΑ και 50 μονάδες βάσης στην ευρωζώνη.

Με βάση μια τυποποιημένη προσέγγιση που βασίζεται στο ασφάλιστρο κινδύνου μετοχών η παρέμβαση των κεντρικών τραπεζών αντιπροσώπευε «σχεδόν το σύνολο της απόδοσης των μετοχών παγκοσμίως κατά την Goldman Sachs.

Για να γίνει αντιληπτό τι θα συμβεί το 2020, πρέπει να κατανοηθεί τι προκάλεσε την εντυπωσιακή αύξηση της τάξης του 24% στην αγορά το 2019.

Κατά την Societe Generale πέραν από την καθοριστική παρέμβαση των κεντρικών τραπεζών, το 2017 η πολιτική Trump με τους φόρους συνέβαλε μαζικά στο κύμα αγοράς μετοχών τα τελευταία δύο χρόνια..

Ταυτόχρονα πολλές εταιρίες προέβησαν σε εκδόσεις ομολόγων τα περισσότερα είχαν βαθμολογία ΒΒΒ και κατά πολλούς η επόμενη κρίση ομολόγων θα είναι το αποτέλεσμα της μαζικής έκδοσης για να χρηματοδοτηθούν οι επαναγορές μετοχών, οι οποίες με τη σειρά τους έστειλαν τις μετοχές σε ιστορικά υψηλά.

Στις ΗΠΑ πολλές εταιρίες χρησιμοποιούν τα ομόλογα που εκδίδουν για επαναγορές μετοχών.

Εκτός από τις καταστροφικές πολιτικές των κεντρικών τραπεζών που ενθαρρύνουν τις εταιρίες να εκδώσουν ρεκόρ χρέους για να επαναγοράζουν μετοχές υπάρχει ένας άλλος λόγος πίσω από την ευφορία, οι πραγματικές συναλλαγές πλην επαναγορών έχουν μειωθεί στην Wall και στον δείκτη S & P 500.

Πράγματι, ο όγκος των συναλλαγών βρίσκεται σε πτωτική τάση από το 2008 και η Societe Generale αναμένει ότι θα συνεχιστεί.

Ένα σημαντικό πρόγραμμα επαναγοράς μετοχών ύψους 75 δισεκατομμυρίων δολαρίων της Apple (αφού επαναγόρασε μετοχές αξίας 100 δισ δολάρια το 2018 ), έχει μεγάλη επίπτωση όχι μόνο στην τιμή των μετοχών της Apple, αλλά και σε ολόκληρη την αγορά.

H Societe Generale καταλήγει στο συμπέρασμα ότι οι αγορές ιδίων μετοχών και η μείωση των όγκων συναλλαγών υποστήριξαν το S & P 500 σε μια εποχή που η παγκόσμια οικονομία επιβραδύνεται.

Κατά την J P Morgan το 2020 θα σημειωθεί ακόμη μεγαλύτερο ράλι γιατί οι μικροεπενδυτές που απείχαν το 2019 θα επανακάμψουν το 2020.

Εάν η άποψη αυτή αποδειχθεί σωστή, οι μικροεπενδυτές είναι πιθανό να στραφούν ξανά από τα ομόλογα σε μετοχές ειδικά στις ΗΠΑ εξέλιξη που θα πυροδοτήσει νέο ράλι στις μετοχές.

Ωστόσο κατά την J P Morgan η θεωρία αυτή έχει κάποια κενά.

Με βάση τα ιστορικά στοιχεία για να επιβεβαιωθεί η εκτίμηση αυτή για τους μικροεπενδυτές θα πρέπει να διαθέσουν περισσότερα κεφάλαια και να αυξηθεί το ποσοστό συμμετοχής τους στην συνολική κεφαλαιοποίηση της Wall σε σχέση με το παρελθόν.

Κατά την Societe Generale η ανακοίνωση για την συμφωνία της «Φάσης 1» στον εμπορικό πόλεμο ΗΠΑ με την Κίνα στις 11 Οκτωβρίου από τον Πρόεδρο Trump, 463 ημέρες μετά την έναρξη της εμπορικής διαμάχης, ήταν μια ευπρόσδεκτη εξέλιξη στις χρηματοπιστωτικές αγορές.

Τον Οκτώβριο 2019 ο S & P 500 έφθασε σε ένα υψηλό όλων των εποχών, στις 3125 μονάδες.

Αυτό σηματοδοτεί μια πραγματική αλλαγή στην αίσθηση κινδύνου.

Για να υπάρξει σημαντική ανοδική πορεία των μετοχών το 2020, θα πρέπει να μετατοπιστεί το ενδιαφέρον από τις αμυντικές μετοχές σε κυκλικές.

Εάν αυτό συμβεί ταυτόχρονα οι αποδόσεις των ομολόγων θα ξεπεράσουν σημαντικά το 2%, εξέλιξη όμως που θα πλήξει την στρατηγική των κεντρικών τραπεζών.

Τα δύο πιθανά σενάρια της Societe Generale για το 2020

1) Μικρή ύφεση το 2020, που είναι το κεντρικό σενάριο της γαλλικής τράπεζας, με δύο τρίμηνα αρνητικής αύξησης του ΑΕΠ το 2ο και 3ο τρίμηνο με -0,7% και -0,8% και με ετήσιο ρυθμό αύξησης του ΑΕΠ + 0,7%

2) Την έναρξη ενός τέταρτου μίνι ανοδικού κύκλου.

Η Γαλλική τράπεζα σκιαγραφεί τις πιθανές επιπτώσεις του στο S & P 500.

Λαμβάνοντας υπόψη τα χαρακτηριστικά των προηγούμενων τριών μίνι ανοδικών κύκλων διαπιστώνεται ότι κάθε μίνι κύκλος διαρκεί 3,5 χρόνια κατά μέσο όρο.

Με άλλα λόγια, αν υπάρξει ένας τέταρτος μίνι κύκλος χάρη στη μαζική προσφοράς ρευστότητας των κεντρικών τραπεζών το 2019, ο σημερινός οικονομικός κύκλος θα επεκταθεί έως το 2023 με 2024.

Η Societe Generale επικεντρώνεται στην περίοδο μεταξύ της έναρξης του μίνι κύκλου και της κορυφής - που είχε επιτευχθεί προηγουμένως τον Απρίλιο του 2010, τον Αύγουστο του 2014 και τον Οκτώβριο του 2018 - ο οποίος συνήθως διαρκεί 1-1,5 χρόνο.

Ο τρίτος μίνι κύκλος ήταν απόρροια των πολιτικών του Προέδρου Trump και υπογραμμίζει τις ακόλουθες επιπτώσεις στα αμερικανικά περιουσιακά στοιχεία από αυτούς τους μίνι κύκλους: υψηλότερες μετοχικές αγορές, ασθενέστερο δολάριο και υψηλότερες αποδόσεις του Δημοσίου.

Κατά την Societe Generale εάν επιβεβαιωθεί ο τέταρτος μίνι κύκλος θα μπορούσε να οδηγήσει σε ανάκαμψη τον δείκτη S & P 500 στις 3.400 μονάδες.

Ωστόσο, για να είναι βιώσιμο αυτό το σενάριο, η γαλλική τράπεζα πιστεύει ότι θα χρειαστεί να αυξηθούν τα κέρδη το 2020, καθώς η απόκλιση μεταξύ των θεμελιωδών μεγεθών (E), αφενός, και των προσδοκιών αγοράς και των χαμηλών επιτοκίων (P/E) το άλλο, δεν μπορεί να είναι τόσο μεγάλη.

Παρόλα αυτά, αν και η Societe Generale αναμένει ότι η οικονομική ύφεση θα ξεκινήσει στις αρχές του 2020, παραδέχεται ότι ένας άλλος μίνι κύκλος δεν είναι απίθανος καθώς η καταναλωτική εμπιστοσύνη των ΗΠΑ και οι λιανικές πωλήσεις παραμένουν υγιείς προς το παρόν ενώ η συμφωνία ΗΠΑ – Κίνας θα μπορούσε να επιδράσει θετικά

Τι υποστηρίζει η Saxo Bank

Κατά την Saxo Bank τέτοια μεγάλης κλίμακας ρευστότητα έχει διοχετευθεί στη χρηματιστηριακή αγορά τα τελευταία χρόνια και είναι πλέον σχεδόν αδύνατο να αποσυρθεί, δεν υπάρχει μηχανισμός απόσυρσης.

Αυτό σημαίνει επίσης ότι η Fed δεν μπορεί πλέον να αντέξει ακόμη και μια μικρή πτώση στην αγορά (όπως σημειώθηκε στο τέταρτο τρίμηνο του 2018) καθώς θα είχε αρνητική επίδραση στην πραγματική οικονομία η οποία θα είχε καταστροφικές συνέπειες για το status quo της Fed.

Οι κεντρικές τράπεζες βρίσκονται σε μια ιδιότυπη ομηρεία, δεν μπορούν να κάνουν τίποτε άλλο από το να προσφέρουν ρευστότητα ακόμη και για το παραμικρό πρόβλημα, ως εναλλακτική λύση αλλά αυτό είναι αδιανόητο.

Μόνο μια γενναία διόρθωση θα μπορούσε να επιτρέψει τις κεντρικές τράπεζες να αλλάξουν στρατηγική.

Οι κεντρικές τράπεζες για να μην χάνουν τον έλεγχο προσπαθούν αγωνιωδώς να κρατήσουν τα χρηματιστήρια ζωντανά.

Οι κεντρικές τράπεζες σε ΗΠΑ και Ευρώπη δεν κάνουν τίποτε άλλο από το να κρατούν ζωντανά τα χρηματιστήρια όχι τις οικονομίες.

www.bankingnews.gr

Σχόλια αναγνωστών