γράφει : Πέτρος Λεωτσάκος

(upd2)Με εκβιασμούς απέσπασαν την συμμετοχή των τραπεζών στο haircut και αυτό παρουσιάζεται ως εθελοντική συμμετοχή.

Η διεθνής ένωση swaps και παραγώγων η ISDA δεν μπορεί να εθελοτυφλεί και να προσποιείται ότι δεν υφίσταται πιστωτικό γεγονός με haircut 50% όταν μάλιστα επιτεύχθηκε με ωμούς εκβιασμούς τύπου Γαλλίας ή συμμετέχουν οι τράπεζες με 50% ή χρεοκοπία και χάνουν το 100% των κεφαλαίων τους.

Η διεθνής ένωση swaps και παραγώγων η ISDA δεν μπορεί να εθελοτυφλεί και να προσποιείται ότι δεν υφίσταται πιστωτικό γεγονός με haircut 50% όταν μάλιστα επιτεύχθηκε με ωμούς εκβιασμούς τύπου Γαλλίας ή συμμετέχουν οι τράπεζες με 50% ή χρεοκοπία και χάνουν το 100% των κεφαλαίων τους.

Η ISDA πρέπει να πιστοποιήσει πιστωτικό γεγονός και να πληρωθούν τα CDS, οποιαδήποτε απόκλιση από αυτή την διαδικασία θα είναι κατάφορη παραβίαση των διεθνών κανόνων με βάση τους οποίους λειτουργούν οι αγορές.

Μέχρι τώρα η ISDA εθελοτυφλεί όχι γιατί σέβεται τους διεθνείς κανόνες που διέπουν τις αγορές αλλά κυρίως γιατί δεν θέλει τα μέλη της να πληρώσουν τα CDS καθώς όλως τυχαίως τα μέλη της ISDA είναι και οι εκδότες των ελληνικών CDS.

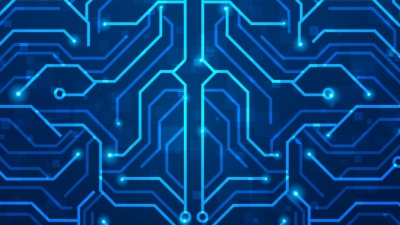

Εν τω μεταξύ οι διεθνείς οίκοι αξιολόγησης, Standard and Poor’s, Fitch, Moody’s ετοιμάζονται να βαθμολογήσουν την Ελλάδα σε selective default στην κατηγορία C ή D εξέλιξη που θα υποχρεώσει την ISDA να αξιολογήσει να υφίσταται πιστωτικό γεγονός.

Με τον ένα ή άλλο τρόπο πλησιάζει ο καιρός που οι αμερικανικές και βρετανικές επενδυτικές τράπεζες σε συνεργασία με τα hedge funds θα κληθούν να πληρώσουν την κερδοσκοπία στην Ελλάδα.

Στο παρελθόν η J P Morgan, Goldman Sachs, Citigroup, Morgan Stanley και λιγότερο η Bank of America Merrill Lynch από τις ΗΠΑ και από την Μ Βρετανία η Barclays, η RBS είχαν εκδώσει CDS και διακινήσει με βασικό στόχο να πριμοδοτήσουν τα hedge funds τα οποία ήθελαν να κερδοσκοπήσουν εις βάρος της ελληνικής οικονομίας.

Τα spreads από 300 μονάδες έφθασαν τις 2050 μονάδες και τα CDS από 300 μονάδες έφθασαν στις 6300 μονάδες.

Η κερδοσκοπία στην Ελλάδα κατά βάση συντελέστηκε από hedge funds αλλά υποστηρίχθηκε από τις επενδυτικές τράπεζες αμερικανικές βρετανικές και ορισμένες ευρωπαϊκές.

Οι θέσεις στα παράγωγα των ομολόγων τα CDS τα credit default swaps δηλαδή το ασφάλιστρο έναντι ρίσκου χώρας πληρώνεται όταν η ISDA η διεθνής ένωση swaps και παραγώγων πιστοποιήσει ότι υφίσταται πιστωτικό γεγονός. Η πιστοποίηση προκύπτει μετά από συνεδρίαση της ISDA Ευρώπης.

Με βάση τις θέσεις σε ελληνικά CDS κατ΄ εκτίμηση φθάνουν τα 5,5 δις δολάρια αν πληρωθούν όλα προκύπτει ένα δυνητικό κέρδος 25 με 30 δις δολαρίων.

Τα CDS τα πληρώνουν οι εκδότες και οι προηγούμενοι κάτοχοι ο προτελευταίος αγοραστής δηλαδή.

Αν υπάρξει πιστωτικό γεγονός στην Ελλάδα και πληρωθούν τα CDS οι αμερικανικές και βρετανικές τράπεζες θα κληθούν να πληρώσουν στους κατόχους CDS 25 με 30 δις δολάρια.

Υπό τις υφιστάμενες συνθήκες η αύξηση του haircut ισοδυναμεί με πιστωτικό γεγονός.

Ωστόσο αν θεωρηθεί μη γενόμενο το 21% haircut που έχει πραγματοποιηθεί μπορεί υπό όρους να αποτραπεί το πιστωτικό γεγονός ακόμη και αν το νέο haircut είναι 50% θα προκαλέσει αλγεινή εντύπωση αλλά αυτή είναι η πραγματικότητα.

Όμως αυτό που πρέπει να ειπωθεί είναι ότι κακώς η isda δεν έχει πιστοποιήσει πιστωτικό γεγονός.

Η έννοια της εθελοντικής συμμετοχής καταστρατηγήθηκε…

Ποια είναι τα μέλη της ISDA Ευρώπης που θα αξιολογήσουν αν υπάρχει πιστωτικό γεγονός στην Ελλάδα

Voting Dealers

Bank of America / Merrill Lynch

Barclays

BNP Paribas

Credit Suisse

Deutsche Bank

Goldman Sachs

JPMorgan Chase Bank,

Morgan Stanley

Société Générale

UBS

Consultative Dealers

Citibank

The Royal Bank of Scotland

Voting Non-dealers

BlackRock (Third Term Non-dealer)

BlueMountain Capital (Second Term Non-dealer)

Citadel Investment Group, LLC (First Term Non-dealer)

DE Shaw Group (First Term Non-dealer)

Rabobank International (Second Term Non-dealer)

Determinations Committee Decision

Μέχρι τώρα η ISDA εθελοτυφλεί όχι γιατί σέβεται τους διεθνείς κανόνες που διέπουν τις αγορές αλλά κυρίως γιατί δεν θέλει τα μέλη της να πληρώσουν τα CDS καθώς όλως τυχαίως τα μέλη της ISDA είναι και οι εκδότες των ελληνικών CDS.

Εν τω μεταξύ οι διεθνείς οίκοι αξιολόγησης, Standard and Poor’s, Fitch, Moody’s ετοιμάζονται να βαθμολογήσουν την Ελλάδα σε selective default στην κατηγορία C ή D εξέλιξη που θα υποχρεώσει την ISDA να αξιολογήσει να υφίσταται πιστωτικό γεγονός.

Με τον ένα ή άλλο τρόπο πλησιάζει ο καιρός που οι αμερικανικές και βρετανικές επενδυτικές τράπεζες σε συνεργασία με τα hedge funds θα κληθούν να πληρώσουν την κερδοσκοπία στην Ελλάδα.

Στο παρελθόν η J P Morgan, Goldman Sachs, Citigroup, Morgan Stanley και λιγότερο η Bank of America Merrill Lynch από τις ΗΠΑ και από την Μ Βρετανία η Barclays, η RBS είχαν εκδώσει CDS και διακινήσει με βασικό στόχο να πριμοδοτήσουν τα hedge funds τα οποία ήθελαν να κερδοσκοπήσουν εις βάρος της ελληνικής οικονομίας.

Τα spreads από 300 μονάδες έφθασαν τις 2050 μονάδες και τα CDS από 300 μονάδες έφθασαν στις 6300 μονάδες.

Η κερδοσκοπία στην Ελλάδα κατά βάση συντελέστηκε από hedge funds αλλά υποστηρίχθηκε από τις επενδυτικές τράπεζες αμερικανικές βρετανικές και ορισμένες ευρωπαϊκές.

Οι θέσεις στα παράγωγα των ομολόγων τα CDS τα credit default swaps δηλαδή το ασφάλιστρο έναντι ρίσκου χώρας πληρώνεται όταν η ISDA η διεθνής ένωση swaps και παραγώγων πιστοποιήσει ότι υφίσταται πιστωτικό γεγονός. Η πιστοποίηση προκύπτει μετά από συνεδρίαση της ISDA Ευρώπης.

Με βάση τις θέσεις σε ελληνικά CDS κατ΄ εκτίμηση φθάνουν τα 5,5 δις δολάρια αν πληρωθούν όλα προκύπτει ένα δυνητικό κέρδος 25 με 30 δις δολαρίων.

Τα CDS τα πληρώνουν οι εκδότες και οι προηγούμενοι κάτοχοι ο προτελευταίος αγοραστής δηλαδή.

Αν υπάρξει πιστωτικό γεγονός στην Ελλάδα και πληρωθούν τα CDS οι αμερικανικές και βρετανικές τράπεζες θα κληθούν να πληρώσουν στους κατόχους CDS 25 με 30 δις δολάρια.

Υπό τις υφιστάμενες συνθήκες η αύξηση του haircut ισοδυναμεί με πιστωτικό γεγονός.

Ωστόσο αν θεωρηθεί μη γενόμενο το 21% haircut που έχει πραγματοποιηθεί μπορεί υπό όρους να αποτραπεί το πιστωτικό γεγονός ακόμη και αν το νέο haircut είναι 50% θα προκαλέσει αλγεινή εντύπωση αλλά αυτή είναι η πραγματικότητα.

Όμως αυτό που πρέπει να ειπωθεί είναι ότι κακώς η isda δεν έχει πιστοποιήσει πιστωτικό γεγονός.

Η έννοια της εθελοντικής συμμετοχής καταστρατηγήθηκε…

Ποια είναι τα μέλη της ISDA Ευρώπης που θα αξιολογήσουν αν υπάρχει πιστωτικό γεγονός στην Ελλάδα

Voting Dealers

Bank of America / Merrill Lynch

Barclays

BNP Paribas

Credit Suisse

Deutsche Bank

Goldman Sachs

JPMorgan Chase Bank,

Morgan Stanley

Société Générale

UBS

Consultative Dealers

Citibank

The Royal Bank of Scotland

Voting Non-dealers

BlackRock (Third Term Non-dealer)

BlueMountain Capital (Second Term Non-dealer)

Citadel Investment Group, LLC (First Term Non-dealer)

DE Shaw Group (First Term Non-dealer)

Rabobank International (Second Term Non-dealer)

Determinations Committee Decision

|

Κλίμακα αξιολογήσεων διεθνών οίκων |

|||

|

|

|

|

|

|

|

Moody's |

S&P |

Fitch |

|

Άριστη |

Aaa |

AAA |

AAA |

|

Υψηλής Διαβάθμισης |

Aa1 |

AA+ |

AA+ |

|

|

Aa2 |

AA |

AA |

|

|

Aa3 |

AA- |

AA- |

|

Υψηλότερα της Μεσαίας Αξιολόγησης |

Α1 Ελλάδα |

Α+ Ελλάδα 2005 |

Α+ Ελλάδα 2005

|

|

|

Α2 |

Α |

Α |

|

|

Α3 |

Α- |

Α- |

|

Χαμηλότερα της Μεσαίας Αξιολόγησης |

Baa1 |

BBB+ |

BBB+ |

|

|

Baa2 |

BBB |

BBB |

|

|

Baa3 |

BBB- |

BBB- |

|

Μη επενδυτικά ομόλογα (junk - σκουπίδια) |

Ba1 |

BB+ |

BB+ |

|

|

Ba2 |

BB |

BB |

|

|

Ba3 |

BB- |

BB- |

|

Κερδοσκοπικά |

B1 |

B+ |

B+ |

|

|

B2 |

B |

B |

|

|

B3 |

B- |

B- |

|

Υψηλού κινδύνου |

Caa1 |

CCC+ |

CCC+ |

|

|

Caa2 |

CCC |

CCC(Ελλάδα) |

|

|

Caa3 |

CCC- |

CCC- |

|

Υψηλός Κίνδυνος Χρεοκοπίας |

Ca(Ελλάδα) |

CC(Eλλάδα) |

CC |

|

|

|

C |

C*Ελλάδα |

|

Χρεοκοπία |

C*Ελλάδα |

D*Ελλάδα |

D |

*Πιθανή νέα βαθμολογία Ελλάδος

Πέτρος Λεωτσάκος

www.bankingnews.gr

Σχόλια αναγνωστών