Η Επιτροπή Πισσαρίδη προτείνει μαζικές τιτλοποιήσεις και πωλήσεις NPEs από κάθε τράπεζα ξεχωριστά

Στην Ενδιάμεση Έκθεση της Επιτροπής που δόθηκε σήμερα 3/8 στη δημοσιότητα, στο σκέλος των προτάσεων πολιτικής για τις Τράπεζες, επισημαίνεται ότι το βασικό πρόβλημα για τις τράπεζες και πηγή πολλών άλλων δυσχερειών (δυσκολία στον δανεισμό προς νέες επιχειρήσεις, αργή ψηφιοποίηση, δανεισμός σε επιχειρήσεις «ζόμπι») είναι τα προβληματικά δάνεια (NPEs).

Στο Σχέδιο Ανάπτυξης αναφέρονται κάποιες λύσεις για την επίλυση του προβλήματος των NPLs.

Μία από αυτές είναι η δημιουργίας bad bank, λύση όμως που θα απαιτήσει μακρές διαπραγματεύσεις, ιδιαίτερα καθώς η κάθε τράπεζα βρίσκεται σε διαφορετικό σημείο εκκίνησης όσον αφορά τις προβλέψεις.

Κατά το διάστημα αυτό, που ενδέχεται να κρατήσει ακόμα και δύο χρόνια, η διαχείριση των προβληματικών δανείων θα υπολειτουργεί.

Μια άλλη λύση είναι οι μαζικές τιτλοποιήσεις και πωλήσεις μη εξυπηρετούμενων δανείων (NPEs) από την κάθε τράπεζα ξεχωριστά.

Και στις δυο περιπτώσεις ενδέχεται να προκύψουν κεφαλαιακές ανάγκες.

Όπως αναφέρεται χαρακτηριστικά στην Ενδιάμεση Έκθεση της Επιτροπής το βασικό πρόβλημα με τις τράπεζες, και πηγή πολλών άλλων δυσχερειών (δυσκολία στον δανεισμό προς νέες επιχειρήσεις, αργή ψηφιοποίηση, δανεισμός σε επιχειρήσεις «ζόμπι») είναι τα προβληματικά δάνεια.

Μια πρώτη στρατηγική είναι να επιλυθεί το πρόβλημα σταδιακά, σε ορίζοντα 3-5 χρόνων, κυρίως με την αξιοποίηση των ετήσιων κερδών προ προβλέψεων για την αύξηση των προβλέψεων κάθε χρόνο, καθώς και με τιτλοποιήσεις ή πωλήσεις προβληματικών δανείων.

Οι κεφαλαιακές ανάγκες που ενδέχεται να προκύψουν με τη στρατηγική αυτή θα μπορούν να καλυφθούν στο μέλλον, ίσως υπό καλύτερες συνθήκες.

Η στρατηγική αυτή περιορίζει τις άμεσες ανάγκες για νέα κεφάλαια, αλλά παρατείνει τα υπάρχοντα προβλήματα.

Μια δεύτερη στρατηγική, την οποία θεωρεί καλύτερη, είναι να λυθεί το πρόβλημα πιο άμεσα, είτε μέσω της δημιουργίας «κακής τράπεζας» (bad bank) και τη μεταφορά του συνόλου των προβληματικών δανείων σε αυτή, είτε μέσω άμεσων μαζικών τιτλοποιήσεων ή και πωλήσεων προβληματικών δανείων στην αγορά από κάθε τράπεζα χωριστά.

Και στις δυο περιπτώσεις ενδέχεται να προκύψουν κεφαλαιακές ανάγκες.

Η λύση της «κακής τράπεζας» έχει το πλεονέκτημα ότι διευκολύνει τον συντονισμό μεταξύ των πιστωτών, καθώς όλα τα προβληματικά δάνεια από μια επιχείρηση συγκεντρώνονται κάτω από την ίδια στέγη.

Υπάρχουν όμως και μειονεκτήματα, ιδιαίτερα στην πρακτική εφαρμογή.

Η δημιουργία της «κακής τράπεζας» θα απαιτήσει μακρές διαπραγματεύσεις, ιδιαίτερα καθώς η κάθε τράπεζα βρίσκεται σε διαφορετικό σημείο εκκίνησης όσον αφορά τις προβλέψεις.

Κατά το διάστημα αυτό, που ενδέχεται να κρατήσει ακόμα και δύο χρόνια, η διαχείριση των προβληματικών δανείων θα υπολειτουργεί.

Μια εναλλακτική λύση είναι η κάθε τράπεζα ανεξάρτητα να προχωρήσει ταχύτερα στην εξυγίανση του δικού της χαρτοφυλακίου προβληματικών δανείων μέσω τιτλοποιήσεων και πωλήσεων.

Υπό τη λύση αυτή, η κυβέρνηση, σε συνεννόηση με τον SSM, θα πρέπει να επιταχύνει το σημερινό τριετές πρόγραμμα μείωσης των προβληματικών δανείων που έχει εγκριθεί από τον SSM, και να θέσει στις ελληνικές τράπεζες τον δεσμευτικό στόχο ότι τα προβληματικά δάνεια ως προς το σύνολο των δανείων θα πρέπει να μειωθούν σε μονοψήφιο αριθμό στο τέλος του 2021 (ενδεχομένως με κάποια πρόβλεψη παράτασης αν η πανδημία συνεχιστεί και το 2021).

Παράλληλα, θα πρέπει να καθιερωθεί σύστημα bonus/malus από την κυβέρνηση και τον SSM για αποκλίσεις από τους στόχους και για διατήρηση επιχειρήσεων «ζόμπι» στο χαρτοφυλάκιό τους.

Το σύστημα αυτό μπορεί να βασίζεται, ενδεικτικά, σε ευνοϊκότερες κεφαλαιακές απαιτήσεις ή ευνοϊκότερη φορολογική μεταχείριση για τράπεζες που ξεπερνούν τους στόχους τους.

Παράλληλα στις προτάσεις Πισσαρίδη για τις τράπεζες η ενδιάμεση έκθεση αναφέρει πως είναι απαραίτητος εκσυγχρονισμός του συστήματος χρηματοπιστωτικής εποπτείας στον τομέα της προστασίας των επενδυτών και εκσυγχρονισμός του συστήματος εταιρικής διακυβέρνησης.

Στοχοθεσία για ταχύτερη μείωση των προβληματικών δανείων από τις τράπεζες, με παράλληλες παρεμβάσεις στον πτωχευτικό κώδικα.

Φορολογικά κίνητρα για αύξηση μακροχρόνιας αποταμίευσης στην κατεύθυνση ανάπτυξης της εσωτερικής κεφαλαιαγοράς.

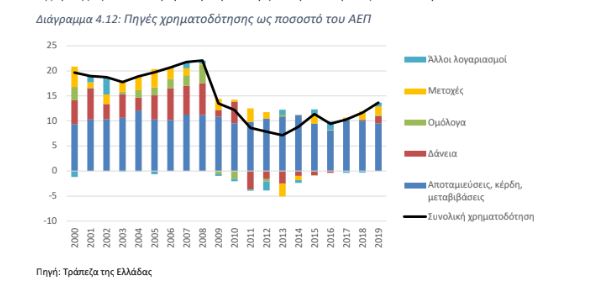

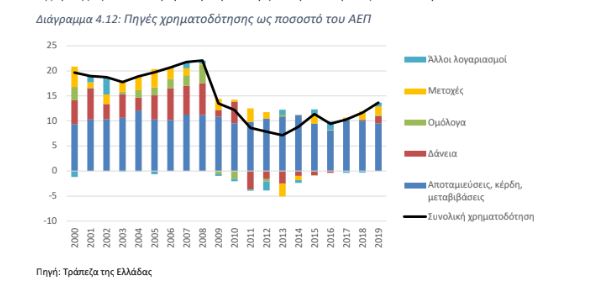

Στο Διάγραμμα 4.12 αποτυπώνονται οι πηγές χρηματοδότησης των ελληνικών επιχειρήσεων.

Η χρηματοδότηση από εσωτερικές πηγές (internal finance), όπως τα κέρδη και οι αποταμιεύσεις μιας επιχείρησης, είναι σχεδόν σταθερή, ως ποσοστό του ΑΕΠ, από το 2000 και μετά.

Η χρηματοδότηση από εξωτερικές πηγές (external finance, τράπεζες και κεφαλαιαγορές) ήταν σχεδόν ίση με αυτήν από εσωτερικές πηγές την περίοδο 2000-08 πριν την κρίση, αλλά σχεδόν μηδενική κατά την περίοδο 2010-

19, με μια μικρή ανάκαμψη το 2018-19. Κατά τη διάρκεια της κρίσης, οι ελληνικές επιχειρήσεις βασίζονταν σχεδόν αποκλειστικά σε εσωτερική χρηματοδότηση, και γιατί δεν είχαν αρκετές

επενδυτικές ευκαιρίες για να ζητήσουν και εξωτερική χρηματοδότηση, αλλά και γιατί η πρόσβαση στην εξωτερική χρηματοδότηση έγινε περισσότερο δύσκολη.

Η δυσκολία πρόσβασης στην εξωτερική χρηματοδότηση προκύπτει από διάφορους δείκτες.

Το κόστος δανεισμού των ελληνικών επιχειρήσεων από τις τράπεζες είναι αισθητά υψηλότερο από άλλες χώρες της Ευρωζώνης.

Το μέσο επιτόκιο δανεισμού για μεγάλες ελληνικές επιχειρήσεις το 2018 ήταν 3,81%, ενώ συγκριτικά ήταν μόνο 1,93% στην Πορτογαλία.

Οι ελληνικές ΜμΕ υποφέρουν όχι μόνο από υψηλότερα επιτόκια σε σχέση με άλλες χώρες, αλλά και από χαμηλότερη παροχή νέου δανεισμού προς αυτές.

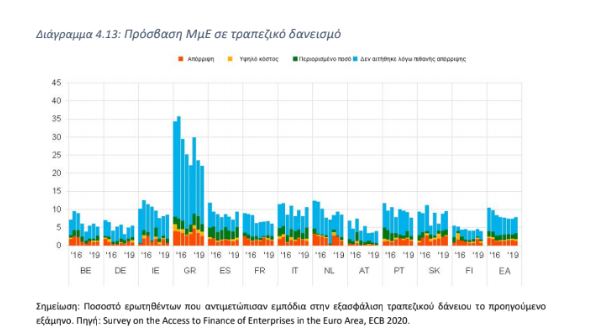

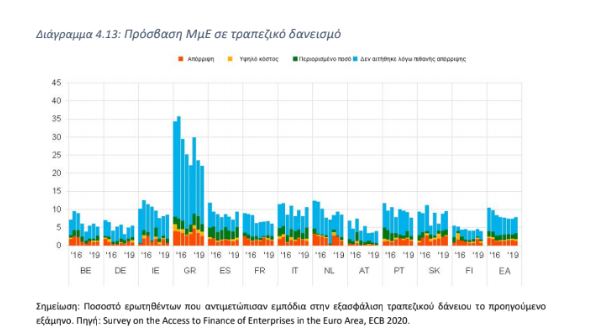

Στο Διάγραμμα 4.13 φαίνεται ότι συγκριτικά με άλλες χώρες της Ευρωζώνης,περισσότερες ελληνικές ΜμΕ αποθαρρύνονται να αιτηθούν δάνεια από τράπεζες ή βλέπουν τιςαιτήσεις τους να απορρίπτονται.

Οι παραπάνω δείκτες αφορούν τη χρηματοδότηση των επιχειρήσεων από τις τράπεζες.

Ο τραπεζικός δανεισμός είναι η βασική πηγή εξωτερικής χρηματοδότησης για τις ελληνικές επιχειρήσεις.

Αυτό φαίνεται στο Διάγραμμα 4.12 (χρονοσειρά «δάνεια») για την περίοδο πριν την κρίση, όταν η εξωτερική χρηματοδότηση ήταν σημαντική.

Η απότομη πτώση της χρηματοδότησης κατά τη διάρκεια της κρίσης οφείλεται σε μεγάλο βαθμό στο μηδενισμό του τραπεζικού δανεισμού.

Δανεισμός και Τράπεζες

Το υψηλό κόστος δανεισμού για τις ελληνικές επιχειρήσεις οφείλεται σε συνδυασμό παραγόντων.

Ένας σημαντικός παράγοντας είναι τα προβληματικά δάνεια, τα οποία (μετρούμενα ως NPE) αποτελούν περίπου το 40% του συνόλου των τραπεζικών δανείων, το υψηλότερο ποσοστό στην Ευρωζώνη, με την Κύπρο στο 35% και τις υπόλοιπες χώρες πολύ χαμηλότερα.

Τα προβληματικά δάνεια αποθαρρύνουν τον νέο δανεισμό προς τις επιχειρήσεις: είτε αυτός δεν πραγματοποιείται καθόλου είτε συνοδεύεται από υψηλά επιτόκια.

Η αρνητική σχέση προβληματικών δανείων και νέου δανεισμού μπορεί να γίνει κατανοητή ως εξής.

Τα προβληματικά δάνεια έχουν πραγματική αξία πολύ μικρότερη της αρχικής λογιστικής τους αξίας στους ισολογισμούς των τραπεζών.

Η λογιστική τους αξία μειώνεται προς την πραγματική αξία με την πάροδο του χρόνου (π.χ. μέσω διαγραφών, πωλήσεων, ή τιτλοποιήσεων) και αυτό επιφέρει σημαντικές απώλειες στις τράπεζες.

Οι απώλειες με τη σειρά τους δημιουργούν νέες κεφαλαιακές ανάγκες.

Όμως, η άντληση νέων κεφαλαίων μπορεί να είναι επώδυνη για τους υπάρχοντες παλαιούς μετόχους (φαινόμενο debt overhang) και έτσι οι τράπεζες προσπαθούν να την αποφύγουν.

Έτσι, με μικρή κεφαλαιακή βάση και χωρίς νέα κεφάλαια οι τράπεζες αδυνατούν να προσφέρουν νέα δάνεια.

Άλλωστε αυτό το απαγορεύουν οι κανονισμοί ελάχιστης κεφαλαιακής επάρκειας του SSM και της ΤτΕ.

Ο νέος δανεισμός περιορίζεται ιδιαίτερα προς τις ΜμΕ γιατί αυτές έχουν τον μεγαλύτερο πιστωτικό κίνδυνο.

Ένας δεύτερος παράγοντας που συμβάλλει στο υψηλό κόστος δανεισμού των επιχειρήσεων είναι το σχετικά υψηλό λειτουργικό κόστος των ελληνικών τραπεζών, το οποίο μεταφέρεται στις επιχειρήσεις υπό μορφή υψηλότερων χρεώσεων σε επιτόκια ή προμήθειες.

Το υψηλό λειτουργικό κόστος οφείλεται σε σειρά παραγόντων, όπως η ελλιπής ψηφιοποίηση διαδικασιών, υπεράριθμο και ανενεργό προσωπικό, κλπ.

Ένας τρίτος παράγοντας υψηλού κόστους δανεισμού των επιχειρήσεων είναι το υψηλό κόστος δανεισμού των ίδιων των τραπεζών στις διεθνείς αγορές.

Το υψηλό κόστος δανεισμού των τραπεζών

οφείλεται εν μέρει στο ότι η Ελλάδα θεωρείται χώρα υψηλότερου κινδύνου από τις περισσότερες άλλες χώρες της Ευρωζώνης.

Οφείλεται επίσης και στα προβληματικά δάνεια.

Το ύψος των δανείων αυτών (40% του συνόλου) σε συνδυασμό με το ότι σημαντικό μέρος των τραπεζικών μετοχικών κεφαλαίων προέρχονται από μελλοντικές φοροελαφρύνσεις (τα deferred tax assets είναι 60% του συνόλου), δημιουργεί αβεβαιότητα στις διεθνείς αγορές σχετικά με το αν οι τράπεζες έχουν επαρκή κεφάλαια και μελλοντικά έσοδα για να καλύψουν τις απώλειές τους από τα προβληματικά δάνεια.

Οι πρόσφατες ενέργειες της ΕΚΤ, όπου οι τράπεζες δανείζονται με πολύ χαμηλό επιτόκιο ακόμα και με εξασφαλίσεις (collateral) χαμηλής ποιότητας, έχουν μειώσει αισθητά το κόστος δανεισμού των ελληνικών τραπεζών, και επομένως τη σημασία του τρίτου παράγοντα.

Ένας τέταρτος και τελευταίος παράγοντας είναι η αναποτελεσματικότητα της πτωχευτικής διαδικασίας, το κόστος της οποίας μεταφέρεται από τις τράπεζες στα επιτόκια και τους υπόλοιπους όρους των δανείων τους.

Η ρευστοποίηση των περιουσιακών στοιχείων μιας επιχείρησης που τίθεται υπό εκκαθάριση είναι διαδικασία ιδιαίτερα χρονοβόρα.

Αυτό κάνει τους πιστωτές να προτιμούν συχνά την επίτευξη συμφωνίας με τους μετόχους για την αναδιοργάνωση της επιχείρησης, ακόμα και σε περιπτώσεις όπου η εκκαθάριση θα κατεύθυνε πόρους σε πιο παραγωγικές επιχειρήσεις.

Η αναδιοργάνωση μιας επιχείρησης είναι επίσης χρονοβόρα διαδικασία, η οποία μειώνει συχνά την αξία της επιχείρησης.

Είναι ενδεικτικό ότι από τις 3500 μεγαλύτερες ελληνικές επιχειρήσεις που αντιμετώπισαν προβλήματα από την αρχή της κρίσης, μόνο 100 περίπου επέλεξαν τη διαδικασία της αναδιοργάνωσης (νόμος 106).

Η αναποτελεσματικότητα στην πτωχευτική διαδικασία δεν αυξάνει μόνο το κόστος της χρηματοδότησης αλλά διαιωνίζει και το πρόβλημα των υπερχρεωμένων επιχειρήσεων («ζόμπι»).

Η εκκαθάριση καθίσταται μη ελκυστική επιλογή για τους πιστωτές, ενώ επίσης υπάρχουν σημαντικές καθυστερήσεις στην αναδιοργάνωση.

Τα στρεβλά κίνητρα που δημιουργούνται στις τράπεζες από τα προβληματικά δάνεια που κατέχουν, συμβάλλουν στο πρόβλημα.

Αυτό γιατί ακόμα και αν η εκκαθάριση αποφέρει σημαντικούς πόρους, οι τράπεζες υποχρεώνονται να εγγράψουν απώλειες στους ισολογισμούς τους, ενώ δεν έχουν τέτοια υποχρέωση αν αφήσουν την επιχείρηση σε

λειτουργία.

Το ποσοστό των επιχειρήσεων ζόμπι ήταν περίπου 30% το 2016, και οι επιχειρήσεις αυτέςαντιπροσώπευαν περίπου το 30% του συνολικού δανεισμού.

Τα προβλήματα με την εταιρική διακυβέρνηση συνδέονται στενά με τις αδυναμίες του συστήματος χρηματοπιστωτικής εποπτείας (financial supervision and regulation).

Στην Ελλάδα οι συστημικές τράπεζες εποπτεύονται από τον Ενιαίο Ευρωπαϊκό Μηχανισμό (SSM), οι τράπεζες μικρού μεγέθους και ο ασφαλιστικός τομέας εποπτεύονται από την Τράπεζα της Ελλάδος (ΤτΕ), και οι κεφαλαιαγορές και τα επενδυτικά σχήματα (π.χ. αμοιβαία κεφάλαια) εποπτεύονται από την Επιτροπή Κεφαλαιαγοράς (ΕΚ).

Ένας από τους ρόλους της ΕΚ είναι να διασφαλίζει ότι οι εισηγμένες εταιρείες δημοσιεύουν σωστά λογιστικά στοιχεία και να επιβάλλει κυρώσεις στους παραβάτες.

Η χαμηλή ποιότητα των λογιστικών στοιχείων και της εταιρικής διακυβέρνησης, γενικότερα, καταδεικνύει ότι η ποιότητα της εποπτείας πρέπει να βελτιωθεί. Ένα επιπλέον στοιχείο που συνηγορεί προς αυτή την κατεύθυνση είναι το μεγάλο ποσοστό εισηγμένων εταιρειών στο ΧΑ που βρίσκονται υπό καθεστώς επιτήρησης ή αναστολής διαπραγμάτευσης: από τις 172 εισηγμένες, οι 43 βρίσκονται στο καθεστώς αυτό.

Τα προβλήματα με τη χρηματοπιστωτική εποπτεία στην Ελλάδα ξεκινούν με τον γενικό σχεδιασμό του συστήματος.

Η διεθνής τάση, ιδιαίτερα μετά την κρίση του 2007-2009, είναι να διαχωριστεί η εποπτεία σε δύο ανεξάρτητα τμήματα: ένα που να αφορά τη διασφάλιση της φερεγγυότητας των χρηματοπιστωτικών ιδρυμάτων (solvency/prudential regulation) και ένα που να αφορά την προστασία των νοικοκυριών (conduct/consumer-protection regulation).

Τα τμήματα αυτά πρέπει να είναι ανεξάρτητα, ή και χωριστοί οργανισμοί, καθώς ζητήματα φερεγγυότητας δεν θα πρέπει να αποτρέπουν την επιβολή προστίμων σε χρηματοπιστωτικά ιδρύματα που με τις πράξεις τους ζημιώνουν τα νοικοκυριά.

Το τμήμα που αφορά την προστασία θα πρέπει επίσης να εξετάζει όχι μόνο τις κεφαλαιαγορές αλλά και τις τράπεζες, τις ασφαλιστικές εταιρείες, κλπ.

Η συνολική αυτή προσέγγιση είναι σημαντική καθώς, π.χ., πολλές εταιρείες αμοιβαίων κεφαλαίων συνδέονται στενά με τράπεζες.

Σε αντίθεση με την παραπάνω νέα διεθνή αρχιτεκτονική εποπτείας, στη δικαιοδοσία της ΕΚ περιλαμβάνονται μόνον οι κεφαλαιαγορές, ενώ η ίδια δεν έχει το εύρος και το βάθος που απαιτείται από μια σύγχρονη εποπτική αρχή για την προστασία των νοικοκυριών. Μια από τις δράσεις που προτείνονται παρακάτω είναι ο επανασχεδιασμός του συστήματος εποπτείας με βάση τις διεθνείς

τάσεις.

Χρηματοπιστωτική εποπτεία

Το σύστημα χρηματοπιστωτικής εποπτείας θα πρέπει να επανασχεδιαστεί στη βάση του διπόλου (1) φερεγγυότητα των πιστωτικών ιδρυμάτων και (2) προστασία των νοικοκυριών.

Τα δύο τμήματα που αντιστοιχούν στα μέρη του διπόλου θα πρέπει να είναι ανεξάρτητα μεταξύ τους, είτε ως ξεχωριστοί οργανισμοί είτε ως ξεχωριστά τμήματα μέσα στον ίδιο οργανισμό.

Το κάθε τμήμα θα πρέπει να έχει ευρεία δικαιοδοσία που να συμπεριλαμβάνει όλα τα χρηματοπιστωτικά ιδρύματα, δηλαδή τράπεζες, ασφαλιστικές εταιρείες, επενδυτικές εταιρείες, κλπ.

Το μοντέλο των δύο ξεχωριστών οργανισμών ακολουθείται μεταξύ άλλων στο Ην. Βασίλειο, όπου ή φερεγγυότητα ελέγχεται από την Τράπεζα της Αγγλίας και η προστασία από το Financial Conduct Authority.

Το μοντέλο δύο ξεχωριστών τμημάτων μέσα στον ίδιο οργανισμό ακολουθείται στη Δανία, Ιρλανδία και Σουηδία.

Η Ευρωζώνη δεν έχει θεσπίσει ακόμα μια υπερεθνική αρχή επιφορτισμένη με το θέμα της προστασίας, αλλά αυτό θα καταστεί μάλλον απαραίτητο αν το εγχείρημα της Ένωσης Κεφαλαιαγορών (Capital Markets Union)

προχωρήσει.

Στο Σχέδιο Ανάπτυξης αναφέρονται κάποιες λύσεις για την επίλυση του προβλήματος των NPLs.

Μία από αυτές είναι η δημιουργίας bad bank, λύση όμως που θα απαιτήσει μακρές διαπραγματεύσεις, ιδιαίτερα καθώς η κάθε τράπεζα βρίσκεται σε διαφορετικό σημείο εκκίνησης όσον αφορά τις προβλέψεις.

Κατά το διάστημα αυτό, που ενδέχεται να κρατήσει ακόμα και δύο χρόνια, η διαχείριση των προβληματικών δανείων θα υπολειτουργεί.

Μια άλλη λύση είναι οι μαζικές τιτλοποιήσεις και πωλήσεις μη εξυπηρετούμενων δανείων (NPEs) από την κάθε τράπεζα ξεχωριστά.

Και στις δυο περιπτώσεις ενδέχεται να προκύψουν κεφαλαιακές ανάγκες.

Όπως αναφέρεται χαρακτηριστικά στην Ενδιάμεση Έκθεση της Επιτροπής το βασικό πρόβλημα με τις τράπεζες, και πηγή πολλών άλλων δυσχερειών (δυσκολία στον δανεισμό προς νέες επιχειρήσεις, αργή ψηφιοποίηση, δανεισμός σε επιχειρήσεις «ζόμπι») είναι τα προβληματικά δάνεια.

Μια πρώτη στρατηγική είναι να επιλυθεί το πρόβλημα σταδιακά, σε ορίζοντα 3-5 χρόνων, κυρίως με την αξιοποίηση των ετήσιων κερδών προ προβλέψεων για την αύξηση των προβλέψεων κάθε χρόνο, καθώς και με τιτλοποιήσεις ή πωλήσεις προβληματικών δανείων.

Οι κεφαλαιακές ανάγκες που ενδέχεται να προκύψουν με τη στρατηγική αυτή θα μπορούν να καλυφθούν στο μέλλον, ίσως υπό καλύτερες συνθήκες.

Η στρατηγική αυτή περιορίζει τις άμεσες ανάγκες για νέα κεφάλαια, αλλά παρατείνει τα υπάρχοντα προβλήματα.

Μια δεύτερη στρατηγική, την οποία θεωρεί καλύτερη, είναι να λυθεί το πρόβλημα πιο άμεσα, είτε μέσω της δημιουργίας «κακής τράπεζας» (bad bank) και τη μεταφορά του συνόλου των προβληματικών δανείων σε αυτή, είτε μέσω άμεσων μαζικών τιτλοποιήσεων ή και πωλήσεων προβληματικών δανείων στην αγορά από κάθε τράπεζα χωριστά.

Και στις δυο περιπτώσεις ενδέχεται να προκύψουν κεφαλαιακές ανάγκες.

Η λύση της «κακής τράπεζας» έχει το πλεονέκτημα ότι διευκολύνει τον συντονισμό μεταξύ των πιστωτών, καθώς όλα τα προβληματικά δάνεια από μια επιχείρηση συγκεντρώνονται κάτω από την ίδια στέγη.

Υπάρχουν όμως και μειονεκτήματα, ιδιαίτερα στην πρακτική εφαρμογή.

Η δημιουργία της «κακής τράπεζας» θα απαιτήσει μακρές διαπραγματεύσεις, ιδιαίτερα καθώς η κάθε τράπεζα βρίσκεται σε διαφορετικό σημείο εκκίνησης όσον αφορά τις προβλέψεις.

Κατά το διάστημα αυτό, που ενδέχεται να κρατήσει ακόμα και δύο χρόνια, η διαχείριση των προβληματικών δανείων θα υπολειτουργεί.

Μια εναλλακτική λύση είναι η κάθε τράπεζα ανεξάρτητα να προχωρήσει ταχύτερα στην εξυγίανση του δικού της χαρτοφυλακίου προβληματικών δανείων μέσω τιτλοποιήσεων και πωλήσεων.

Υπό τη λύση αυτή, η κυβέρνηση, σε συνεννόηση με τον SSM, θα πρέπει να επιταχύνει το σημερινό τριετές πρόγραμμα μείωσης των προβληματικών δανείων που έχει εγκριθεί από τον SSM, και να θέσει στις ελληνικές τράπεζες τον δεσμευτικό στόχο ότι τα προβληματικά δάνεια ως προς το σύνολο των δανείων θα πρέπει να μειωθούν σε μονοψήφιο αριθμό στο τέλος του 2021 (ενδεχομένως με κάποια πρόβλεψη παράτασης αν η πανδημία συνεχιστεί και το 2021).

Παράλληλα, θα πρέπει να καθιερωθεί σύστημα bonus/malus από την κυβέρνηση και τον SSM για αποκλίσεις από τους στόχους και για διατήρηση επιχειρήσεων «ζόμπι» στο χαρτοφυλάκιό τους.

Το σύστημα αυτό μπορεί να βασίζεται, ενδεικτικά, σε ευνοϊκότερες κεφαλαιακές απαιτήσεις ή ευνοϊκότερη φορολογική μεταχείριση για τράπεζες που ξεπερνούν τους στόχους τους.

Παράλληλα στις προτάσεις Πισσαρίδη για τις τράπεζες η ενδιάμεση έκθεση αναφέρει πως είναι απαραίτητος εκσυγχρονισμός του συστήματος χρηματοπιστωτικής εποπτείας στον τομέα της προστασίας των επενδυτών και εκσυγχρονισμός του συστήματος εταιρικής διακυβέρνησης.

Στοχοθεσία για ταχύτερη μείωση των προβληματικών δανείων από τις τράπεζες, με παράλληλες παρεμβάσεις στον πτωχευτικό κώδικα.

Φορολογικά κίνητρα για αύξηση μακροχρόνιας αποταμίευσης στην κατεύθυνση ανάπτυξης της εσωτερικής κεφαλαιαγοράς.

Στο Διάγραμμα 4.12 αποτυπώνονται οι πηγές χρηματοδότησης των ελληνικών επιχειρήσεων.

Η χρηματοδότηση από εσωτερικές πηγές (internal finance), όπως τα κέρδη και οι αποταμιεύσεις μιας επιχείρησης, είναι σχεδόν σταθερή, ως ποσοστό του ΑΕΠ, από το 2000 και μετά.

Η χρηματοδότηση από εξωτερικές πηγές (external finance, τράπεζες και κεφαλαιαγορές) ήταν σχεδόν ίση με αυτήν από εσωτερικές πηγές την περίοδο 2000-08 πριν την κρίση, αλλά σχεδόν μηδενική κατά την περίοδο 2010-

19, με μια μικρή ανάκαμψη το 2018-19. Κατά τη διάρκεια της κρίσης, οι ελληνικές επιχειρήσεις βασίζονταν σχεδόν αποκλειστικά σε εσωτερική χρηματοδότηση, και γιατί δεν είχαν αρκετές

επενδυτικές ευκαιρίες για να ζητήσουν και εξωτερική χρηματοδότηση, αλλά και γιατί η πρόσβαση στην εξωτερική χρηματοδότηση έγινε περισσότερο δύσκολη.

Η δυσκολία πρόσβασης στην εξωτερική χρηματοδότηση προκύπτει από διάφορους δείκτες.

Το κόστος δανεισμού των ελληνικών επιχειρήσεων από τις τράπεζες είναι αισθητά υψηλότερο από άλλες χώρες της Ευρωζώνης.

Το μέσο επιτόκιο δανεισμού για μεγάλες ελληνικές επιχειρήσεις το 2018 ήταν 3,81%, ενώ συγκριτικά ήταν μόνο 1,93% στην Πορτογαλία.

Οι ελληνικές ΜμΕ υποφέρουν όχι μόνο από υψηλότερα επιτόκια σε σχέση με άλλες χώρες, αλλά και από χαμηλότερη παροχή νέου δανεισμού προς αυτές.

Στο Διάγραμμα 4.13 φαίνεται ότι συγκριτικά με άλλες χώρες της Ευρωζώνης,περισσότερες ελληνικές ΜμΕ αποθαρρύνονται να αιτηθούν δάνεια από τράπεζες ή βλέπουν τιςαιτήσεις τους να απορρίπτονται.

Οι παραπάνω δείκτες αφορούν τη χρηματοδότηση των επιχειρήσεων από τις τράπεζες.

Ο τραπεζικός δανεισμός είναι η βασική πηγή εξωτερικής χρηματοδότησης για τις ελληνικές επιχειρήσεις.

Αυτό φαίνεται στο Διάγραμμα 4.12 (χρονοσειρά «δάνεια») για την περίοδο πριν την κρίση, όταν η εξωτερική χρηματοδότηση ήταν σημαντική.

Η απότομη πτώση της χρηματοδότησης κατά τη διάρκεια της κρίσης οφείλεται σε μεγάλο βαθμό στο μηδενισμό του τραπεζικού δανεισμού.

Δανεισμός και Τράπεζες

Το υψηλό κόστος δανεισμού για τις ελληνικές επιχειρήσεις οφείλεται σε συνδυασμό παραγόντων.

Ένας σημαντικός παράγοντας είναι τα προβληματικά δάνεια, τα οποία (μετρούμενα ως NPE) αποτελούν περίπου το 40% του συνόλου των τραπεζικών δανείων, το υψηλότερο ποσοστό στην Ευρωζώνη, με την Κύπρο στο 35% και τις υπόλοιπες χώρες πολύ χαμηλότερα.

Τα προβληματικά δάνεια αποθαρρύνουν τον νέο δανεισμό προς τις επιχειρήσεις: είτε αυτός δεν πραγματοποιείται καθόλου είτε συνοδεύεται από υψηλά επιτόκια.

Η αρνητική σχέση προβληματικών δανείων και νέου δανεισμού μπορεί να γίνει κατανοητή ως εξής.

Τα προβληματικά δάνεια έχουν πραγματική αξία πολύ μικρότερη της αρχικής λογιστικής τους αξίας στους ισολογισμούς των τραπεζών.

Η λογιστική τους αξία μειώνεται προς την πραγματική αξία με την πάροδο του χρόνου (π.χ. μέσω διαγραφών, πωλήσεων, ή τιτλοποιήσεων) και αυτό επιφέρει σημαντικές απώλειες στις τράπεζες.

Οι απώλειες με τη σειρά τους δημιουργούν νέες κεφαλαιακές ανάγκες.

Όμως, η άντληση νέων κεφαλαίων μπορεί να είναι επώδυνη για τους υπάρχοντες παλαιούς μετόχους (φαινόμενο debt overhang) και έτσι οι τράπεζες προσπαθούν να την αποφύγουν.

Έτσι, με μικρή κεφαλαιακή βάση και χωρίς νέα κεφάλαια οι τράπεζες αδυνατούν να προσφέρουν νέα δάνεια.

Άλλωστε αυτό το απαγορεύουν οι κανονισμοί ελάχιστης κεφαλαιακής επάρκειας του SSM και της ΤτΕ.

Ο νέος δανεισμός περιορίζεται ιδιαίτερα προς τις ΜμΕ γιατί αυτές έχουν τον μεγαλύτερο πιστωτικό κίνδυνο.

Ένας δεύτερος παράγοντας που συμβάλλει στο υψηλό κόστος δανεισμού των επιχειρήσεων είναι το σχετικά υψηλό λειτουργικό κόστος των ελληνικών τραπεζών, το οποίο μεταφέρεται στις επιχειρήσεις υπό μορφή υψηλότερων χρεώσεων σε επιτόκια ή προμήθειες.

Το υψηλό λειτουργικό κόστος οφείλεται σε σειρά παραγόντων, όπως η ελλιπής ψηφιοποίηση διαδικασιών, υπεράριθμο και ανενεργό προσωπικό, κλπ.

Ένας τρίτος παράγοντας υψηλού κόστους δανεισμού των επιχειρήσεων είναι το υψηλό κόστος δανεισμού των ίδιων των τραπεζών στις διεθνείς αγορές.

Το υψηλό κόστος δανεισμού των τραπεζών

οφείλεται εν μέρει στο ότι η Ελλάδα θεωρείται χώρα υψηλότερου κινδύνου από τις περισσότερες άλλες χώρες της Ευρωζώνης.

Οφείλεται επίσης και στα προβληματικά δάνεια.

Το ύψος των δανείων αυτών (40% του συνόλου) σε συνδυασμό με το ότι σημαντικό μέρος των τραπεζικών μετοχικών κεφαλαίων προέρχονται από μελλοντικές φοροελαφρύνσεις (τα deferred tax assets είναι 60% του συνόλου), δημιουργεί αβεβαιότητα στις διεθνείς αγορές σχετικά με το αν οι τράπεζες έχουν επαρκή κεφάλαια και μελλοντικά έσοδα για να καλύψουν τις απώλειές τους από τα προβληματικά δάνεια.

Οι πρόσφατες ενέργειες της ΕΚΤ, όπου οι τράπεζες δανείζονται με πολύ χαμηλό επιτόκιο ακόμα και με εξασφαλίσεις (collateral) χαμηλής ποιότητας, έχουν μειώσει αισθητά το κόστος δανεισμού των ελληνικών τραπεζών, και επομένως τη σημασία του τρίτου παράγοντα.

Ένας τέταρτος και τελευταίος παράγοντας είναι η αναποτελεσματικότητα της πτωχευτικής διαδικασίας, το κόστος της οποίας μεταφέρεται από τις τράπεζες στα επιτόκια και τους υπόλοιπους όρους των δανείων τους.

Η ρευστοποίηση των περιουσιακών στοιχείων μιας επιχείρησης που τίθεται υπό εκκαθάριση είναι διαδικασία ιδιαίτερα χρονοβόρα.

Αυτό κάνει τους πιστωτές να προτιμούν συχνά την επίτευξη συμφωνίας με τους μετόχους για την αναδιοργάνωση της επιχείρησης, ακόμα και σε περιπτώσεις όπου η εκκαθάριση θα κατεύθυνε πόρους σε πιο παραγωγικές επιχειρήσεις.

Η αναδιοργάνωση μιας επιχείρησης είναι επίσης χρονοβόρα διαδικασία, η οποία μειώνει συχνά την αξία της επιχείρησης.

Είναι ενδεικτικό ότι από τις 3500 μεγαλύτερες ελληνικές επιχειρήσεις που αντιμετώπισαν προβλήματα από την αρχή της κρίσης, μόνο 100 περίπου επέλεξαν τη διαδικασία της αναδιοργάνωσης (νόμος 106).

Η αναποτελεσματικότητα στην πτωχευτική διαδικασία δεν αυξάνει μόνο το κόστος της χρηματοδότησης αλλά διαιωνίζει και το πρόβλημα των υπερχρεωμένων επιχειρήσεων («ζόμπι»).

Η εκκαθάριση καθίσταται μη ελκυστική επιλογή για τους πιστωτές, ενώ επίσης υπάρχουν σημαντικές καθυστερήσεις στην αναδιοργάνωση.

Τα στρεβλά κίνητρα που δημιουργούνται στις τράπεζες από τα προβληματικά δάνεια που κατέχουν, συμβάλλουν στο πρόβλημα.

Αυτό γιατί ακόμα και αν η εκκαθάριση αποφέρει σημαντικούς πόρους, οι τράπεζες υποχρεώνονται να εγγράψουν απώλειες στους ισολογισμούς τους, ενώ δεν έχουν τέτοια υποχρέωση αν αφήσουν την επιχείρηση σε

λειτουργία.

Το ποσοστό των επιχειρήσεων ζόμπι ήταν περίπου 30% το 2016, και οι επιχειρήσεις αυτέςαντιπροσώπευαν περίπου το 30% του συνολικού δανεισμού.

Τα προβλήματα με την εταιρική διακυβέρνηση συνδέονται στενά με τις αδυναμίες του συστήματος χρηματοπιστωτικής εποπτείας (financial supervision and regulation).

Στην Ελλάδα οι συστημικές τράπεζες εποπτεύονται από τον Ενιαίο Ευρωπαϊκό Μηχανισμό (SSM), οι τράπεζες μικρού μεγέθους και ο ασφαλιστικός τομέας εποπτεύονται από την Τράπεζα της Ελλάδος (ΤτΕ), και οι κεφαλαιαγορές και τα επενδυτικά σχήματα (π.χ. αμοιβαία κεφάλαια) εποπτεύονται από την Επιτροπή Κεφαλαιαγοράς (ΕΚ).

Ένας από τους ρόλους της ΕΚ είναι να διασφαλίζει ότι οι εισηγμένες εταιρείες δημοσιεύουν σωστά λογιστικά στοιχεία και να επιβάλλει κυρώσεις στους παραβάτες.

Η χαμηλή ποιότητα των λογιστικών στοιχείων και της εταιρικής διακυβέρνησης, γενικότερα, καταδεικνύει ότι η ποιότητα της εποπτείας πρέπει να βελτιωθεί. Ένα επιπλέον στοιχείο που συνηγορεί προς αυτή την κατεύθυνση είναι το μεγάλο ποσοστό εισηγμένων εταιρειών στο ΧΑ που βρίσκονται υπό καθεστώς επιτήρησης ή αναστολής διαπραγμάτευσης: από τις 172 εισηγμένες, οι 43 βρίσκονται στο καθεστώς αυτό.

Τα προβλήματα με τη χρηματοπιστωτική εποπτεία στην Ελλάδα ξεκινούν με τον γενικό σχεδιασμό του συστήματος.

Η διεθνής τάση, ιδιαίτερα μετά την κρίση του 2007-2009, είναι να διαχωριστεί η εποπτεία σε δύο ανεξάρτητα τμήματα: ένα που να αφορά τη διασφάλιση της φερεγγυότητας των χρηματοπιστωτικών ιδρυμάτων (solvency/prudential regulation) και ένα που να αφορά την προστασία των νοικοκυριών (conduct/consumer-protection regulation).

Τα τμήματα αυτά πρέπει να είναι ανεξάρτητα, ή και χωριστοί οργανισμοί, καθώς ζητήματα φερεγγυότητας δεν θα πρέπει να αποτρέπουν την επιβολή προστίμων σε χρηματοπιστωτικά ιδρύματα που με τις πράξεις τους ζημιώνουν τα νοικοκυριά.

Το τμήμα που αφορά την προστασία θα πρέπει επίσης να εξετάζει όχι μόνο τις κεφαλαιαγορές αλλά και τις τράπεζες, τις ασφαλιστικές εταιρείες, κλπ.

Η συνολική αυτή προσέγγιση είναι σημαντική καθώς, π.χ., πολλές εταιρείες αμοιβαίων κεφαλαίων συνδέονται στενά με τράπεζες.

Σε αντίθεση με την παραπάνω νέα διεθνή αρχιτεκτονική εποπτείας, στη δικαιοδοσία της ΕΚ περιλαμβάνονται μόνον οι κεφαλαιαγορές, ενώ η ίδια δεν έχει το εύρος και το βάθος που απαιτείται από μια σύγχρονη εποπτική αρχή για την προστασία των νοικοκυριών. Μια από τις δράσεις που προτείνονται παρακάτω είναι ο επανασχεδιασμός του συστήματος εποπτείας με βάση τις διεθνείς

τάσεις.

Χρηματοπιστωτική εποπτεία

Το σύστημα χρηματοπιστωτικής εποπτείας θα πρέπει να επανασχεδιαστεί στη βάση του διπόλου (1) φερεγγυότητα των πιστωτικών ιδρυμάτων και (2) προστασία των νοικοκυριών.

Τα δύο τμήματα που αντιστοιχούν στα μέρη του διπόλου θα πρέπει να είναι ανεξάρτητα μεταξύ τους, είτε ως ξεχωριστοί οργανισμοί είτε ως ξεχωριστά τμήματα μέσα στον ίδιο οργανισμό.

Το κάθε τμήμα θα πρέπει να έχει ευρεία δικαιοδοσία που να συμπεριλαμβάνει όλα τα χρηματοπιστωτικά ιδρύματα, δηλαδή τράπεζες, ασφαλιστικές εταιρείες, επενδυτικές εταιρείες, κλπ.

Το μοντέλο των δύο ξεχωριστών οργανισμών ακολουθείται μεταξύ άλλων στο Ην. Βασίλειο, όπου ή φερεγγυότητα ελέγχεται από την Τράπεζα της Αγγλίας και η προστασία από το Financial Conduct Authority.

Το μοντέλο δύο ξεχωριστών τμημάτων μέσα στον ίδιο οργανισμό ακολουθείται στη Δανία, Ιρλανδία και Σουηδία.

Η Ευρωζώνη δεν έχει θεσπίσει ακόμα μια υπερεθνική αρχή επιφορτισμένη με το θέμα της προστασίας, αλλά αυτό θα καταστεί μάλλον απαραίτητο αν το εγχείρημα της Ένωσης Κεφαλαιαγορών (Capital Markets Union)

προχωρήσει.

www.bankingnews.gr

Σχόλια αναγνωστών