Απώλειες στη Wall λόγω μάκρο και κορωνοϊού

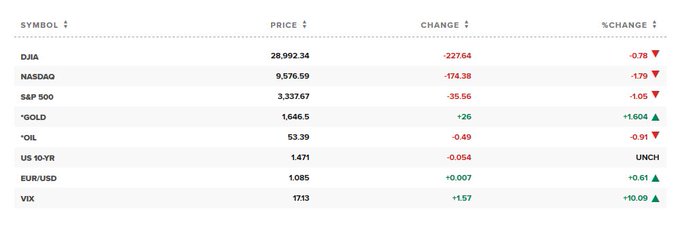

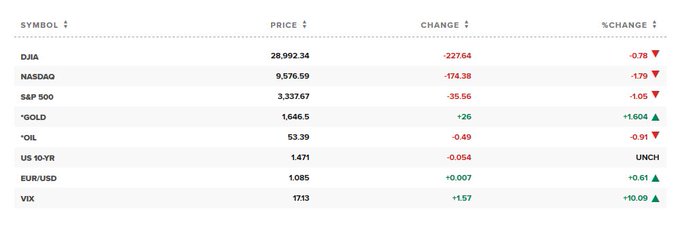

Με αρνητικό πρόσημο κινούνται οι δείκτες στη Wall Street σήμερα 21/2 καθώς την επενδυτική ψυχολογία επιβαρύνουν οι ανακοινώσεις νέων κρουσμάτων του κορωνοϊού και σε άλλες χώρες, εκτός της Κίνας, όπως σε Ιταλία και Νότια Κορέα.

Παράλληλα, μεγαλώνει η λίστα των αμερικανικών κολοσσών που ανακοινώνουν ότι οι εργασίες τους έχουν υποστεί πλήγμα από την επιδημία, με την Coca-Cola Co. να προειδοποιεί σήμερα για την πορεία των αποτελεσμάτων της το επόμενο διάστημα.

Ο δείκτης Dow Jones καταγράφει απώλειες -0,87% στις 29.804,65 μονάδες, πτώση -1,196% ο δείκτης S&P 500 στις 3.353,84 μονάδες, απώλειες -2% ο δείκτης Nasdaq στις 9.676,9 μονάδες.

Η εξάπλωση του κοροναϊού εντός και εκτός Κίνας αναζωπυρώνει σήμερα τις ανησυχίες για τον κίνδυνο μιας πανδημίας. Η Νότια Κορέα ανακοίνωσε άλλα 48 κρούσματα, ανεβάζοντας τον συνολικό αριθμό στα 204, στην Ιταλία άλλα έξι κρούσματα εντοπίστηκαν στη Λομβαρδία, ενώ η Λιβύη ανακοίνωσε ότι δύο ασθενείς πέθαναν από αναπνευστικά προβλήματα.

Ο Παγκόσμιος Οργανισμός Υγείας ανακοίνωσε ότι υπάρχουν 76.767 επιβεβαιωμένες περιπτώσεις του ιού σε παγκόσμιο επίπεδο και 2.247 θάνατοι.

Την εκτίμηση ότι οι προσδοκίες για μια μείωση επιτοκίων θα εξασθενίσουν καθώς οι φόβοι για τον κορωνοϊό υποχωρούν εξέφρασε ο James Bullard, πρόεδρος της St. Louis Fed.

Οι αξιωματούχοι της κεντρικής τράπεζας δήλωσαν ότι είναι σε στάση αναμονής ανάλογα με τις οικονομικές εξελίξεις.

Ωστόσο, η αγορά δίνει 54% πιθανότητες για μείωση των επιτοκίων έως τον Ιούνιο και 58% πιθανότητες για νέα μείωση έως το τέλος του έτους.

Ωστόσο, μιλώντας στο CNBC, o Bullard διαφοροποιήθηκε όσον αφορά τις πιθανότητες για μείωση των επιτοκίων, υποστηρίζοντας ότι η τρέχουσα πολιτική φαίνεται να είναι σωστή με βάση τον ρυθμό της επέκτασης της αμερικανικής οικονομίας.

«Ο κορωνοϊός θα είναι ένα προσωρινό σοκ και όλα θα επανέλθουν στους κανονικούς ρυθμούς.

Αλλά υπάρχει μικρή πιθανότητα ότι όλο αυτό θα επιδεινωθεί.

Οι αγορές πρέπει να το υπολογίσουν αυτό, κι έτσι επηρεάζεται λίγο το κέντρο βάρους.

Αλλά εάν όλα αυτά απομακρυνθούν, πιστεύω ότι θα επιστρέψουμε σε σενάριο της στάσης αναμονής» δήλωσε ο Bullard.

Σημειώνεται ότι η Fed μείωσε τα επιτόκια τρεις φορές κατά το 2019.

«Εάν πιστεύεις ότι ο ιός θα εξαφανιστεί και ότι θα έχουμε προσωρινά σοκ και μετά όλα θα επιστρέψουν στους κανονικούς ρυθμούς, τότε πιστεύω ότι η Fed είναι σε πολύ καλή κατάσταση και δεν χρειάζεται να μειώσουμε τα επιτόκια σε αυτό το σενάριο.

Πολλές ειδήσεις από την αμερικανική οικονομία είναι καλά τους τελευταίους δύο μήνες.

Έχω υποστηρίξει ότι είμαστε σε καλή κατάσταση για μια μαλακή προσγείωση στην οικονομία των ΗΠΑ» δήλωσε ο Bullard.

H φούσκα των φοιτητικών δανείων συνεχίζει να αυξάνεται, στις ΗΠΑ, με τους περισσότερους αναλυτές να εκφράζουν τις ανησυχίες τους.

Πρόκειται για πρόβλημα ύψους 1,64 τρισ. δολαρίων, το οποίο έχει αυξηθεί πάνω από 120% από το 2009.

Το υπόλοιπο σπουδαστικών δανείων ισοδυναμεί με το 7,6% του ΑΕΠ, από 5,1% πριν από μια δεκαετία.

Πολλοί δανειολήπτες από την millennial generation έχουν ανυπέρβλητα φοιτητικά χρέη που τους εμπόδισαν από τη δημιουργία οικογένειας, την αγορά κατοικίας και την αύξηση των αποταμιεύσεων.

Αυτό έχει επιβαρύνει σοβαρά την οικονομία, αλλά φαίνεται ότι η αμερικανική κυβέρνηση εργάζεται προκειμένου αυτό το πρόβλημα να μην έχει παράπλευρες συνέπειες.

Το Γραφείο Προϋπολογισμού του Κογκρέσου (CBO) δήλωσε αυτή την εβδομάδα ότι ένα πρόγραμμα συγχρηματοδότησης δανείου ύψους 207,4 δισ. δολαρίων θα βοηθήσει τους Αμερικανούς που δεν μπορούν να πληρώσουν το χρέος τους μέχρι το 2029.

Το CBO δήλωσε ότι οι δανειολήπτες που παρακολουθούν μεταπτυχιακές σπουδές ή επαγγελματική εκπαίδευση θα επωφεληθούν από το πρόγραμμα περισσότερο.

Η κυβέρνηση αναμένεται να απομειώσει περί τα 167,1 δισ. δολάρια από το συνολικό ποσό.

Υπάρχουν περισσότερα από 50 εκατομμύρια Αμερικανοί με χρέος φοιτητικών δανείων.

Το CBO εκτιμά ότι οι περισσότεροι δανειολήπτες είναι εγκωβισμένοι σε χαμηλόμισθες θέσεις και χαμηλής ειδίκευσης θέσεις εργασίας.

Η φούσκα των φοιτητικών δανείων είναι μια άλλη ανισορροπία που εάν δεν διορθωθεί, δεν αποκλείεται να οδηγήσει στην επόμενη ύφεση, αναφέρουν οι αναλυτές, γι 'αυτό και η κυβέρνηση έχει δημιουργήσει ένα νέο πρόγραμμα για τη χρηματοδότηση του χρέους φοιτητών.

Στα εταιρικά νέα της ημέρας η Deere & Co ανακοίνωσε ότι τα καθαρά κέρδη α΄ τριμήνου χρήσης (μέχρι τις 2 Φεβρουαρίου) αυξήθηκαν 4% στα 517 εκατ. δολάρια ή 1,63 δολάρια ανά μετοχή, ενώ οι πωλήσεις μειώθηκαν 4% στα 7,63 δισ. δολάρια.

Η Deere ανακοίνωσε ότι ο αμερικανικός γεωργικός τομέας δείχνει πρόωρα σημάδια σταθεροποίησης καθώς επαναδιατύπωσε τις εκτιμήσεις για τα κέρδη στο σύνολο της χρήσης.

Η εταιρεία τόνισε πως τα κέρδη του 2020 θα κυμαίνονται μεταξύ 2,7-3,1 δισ. δολάρια, καθώς προβλέπει ότι οι πωλήσεις παγκοσμίως θα μειωθούν 5%-10% και οι πωλήσεις θα μειωθούν 10%-15%.

Η ITT Inc ανακοίνωσε κέρδη για το δ΄ τρίμηνο που υπερέβησαν τις προσδοκίες, ενώ αύξησε το μέρισμά της κατά 15%.

Παρείχε ωστόσο απαισιόδοξες εκτιμήσεις που συμπεριλάμβαναν μια επίδραση από το ξέσπασμα του κορωνοϊού στην Κίνα.

Τα καθαρά κέρδη αυξήθηκαν στα 68,4 εκατ. δολάρια ή 77 σεντς ανά μετοχή, από τα 51,9 εκατ. δολάρια ή 58 σεντς ανά μετοχή πριν από ένα χρόνο.

Τα έσοδα αυξήθηκαν 6% στα 719,1 εκατ. δολάρια, έναντι εκτιμήσεων για 716,6 εκατ. δολάρια.

Για το 2020 η εταιρεία αναμένει προσαρμοσμένα κέρδη ανά μετοχή στα 3,87 δολάρια, με μια ευρύτερη διακύμανση στα 3,72-4,02 δολάρια σε σχέση με τις συγκλίνουσες εκτιμήσεις για 3,99 δολάρια.

Η ITT αύξησε το μέρισμα στα 16,9 σεντς ανά μετοχή από τα 14,75 σεντς.

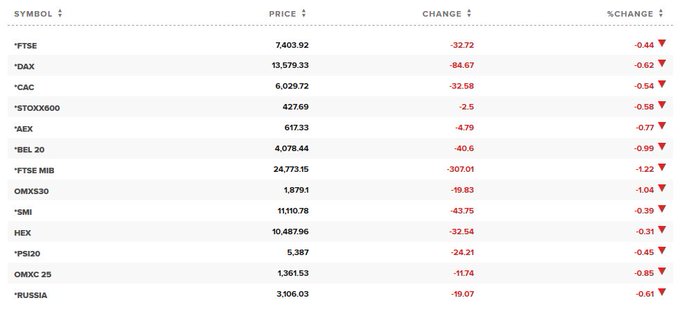

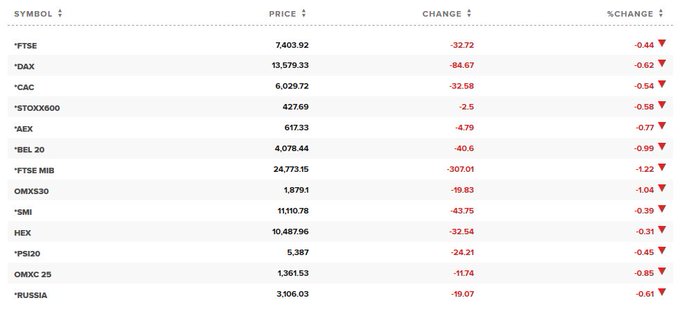

Νευρικότητα στα κυριότερα χρηματιστήρια της Ευρώπης

Νευρικότητα επικρατεί στα κυριότερα χρηματιστήρια της Ευρώπης, με την ανησυχία για τις οικονομικές συνέπειες της εξάπλωσης του κορωνοϊού.

Στη Φρανκφούρτη ο δείκτης DAX κατέγραψε απώλειες -0,62% στις 13.579,33 μονάδες.

Ο FTSE 100 στο Λονδίνο σημείωσε πτώση -0,44% στις 7.403,92 μονάδες.

Στο Παρίσι ο CAC 40 έκλειε με πτώση -0,54% στις 6.029,72 μονάδες.

Πιέσεις δέχθηκε η μετοχή της Unicredit, με τις πληροφορίες να κάνουν λόγο για πιθανή μετακίνηση του διευθύνοντος συμβούλου της ιταλικής τράπεζας, Jean Pierre Mustier στην HSBC.

Πηγή που επικαλείται το Reuters επιβεβαίωσε ότι ότι ο Mustier είναι υποψήφιος για τη θέση του CEO στην HSBC.

Προς το παρόν δεν υπάρχει επιβεβαίωση από τις δύο τράπεζες.

Στο μέτωπο των μακροοικονομικών, περαιτέρω επιτάχυνση κατέγραψε η δραστηριότητα των επιχειρήσεων στην Ευρωζώνη τον Φεβρουάριο του 2020, σύμφωνα με τα σημερινά (21/2) στοιχεία της Markit, τα οποία αποδείχθηκαν καλύτερα σε σύγκριση με τις εκτιμήσεις των αναλυτών.

Ειδικότερα, ο σύνθετος δείκτης PMI διαμορφώθηκε στις 51,6 μονάδες, έναντι 51,3 μονάδων τον Ιανουάριο του 2020, γεγονός που αποτελεί το υψηλότερο επίπεδο των τελευταίων έξι μηνών, την ίδια στιγμή που οι αναλυτές προέβλεπαν ότι θα σημειωθεί επιβράδυνση στις 51 μονάδες.

Οι νέες παραγγελίες παρέμειναν στα υψηλά επτά μηνών του Ιανουαρίου, ενώ άνοδο σημείωσαν ο υποδείκτης απασχόλησης και ο υποδείκτης ανάπτυξης των επιχειρήσεων.

Καθοριστική ήταν η συμβολή του κλάδου υπηρεσιών στην επιχειρηματική δραστηριότητα, καθώς ο δείκτης PMI διαμορφώθηκε στις 52,8 μονάδες, έναντι 52,5 μονάδων προηγουμένως, σκαρφαλώνοντας στα υψηλότερα επίπεδα των τελευταίων δύο μηνών.

Αντίθετα, ο κλάδος υπηρεσιών παρέμεινε για ακόμα έναν μήνα κάτω από τις 50 μονάδες, καθώς ο δείκτης PMI διαμορφώθηκε στις 49,1 μονάδες, έναντι 47,9 μονάδων τον Ιανουάριο.

Ωστόσο, ο δείκτης PMI του μεταποιητικού κλάδου σκαρφάλωσε στα υψηλότερα επίπεδα των τελευταίων δώδεκα μηνών, υποδεικνύοντας ότι θα σημειωθεί περαιτέρω ανάκαμψη μέσα στο επόμενο διάστημα.

«Οι οικονομία της Ευρωζώνης κατάφερε να ανακτήσει ορισμένη δυναμική τον Φεβρουάριο παρά το γεγονός ότι σημειώθηκαν διακοπές σε πολλές επιχειρήσεις λόγω του κορωνοϊού, ο οποίος προκάλεσε προβλήματα στον εφοδιασμό και τα ταξίδια», τόνισε ο επικεφαλής οικονομολόγος της Markit, Chris Williamson.

www.bankingnews.gr

Παράλληλα, μεγαλώνει η λίστα των αμερικανικών κολοσσών που ανακοινώνουν ότι οι εργασίες τους έχουν υποστεί πλήγμα από την επιδημία, με την Coca-Cola Co. να προειδοποιεί σήμερα για την πορεία των αποτελεσμάτων της το επόμενο διάστημα.

Ο δείκτης Dow Jones καταγράφει απώλειες -0,87% στις 29.804,65 μονάδες, πτώση -1,196% ο δείκτης S&P 500 στις 3.353,84 μονάδες, απώλειες -2% ο δείκτης Nasdaq στις 9.676,9 μονάδες.

Η εξάπλωση του κοροναϊού εντός και εκτός Κίνας αναζωπυρώνει σήμερα τις ανησυχίες για τον κίνδυνο μιας πανδημίας. Η Νότια Κορέα ανακοίνωσε άλλα 48 κρούσματα, ανεβάζοντας τον συνολικό αριθμό στα 204, στην Ιταλία άλλα έξι κρούσματα εντοπίστηκαν στη Λομβαρδία, ενώ η Λιβύη ανακοίνωσε ότι δύο ασθενείς πέθαναν από αναπνευστικά προβλήματα.

Ο Παγκόσμιος Οργανισμός Υγείας ανακοίνωσε ότι υπάρχουν 76.767 επιβεβαιωμένες περιπτώσεις του ιού σε παγκόσμιο επίπεδο και 2.247 θάνατοι.

Την εκτίμηση ότι οι προσδοκίες για μια μείωση επιτοκίων θα εξασθενίσουν καθώς οι φόβοι για τον κορωνοϊό υποχωρούν εξέφρασε ο James Bullard, πρόεδρος της St. Louis Fed.

Οι αξιωματούχοι της κεντρικής τράπεζας δήλωσαν ότι είναι σε στάση αναμονής ανάλογα με τις οικονομικές εξελίξεις.

Ωστόσο, η αγορά δίνει 54% πιθανότητες για μείωση των επιτοκίων έως τον Ιούνιο και 58% πιθανότητες για νέα μείωση έως το τέλος του έτους.

Ωστόσο, μιλώντας στο CNBC, o Bullard διαφοροποιήθηκε όσον αφορά τις πιθανότητες για μείωση των επιτοκίων, υποστηρίζοντας ότι η τρέχουσα πολιτική φαίνεται να είναι σωστή με βάση τον ρυθμό της επέκτασης της αμερικανικής οικονομίας.

«Ο κορωνοϊός θα είναι ένα προσωρινό σοκ και όλα θα επανέλθουν στους κανονικούς ρυθμούς.

Αλλά υπάρχει μικρή πιθανότητα ότι όλο αυτό θα επιδεινωθεί.

Οι αγορές πρέπει να το υπολογίσουν αυτό, κι έτσι επηρεάζεται λίγο το κέντρο βάρους.

Αλλά εάν όλα αυτά απομακρυνθούν, πιστεύω ότι θα επιστρέψουμε σε σενάριο της στάσης αναμονής» δήλωσε ο Bullard.

Σημειώνεται ότι η Fed μείωσε τα επιτόκια τρεις φορές κατά το 2019.

«Εάν πιστεύεις ότι ο ιός θα εξαφανιστεί και ότι θα έχουμε προσωρινά σοκ και μετά όλα θα επιστρέψουν στους κανονικούς ρυθμούς, τότε πιστεύω ότι η Fed είναι σε πολύ καλή κατάσταση και δεν χρειάζεται να μειώσουμε τα επιτόκια σε αυτό το σενάριο.

Πολλές ειδήσεις από την αμερικανική οικονομία είναι καλά τους τελευταίους δύο μήνες.

Έχω υποστηρίξει ότι είμαστε σε καλή κατάσταση για μια μαλακή προσγείωση στην οικονομία των ΗΠΑ» δήλωσε ο Bullard.

H φούσκα των φοιτητικών δανείων συνεχίζει να αυξάνεται, στις ΗΠΑ, με τους περισσότερους αναλυτές να εκφράζουν τις ανησυχίες τους.

Πρόκειται για πρόβλημα ύψους 1,64 τρισ. δολαρίων, το οποίο έχει αυξηθεί πάνω από 120% από το 2009.

Το υπόλοιπο σπουδαστικών δανείων ισοδυναμεί με το 7,6% του ΑΕΠ, από 5,1% πριν από μια δεκαετία.

Πολλοί δανειολήπτες από την millennial generation έχουν ανυπέρβλητα φοιτητικά χρέη που τους εμπόδισαν από τη δημιουργία οικογένειας, την αγορά κατοικίας και την αύξηση των αποταμιεύσεων.

Αυτό έχει επιβαρύνει σοβαρά την οικονομία, αλλά φαίνεται ότι η αμερικανική κυβέρνηση εργάζεται προκειμένου αυτό το πρόβλημα να μην έχει παράπλευρες συνέπειες.

Το Γραφείο Προϋπολογισμού του Κογκρέσου (CBO) δήλωσε αυτή την εβδομάδα ότι ένα πρόγραμμα συγχρηματοδότησης δανείου ύψους 207,4 δισ. δολαρίων θα βοηθήσει τους Αμερικανούς που δεν μπορούν να πληρώσουν το χρέος τους μέχρι το 2029.

Το CBO δήλωσε ότι οι δανειολήπτες που παρακολουθούν μεταπτυχιακές σπουδές ή επαγγελματική εκπαίδευση θα επωφεληθούν από το πρόγραμμα περισσότερο.

Η κυβέρνηση αναμένεται να απομειώσει περί τα 167,1 δισ. δολάρια από το συνολικό ποσό.

Υπάρχουν περισσότερα από 50 εκατομμύρια Αμερικανοί με χρέος φοιτητικών δανείων.

Το CBO εκτιμά ότι οι περισσότεροι δανειολήπτες είναι εγκωβισμένοι σε χαμηλόμισθες θέσεις και χαμηλής ειδίκευσης θέσεις εργασίας.

Η φούσκα των φοιτητικών δανείων είναι μια άλλη ανισορροπία που εάν δεν διορθωθεί, δεν αποκλείεται να οδηγήσει στην επόμενη ύφεση, αναφέρουν οι αναλυτές, γι 'αυτό και η κυβέρνηση έχει δημιουργήσει ένα νέο πρόγραμμα για τη χρηματοδότηση του χρέους φοιτητών.

Στα εταιρικά νέα της ημέρας η Deere & Co ανακοίνωσε ότι τα καθαρά κέρδη α΄ τριμήνου χρήσης (μέχρι τις 2 Φεβρουαρίου) αυξήθηκαν 4% στα 517 εκατ. δολάρια ή 1,63 δολάρια ανά μετοχή, ενώ οι πωλήσεις μειώθηκαν 4% στα 7,63 δισ. δολάρια.

Η Deere ανακοίνωσε ότι ο αμερικανικός γεωργικός τομέας δείχνει πρόωρα σημάδια σταθεροποίησης καθώς επαναδιατύπωσε τις εκτιμήσεις για τα κέρδη στο σύνολο της χρήσης.

Η εταιρεία τόνισε πως τα κέρδη του 2020 θα κυμαίνονται μεταξύ 2,7-3,1 δισ. δολάρια, καθώς προβλέπει ότι οι πωλήσεις παγκοσμίως θα μειωθούν 5%-10% και οι πωλήσεις θα μειωθούν 10%-15%.

Η ITT Inc ανακοίνωσε κέρδη για το δ΄ τρίμηνο που υπερέβησαν τις προσδοκίες, ενώ αύξησε το μέρισμά της κατά 15%.

Παρείχε ωστόσο απαισιόδοξες εκτιμήσεις που συμπεριλάμβαναν μια επίδραση από το ξέσπασμα του κορωνοϊού στην Κίνα.

Τα καθαρά κέρδη αυξήθηκαν στα 68,4 εκατ. δολάρια ή 77 σεντς ανά μετοχή, από τα 51,9 εκατ. δολάρια ή 58 σεντς ανά μετοχή πριν από ένα χρόνο.

Τα έσοδα αυξήθηκαν 6% στα 719,1 εκατ. δολάρια, έναντι εκτιμήσεων για 716,6 εκατ. δολάρια.

Για το 2020 η εταιρεία αναμένει προσαρμοσμένα κέρδη ανά μετοχή στα 3,87 δολάρια, με μια ευρύτερη διακύμανση στα 3,72-4,02 δολάρια σε σχέση με τις συγκλίνουσες εκτιμήσεις για 3,99 δολάρια.

Η ITT αύξησε το μέρισμα στα 16,9 σεντς ανά μετοχή από τα 14,75 σεντς.

Νευρικότητα στα κυριότερα χρηματιστήρια της Ευρώπης

Νευρικότητα επικρατεί στα κυριότερα χρηματιστήρια της Ευρώπης, με την ανησυχία για τις οικονομικές συνέπειες της εξάπλωσης του κορωνοϊού.

Στη Φρανκφούρτη ο δείκτης DAX κατέγραψε απώλειες -0,62% στις 13.579,33 μονάδες.

Ο FTSE 100 στο Λονδίνο σημείωσε πτώση -0,44% στις 7.403,92 μονάδες.

Στο Παρίσι ο CAC 40 έκλειε με πτώση -0,54% στις 6.029,72 μονάδες.

Πιέσεις δέχθηκε η μετοχή της Unicredit, με τις πληροφορίες να κάνουν λόγο για πιθανή μετακίνηση του διευθύνοντος συμβούλου της ιταλικής τράπεζας, Jean Pierre Mustier στην HSBC.

Πηγή που επικαλείται το Reuters επιβεβαίωσε ότι ότι ο Mustier είναι υποψήφιος για τη θέση του CEO στην HSBC.

Προς το παρόν δεν υπάρχει επιβεβαίωση από τις δύο τράπεζες.

Στο μέτωπο των μακροοικονομικών, περαιτέρω επιτάχυνση κατέγραψε η δραστηριότητα των επιχειρήσεων στην Ευρωζώνη τον Φεβρουάριο του 2020, σύμφωνα με τα σημερινά (21/2) στοιχεία της Markit, τα οποία αποδείχθηκαν καλύτερα σε σύγκριση με τις εκτιμήσεις των αναλυτών.

Ειδικότερα, ο σύνθετος δείκτης PMI διαμορφώθηκε στις 51,6 μονάδες, έναντι 51,3 μονάδων τον Ιανουάριο του 2020, γεγονός που αποτελεί το υψηλότερο επίπεδο των τελευταίων έξι μηνών, την ίδια στιγμή που οι αναλυτές προέβλεπαν ότι θα σημειωθεί επιβράδυνση στις 51 μονάδες.

Οι νέες παραγγελίες παρέμειναν στα υψηλά επτά μηνών του Ιανουαρίου, ενώ άνοδο σημείωσαν ο υποδείκτης απασχόλησης και ο υποδείκτης ανάπτυξης των επιχειρήσεων.

Καθοριστική ήταν η συμβολή του κλάδου υπηρεσιών στην επιχειρηματική δραστηριότητα, καθώς ο δείκτης PMI διαμορφώθηκε στις 52,8 μονάδες, έναντι 52,5 μονάδων προηγουμένως, σκαρφαλώνοντας στα υψηλότερα επίπεδα των τελευταίων δύο μηνών.

Αντίθετα, ο κλάδος υπηρεσιών παρέμεινε για ακόμα έναν μήνα κάτω από τις 50 μονάδες, καθώς ο δείκτης PMI διαμορφώθηκε στις 49,1 μονάδες, έναντι 47,9 μονάδων τον Ιανουάριο.

Ωστόσο, ο δείκτης PMI του μεταποιητικού κλάδου σκαρφάλωσε στα υψηλότερα επίπεδα των τελευταίων δώδεκα μηνών, υποδεικνύοντας ότι θα σημειωθεί περαιτέρω ανάκαμψη μέσα στο επόμενο διάστημα.

«Οι οικονομία της Ευρωζώνης κατάφερε να ανακτήσει ορισμένη δυναμική τον Φεβρουάριο παρά το γεγονός ότι σημειώθηκαν διακοπές σε πολλές επιχειρήσεις λόγω του κορωνοϊού, ο οποίος προκάλεσε προβλήματα στον εφοδιασμό και τα ταξίδια», τόνισε ο επικεφαλής οικονομολόγος της Markit, Chris Williamson.

www.bankingnews.gr

Σχόλια αναγνωστών